自4月3日美國總統特朗普正式宣布“對等關稅”以來,中美之間多次互相提高關稅,目前雙方相互加征的關稅都已在100%以上。且随着貿易摩擦的升溫,中美兩國之間的角力有着進一步向其他領域擴散的風險。

值得關注的是:① 近日美國财政部長曾表示,不排除以在美上市的中概公司強制退市,作為兩國間談判的籌碼之一;② 2月21日,白宮發布了“America First Investment Policy”備忘錄中,也提及了在一定情況下限制美國資金投資于部分中國公司/資産的可能性。

雖然上述兩條潛在的風險截至目前僅停留在口頭階段,美國政府尚沒有進行任何實質性的動作。但曆史上,中概退市威脅并非沒有先例:2020年~2022年間美國政府就曾以HFCAA法案下,無法獲得中概上市公司的審計監管權的原因,正式推進過中概在美退市。

盡管後續中美兩國政府達成了協議,中概從美股全面退市并沒真正發生,但仍有中移動等公司在争端期間被美政府強制退市,後有如中國石油等在争端緩解後仍主動選擇退市。

由此可見,無論是強制中概從美股退市、抑或禁止美國資金投資中國資産,雖然最終落地的概率應當非常小,但屬于存在先例、不能視而不見的“黑天鵝”風險。

海豚投研也在此探讨一下海外上市的中概資産被強制退市或禁投的風險:

1、若風險成真,對海豚投研所覆蓋的公司會産生多大的影響,哪些公司受到的影響會更大或更小?

2、相比2021~22年的退市危機,這次的影響會有哪些不同之處?

3、被不幸真被強制退市或禁投,該如何應對?

以下為詳細分析

一、昨日之事、今日之師,回顧曆史上的“退市”與“禁投”

先複盤下,過去美國政府要将中概從美股全面退市,以及禁止美國資金(包括機構和個人)投資于中國資産的誘因、依據和結果。

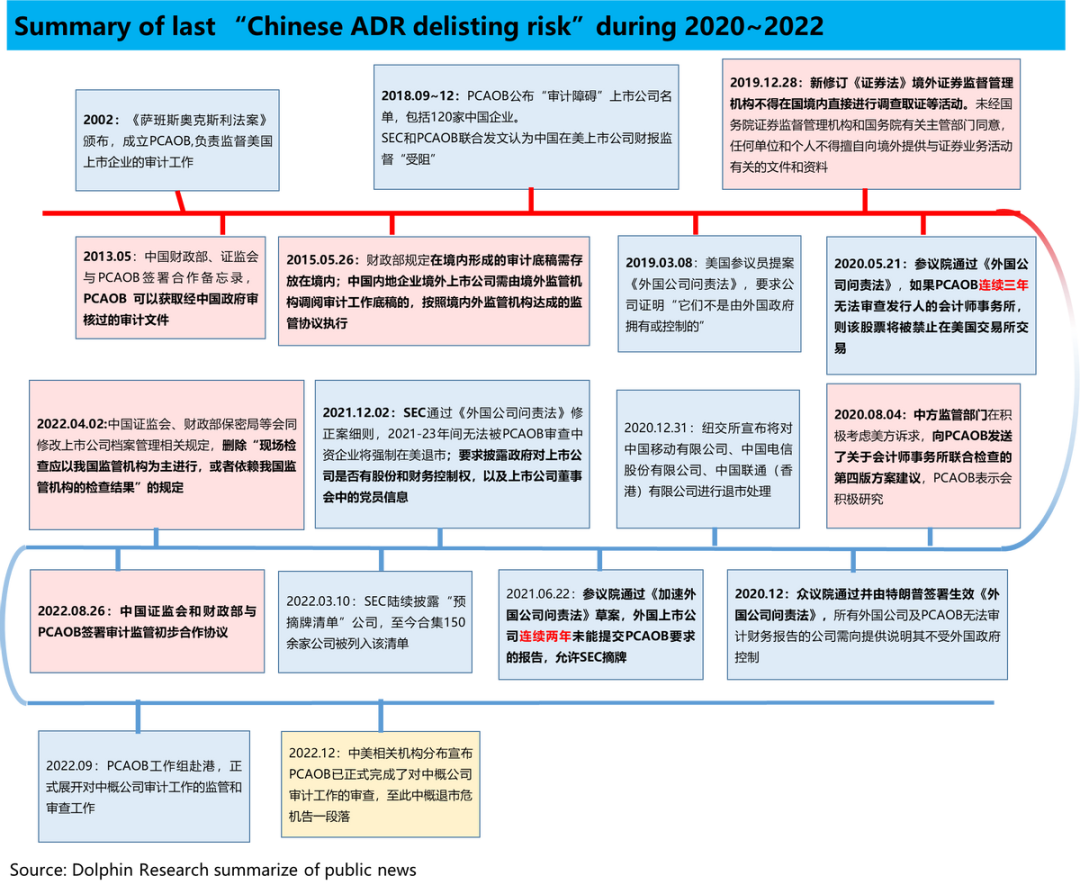

1、2020~2022中概退市危機的始與末

① 起因:上一輪中概退市危機起于2020年中下旬美國政府通過HFCAA(外國公司問責法案),要求連續三年無法滿足PCAOB(美國審計監管機構)審計監管要求的在美上市公司,禁止在美國交易所交易。

② 博弈與協商:後續2022年初,美國政府一度通過《加速問責》草案、将強制退市要求縮短到連續2年無法滿足PCAOB監管要求,并将150家中概公司納入了“預摘牌清單”。退市風險達到最高點。

有幸,中國政府就此問題采取了“協商合作”的态度,并作出了一定讓步,不再堅持以中國監管機構為主的審計監管權,最終與PCAOB在22年8月了初步合作協議。退市風險顯著退坡。

③ 危機的化解:在22年9月,新聞報道PCAOB工作組

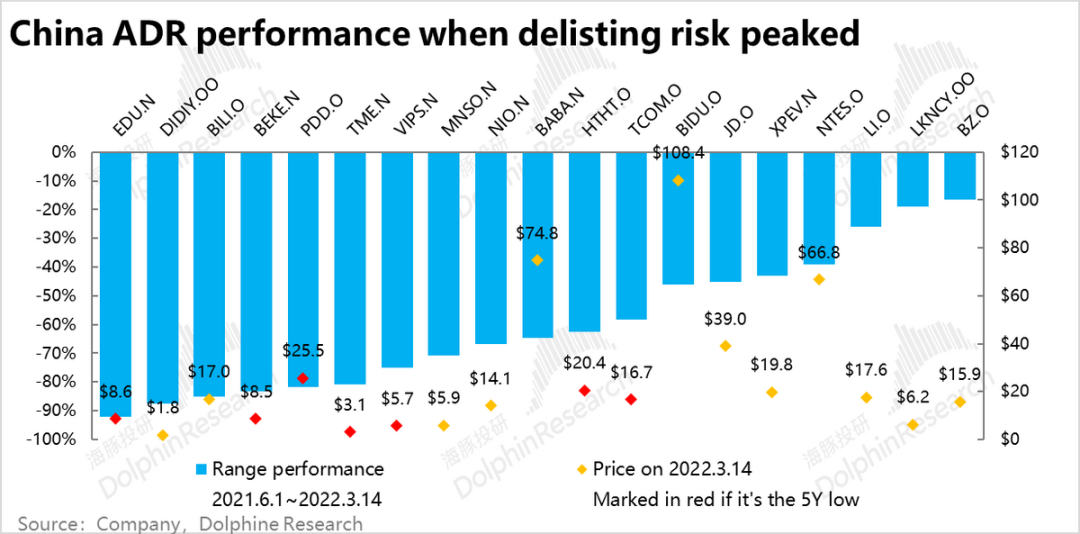

④ 結果和影響:盡管跨越2020~2022年的上一輪中概強制退市風險最終平安落地,但依舊産生了巨大的影響。以2021年6月美國通過《加速問責法案》,到2022年3月14日(SEC将150多家中概公司納入“預摘牌清單”)作為時間節點,海豚投研跟蹤的19家中概公司股價平均下跌了60%。除理想、瑞幸和Boss外、其他公司的跌幅都在40%左右或以上。并且這19家公司中,有7家公司(超過1/3)是在3.14号(退市恐慌情緒最高點)創出了2020年以來5年多來的股價最低價。

當然此輪中概的大跌并非全部是由于可能被退市這單一因素造成,但無疑對股價壓制是相當顯著的。并且即便在退市危機落地後,中國石油、中國石化等5家國資企業依舊選擇主動從美股退市。衆多民營上市公司也加速了回港上市、或将香港轉化為主要上市地,以降低對美股市場的依賴和風險。

2、限制美國資金投資中國資産

在被從美股強制退市的風險之外,中概資産們還面臨着另一個主要的海外政策風險 – 即美國政府禁止美國資金投資于中國企業或資産的風險。此風險也有先例,美國政府曾推出過兩個涉及“禁投中國資産”的清單,分别是:① CMC清單(Chinese Military List)和其“升級版本”NS-CMIC清單 (Non-SDN Chinese Military-Industrial Complex Companies List);和 ②《美國優先投資政策》(America First Investment Policy),概括來看:

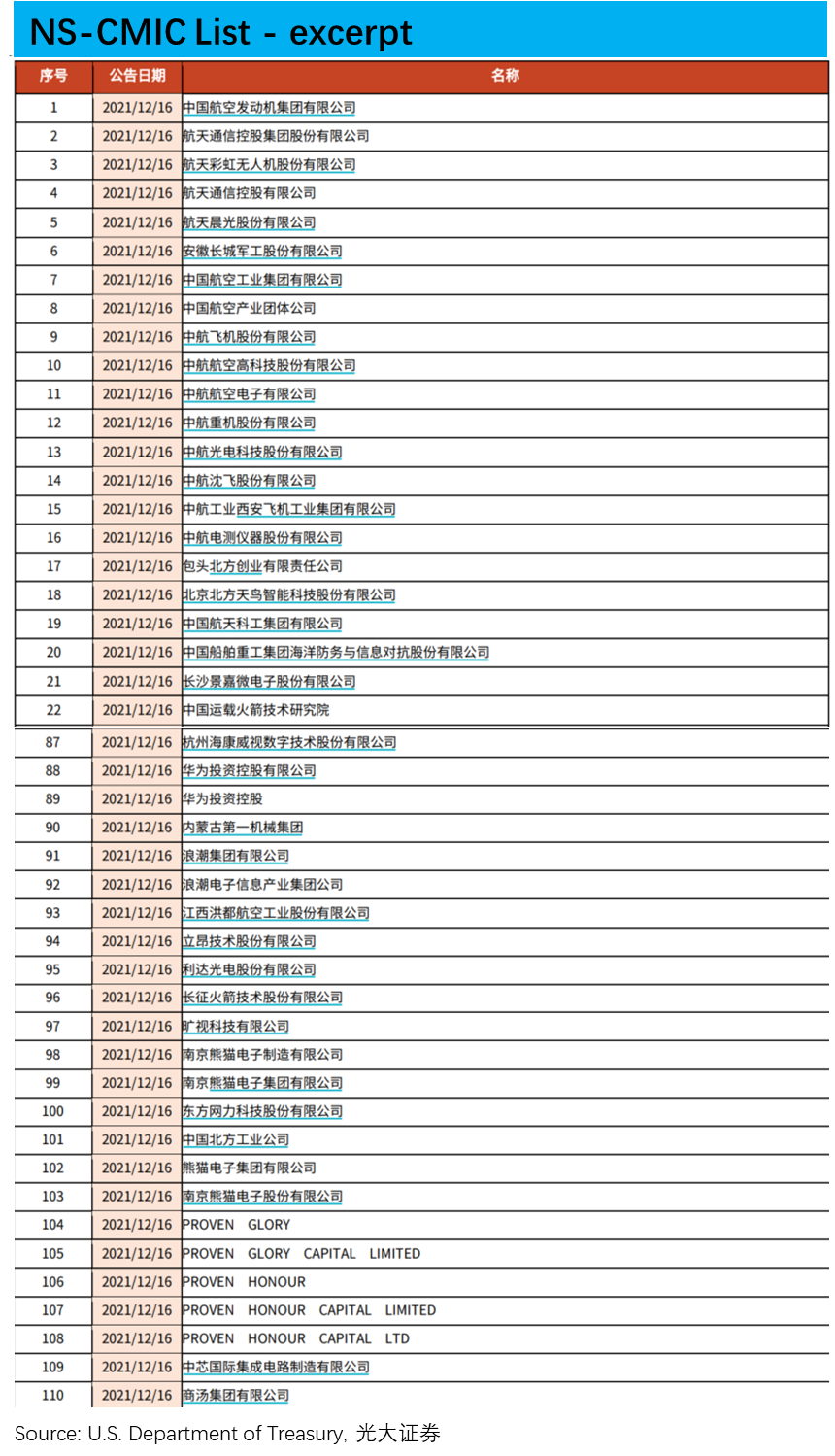

① CMC和NS-CMIC清單主要針對美國政府認定與中國軍方有關聯的實體,或對促進“中國軍民融合”、軍事技術發展有貢獻的其他企業。兩者的差别是,被納入CMC清單的企業被禁止與美國國防部及其相關方進行合作往來,但并不直接禁止美國資金投資于CMC清單内的企業。

與軍方并無多大關聯的民營企業也可能被納入CMC清單,曆史上如小米和騰訊都曾短暫被納入過該清單,但經過上訴和溝通後被移除了,除了短暫的恐慌性下跌外,并沒有造成太顯著的影響。

而被納入NS-CMIC清單内的企業則确實會被禁止美國資金對其進行投資,因此一旦被納入該清單會直接造成美資的清倉式抛售,影響巨大。不過該清單的認定标準相對嚴格,自21年12月後就沒有更新,并沒有随意納入新主體的情況。根據最新的清單(下圖中僅展示了名單的一部分,完整名單在美政府網站可見),

NS-CMIC名單内絕大多數都是與軍工直接相關、或者由國資控股的企業。但也有少數幾個民營企業,如華為、曠視科技、商湯、依圖科技等。而這少數幾家民企的共性之一是都涉及AI、通信或芯片等高端技術。從這個角度,若後續美方會在該禁投名單中納入更多無直接軍方或政府背景的民企,主業與AI、高端芯片的研發相關的企業的風險可能會更大。

② 《美國優先投資政策》備忘錄是特朗普在今年2月向其内閣部長及聯邦機構發布的政策指令,但并非已被正式執行的政策、或已通過國會利好的法案。其中涉及中國的限制包括兩個角度:

第一,美國在整體歡迎外國資本投資美國的同時,但要警惕并限制部分國家(如中國)通過投資美國獲得關鍵技術或戰略資産;第二,美國政府也将限制美國資金投資于會促進中國軍民融合及戰略發展的企業。明确提及會重點審查的行業包括:半導體、人工智能、量子技術、生物技術、高超音速技術、航空航天、先進制造、定向能技術等領域。

二、“退市危機”再起,這次有何不同?

那麼從上述兩點出發,探讨若風險不幸成真,對中概資産們會産生什麼影響?相比上一次的中概退市危機,有何不同?從個股層面,哪些公司受到的影響會更大/更小?

1、退市風險的不确定性可能比上輪更高

首先中概被強制從美股退市、但沒有被美國資金禁投:通過複盤,上一輪的中概退市風波,雖可能也包含一定“政治角力”的因素,但主要還是圍繞着“審計監管權”這一具有一定合理性(通過美國會立法),有清晰目标(取得監管權)和溝通框架(中美雙方各有讓步)展開的博弈。

雖然目前為止,強制中概資産從美股退市還并沒有正式被美方拿到談判的牌桌上,我們認為,這一輪可能的中概退市風險所面臨的不确定性(不是說最終實際被退市的概率)比上次更高。一方面,從近期特朗普在關稅政策上的“朝令夕改”和近乎失去實際意義的關稅稅率,可見特朗普的态度和政策制定相當的“随意”且不可“預測”。

另一方面,上輪的中概退市還能說是圍繞着“審計監管權”這一相對合理且并不涉及核心利益的訴求,但這此對“中概退市”的威脅則看起來是純粹作為談判的籌碼。因此,若這次“中概退市或被禁投”真的被再次“拿起”,這次“中概退市風險”化解所需要妥協的點可能是更加涉及核心利益的。

2、中概資産對美股依賴性已大幅降低,但美股流動性仍占據大頭

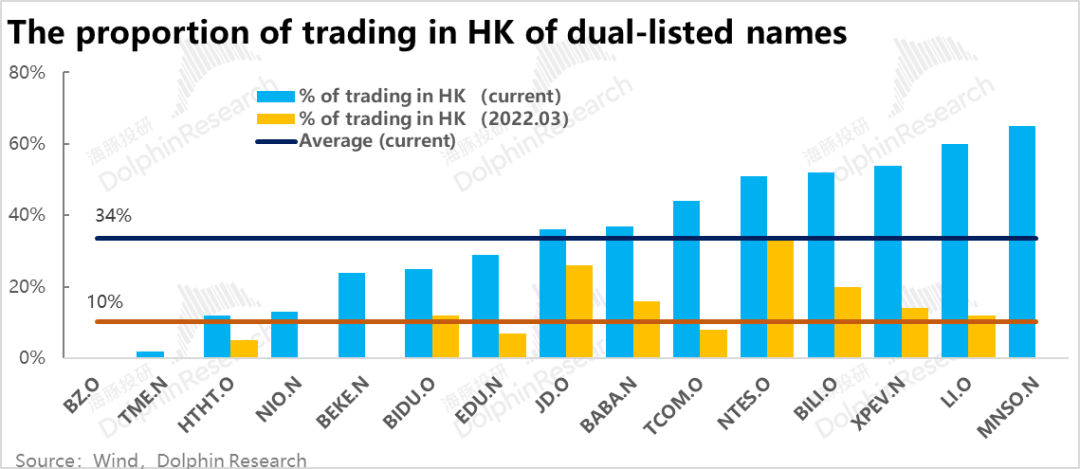

但好的一方面是,中概公司已經重回港股上市、或将港股變更為主要上市地。因此相比2021~2022年那次退市危機,中概公司們對美股市場的依賴已明顯下降。按海豚投研跟蹤的在中美兩地同時上市的公司,兩地市場的90天日均交易額中,港股成交額的平均占比已從22年3月時的10%,上升到了目前的34%。

不過,盡管對我們覆蓋的公司而言,港股的成交比重已上升,美股市場的流動性平均仍是港股市場的2倍左右。若被從美股退市,想必仍會從流動性上對中概公司的股價産生巨大的沖擊,個股來看:

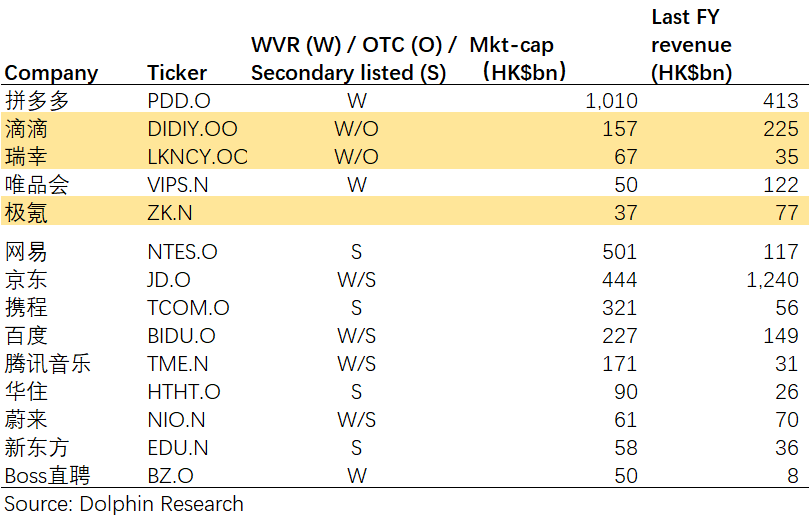

① 目前仍僅在美股單一市場上市的拼多多、唯品會、極氪和OTA市場上的滴滴和瑞幸顯然會受到的影響最大;

② 港美兩地上市的公司中,Boss直聘、騰訊音樂、華住、蔚來、貝殼、百度等港股交易占比還在1/3以下,網易、B站、小鵬、理想、和名創的港股成交占比則已在50%以上,即便從美股退市,受到的影響會較小。

③ 至于美團、騰訊等以港股為主,在美股僅以ADR交易的,港股成交額占比都接近100%,即便其美股ADR被退市,其實不會受到直接影響。

3、除少數公司外,回港上市是絕大多數公司現有的退路

如果被迫從美股退市(但沒有被美資金禁投) 中概公司們的應對方式,可分兩種情況來看:

① 已将港股作為雙重主要上市地的中概公司,可以将在美注冊并流通的股份直接轉化為在港股注冊的股份繼續交易。除了需要在美國的托管行的協助下,在兩國交易所提交一些手續外,沒有明顯的技術/法律上的阻礙。

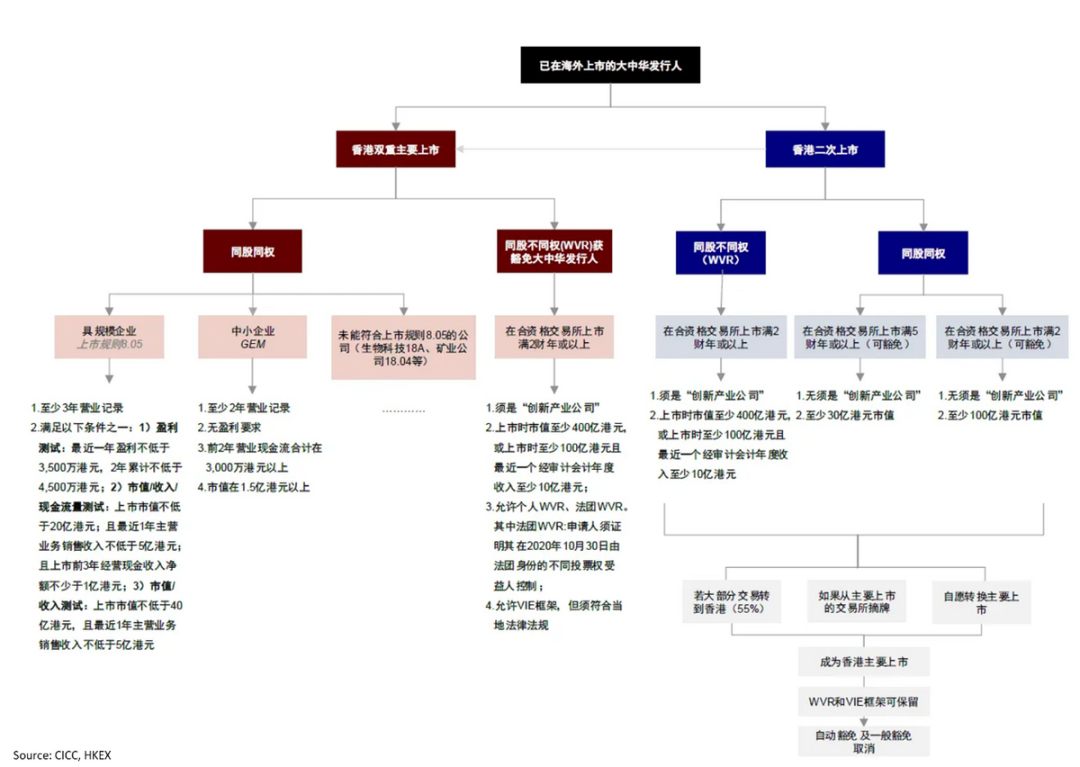

② 對于僅在美股上市,或者當前在港股非主要上市(依賴于美股的上市地位)的中概公司,則需要盡量在被美強制退市前,完成以香港為主要市場上市地的轉換。否則就要經曆先回歸“一級市場”,再在香港、大陸、或其他美國外市場重新上市。

上圖展示了不同情況下,轉化為雙重主要上市地位的需求,以較為嚴苛的,對采取WVR架構(同股不同權)的公司,需要滿足:在其他合格交易所上市滿2年,市值超過400億港币,或市超過100億港币且最新年度營收超過10億港币。

根據上述要求,海豚投研覆蓋的尚未取得在港主要上市地位的公司中,僅有極氪因尚未達到在美上市滿2年的要求,以及滴滴、瑞幸因是在OTC場外交易,也不符合已在合格交易所上市的要求,并不能立刻通過二次上市的便捷方式取得港股主要上市地位。

因此,若僅被從美股退市但不被美資禁投,除了上述提及的少數不能立刻取得港股主要上市地位的公司,對絕大多數公司的影響主要是,短期内失去美股充沛流動性的沖擊,以及避險情緒下某些資金的抛售。中長期視角,則取決于原本在美股交易的投資者是否有願意和能力跟随到港股市場。雖然難以定量,勢必會有一些資金由于資金投向、或工具限制等因素而流失。這部分缺口需要由南下或其他可投港股的資金來彌補。

三、更大的風險—被美資禁投

1、大規模回港後,美資仍持有中概公司們可觀的股份

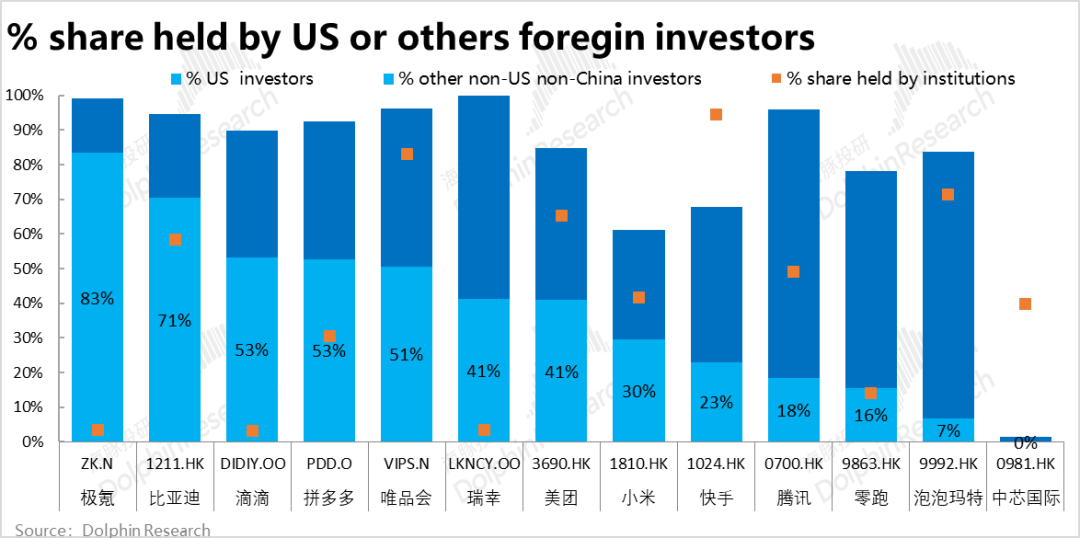

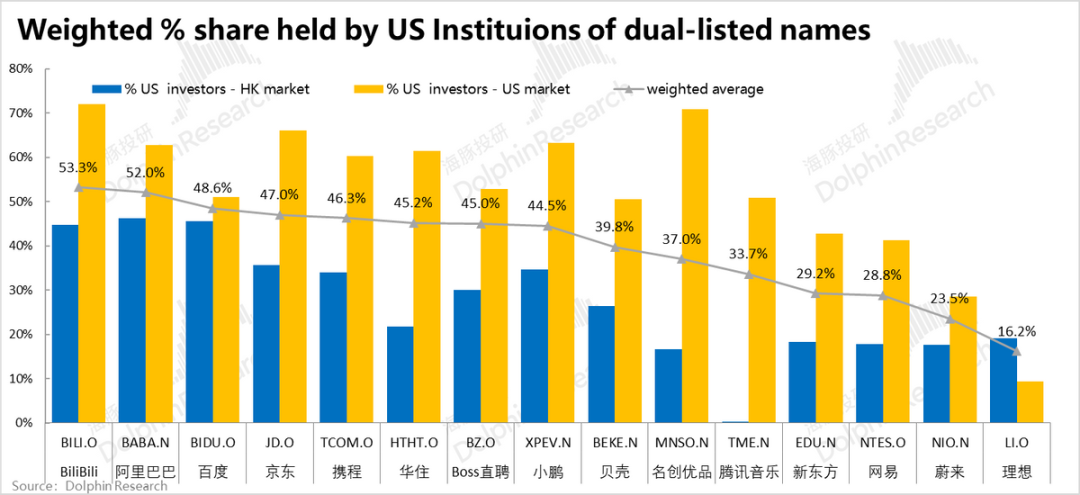

相比于被迫從美股退市,若美政府繼續擴大限制美國資金投資于部分中國公司,乃至全面禁投中國資産,影響顯然會更加嚴重。畢竟這種情況不僅是短期流動性沖擊的影響,而會導緻美國資金永久性的流出(直到禁令解除前),且可能出現為了清空倉位不計成本的抛售。因此,邏輯上美國資金持股較多的中國資産所受的沖擊會更大。以下兩個圖表羅列了我們跟蹤的中概公司中,美國投資者的持股比例。

① 首先在具體分析前,海豚投研要強調下,我們以下所有按地區分類的投資者持股比例都是直接來源于彭博統計的數據。經過确認,以下持股比重是基于所有類型投資者(個人、企業、内部)的,但是沒有做任何的穿透。舉例若某一中國投資人是通過在美國的持股主體、或券商持股了某一中概,是會被統計為美國的投資者持股。

因此,會造成以下數據顯示的美資持股比例高于實際情況,需要從相對角度,而非絕對角度看待。比如A公司是60%,B公司是40%,那麼A公司的美資持股大概率是高于B公司的,但并不表示實際A公司60%的投資人都是美國資金。

② 基于上述數據口徑,整體上我們跟蹤的27家公司,包括兩地純美國上市、兩地上市和僅港股上市的,剔除被禁投的中芯國際)平均美國投資者的持股比例達39.9%。若剔除僅在港股上市的公司,美國投資者的持平比例進一步提升到43.6%。(僅作為評判各股美資持倉是否高于平均水平的标準,并非代表美資真的實際持有這麼高比例的股份)

② 個股上,僅在美股或港股單一市場上市的公司中,純美股上市公司,以及港股的比亞迪和美團投資者中美資占比較高(在均值的40%以上),騰訊、快手、泡泡馬特等其他港股上市公司的美資持股比例比較低(30%以下)。

另外值得關注,在美國NS-CMIC清單上,即被美資禁投的中芯國際,不僅沒有任何美資機構持倉,美國以外的其他海外投資者持倉也近乎為零。我們也注意到同在NS-CMIC清單上的中國移動和中國聯通,也沒有任何外資(包括美國和非美國)機構投資者持股。由此可見,如果被納入NS-CMIC名單而被禁投,損失的可能不僅僅是美資投資者,其他海外投資者也可能跟随性的清倉。

③ 在港美兩地上市的公司情況相對複雜,同一公司在兩地市場能查詢到的投資者持股情況并不相同,因此需要結合公司總股本在兩地市場注冊的比重(該比重沒有準确數據來源),估算出按比重調節後的美資持股比例。

按我們的測算,Bilibili、阿裡、京東、百度、攜程、華住、Boss直聘、小鵬等的美資持股比例高于平均,而新東方、網易、蔚來、理想的美資持股比例則較低,在30%以下。

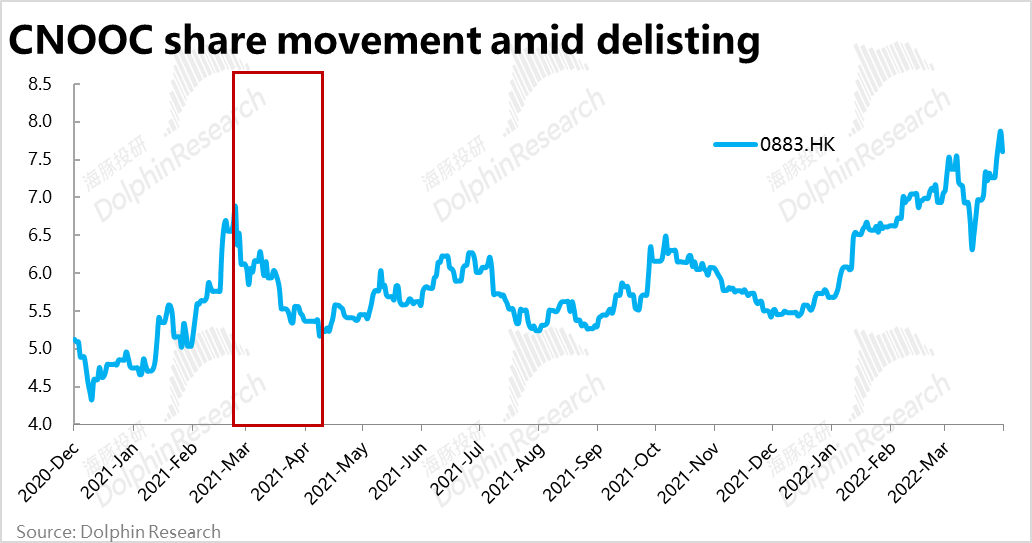

2、被禁投的先例—複盤中海油

有哪些先例可供我們參考若真被美資禁投後,實際的影響會有多大?在近幾年因NS-CMIC清單導緻的被美資禁投的公司中,我們篩選了中國海洋石油(883 HK)為例。原因是中海油在被禁投前有一定外資持股,而中國移動、中芯國際等在被美國禁投和強制退市前,就沒有多少外資持股,參考意義不大。

由下圖可見,在2019年底時中海油的美資投資者持股略高于7%,歐洲投資者持股比重也略超5.2%以上,而目前美國和歐洲的投資者持股都已近乎歸零。(和中移動、中芯國際的情況類似,雖隻有美資是被政府強制要求禁投,實際情況下歐洲資金也跟随着清倉了)

節奏上,可見在21年1~2月間(此時正式禁投命令尚未簽發)美資投資者就已開始快速減倉,到4月底的僅2個多月時間内,美資持倉比例就從6%以上下降到了約1%,可見是經曆了短時間内的集中抛售。最後剩餘的約1%的持倉則大約經曆近1年的時間周期才完全清空。

結合 ① 20年12月中海油被正式納入CCMC清單(可視作NS-CMIC清單的前身),② 美國投資者在21年1~2之間已開始快速減倉,到4月已基本減倉完成,③ 2021年8月初,對中海油的禁投命令正式生效,利空落地,這三個時間節點。

對應海油的股價表現:① 中海油的股價在21/2/23日該階段内的價格頂峰(粗略對應美資開始減倉的節點),到21/4/8中海油股價達到階段最低點(對應美資減倉基本完成的節點),期間中海油的股價下跌了約24.8%到,即跌去了約1/4。

② 但在外資密集抛售期結束後,中海油的股價随即開始反彈,最多反彈達21%,收回了大部分跌幅。随後直到2022年2月前一直處在區間震蕩的走勢。

整體來看,以中海油為例,作為一家被禁投前美資+歐資合計持股占比曾達到12+%的港股公司,在被海外資本的密集抛售期内,股價受到的最大沖擊幅度是從最高點跌去了約1/4。但越過短期沖擊、即便中海油已近乎不再有任何外資持股,公司當前的HK$17的股價,已是禁投危機期間的3x左右。當初禁投導緻的股價從約HK$6.3下跌到HK$5.2的幅度,對當前股價而言也不過是不足6%的波動。

可以說,對中海油這類優質公司而言,被美資(或者所有外資)禁投的影響,在中長期視角下可以說隻是一個短暫的“小波動”。隻要公司本身業績和質地優秀,總會有“逐利”的資金會填補上外資被禁投後留下的空缺。

但也不能忽視,我們覆蓋的中概公司們目前僅美資的平均持股就高達40%,若算上歐洲等海外資金占比會更高,遠遠高于中海油外資持股的12%。因此若被禁投,覆蓋公司們所受到的短期沖擊可能會明顯高于中海油從最高點跌去1/4的幅度。恐怕也難以像中海油一樣在約2~3個月的時間内即基本完成清倉,沖擊的時間跨度大概率也會更長。

四、總結:該如何應對潛在的“退市“與”禁投”風險

通過上文對這輪可能會發生的中概被強迫從美股退市、乃被美資全面禁投的分析,我們認為可以得出以下幾個結論:

① 相比上一輪中概退市危機是圍繞“審計監管權”這一清晰且不涉及核心利益問題的争論。這一次中概退市若再被正式拿上台面,面臨的不确定可能會更大,或許不會再圍繞一個清晰又不那麼重要的問題展開,而可能牽扯到更廣泛、涉及更重大利益的争端上。

② 結合已在NS-CMIC名單内,已實際上被美國政府全面禁止美資投資的中國資産,和《美國優先投資政策》的意圖導向。民企中涉及通信、半導體硬件、AI技術、高清圖像識别、量子技術、生物技術、航空航天、先進制造等敏感領域的公司被美資禁投的可能性會相對更高。

③ 經過上次的退市風波,随着大量中概公司回港上市,我們覆蓋的兩地市場中概公司中,港股的90天日均交易額的平均占比已從22年3月時的10%,上升到了目前的34%,對美國流動性的依賴以大幅下降。但美股的成交額絕對值仍是港股2x,依然占據大頭(對我們覆蓋的公司而言)。

我們跟蹤的公司中,除極氪和滴滴、瑞幸因不滿足在合格交易所上市滿兩年的條件,無法立刻通過港股雙重主要上市的快捷通道取得港股主要上市地位外,其他公司取得港股主要上市地位沒有技術阻礙。

④ 以被納入NS-CMIC清單,被實際禁投的中海油為例,在被禁投前擁有約12%的美資和歐資持股,在外資密集抛售期内股價從最高點下跌了約1/4,抛售期持續了約2 ~3個月的時間。

但從中長期視角,中海油當前的HK$17的股價,已是禁投危機期間的3x左右。當初禁投導緻的股價波動,對當前股價而言僅不足6%。可以說,對類優質公司而言,被美資(或者所有)禁投的影響,在中長期視角下隻是一個短暫的“小波動”。

不過,由于彭博數據顯示的,我們覆蓋的中概公司們的美資平均持股高達40%,遠遠高于中海油美資+歐資持股的12%。因此,若覆蓋的中概公司們被美資禁投,所受到的短期沖擊幅度和時間跨度都很可能明顯強于中海油的情況。

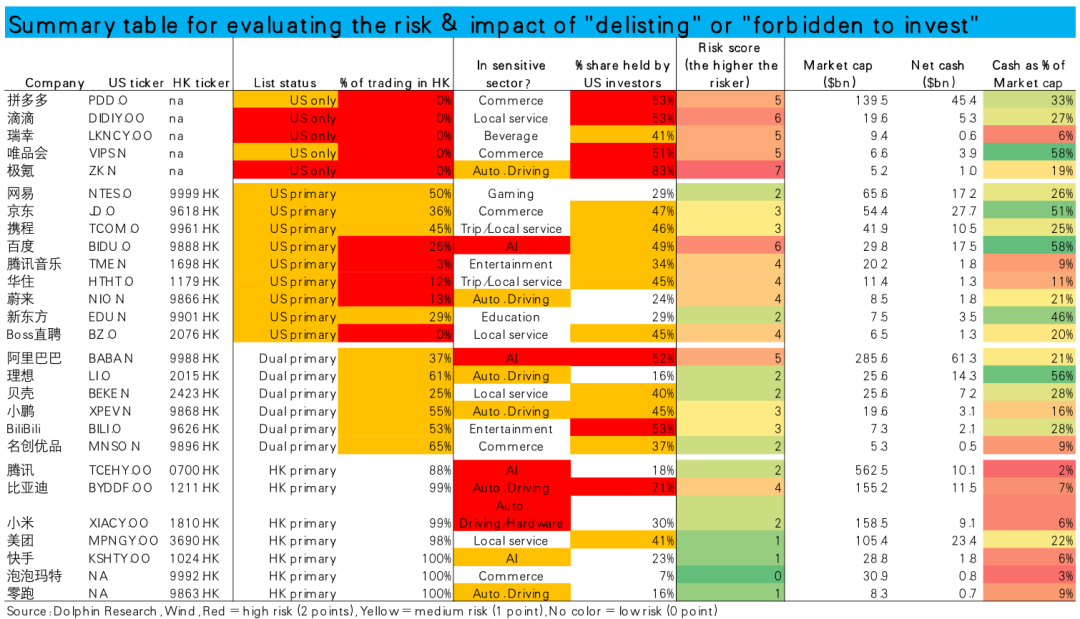

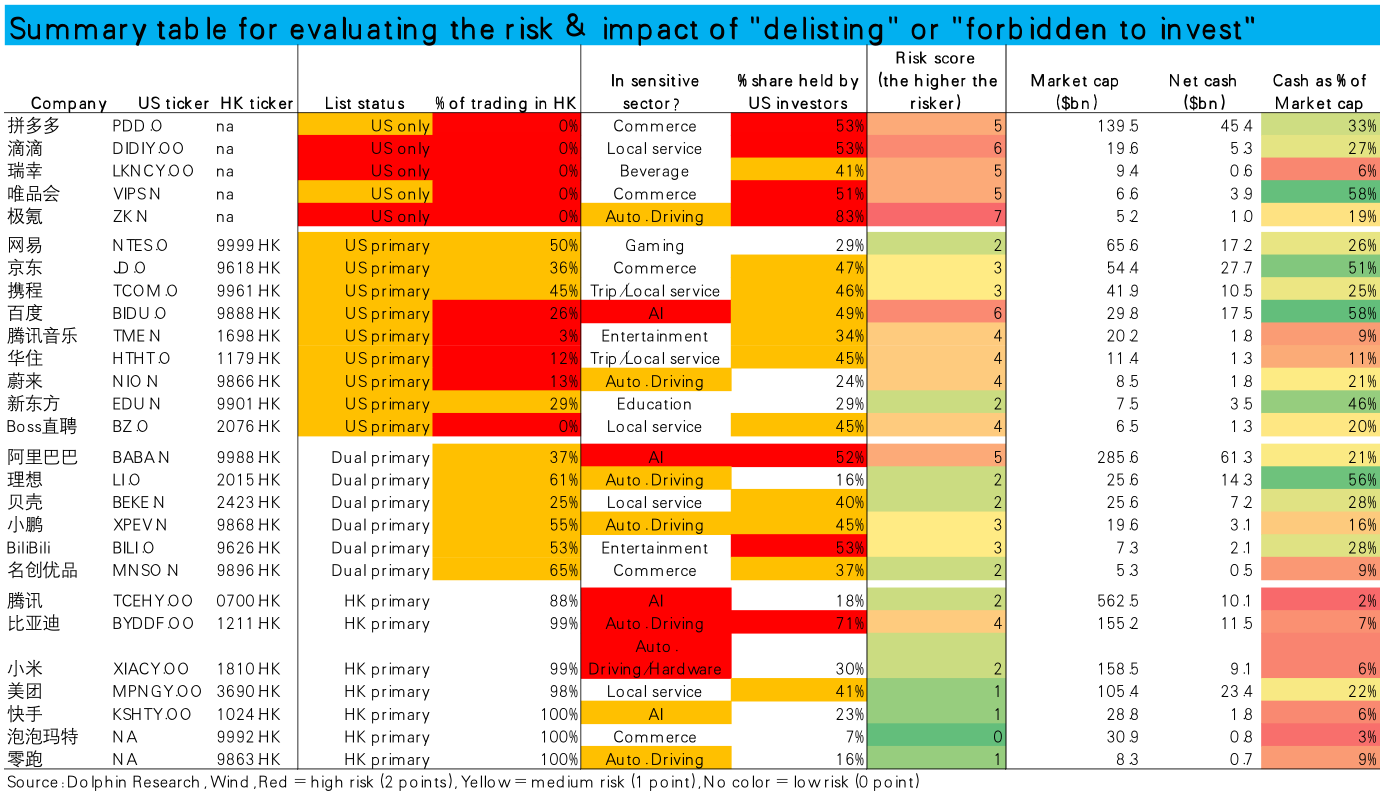

根據以上分析,我們粗略構建了對覆蓋的個股們“退市”和“禁投”風險大小的定性評分标準:

① 退市風險和影響上,以當前在兩地市場的上市情況,和對美股成交流動性的依賴程度為兩個标準。無法立刻申請港股主要上市地位的公司風險最大,技術上能取得港股主要上市地位但尚未取得的風險次之,已取得港股主要上市地位的風險最小。

成交額占比上,港股成交占比<30%的風險最大,30%~70%直接的風險次之,>70%的風險最小。

② 被禁投的影響和可能性上,以是否涉及前文提及的敏感行業(反映被禁的概率),和美國投資者持倉比重(反映影響程度)為标準。

在是否涉及敏感行業上,我們認為在AI技術上占據領先地位,以及在自動駕駛、芯片半導體上有涉及的公司的被禁投的概率相對最高。(純個人主觀看法,僅作為參考)。影響程度上,以數據顯示美資持股比例上以>50%為影響最大,<30%為影響最小,30%~50%則為中間情況。

根據以上評判标準,所有目前仍僅在美股上市的,包括拼多多、滴滴、唯品會、瑞幸、極氪,以及兩地上市中的百度、阿裡、比亞迪(和騰訊音樂、華住、蔚來)這幾家公司的潛在風險和可能受沖擊的幅度是最高的。

相對的,美團、泡泡瑪特、快手、以及網易、新東方、貝殼、名創優品等公司風險總分最低、且沒有任何“标紅”項。

由于若果真被退市且被美資(可能也包括歐資)禁投在短期内可能造成的股價沖擊難以估量,不計成本的密集抛售下很難說以基本面來衡量絕對價格底線,因此海豚投研此次也不嘗試判斷安全價格。

僅以淨現金占當期市值的比重作為最安全的标準,供大家參考。比如當淨現金比重超過公司總市值的60%乃至更高時,我們相信在越普适、且沖擊越大的全面de-risk下,反而防禦性會很強。

應對策略上,若僅僅是被從美股退市,影響大概率不會很大。對優質資産,一定程度上可以選擇“陪伴”,忍受短暫的流動性沖擊。

但若是被美資(或者其他海外資金)禁投的情況,則大概率會造成相當嚴重的抛售和股價跳水式下跌。這種情況下,“陪伴”或許就不是好選擇。先同樣清倉避險,留好資金子彈。政策強制要求的清倉下,美資勢必會不計成本的抛售,放血交籌碼,給優質資産的價格砸出一個大坑後,反而能沒有包袱(無需再擔心外資流出的問題)地去抄底優質資産。