零跑:已成加速“領跑的小理想”?

來源:真灼财經

時間:2024-11-12 14:12:35

原創: 海豚君 海豚投研

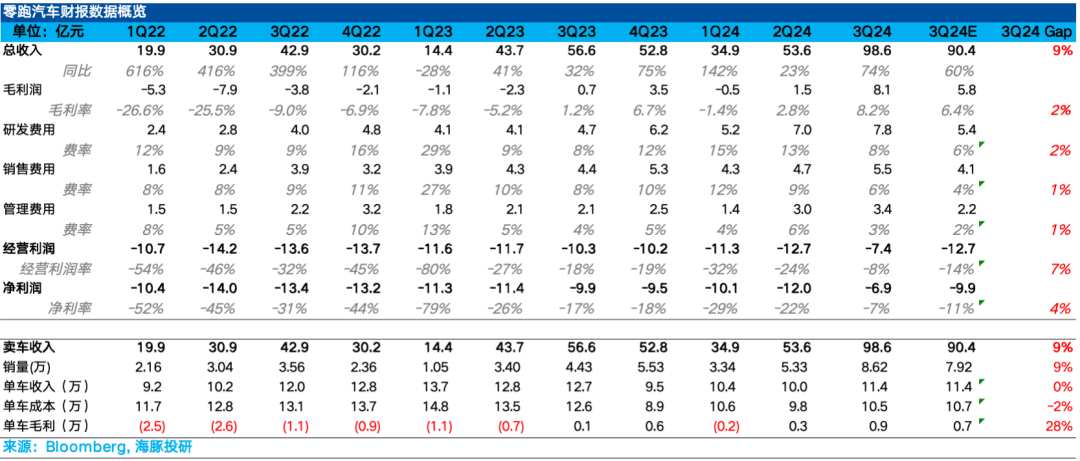

零跑汽車(9863.HK) 于北京時間11月11日港股盤後發布了2024年第三季度财報。看一下關鍵信息:

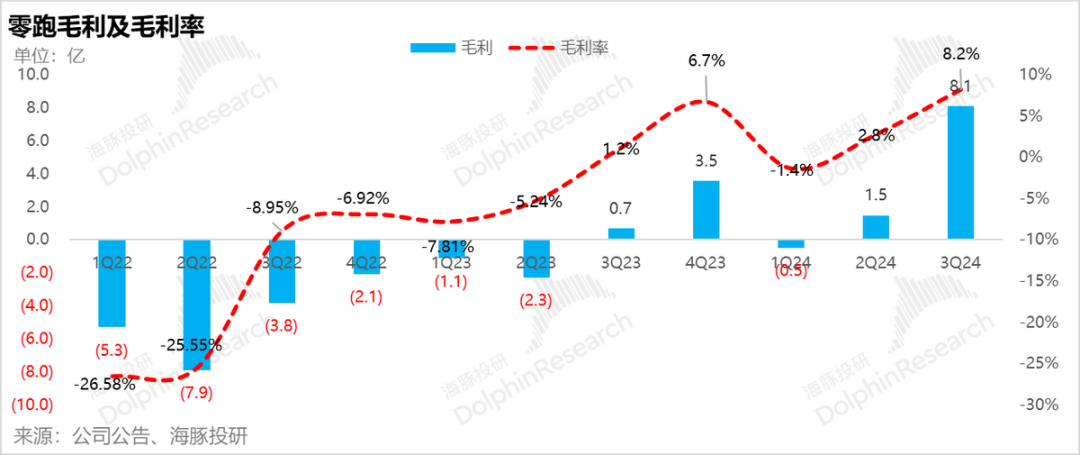

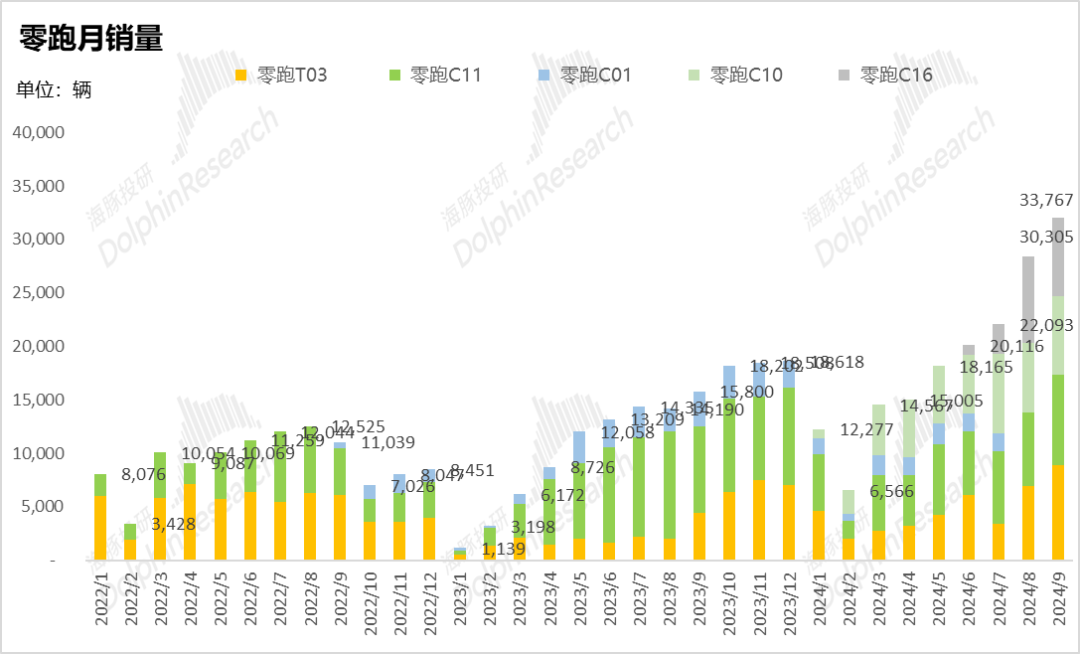

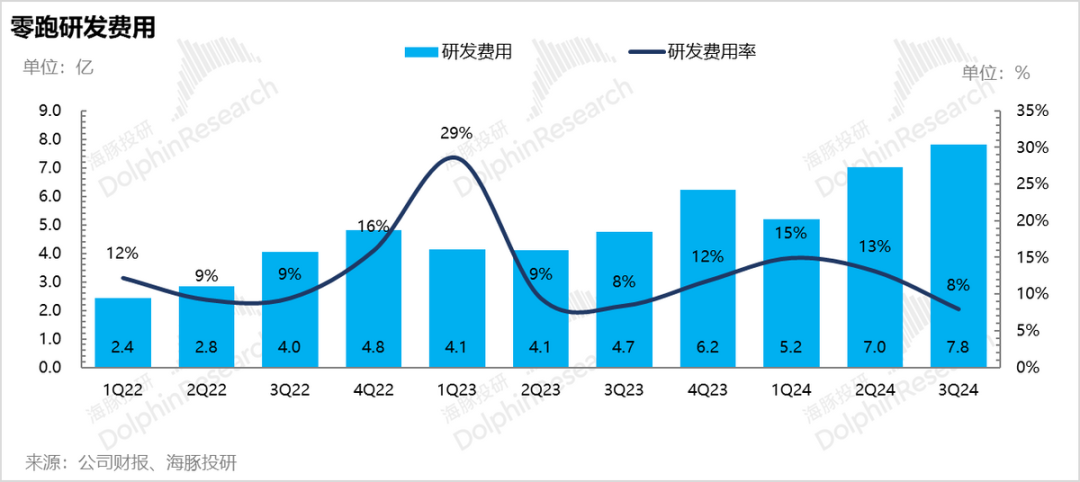

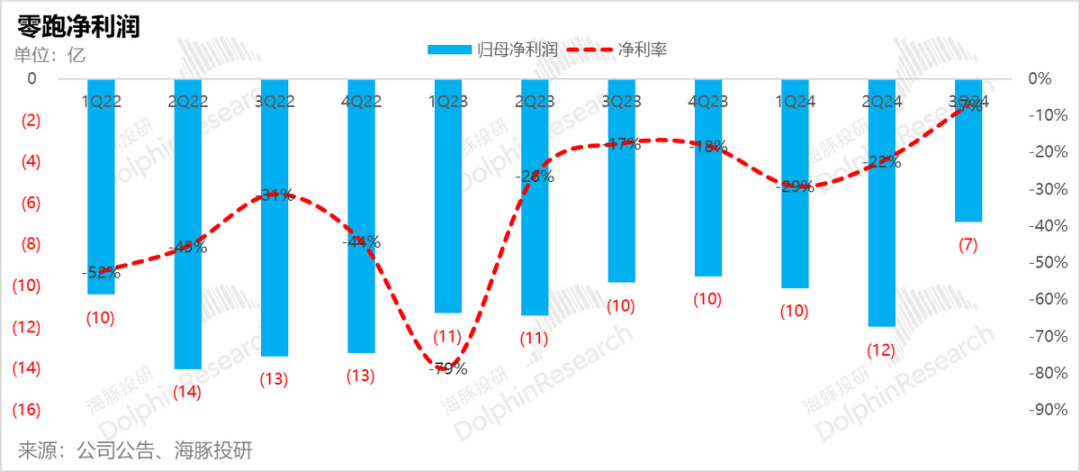

1. 汽車單價重回上行軌道:三季度,零跑汽車單價環比回升了1.4萬元至11.4萬元,走出二季度汽車單價的低谷時期,主要由于高價的C16爆銷帶來的銷售結構的改善。2. 令人驚喜的汽車毛利率:三季度汽車毛利率同樣也環比回升了5.5%至本季度8.2%,超市場預期6.4%和海豚君看到的大行預期6.7%,而環比回升的原因主要在于高價高毛利的C16爆銷帶來的汽車單價的提升,以及成本端規模效應和電池降本的釋放。3. 經營費用繼續環比高增,但杠杆效應釋放:本季度三費繼續環比高增,研發費用主要用于投入新車型和端到端智駕的研發,零跑加大了人力,算力及設備的投入,銷售費用主要由于廣告宣傳以及銷售人員增加,但因本季度爆銷,杠杆效應有所釋放,經營費用率環比下滑了10%。4. 實現大幅減虧:本季度經營利潤由于毛利率端的環比大幅回升,以及爆銷帶動杠杆效應的釋放,零跑實現大幅減虧,經營利潤環比提升5.3億至-7億,經營利潤率環比提升16%至本季度-8%,轉正拐點已不遠。5. 四季度指引繼續向好:零跑預計将超額完成全年25萬銷量目标,四季度毛利率預計将為出三季度穩步提升的趨勢,淨虧損預計也将持續收窄。整體來看,零跑三季度交出了一份不錯的答卷,其中最令人驚豔的是汽車毛利率的環比回升,也直接帶動了零跑本季度的大幅度減虧。而海豚君在之前的深度中就反複提及,海豚君認為零跑是一家踏實造車的公司,車型相比競品都極具性價比,但之前一直被困于營銷和品牌知名度問題,而從零跑最近的銷量勢頭來看,零跑知名度已經逐步被打開,海豚君認為零跑最近銷量勢頭持續高增的原因在于:① 以舊換新政策進一步升級,最利好定價10-20萬元新能源車企如零跑② 車型性價比高,與競品車型形成錯位競争:零跑将800V和智駕打到了15萬元價格帶,車型性價比極高。同時車型定位準确,如C16的爆銷定位在6座家庭用SUV,定價大幅低于同樣定位家用SUV的理想L6和華為M7, 覆蓋了15-20萬元家用SUV的空白領域,從而形成差異化競争力。而展望四季度,零跑目前訂單量勢頭仍然強勁,10 月份淨增訂單數超過 4 萬台,随着銷售旺季+出海帶動交付量進一步高增,海豚君預計零跑四季度交付量将達到12-13萬輛,将帶動全年交付量達到29-30萬輛,遠超零跑之前定的2024年25萬輛的銷量目标。同時随着四季度車型結構繼續改善,以及規模效應+供應商年降的帶動,毛利率還會進一步環比提升,實現繼續減虧,經營面将持續改善。而出海方面,2024年出海對于零跑影響還不大(預計今年出海僅貢獻6000-10000台),而到2025年出海對于零跑影響才将充分釋放(零跑預計2025年出海車型貢獻6-10萬台)。① 擁有Stellantis知名度和渠道,一方面可以幫助零跑在歐洲迅速打開市場,具備出海搶跑優勢,另一方面憑借 Stellantis 自有渠道銷售,免去讓利環節,利潤空間更大。② 利用Stellantis海外工廠,采用SKD模式向歐洲出口:零跑将零部件出售給零跑國際,由零跑國際利用Stellantis海外現有工廠進行組裝生産,雖然仍有歐洲對于零部件本土化生産比例的限制,但出口阻力相比新勢力而言已大大減少。③ 同時Stellantis除了歐洲第二大市場外,第一大市場仍在北美,但目前因為政策和關稅原因,北美缺少新能源車企布局(包括零跑),但長期來看有Stellantis渠道和本地工廠加持下零跑仍有想象空間。

而從零跑目前的估值來看,24年P/S倍數在1.5倍,在國内知名度已經被打開,四季度經營面還在持續改善,而出海也才剛剛起步,相比其他新勢力而言具備差異化優勢的情況下,海豚君認為這樣的估值仍然不貴。

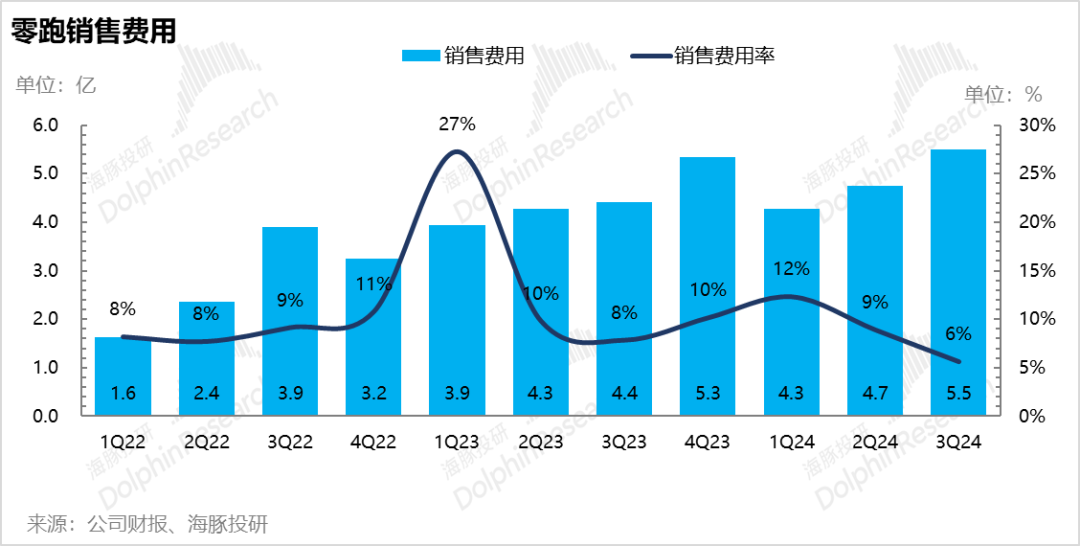

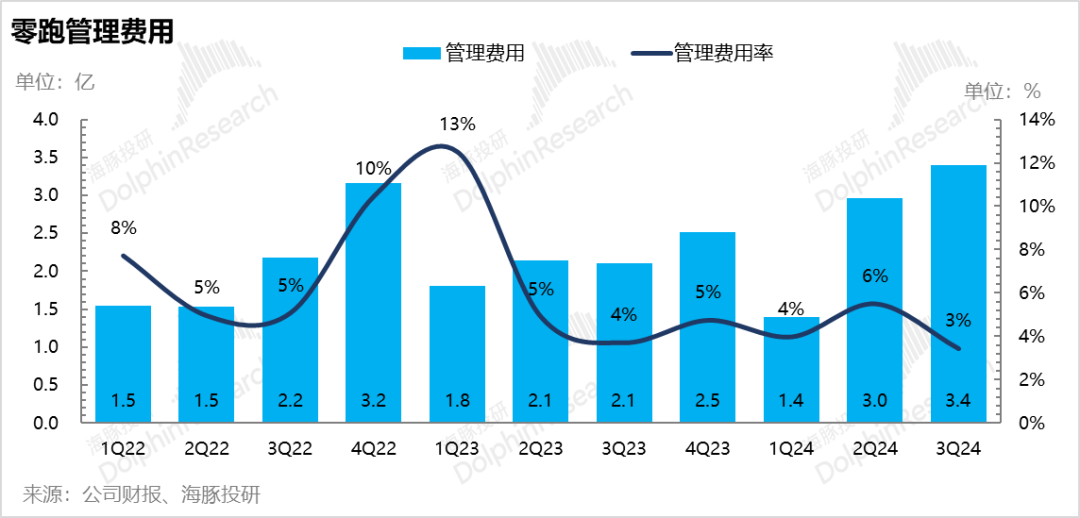

零跑此次業績出來,最令投資者關心的就是汽車業務毛利率情況。零跑之前已經在電話會裡指引三季度汽車業務毛利率會環比回升,且7月毛利率達到5%+,所以市場和大行對于零跑三季度汽車業務毛利率預期在6.4%/6.7%,而零跑的實際汽車毛利率三季度在8.2%,超出市場和大行的預期。三季度單車均價11.4萬元,環比回升1.4萬元,主要受益于車型結構的改善:在産品結構中高價高毛利的C16 于 6 月開始交付,三季度是完整交付季,C16在車型結構中占比環比提升 19.4% 至 21%,而低價低毛利的T03在銷量結構中占比環比繼續下滑3%-4%,最後銷量結構的改善帶動了本季度單車價格的上行。b) 單車成本10.5萬元,低于市場預期10.7萬元本季度由于高價高毛利的C16占比上升,制造成本會更高,所以單車成本環比上行0.7萬元,但仍低于市場預期10.7萬元。而成本端控制合理主要因為:受益于持續進行的成本管理工作,銷量增加形成的規模效應,以及上遊碳酸锂價格帶動電池成本繼續下滑。單車毛利在單車均價回升,以及成本控制合理的帶動下,環比回升0.6萬元,帶動整體毛利率環比回升5.5%至本季度8.2%。三季度,零跑的交付量環比回升了62%,在新勢力中交付量一度名列前茅,而海豚君認為帶動零跑爆銷的原因如下:① 以舊換新政策進一步升級,最利好定價10-20萬元新能源車企:三季度,以舊換新政策進一步升級,對于報廢後購買新能源車的補貼從1萬元提升到2萬元。而報廢的車型約有13年車齡,報廢車型用戶對價格會更敏感,會更傾向于補貼車價更低的車型,進一步利好定位在10-20萬元的新能源車企(如零跑)。零跑車型中定價和毛利率更高的中大型SUV C16于6月開始交付,而C16全域搭載800V,是車企中首次将800V下沉到16萬元價格帶,且定位6座家庭用SUV,定價大幅低于同樣定位家用SUV的理想L6和華為M7, 覆蓋了15-20萬元家用SUV的空白領域,從而形成差異化競争力。同時24款車型新增智駕版本,搭載英偉達Orin X芯片(算力254TOPS)+1激光雷達,智駕版本起步價最低16.58萬(C10增程版),也是目前已交付車型中,智駕硬件同級配置中價格最低車型,與競品車型形成差異化競争。而展望四季度,零跑目前訂單量勢頭仍然強勁,10 月份淨增訂單數超過 4 萬台,預計四季度随着:① 銷售旺季 + 出海帶動交付量進一步高增: 四季度是新能源車企的銷售旺季,疊加四季度零跑開始正式出海,以T03+C10為主,預計對2024年銷量貢獻在6000-10000台左右。海豚君預計零跑四季度交付量将達到12-13萬輛,帶動全年交付量達到29-30萬輛,遠超零跑之前定的2024年25萬輛的銷量目标,帶動規模效應進一步釋放。② 車型結構繼續改善:10月銷量中C系列車型占比進一步提高到 80%,帶動單車 ASP 進一步上升;③ 供應商年底年降:上一輪供應商年降在去年四季度體現,今年四季度可能也會受益于供應商年降因素帶來的降本。四季度銷量預計将環比繼續上行39%-50%,毛利率也預計仍将維持三季度穩步提升的趨勢,淨虧損也将持續收窄。在研發上,零跑堅持全域自研,之前自研更注重在電子化上,但24年的研發重點在新車型以及智能化的研發上,24款新車型推出智駕版,将智駕成功下沉到15-20萬元價格帶。在銷售上,零跑定位仍偏制造型公司,且采用經銷商為主,所以制造人員比例占比最大。研發上,零跑堅持全域自研,公司堅持自主研發智能電動汽車核心系統及電子部件中所有關鍵軟硬件,公司三電核心件以及部分控制器均自産自供,供應鍊垂直整合能力強,當前自研自造部分約占BOM的60%。1)零跑正在持續加大智能駕駛研發投入,在已經實現了的高速NAP,及城市NAC智駕功能基礎上,聚焦于“端到端大模型“智駕的研發,并将持續加大該方向的人力,算力及設備的投入,保障端到端AI大模型的研發以及2025年的量産交付。零跑計劃于2025年上半年,在全新LEAP 3.5架構上配置以“端到端大模型”為基礎的高速及城區的高階智駕功能,緻力于跻身智能駕駛第一梯隊,相比同價位車型利用智駕打造差異化競争力。2)公司新車型的發布:零跑10月将推出新車型B10,定位緊湊型SUV,聚焦10-15萬元市場,将在2025年一季度左右國内上市。而明後兩年将有7款新車型發布,研發費用也将投入到新車型研發上。而零跑之前預計2024年全年研發費用将同比增長50%,隐含四季度研發費用8.8億+,環比三季度至少增長1億。2)銷售費用:廣告宣傳以及銷售人員增加帶動環比增長0.8億零跑三季度銷售費用5.5億, 環比增長0.8億,主要因為銷售人員增加,及廣告宣傳投入力度增加。零跑持續堅持“1+N”的渠道發展模式,加快渠道擴張及變革,進一步擴大覆蓋空白城市和加速縣級城市的下沉。而零跑三季度淨增加了19家銷售門店和34家服務門店,新增覆蓋城市17城,渠道下沉也觸及更多預算在10-20萬元購車人的需求,加速銷量轉化。本季度管理費用3.4億,環比增加0.4億,控制相對合理,主要因為行政人員随着業務擴張的增加,以及稅金及附加費的增加。相比上季度環比增加1.6億,一方面由于本季度期權費用的增加,相比上季度0.76億環比增加0.4億,另一方面由于行政人員的人數有所增加。而本季度由于毛利率的環比大幅提高,以及爆銷下帶來杠杆效應的釋放,本季度經營利潤實現大幅減虧,環比提升5.3億至本季度-7.4億,高于市場預期-13億,而淨利潤環比提升至-7億,高于預期-10億,淨利率也環比提升15%至本季度-7%,轉正拐點已經不遠。