文章來源:海豚投研

文章作者:海豚君

上周港股經過今年年初一段時間以來轟轟烈烈的上漲之後也開始回吐漲幅,而美股小幅上漲之後再次進入搖擺周期。

那麼接下來,港、美股該如何看之後的投資機會?海豚君本周策略周報嘗試梳理一下。

一、一個底線确認:Fed Put

如果說市場進入5月之前還在擔心,今年還有加息可能的話,那麼在5月的議息會議上,美聯儲主席鮑威爾面臨疑似反撲的通脹數據,仍然基本上把加息概率壓降為零。

這也就意味著,對美聯儲而言,真正的利率選擇隻是什麼時間開始降的問題:今年要麼不降息,要麼就降1-2次,時點也壓後到了今年11-12月份。

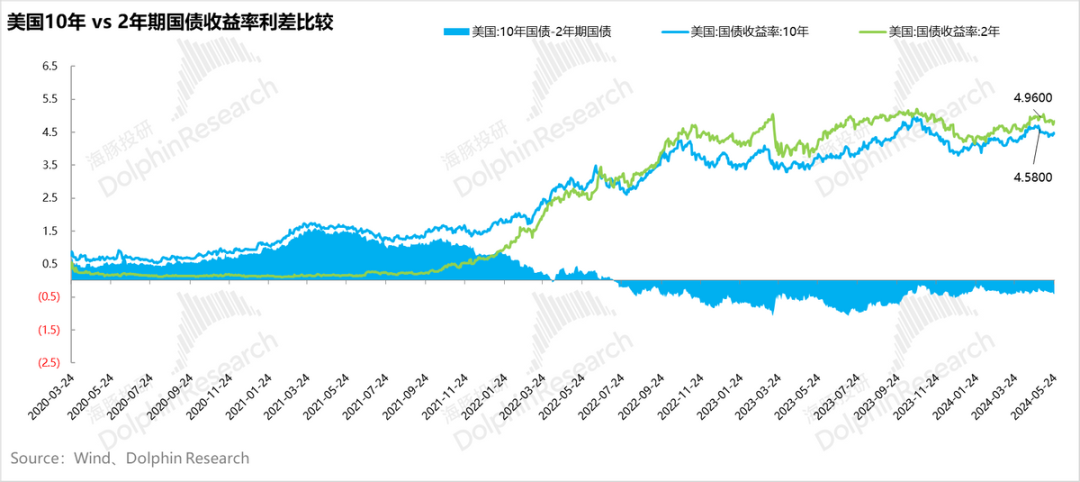

換句話說,今年剩下時間内,短期利率已經被錨定,之後的波動空間恐怕非常小,而4月份測試的4.7%左右的十年期國債收益率很可能也就是今年的高點了,利率再往上走已經比較難。

而相比于短期利率基本鎖定、十年期國債高點大緻錨定,十年期國債收益率的下行空間還可以根據實際的經濟數據來大緻波動。

從經濟基本面角度,

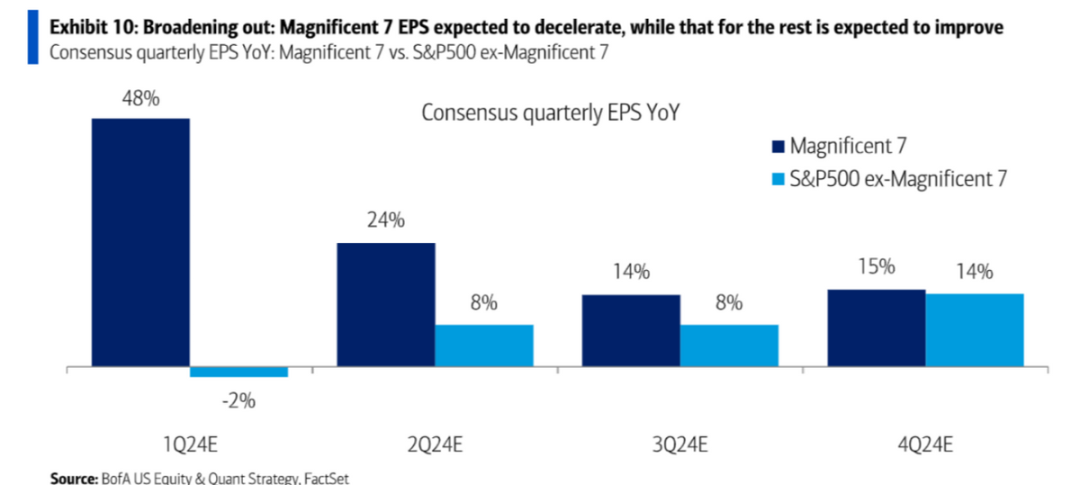

當然,主導去年的美股七神,進入2024年後因進入新投入産出錯配周期,EPS增速預期放緩,但标普500整體EPS增速并未放緩,更多是開始被周期性行業補位(比如,内存和中芯國際所代表的傳統半導體周期回暖,以及廣告行業的小幅加速增長等。)

也就是說,相比于去年美股七神的趨勢性上漲機會,今年的七大公司主要還是股價波動機會:類似谷歌今年上半年的低估、特斯拉掉入150以下區域的波段機會等等。而今年真正要博取超額收益,做高收益空間,還是要從修複彈性比較大的資産和市場來看去找機會。

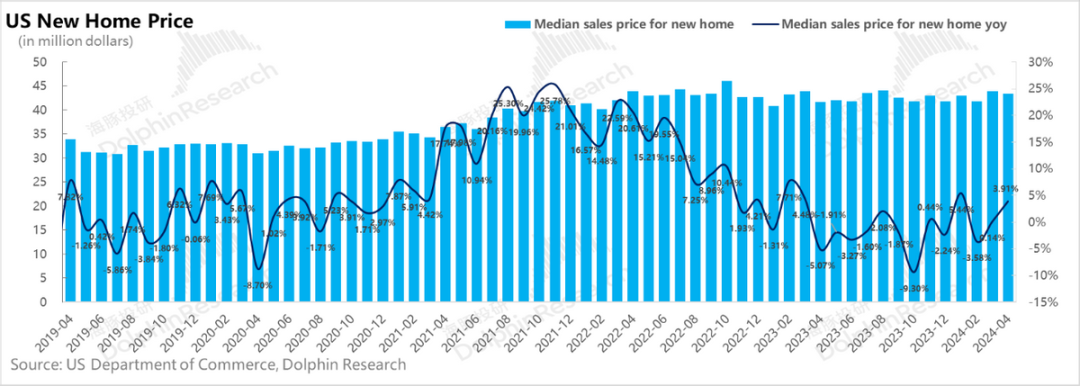

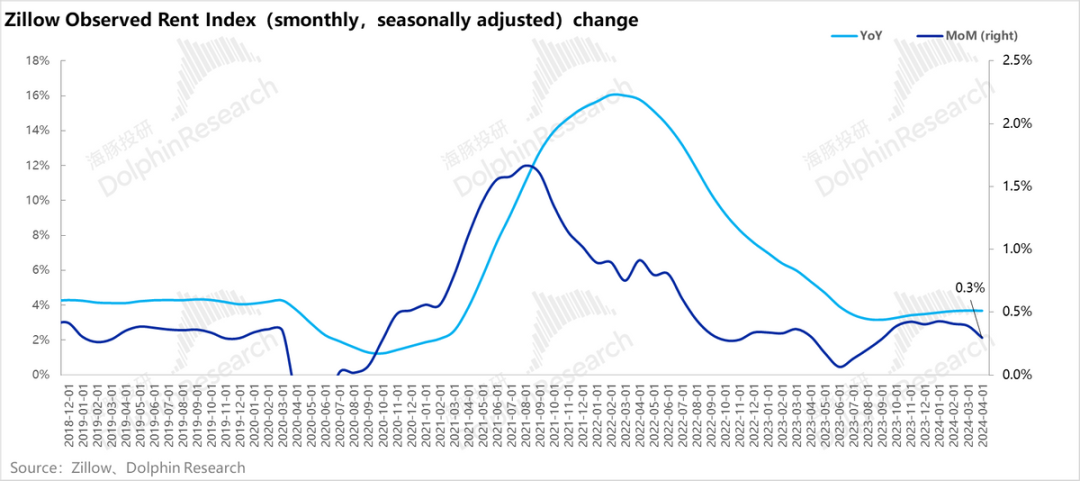

美國就業較好形勢仍能持續、美國居民資産負債表仍然非常健康,CPI核心分項地産——無論是租金,還是新房均價/中位價走到現在,在高息之下,都已經開始挺住。

因此,安全起見,剩下時間在做投資的時候,對今年美股的降息次數預期為0-1次比較安全。

曆史上,美股每次真正啟動趨勢性大跌的時候,都是EPS開始趨勢性變差的時候。而目前看不到美國宏觀基本面走差、流動性上有鮑威爾和耶倫兩大财神把守的情況下,流動性很難出岔子,隻是估值在合理偏高的情況下,美股今年還是應該關注熱門闆塊的波動機會,以及投資機會的跨行業和跨市場擴散。

重點還是關注在兩個不同經濟路徑(no landing和soft landing)之間的行業和闆塊機會,比如成長代表的生物醫藥、AI、科技,和傳統周期所代表的航空、化工等。

當然,主導去年的美股七神,進入2024年後因進入新投入産出錯配周期,EPS增速預期放緩,但标普500整體EPS增速并未放緩,更多是開始被周期性行業補位(比如,内存和中芯國際所代表的傳統半導體周期回暖,以及廣告行業的小幅加速增長等。)

也就是說,相比于去年美股七神的趨勢性上漲機會,今年的七大公司主要還是股價波動機會:類似谷歌今年上半年的低估、特斯拉掉入150以下區域的波段機會等等。而今年真正要博取超額收益,做高收益空間,還是要從修複彈性比較大的資産和市場來看去找機會。

二、港股突然變臉,是跑是接?

在全球性尋找低估機會之際,港股先是今年以來持續上拉,走到上周似乎又開始向下洩氣。再回答這次港股是跑是接之前,其實先要理解,港股這次上漲的動力是什麼?先從基本面角度來看:

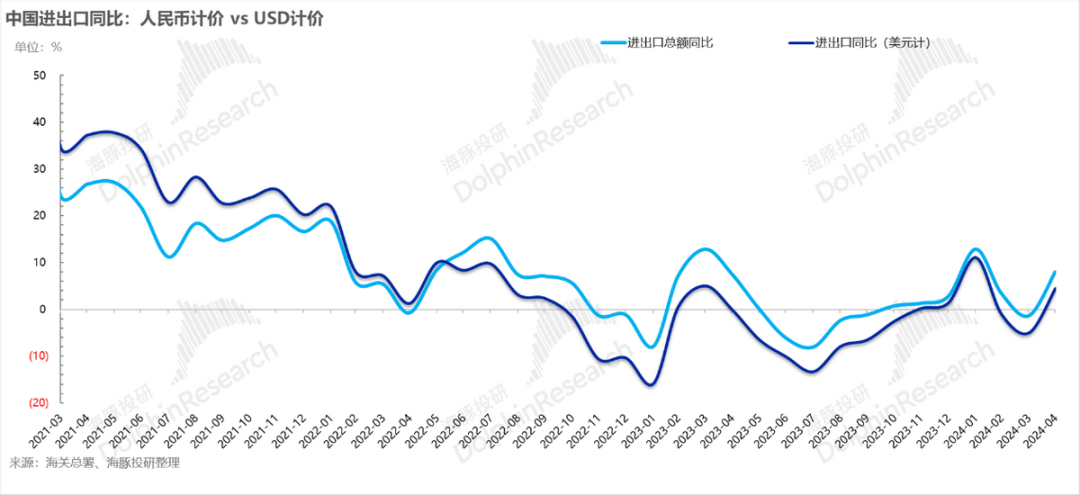

a.外需向好,出口回升

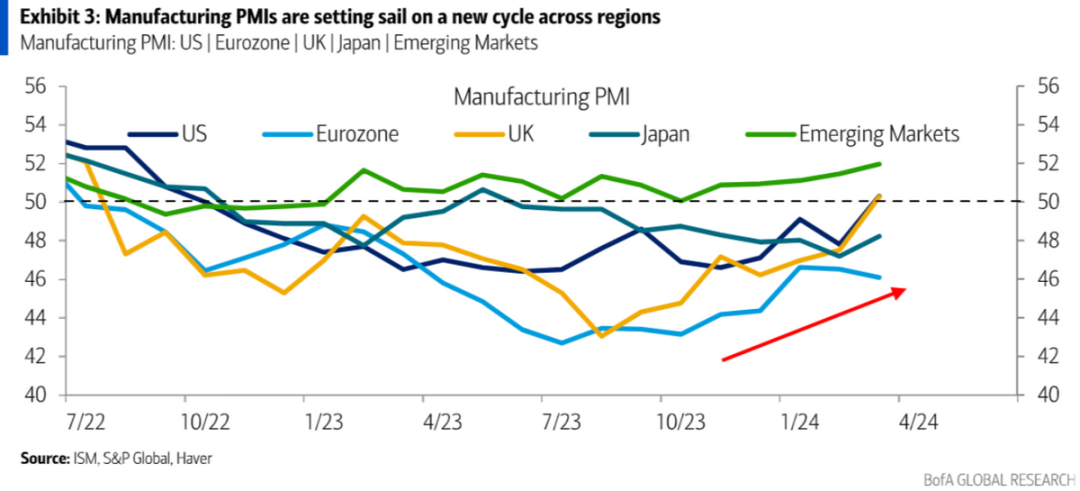

中國作為出口創彙型性經濟體,在海外啟動降息周期、全球PMI底部向上情況下,淨出口作為經濟增長的三大馬車之一,在去年低基數之上修複希望更大。而過年以來的出口數據也确實在變好。

b. 政策兜底更積極

相比去年國内對通縮趨勢認識不足,認為放開之後報複性消費自來,而現在經過一年的演繹,政策對内需低迷、地産銷售萎縮有充分的認知,因此在政策跟進上能夠更積極一些。

疊加二手房挂牌量上行、房價持續下行、新房銷售持續萎縮的情況下,類似萬科這種公司合營企業也開始出現違約風險的時候,對于地産銷售的大幅度松綁,也再次驗證了,今年的政府對需求下滑的應對更為主動。

c. 企業改善治理

個股層面,更加強調分紅回購,不僅很多公司開始執行股東回報了,一些公司的分紅回報率更是拉高到了5-6%的收益率。

以上是邊際改善的地方。而邊際變差的地方仍然是“三座冰山”——内需低迷(通縮線上徘徊的CPI)、居民去杠杆(提前還貸,信貸和社融低迷),地産萎縮。

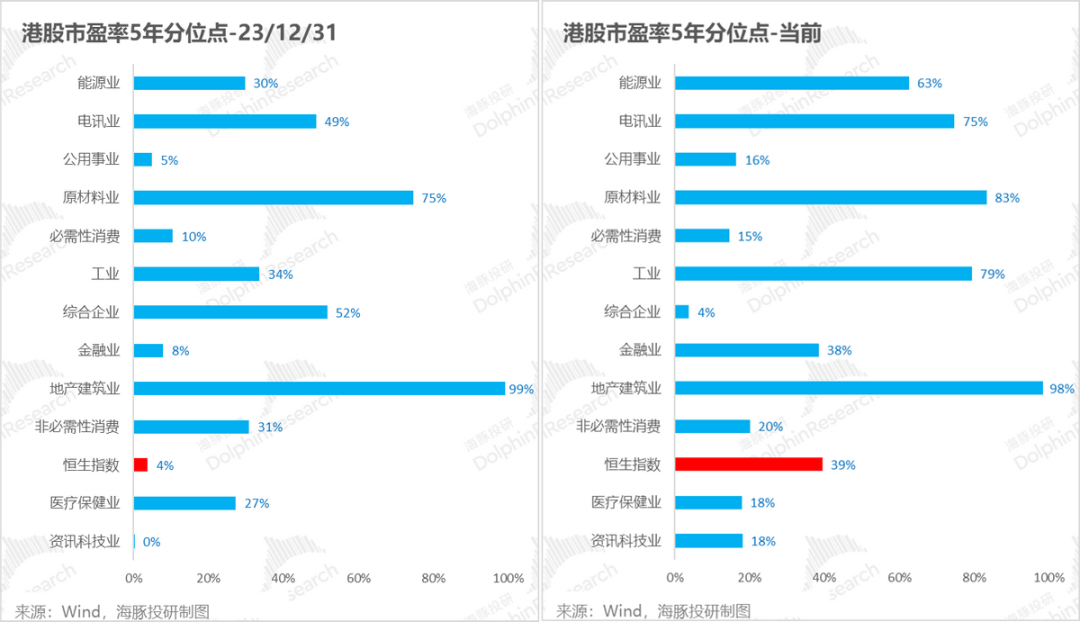

換句話說,今年這一波上行和去年的一波上行再邏輯上基本類似——都是在極緻低估,但情況有邊際改善的情況下的估值修複。

但去年上拉過程中,市場過度洋溢了樂觀情緒,而沒有意識到疫後複蘇的艱難,實際上居民集體去杠杆,政府主體修複自身資産負債的沖動過大,沒有及時逆周期去扭經濟轉頭向下的俯沖趨勢。最終市場的樂觀邏輯證僞,股市反而跌向了新低。

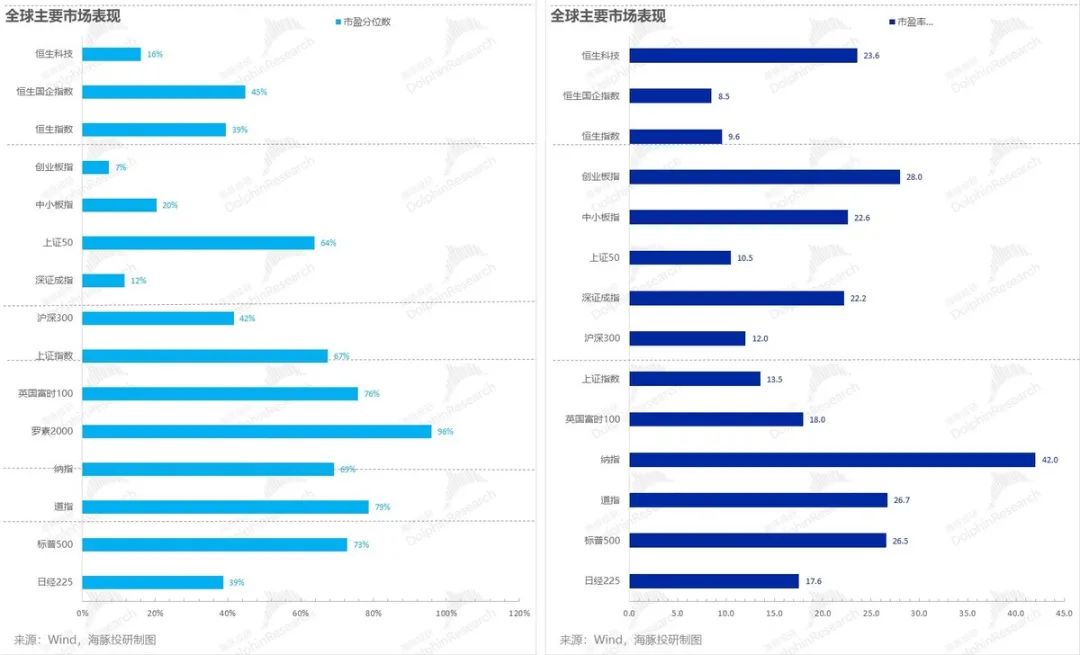

而2023年開年以來的這波修複,到現在當前的港股已經從近五年最低點的估值分位為回升到了40%的估值分位,在海豚君關注的美元外圍市場當中,與日本股市、德國股市漲幅幾乎并列。但從目前市場的估值的角度,相比于海外資産15倍PE以上的估值,港股還在10倍上下,仍有一定估值折價。

但對于這段時間的港股回調是接是跑,海豚君認為短期接并不合适:尤其是一些基本面較弱的資産,因整體來看,今年市場的資金在估值修複過程中,理性了很多,再加上中國資産海外回購過程中近期出現的一些騷操作(海豚君近期會單獨分析),資金不願意像2023年一樣,提前定價太多修複預期。

但不同于去年的趨勢性下跌,今年港股回調到一定程度之後,基于政策回應更為積極、外需修複,加上回購保底,會出現真正的安全邊際,因此要博取真正的超額收益,還是要在回調到合适位置之後,來港股這種高彈性市場來尋找優質低估股。

三、組合調倉與收益

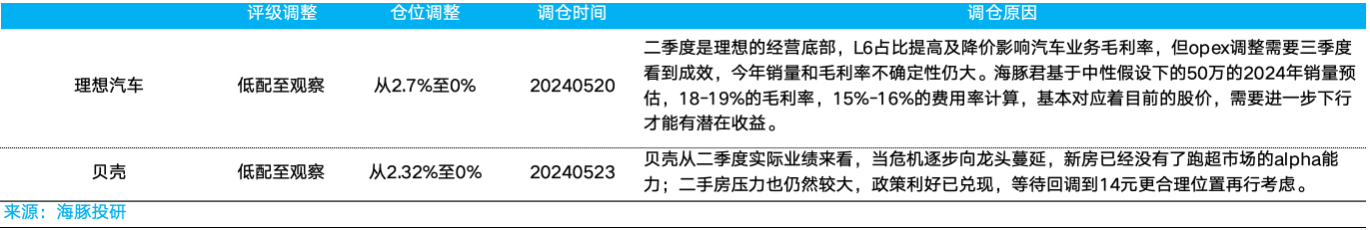

海豚君這段時間基于市場和基本面變化會集中持續調倉,上周主要調出了理想,主要是因注意到經營周期性向下,但調出後,公司經過這段時間的下跌,已經逐步進入海豚君的關注區,海豚君會關注它可能的反轉機會:

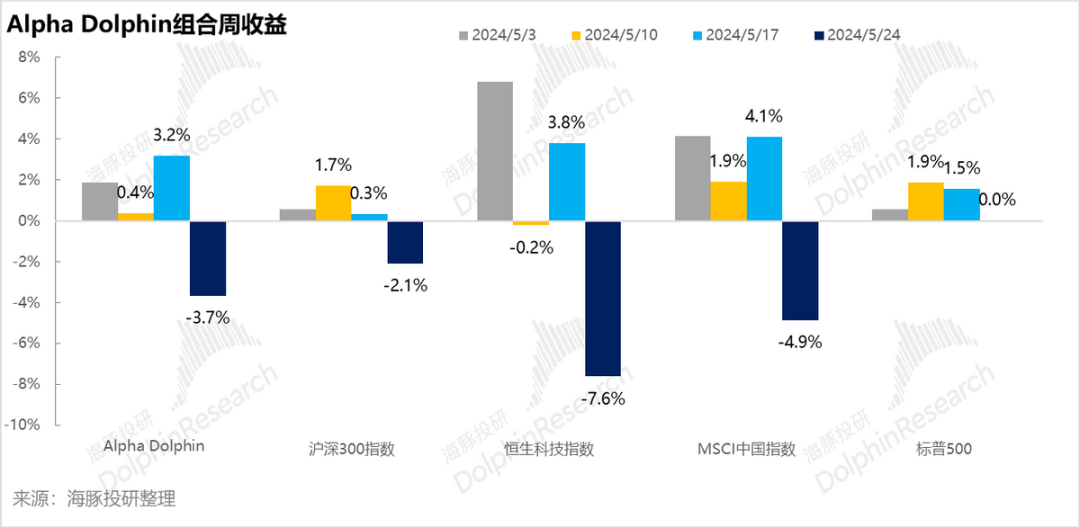

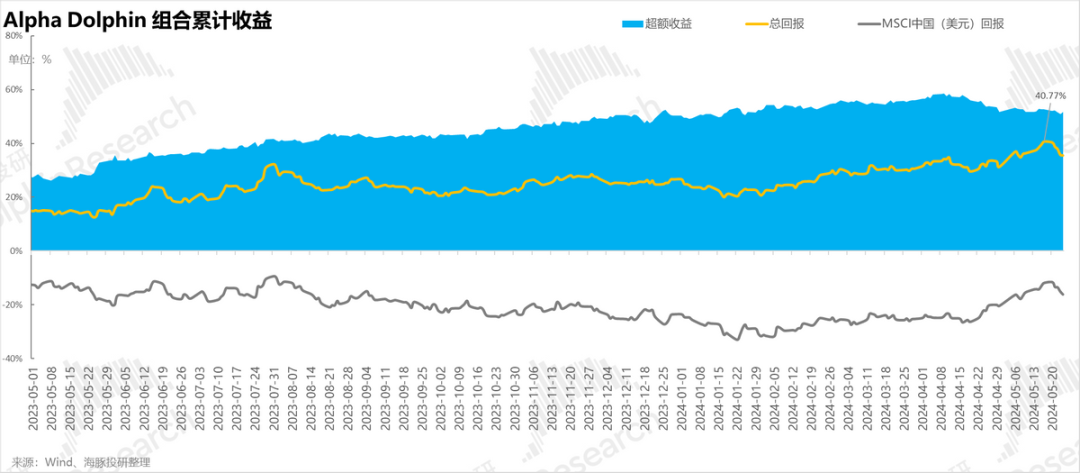

上周結束,組合收益回撤3.7%,跑輸了基本未動的标普500,以及滬深300(-2.1%),但跑赢了恒生科技指數(-7.6%),以及MSCI中國指數(-4.9%)。

自組合開始測試到上周末,組合絕對收益是36%,與 MSCI 中國相比的超額收益是52%。從資産淨值角度來看,海豚君初始虛拟資産1億美金,目前回升到1.37億美金。

四、個股盈虧貢獻

上周港股下跌的導火索是外圍局勢緊張,但另外一個主要原因,在海豚君看來阿裡和京東可轉債是融資回購的邏輯影響了這波反彈的邏輯,再加上這波修複,整個恒生指數已經從底部上拉了15%左右,市場開始鎖定盈利。

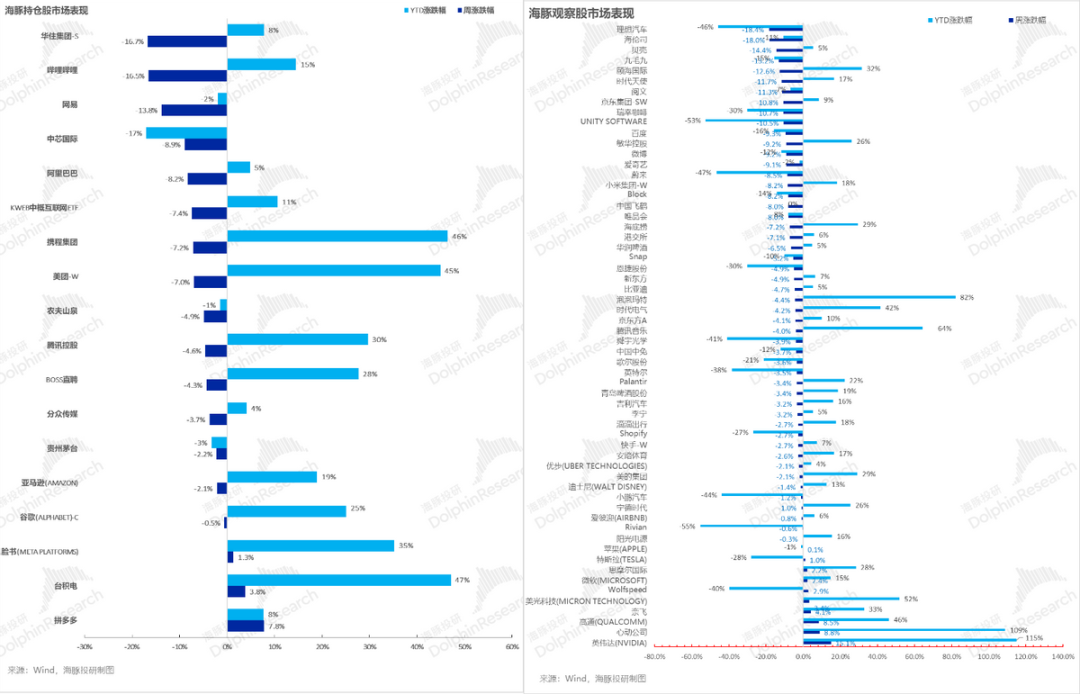

這輪下跌中,還是非常明顯的基本面弱、業績低于預期的高彈性股下跌力度較大,無論是之前的優質公司理想、網易、華住,還是持續基本面較差的B站以及一衆線下餐飲社服股。

而在逆勢增長都是開獎了絕對強筋的業績,無論是英偉達,還是拼多多,靠著拉風的業績,都讓自己跑超了因美債收益率回升帶來的普遍性殺跌。

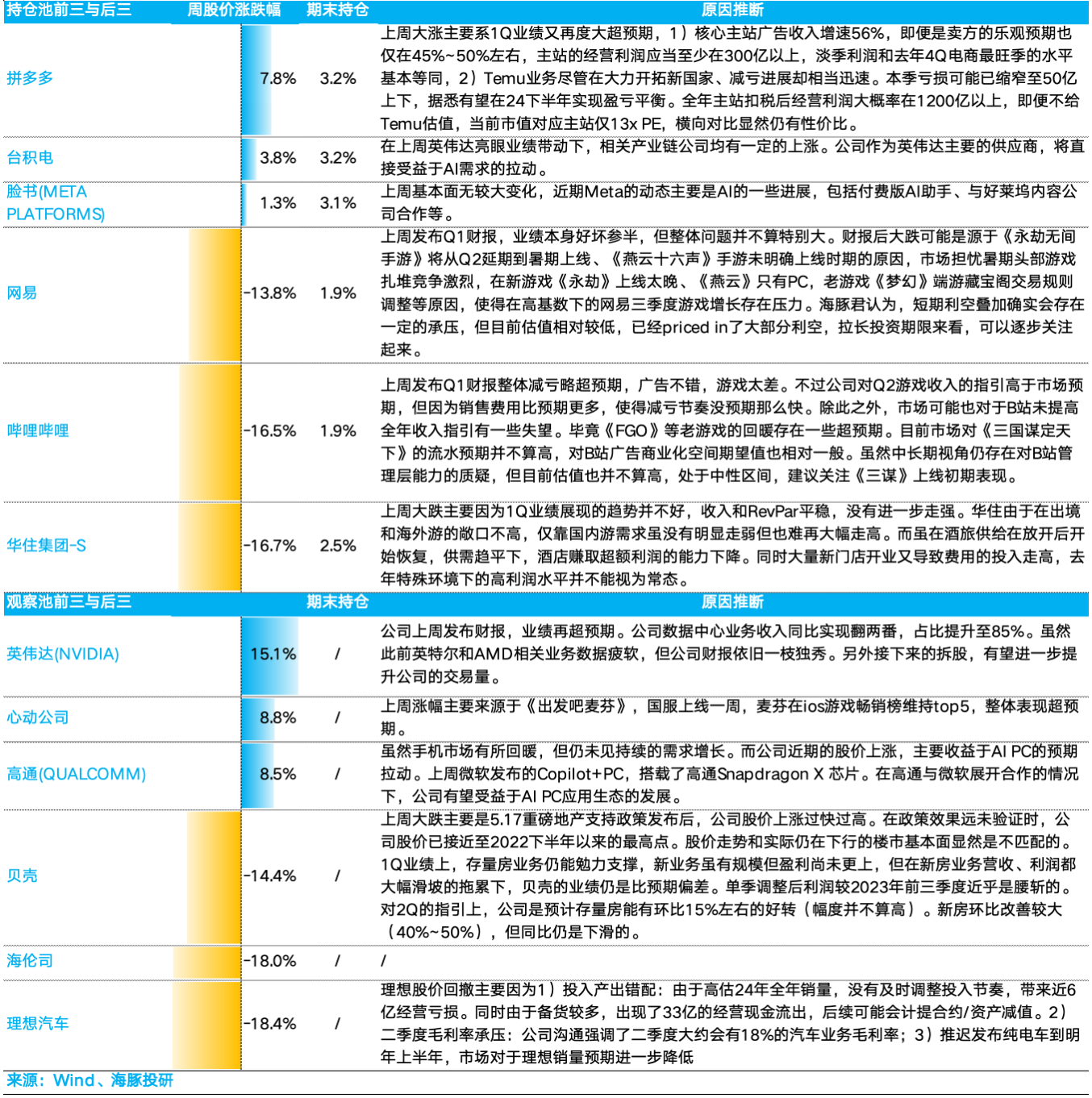

對于海豚君持倉池和關注池中,上周主要漲、跌幅比較大的公司以及可能原因,海豚君分析如下:

五、組合資産分布

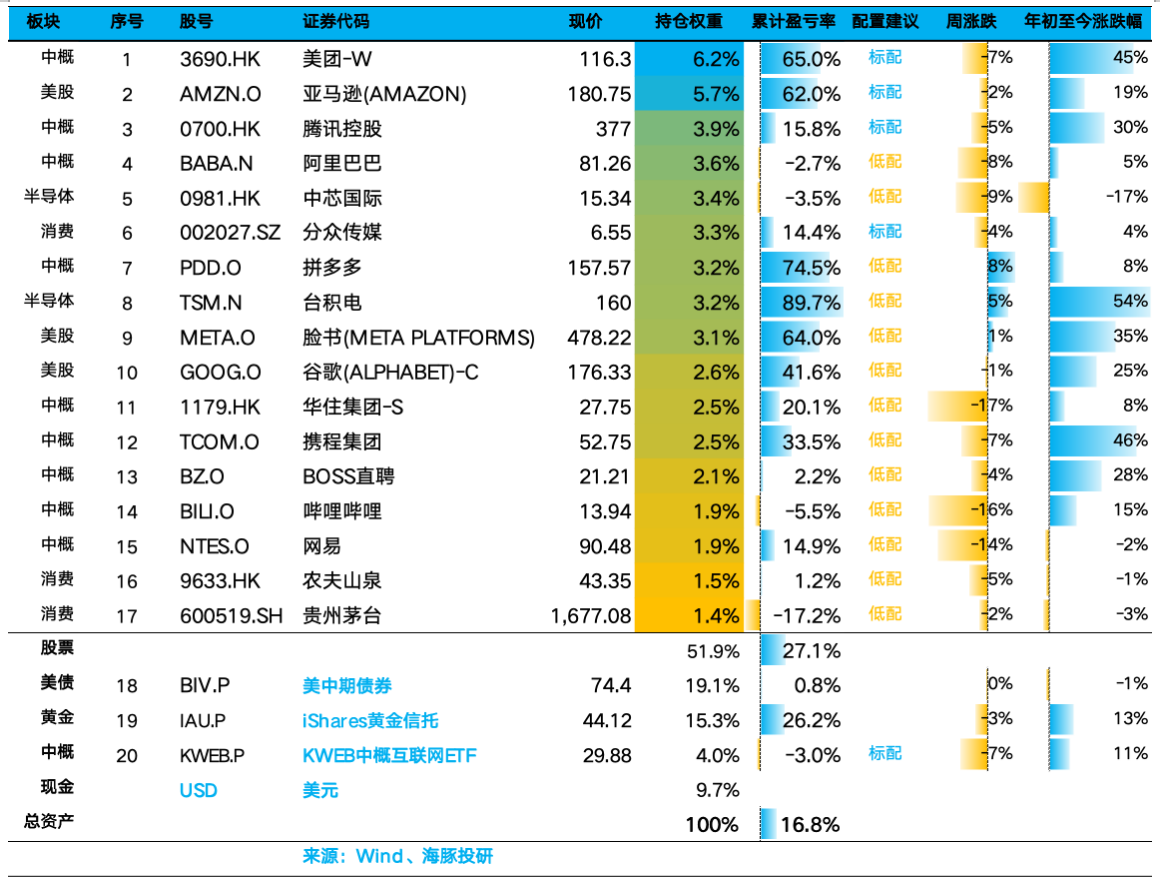

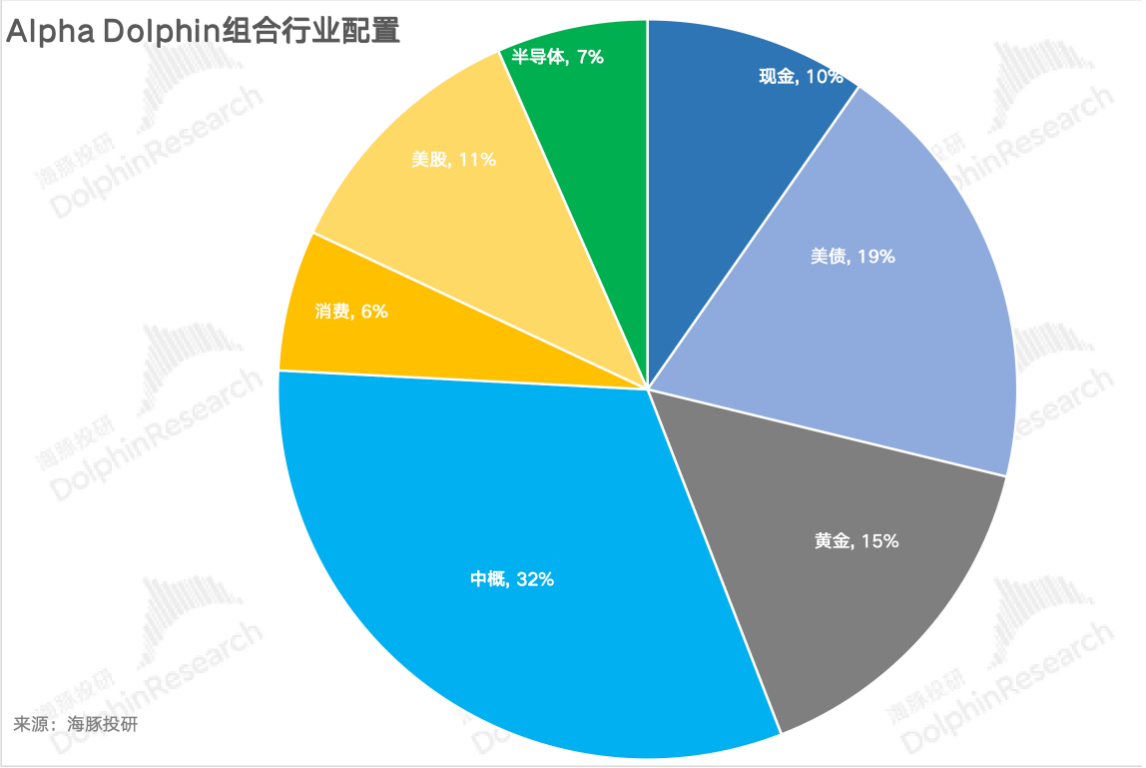

Alpha Dolphin虛拟組合調出理想和貝殼之後,共計持倉20隻個股與權益型ETF,其中标配5隻,其餘權益資産為低配,剩餘為黃金和美債和美元現金。目前現金與類現金資産剩餘較多,接下來幾周仍會加倉權益資産。

截至上周末,Alpha Dolphin 資産配置分配和權益資産持倉權重如下:

<正文完>