文章來源:矽星人Pro公衆号

文章作者:走馬的漢子

老闆夫妻是一對盲人,都裝了人工眼睛,效果當然遠不及常人,在店内熟悉的環境裡可以自如行走,但出門還是不方便,人臉也看不太清楚。老闆很健談,一邊按摩,一邊跟我分享他的生意經。

這是一份怎樣的财報

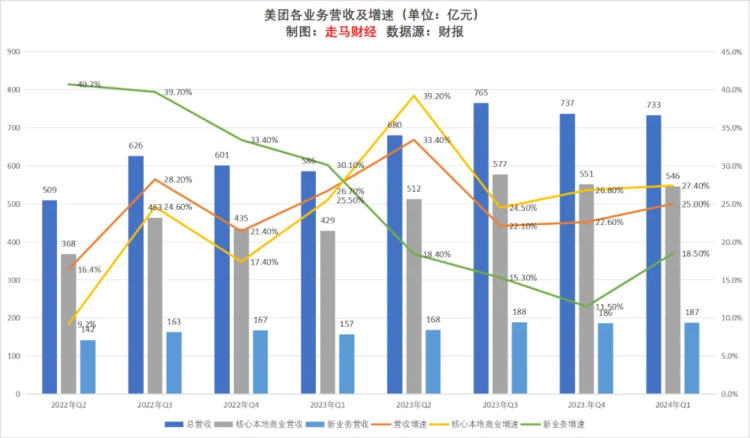

2024年Q1季度,彭博一緻預期美團營收為690億元,财報顯示美團本季度營收為733億元,超出市場一緻預期6.2%。

一季度總體營收增速同比增長25%,考慮到美團營收已經達到一年2000億以上,目前階段能維持20%以上同比增速絕對是高增長;環比下降0.5%,考慮到一季度通常是淡季,有春節長假影響,這個環比增速表現也算驚喜。

核心本地商業分部一季度營收546億(含外賣+閃購+到店酒旅+交通票務+民宿),市場預期507億,超出預期7.7%,同比增長27.4%。即時零售季度總單量54.6億筆,同比增長28.1%,2023年Q1外賣和閃購客單價異常高企,本季度客單價同比有所下滑,這使得GTV同比增速略慢于單量增速,相對應地,即時零售業務營收增速預計也略低于單量增速,預計位于24.6%-27.4%之間,拍腦袋大約25.5%。到店酒旅收入增速約35%,GTV同比增速近75%,但整體貨币化率下降約25%,從一年前的大約8%下降到6左右,原因包括:消費者和商戶補貼增加、部分行業傭金下調、直播和特價團等業務貨币化率降低以及核銷率下降。

新業務收入187億,同比增長18.5%,核心驅動因素是小象超市快速增長,小象在一季度新開了無錫和東莞兩座城市,同時在去年四季度新開了杭州和蘇州兩座城市,在上海、廣州、深圳等重點城市也在擴大覆蓋範圍。

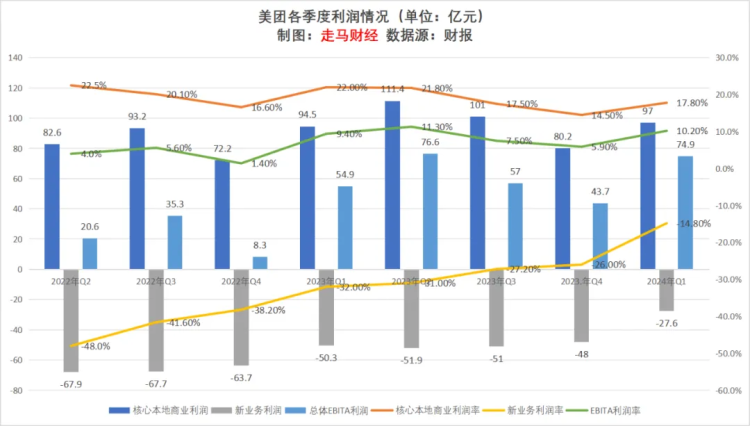

2024年一季度,美團整體EBITA利潤74.9億,超越彭博一緻預期的57.9億元29.4%,整體EBITA利潤率10.2%,同比提升0.8個百分點。

其中核心本地商業經營利潤97億元,利潤率17.8%,2023年一季度該分部經營利潤為94.5億,利潤率22%,利潤同比提升2.6%,利潤率下降4.2個百分點。先說利潤率下降,這個主要是受到店酒旅業務利潤率大幅下降影響,今年一季度利潤率在31%左右,但這個利潤率并不是過去4個季度中最差的,說明到店酒旅業務的利潤率在企穩回升。

根據我們的測算,到店酒旅業務經營利潤大約37.5億,同比下降約9%,其營收同比增長約35%,GTV同比增長約75%,在市場競争面前,美團選擇優先保市場份額,GTV比收入重要,收入比利潤重要。更重要的是,當競争達到一個臨界值,雙方會進入僵持和緩和階段,那麼利潤率會緩慢回來,而美團到店酒旅業務正在溫柔地進入那個拐點。用一種簡單且負面的說法,可以說這是典型的“增收不增利”,但如果你了解數據背後的曆程、邏輯和趨勢,就明白這是必經之路,也是成功的戰略選擇。

即時零售的利潤表現比較穩健,暫且略過。新業務減虧超預期,本季度經營虧損27.6億元,虧損率14.8%,同比減虧22.7億,虧損率下降17.2個百分點,環比減虧近20億,虧損率下降11.2個百分點。

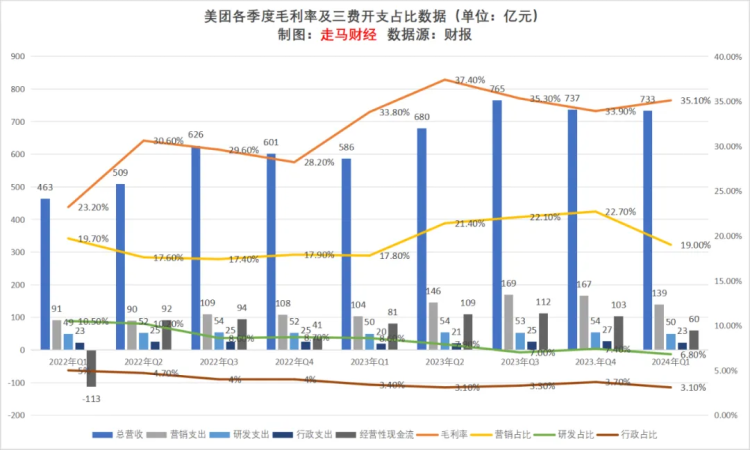

從财務層面來看,美團經營利潤和EBITA利潤表現遠超預期,主要是因為毛利率提升且三費控制得當。

本季度毛利率達到35.1%,同比提升1.3個百分點,環比也提升了1.2個百分點;營銷、研發和行政三項費用支出則合計同比下降了0.9個百分點,環比則大幅下降了4.9個百分點。

其中,核心的營銷費用環比大幅下降28億,收入僅環比下降0.5%,說明營銷支出的ROI更高了,這可能是競争趨緩與投資效率提升雙重作用的結果。競争的減緩不是瞬間發生的,更多是一種趨勢,所以同比來看,營銷支出仍然增長了33.6%,但增速已經環比下降了21個百分點。

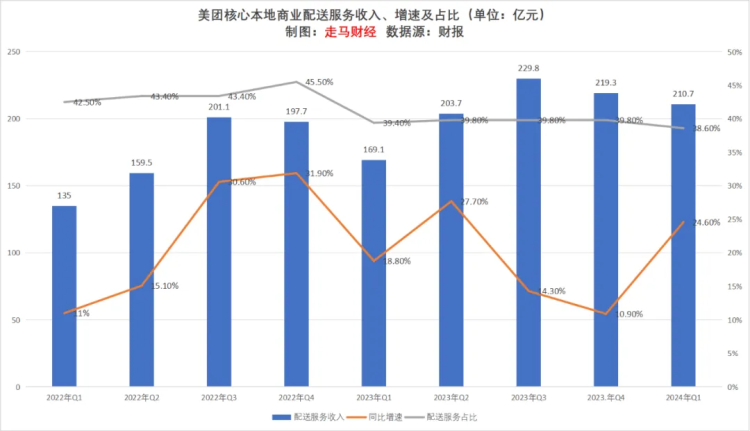

一季度經營性現金流60億,同比下降25.9%或21億,主要可能因為大幅下降資本負債率所緻(也就是提前還債,從去年的39%下降到30%)。進一步拆分核心本地商業中的三項收入:配送服務、傭金和營銷收入。

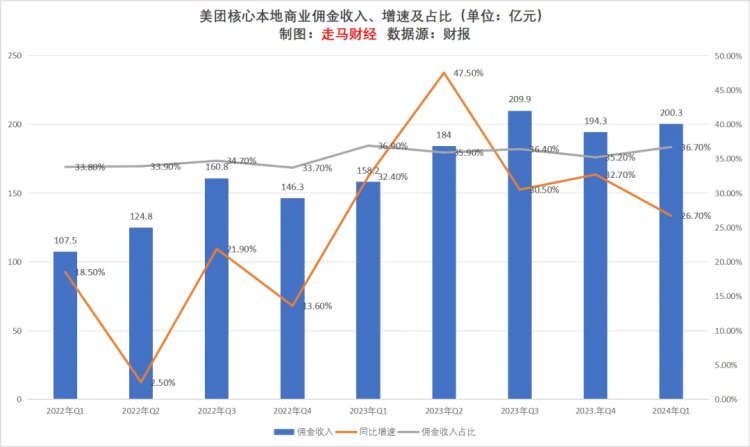

傭金收入200.3億元,同比增長26.7%,核心本地商業所有業務都有傭金收入,而且傭金比例基本上是固定、自動産生的,因此這項業務更像是核心本地商業的基本盤。本季度來看,它與核心本地商業總體收入增速的GAP也隻有0.7個百分點。

配送服務收入210.7億,同比增長24.6%,這部分收入隻跟即時零售有關,因為到店酒旅、交通票務和民宿等都不存在配送需求。所以,它更能反映即時零售業務的發展情況,除了跟即時零售單量相關外,它還跟以下因素有關:客單價、時間段、天氣、社會活動情況。客單價越高,配送服務收入彈性越大;夜宵時段訂單比例越高、惡劣天氣越多、社會出行限制越多,配送服務彈性越大。某種程度上,配送服務收入有點像核心本地商業的調壓閥,負面因素出現時,比如惡劣天氣、出行限制等,它的收入增速反而更容易超過單量增速。

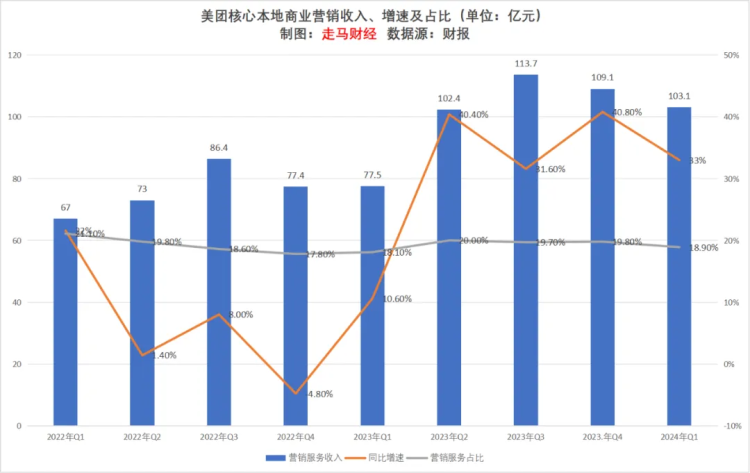

如果我們把傭金收入比作核心本地商業的下限,營銷收入則代表了核心本地商業的上限。因為它是商家主動投入的費用,商家越多、訂單越多,往往有越多的營銷收入,反之亦然,因此它的彈性是最大的。

同時,營銷收入有天然的規模效益和杠杆效應,當業務達到一定的規模,這部分的經營利潤率會維持在非常高的水準之上,也就是說,它的收入占比越高,核心本地商業的經營利潤率也會越高。如果說它對于核心本地商業收入彈性的影響是倍數級的加持,對利潤的彈性影響則是指數級的。2024年Q1,核心本地商業分部營銷收入103.1億元,同比增長33%,增速不及2023年Q2和Q4,主要是因為2022年Q2和Q4的低基數影響,同比來看,這一增速已經遠遠超過23年Q1的10.6%。從它占核心本地商業的收入比來看,本季度達到18.9%,同比提升0.8個百分點,環比下降更多仍然是2022年的低基數效應。

同時,該部分增速已經連續三個季度位居三項細分收入增速之首。如果長期維持更快的增速,則它的收入占比必然越來越高。基本可以确定的是,外賣和閃購的營銷收入增速會長期快于GTV增速,也就會快于傭金和配送服務收入增速,所以隻要到店酒旅的營銷收入增速跟上,就可以确保核心本地商業整體的影響收入增速始終位居三項之首。

那麼這一點是否可以實現呢?

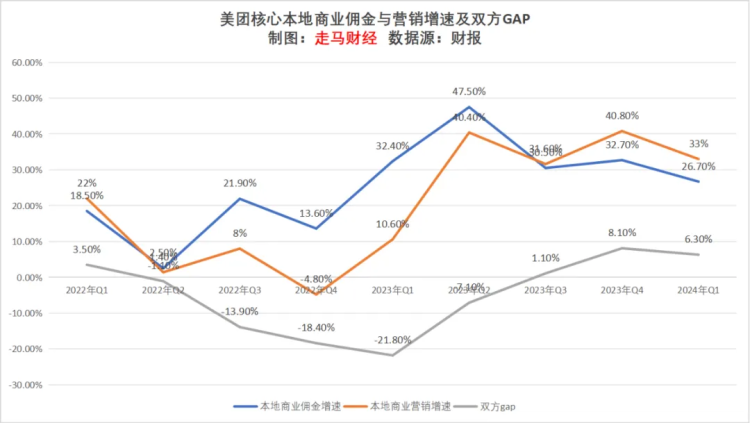

我們來看過去9個季度,核心本地商業傭金與影響收入增速的比較,2022年Q1營銷收入增速還是快于傭金收入增速的,2022年Q2開始落後,雙方的GAP一直在擴大,直到2023年Q1達到最大的21.8%的差距,也就是說營銷收入增速比傭金收入增速慢21.8個百分點,這個動态變化,是宏觀經濟、疫情擾動和行業競争合力造成的。

期間外賣和閃購的營銷收入肯定也受到一定負面影響,但受影響最大的肯定是到店酒旅業務部分。2023年Q2開始,雙方的GAP開始縮小,2023年Q3營銷收入增速開始反超傭金,Q4達到過去9個季度的峰值,今年Q1領先幅度小幅回落,這種回落更多是因為2022年Q4的低基數造成的,也就是說,實際上2024年Q1表現更好了,但它沒有低基數效應,當然這種更好的幅度非常有限,以至于無法平抑22年Q4低基數的影響,這也反映出,到店酒旅業務競争趨緩,并不是一種顯著的減緩,而是溫和的,或者說隻是有了這個苗頭,業務和财務層面的變化會有一定的滞後性。

總體來說,結合一季報和二季度的相關指引,我們認為這是一份穩健且超預期的财報:外賣業務穩健增長,确保合理的利潤率,高确定性;到店酒旅維持相對高強度投資力度,高于2023年前,但第一2023年後面三個季度,行業競争趨緩苗頭逐漸清晰,這種調整具備可行性;閃購和小象正在成為兩條增長主引擎,有望持續超預期;新業務重回中高速增長的同時,減虧超預期且可能持續帶來驚喜;同時,從費用支出情況來看,營銷支出增速與整體收入增速正在進入交叉地帶,這意味着未來的利潤彈性有望持續出現驚喜;從毛利率和核心本地商業中營銷收入的增長趨勢看,公司整體毛利率有望持續上行,同時營銷收入增速持續領跑核心本地商業闆塊,雙重合力作用下,未來利潤彈性将進一步釋放。但是,有點可惜的是,發布财報後美團股價跌了,跌幅2.04%,略大于恒生科技指數1.78%的跌幅。

财報後為何股價跌了

首先,任何一隻股票短時間内上漲超過100%,都面臨着巨大的回調風險,何況是2024年的中概。其實,業績發布當天晚上,美團美股ADR上漲了3個點,這說明美股投資者是看好這份業績的。雖然美股ADR交易量不大,但從過往曆史來看,還是有一定的參考意義。

但是,财報後第二天港股整體走低,科技股集體調整,美團當天多數時候走勢其實是略強于恒科指數的,隻是尾盤擴大了跌幅。

這也不難理解,過去3-4個月,新進入美團的投資者基本上都是賺的,獲利了結的抛盤壓力,需要一個出口。

其次,美團的業績指引雖然符合預期,某種程度上甚至可以說是超預期的,但是不得不承認,即時零售單量增長是面臨壓力的,尤其是外賣部分。

中國宏觀經濟在增長的過程中,但是消費側需求複蘇的彈性、可持續性始終面臨不确定性。

而美團外賣的規模已經如此之大,無論從年活躍交易買家數、GTV、餐飲行業占比來看,它都無法完全擺脫宏觀地心引力,因此一部分避險資金選擇獲利了結太正常了。

此外,開天眼來說的話,2月份時的美團,同時具備新業務減虧、到店酒旅競争趨緩、亮點業務發展超預期多重利好潛力。

随着一季報發布,新業務減虧的預期,實際上已經部分兌現,也部分反映進了股價的漲幅中,剩下的利好,财務層面未必能那麼快兌現,目前的資本市場,對風險極度厭惡,而對預期兌現時長高度缺乏耐心。疊加美團長期投資者的持有成本多數集中在110-140區間,所以這個階段的股價本身就面臨更多調整的可能。但從成交量和跌幅來看,這顯然不是大資金所為,所以我對這種調整并不擔心。

過去3個半月,美團漲幅基本上是同期恒科指數的3倍:78% vs 26%;未來3個月,也就是美團2季報業績發布前這段時間,我們預計美團表現至少會是恒科指數的1.5倍。股價狂飙的階段大概率已經結束,但是穩健且可持續超越市場預期的美團正在路上,風物長宜放眼量。