作者:海豚君

文章來源:海豚投研

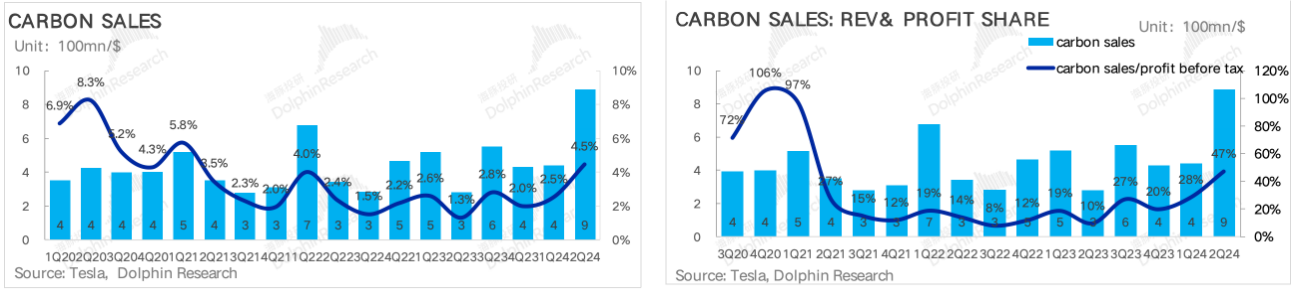

特斯拉(TSLA.O)于北京時間7月24日淩晨美股盤後發布了2024年第二季報:事實說明,二季度以來脫離現實的故事性拔估值,與去年底一緻預期性的過度悲觀,一樣要受市場現實的“毒打”:

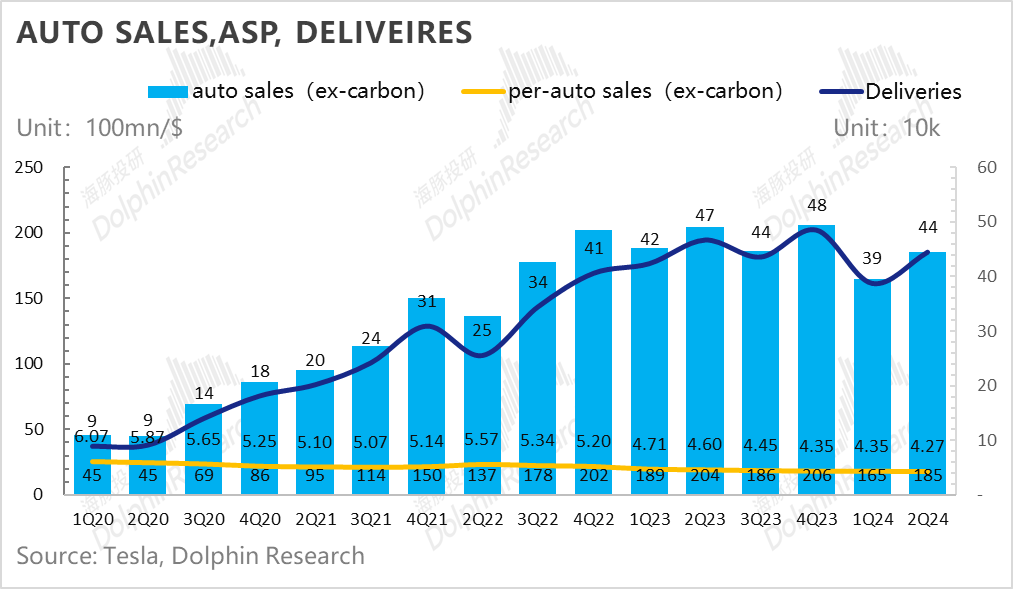

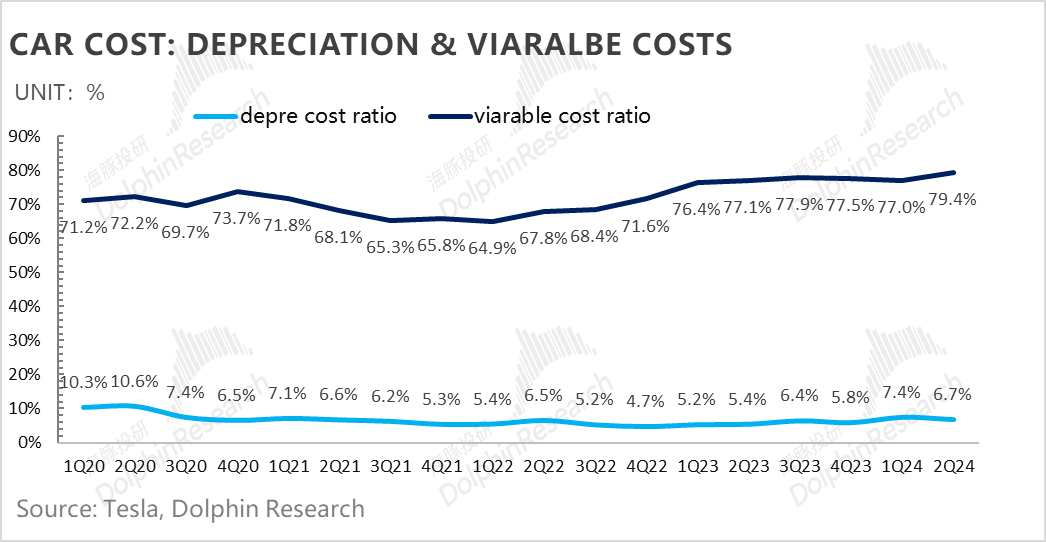

1. 用監管積分撐出來的汽車“面子”:199億美金的汽車收入看似比預期高了兩億,但主要是靠比市場預期高出一倍的監管積分收入帶來,而且碳積分是收入也是純利,剔除監管積分後,特斯拉汽車業務二季度其實是銷量勉強保住的情況下,單價下滑幅度過大,單車盈利能力明顯減弱。

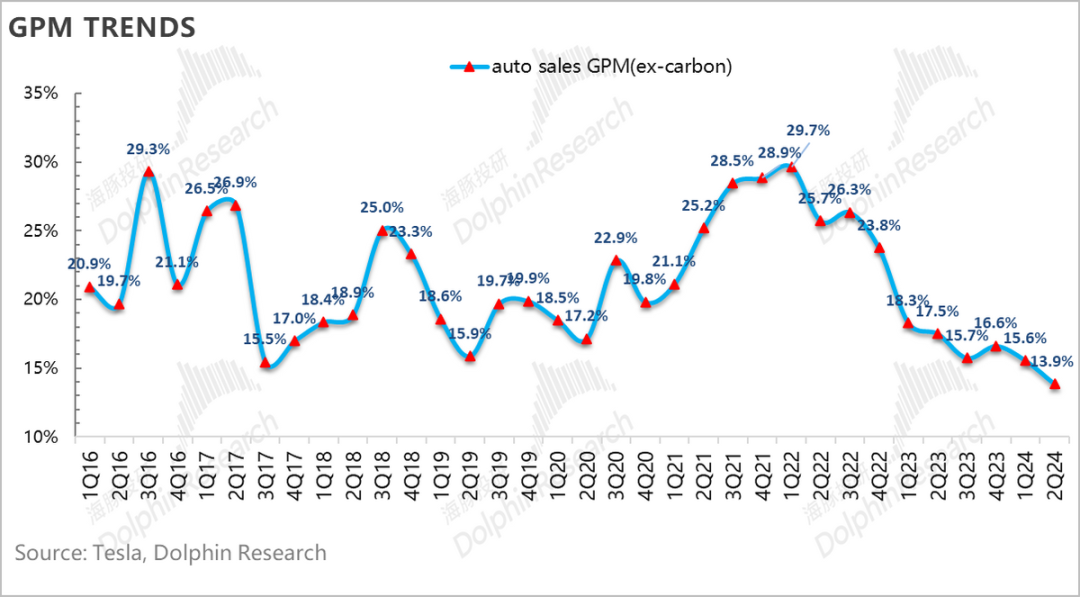

2. 保銷量的背後,失血的單車盈利:在汽車的三大細分收入——汽車銷售、汽車租賃與監管積分當中,這個季度真正重要的汽車銷售闆塊的毛利率已經跌到了14.6%,遠遠低于市場預期16.2%,環比又掉了1.7個百分點!很顯然,特斯拉6月用貼息賣車的方式來刹住4、5月份銷量大滑趨勢,雖然季度銷量超出了市場預期,但背後的代價并不低。

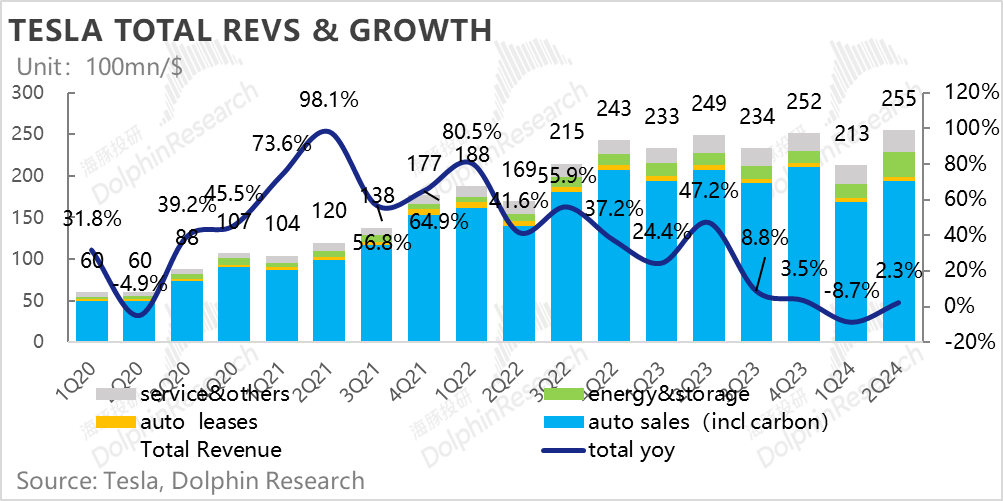

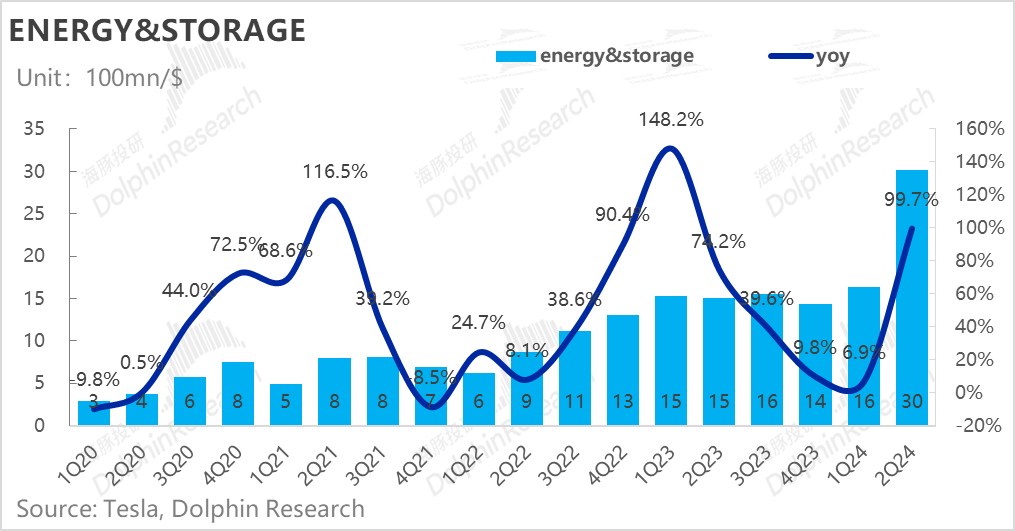

3. 能源業務确實很瘋狂:160%的能源安裝量增速(因為表現太好,罕見在季度出貨量報告中已提前披露)、100%的收入增長,25%的毛利率表現,在當前拉胯的汽車業務面前,确實是一道亮麗的風景線。但可惜的是,單季30億的收入體量,在單季200億的汽車收入面前,還是太“小弟”了。

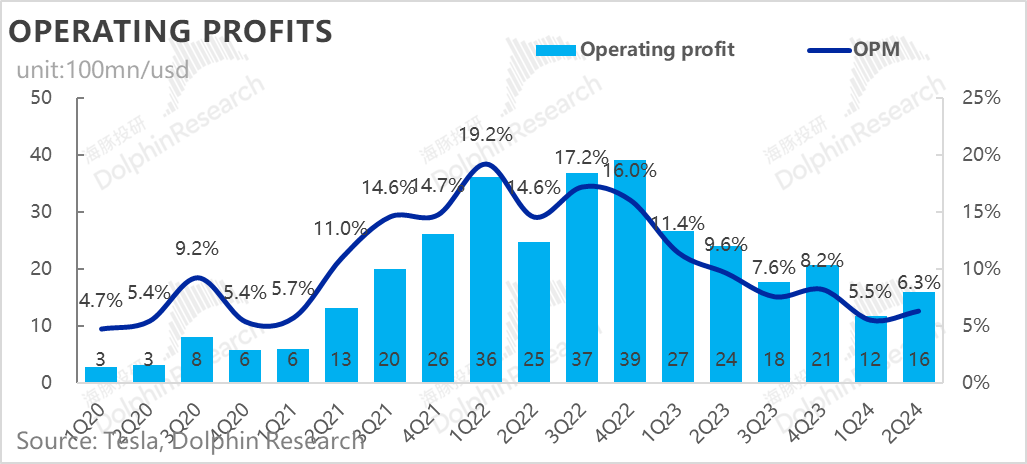

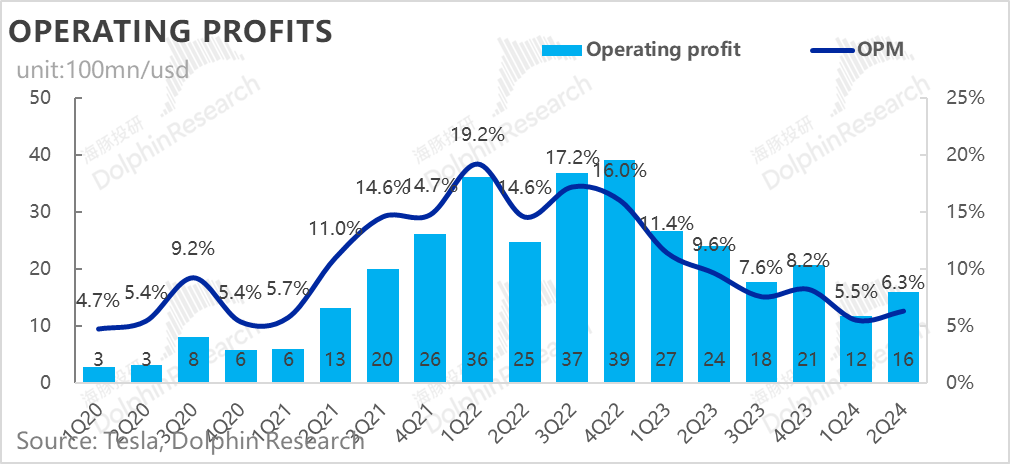

4. 嚴控經營開支:特斯拉這個季度在研發費用和銷售費用的開支上其實非常克制,而在有監管積分和汽車之外能源和服務業務收入、毛利率提升帶動毛利率表現其實并不差的情況下,交付比預期低出兩億的經營利潤,同比下滑33%,主要是因為這個季度有6.2億美金的重組支出,也就是特斯拉前段時間裁人的開支,但這個問題是一次性的,而且會減少未來支出,無需糾結。

5. 現金流第一的“保命”式經營:這個季度體現得非常明顯,除了經營開支上裁員為未來降本之外,為了保現金流,特斯拉二季度特意通過減少産量、消耗庫存,讓二季度實現了超過35億的經營現金流入,資本開支也回落到了去年四季度20億美金出頭的水平,讓二季度的現金與等價物淨增了接近40億美金。

6. 新車、AI還是沒料:新車上的表述依然是會新老産能并用,于2025年上半年開始生産,Robotaxi除了之前已公布的發布會推遲到10月10日之外也沒有實質性增量信息。

海豚君整體觀點:

去年下半年的時候,海豚君曾經通過三篇文章《FSD 智駕:撐不起特斯拉下一個估值奇迹》、《獅王遇群狼,特斯拉能 “看住家” 嗎?》、《特斯拉:馬斯克 “萬億帝國夢” 還有多遠?》系統化梳理特斯拉的時候已經明确說明了2024年特斯拉會面臨的問題。而近期的股價持續上漲除了基本面上汽車交付的超預期,更多是AI故事推動的新一輪上漲:

1)二季度交付超預期:二季度交付44.4萬輛,超出BBG預期43.8萬輛以及買方一緻預期41.5萬輛,而産量罕見比銷量低了接近3.3萬輛,也表明特斯拉在主動去庫存,踐行控制産能保現金流的做法。

2)馬斯克薪酬方案獲批,帶領特斯拉重回AI的叙述陣營之中;而FSD在中國獲批測試、Robotaxi的即将發布推動了AI故事的叙述;甚至馬斯克對川普的支持,都在帶着沒有紮實基本面支撐特斯拉“硬”起飛,股價從150一路沖到了250以上。

從二季度業績來看,本來由于4、5月份交付疲軟,市場對特斯拉二季度的交付預期非常悲觀,但在美國,5、6月特斯拉開始在美國用0.99%的購車利率來貼息購車人;在歐洲,即将到來的額外21%的關稅,也提前刺激了一些汽車購買行為,最終特斯拉銷量是超過了市場預期,但本身還是同比5%的負增長。

而真正的代價是,大幅的貼息賣車導緻單車價格降幅過大,而可變成本降本已非常小,攤折稀釋的降本空間在德國工廠短暫停産、中國工廠減産的情況下也在很低,單車毛利率直接滑到了15%以下。

不過好的是,從目前的庫存水位來看,減産來匹配當前動态銷量之後,汽車的庫存壓力減少了、現金流回來了,後續促銷清庫存的壓力可能會減少,降價清庫存導緻的毛利率進一步下探風險小了。

但另外一方面貿易摩擦的問題也開始壓到特斯拉身上了:歐洲接近21%的額外關稅之下,特斯拉從中國出口到歐洲的車輛雖然漲了價,但隻能覆蓋小部分額外的關稅成本,特斯拉歐洲業務的毛利率要被關稅侵蝕。

而即使不說毛利率問題,當前造車問題的關鍵是,當前情況下沒有新車刺激,一、二季度連續交付量同比下滑之後,如何實現目前市場預期中的全年銷量保在180萬輛上不下滑,尤其是中國到下半年在特斯拉所處的價格帶,還會有大量純電新車開售,特斯拉在華銷售壓力也不小。

綜合盤算之下,現在的特斯拉還隻能靠AI故事來吊着,尤其是三季度,恐怕還是造車業務簡單,而AI故事也沒新料。隻能等四季度自動駕駛發布會,以及可能的新車發布消息來去期待2025年的向上空間。

以下是财報内容詳細分析

一、特斯拉:3、Y邁入暮年?

1.1 收入端超出市場預期,主要因為能源業務高增

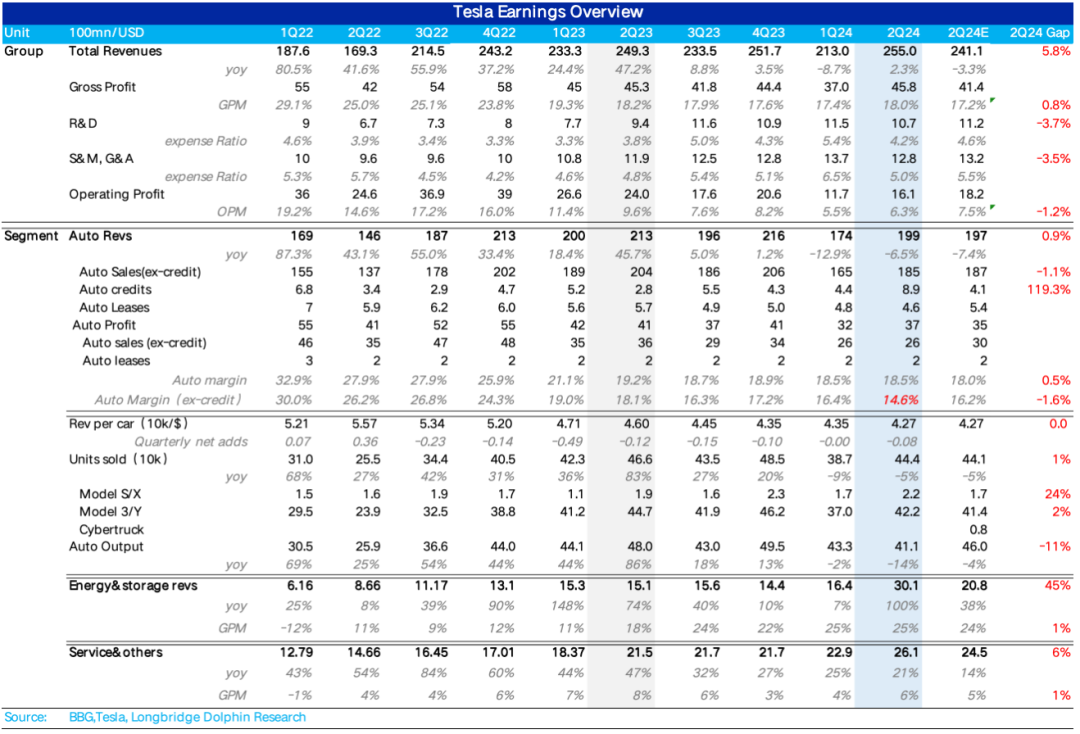

2024年二季度特斯拉營收255億美元,同比增長接近2.3%, 預期差上,255億的總收入表現,超出彭博上的賣方一緻預期241億美金,總營收重回正增長的軌迹。

但事實上,最關鍵的汽車業務本季度營收199億,略超市場一緻預期197億,而超預期的主要原因在于沒有任何前景可言的純利潤收入-監管積分上,汽車銷售(去監管積分)本季度185億,實際要低于市場預期187億。

而本季度總體收入的超預期,關鍵在于能源業務的高增,由于本季度儲能出貨量錄得接近160%的同比增長,使收入端也同比增長100%,而服務業務也略超預期,最後整體收入超出市場預期。

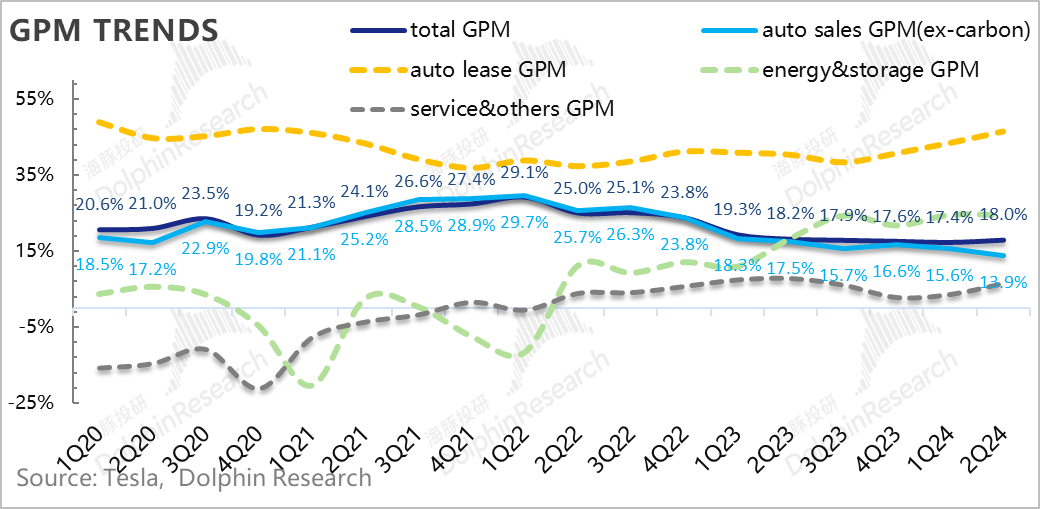

1.2 賣車業務毛利率拉跨,靠碳積分勉強穩住

每次業績,比收入更為重磅,以及财報時候真正增量信息一直都是汽車毛利率表現。而本季度的表現過于拉跨,尤其是剔碳積分的汽車毛利率已經掉到了14.6%,嚴重低于市場預期16.2%,但在基本純利潤的碳積分收入翻倍增長下,總體汽車毛利率勉強穩住,與上季度環比持平。

其他業務中,能源業務毛利率維穩,而服務業務從2月開始超充樁北美地區開始擴大非特斯拉用戶的覆蓋後毛利率也在改善,最後集團整體的毛利率18%,略超市場預期17.2%。

不過在費用端上,由于研發上特斯拉持續往Robotaxi、DOJO超算、機器人、新造車平台等業務上砸錢,本季度研發費用上雖有收縮,但仍較為剛性, 銷售管理費用由于裁員計劃實施相比上季度也有收縮,合起來費用端環比下行7%,而本季度由于銷量端環比有所回升,經營杠杆有所釋放。

但由于二季度由于裁員,有重組一次性費用開支(6.2億),最終經營利潤16億美元,同比下滑33%。經營利潤率6.3%,低于市場預期的7.5%。

1.3 汽車毛利率嚴重低于預期

作為每個季度最最重要觀測指标,汽車毛利率重要到不能再重要,尤其是當前銷量下滑,競争加劇的情況下。為了看清楚汽車毛利率的真實情況,海豚君分别拆出了剔碳積分的汽車銷售毛利率、汽車租賃毛利率,以及汽車業務整體毛利率。

由于汽車租賃業務體量小,而且毛利率穩定,汽車整體的毛利率又是兩個綜合而言來的,拆這麼仔細,主要是為了觀察剔碳積分的汽車銷售毛利率。

二季度汽車銷售毛利率(剔碳積分和租賃)僅13.9%,相比上個季度的15.6%,環比繼續下滑1.7%,嚴重低于市場預期。

因此,這裡的關鍵是,為何特斯拉本季度的汽車業務毛利率下滑如此嚴重?

二、單車經濟:FSD對本季度毛利率端貢獻幅度降低?

二季度,特斯拉每賣一輛車的收入(不含碳積分與汽車租賃銷售)是4.27萬美元,相比上個季度環比下滑2%左右,基本與市場預期持平。

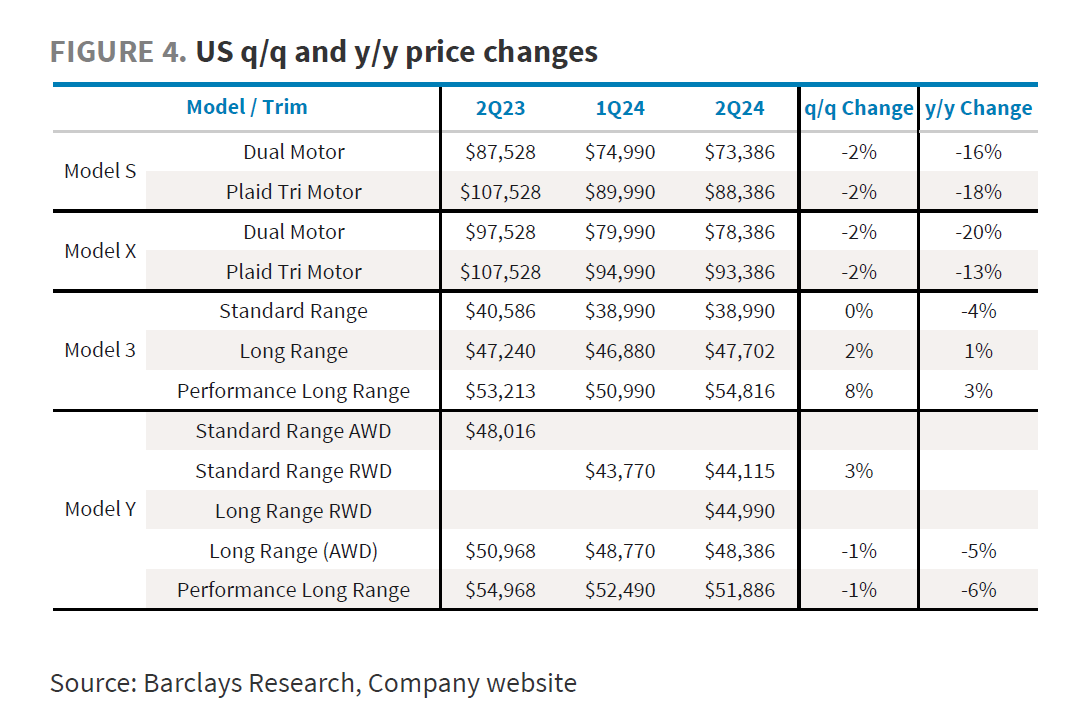

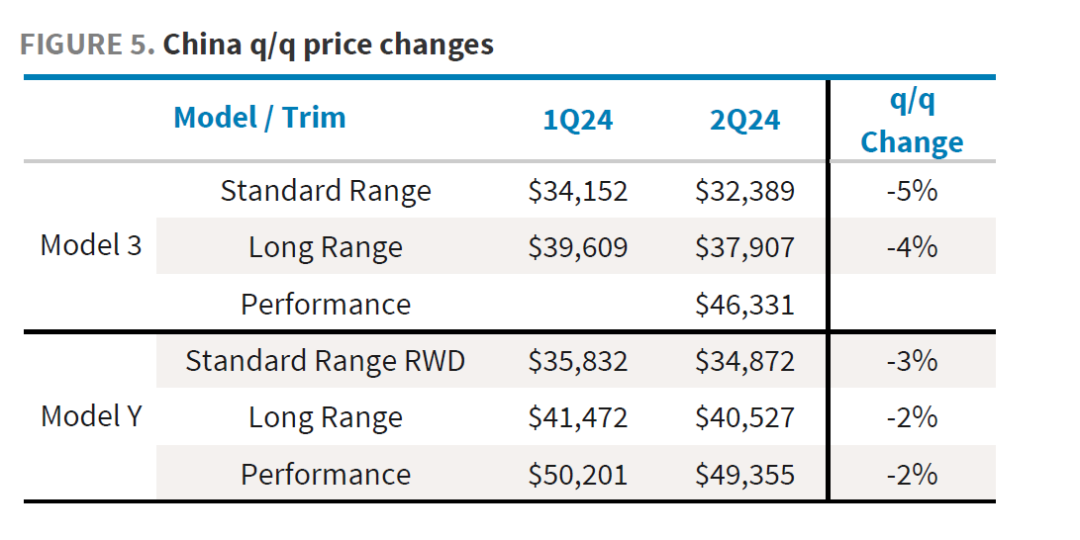

二季度中國區特斯拉4月啟動新一輪降價(降幅基本在2%-5%之間),而美國地區呈現漲價和降價混合的局面(Model 3全系漲價,Model Y僅标準續航版本漲價,其餘降價,Model S/X降價),但5月開始為購買Model Y提供了0.99%的低息貸款(換算過來對Model Y費率補貼高達6000-8000美元/輛車),在德國從6月開始特斯拉為Model Y提供6000歐元的補貼,市場預期的本季度單車價格降幅在2%-3%之間,銷售單價端基本與市場預期持平。

但最為關鍵的是,資金最喜歡的故事-“神來之筆”FSD對于上季度收入端的貢獻,使得單車價格在全球大降價的情況下仍然得以維穩,本季度FSD對于收入端和毛利率端的貢獻似乎下滑了不少。

上季度由于FSD對于汽車業務毛利率貢獻了1.7%個百分點(如果按FSD 90%毛利預計,收入端約貢獻3.3億),而上季度真實汽車業務毛利率(去碳積分)在14.7%左右,但FSD對于本季度收入端和毛利率端貢獻似乎下滑了不少,使單車收入仍環比下滑2%,以及本季度在汽車業務毛利率端(去碳積分)與上季度除去FSD影響後汽車毛利率基本持平(本季度14.6%)。

海豚君認為,FSD對收入和毛利率端的貢獻下滑,一方面是FSD定價下調的負面影響(把北美地區FSD價格從1.2萬降至8000美元,将加拿大售價從1.6萬降至1.1萬美金),另一方面是二季度FSD進展緩慢,FSD V12.4發布推遲,導緻滲透率在價格下調後沒有大幅度的增長。

注意看下圖,這部分軟件收費性質的收入,是記錄在汽車銷售收入中,所以當這類軟件收入增加,會變相拉高汽車的單車收入,以及毛利率。

說完單車價格方面,再反過來說單車成本。而通常來說,特斯拉降本源于四個維度——1)銷量釋放的規模稀釋、産能的充分利用;2)技術降本;3)電池原材料的自然降本;4)政府補貼,具體來看:

2.1 降價促銷量,單車經濟撐不住

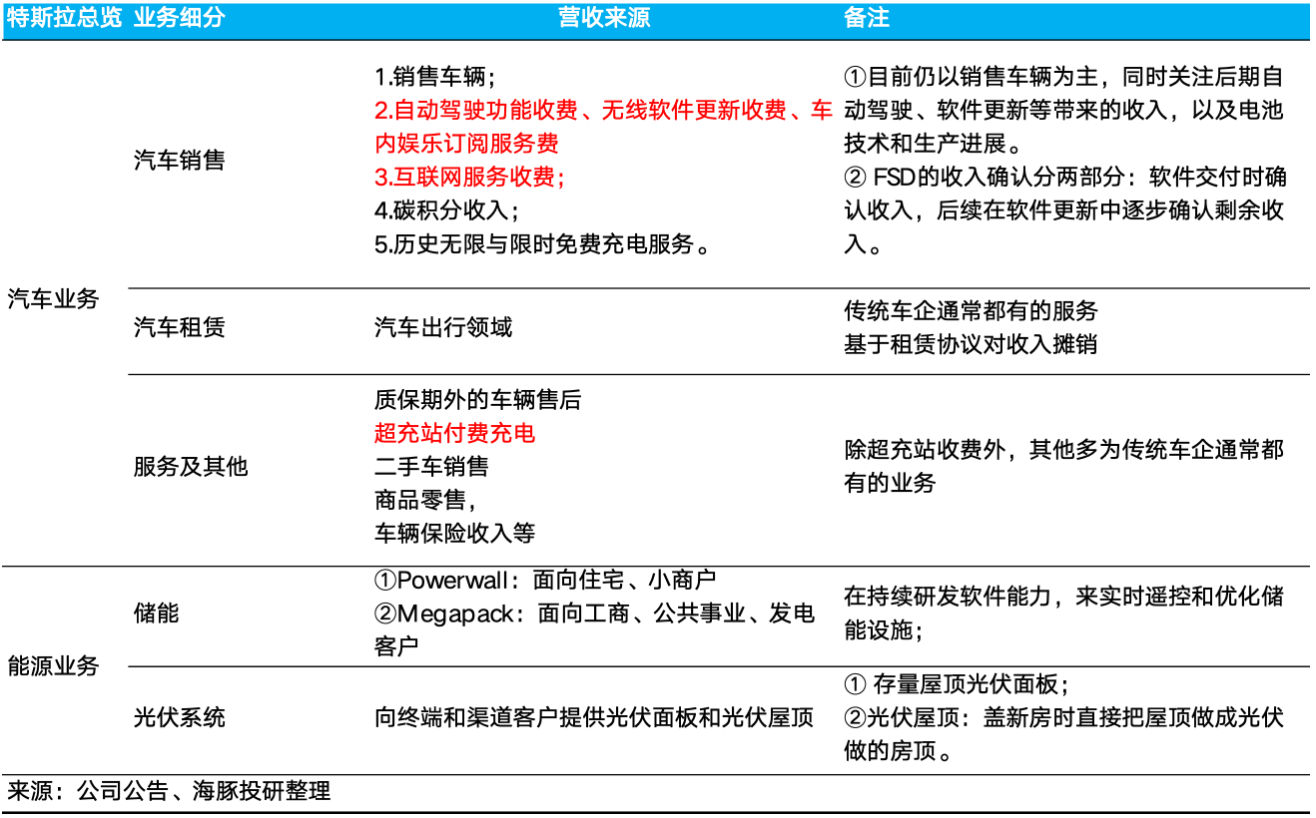

海豚君把單車成本拆成單車折舊和單車可變成本,二季度的單車經濟賬是這樣的:

1)單車折舊效應:二季度銷量環比有所回升,規模效應有所釋放,但攤折稀釋的降本空間在德國工廠短暫停産、中國工廠減産的情況下下降幅度也不多,二季度單車攤折成本0.29萬美元,相比上季度僅環比下滑0.03萬美元。

2) 單車可變成本:單車可變成本二季度是3.39萬美金,環比增長0.04萬美元,雖然原材料,運費,關稅成本都有所降低, 以及随着4680電池生産爬坡(4680電池産量相比一季度環比增長50%),電池成本端有所改善,但負毛利車型Cybertruck占比的提高(特斯拉預計年底才有望實現盈利)拖累了單車可變成本。

3)汽車毛利率再下台階:最終,由于單車價格繼續下滑,本季度FSD貢獻收入減少,以及單車可變成本上升,汽車毛利率再下台階。

2.2 單價承壓導緻賣車收入下滑:二季度,整體汽車業務收入(含積分)合計199億美元,同比下滑6.5%,單價和銷量都繼續同比下滑是主要原因。

而監管積分本季度計入8.9億,環比上季度翻倍增長,使整體汽車收入(含積分)基本略超市場預期,但随着北美車企新能源轉型加快,碳積分對特斯拉的貢獻不具備可持續性。

2.3 2024剩下時間,隻能靠10月的發布會吊着?

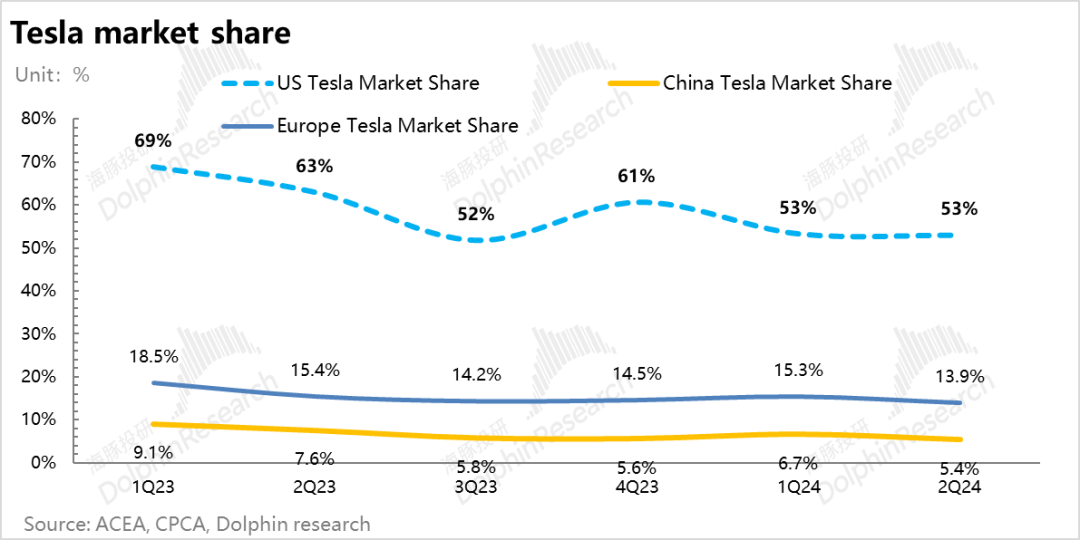

從造車的基本面來看,由于Model 3/Y車型老化,二季度特斯拉在中國、歐洲和美國市場的市占率都呈現的是下滑趨勢,造車基本面上仍然在持續惡化。而市場已經對今年的銷量預期繼續下調,目前市場的一緻預期在180萬輛上下,基本與去年持平的水平。

特斯拉也在财報中表示2024年汽車銷量增長率會明顯低于2023年的增長率,下一波增長來源主要來自于自動駕駛技術進步(Robotaxi和FSD)以及新一代産品的推出(Model 2)。

而下半年造車問題的關鍵是,當前情況下沒有新車刺激,一、二季度連續交付量同比下滑之後,如何實現目前市場預期中的全年銷量保在180萬輛上不下滑。

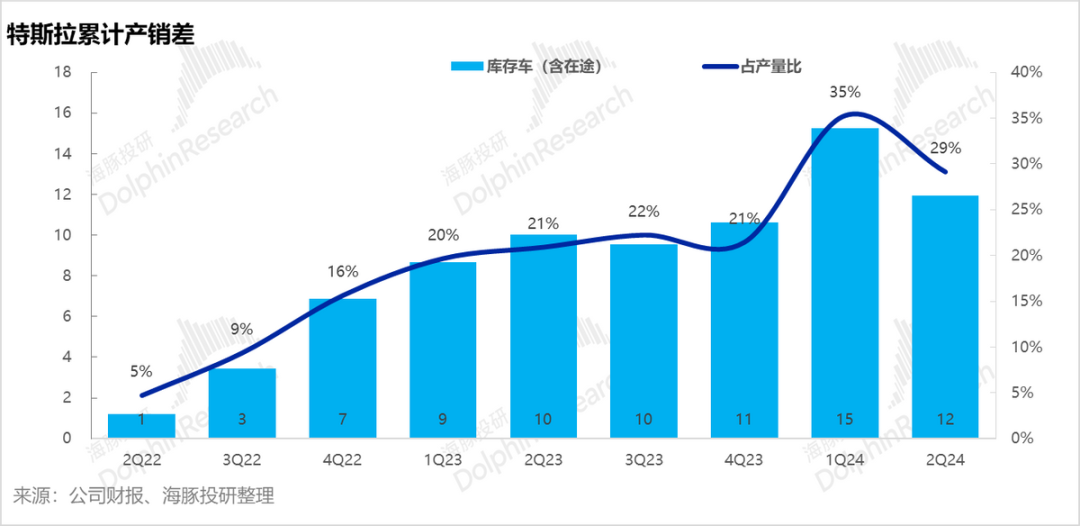

而在毛利率方面,特斯拉已經開始踐行控制産能保毛利率的做法:從二季度的産銷關系來看,二季度的銷量44.4萬輛,但僅生産41.1萬輛,将近3.3萬輛的産銷差也反應特斯拉背後主動去庫存的策略,從特斯拉累計的産銷差來觀察(因特斯拉直營,産銷差是特斯拉了的庫存+已發貨但仍未送到用戶手中的在途車),含在途車的庫存二季度末下降到了12萬輛,占到了二季度産量的29%。

季度庫存周轉天數也從上季度的28天下降到了本季度18天,而由于存貨的下降帶來營運資本的改善(存貨下降約18億美元),以及資本開支也回落到去年四季度20億美金出頭的水平,本季度自由現金流從上季度-25億提升到本季度13億,現金與等價物淨增了接近40億美金。

從下半年對汽車業務的展望來看:

1)中國市場一季度的降價也抵不住市占率的下滑,而今年20-30萬元電車的競争極其激烈,價格戰在此價格帶預計仍将持續,而特斯拉沒有采取直接降價,而是推出5年0息分期政策變相降價(根據目前标準年費率2.5%估算,通過5年0息政策購買Model Y最高可省超2.6萬元),但現有車型老化,在中國竟對持續新車上新時銷量壓力仍然很大,預計中國市占率持續下滑。

2)美國市場Model 3(除了Model 3後驅基礎款之外)由于切換使用松下的2170電池,重獲7500美元IRA補貼,對美國市場的銷量是個利好因素,預計美國市占率能勉強維穩。

3)歐洲市場由于從7月開始對中國進口車輛加征關稅(目前設定最長期限4個月),而歐洲售賣的大部分Model 3都是從中國進口的,特斯拉面臨共計近30.8%的出口關稅(在原來10%基礎上加征20.8%),特斯拉也将Model 3在歐洲的價格上調約1500歐元,仍抵消不了關稅帶來成本端的上漲(每輛車成本端上漲約6000-7000美元),特斯拉在歐洲的銷量和毛利率預計都将承壓。

而由于汽車業務基本面上來看今年仍然沒有什麼希望,投資者更最關注的還是FSD/Robataxi以及下一代造車平台的進展:

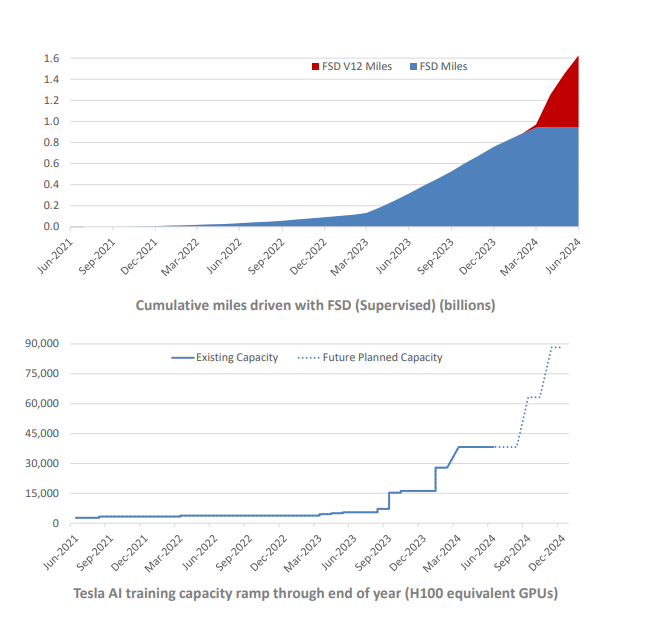

由于FSD V12.4版本發布推遲,二季度FSD的進展仍然緩慢,而馬斯克評論FSD V12.4因為駕駛平順性不足而被延期推送,由于将太多精力放在幹預性操作的訓練而忽略了正常駕駛的訓練。而特斯拉的Robotaxi, 在軟件端由于高度依賴FSD的性能和平順性,以及在硬件端需要制造更多的原型車來測試,導緻發布時間也進一步從8.8号推遲到10月。

馬斯克也表示,特斯拉的自動駕駛技術算力瓶頸已經解決(德克薩斯州超級工廠擴建即将完工,将容納特斯拉迄今為止最大的 H100 集群,預計算力将在年底前大幅增長),但FSD目前的瓶頸仍在于FSD測試和訓練的方法(主要受裡程中幹預次數過多限制),但海豚君認為相比硬件瓶頸可以靠堆算力的方法解決,FSD軟件瓶頸的解決不确定性更大,而Robotaxi短期由于監管和技術問題落地速度也很難說。

新車上的表述依然是會新老産能并用,于2025年上半年開始生産,Robotaxi除了之前已公布的發布會推遲到10月10日之外也沒有實質性增量信息。

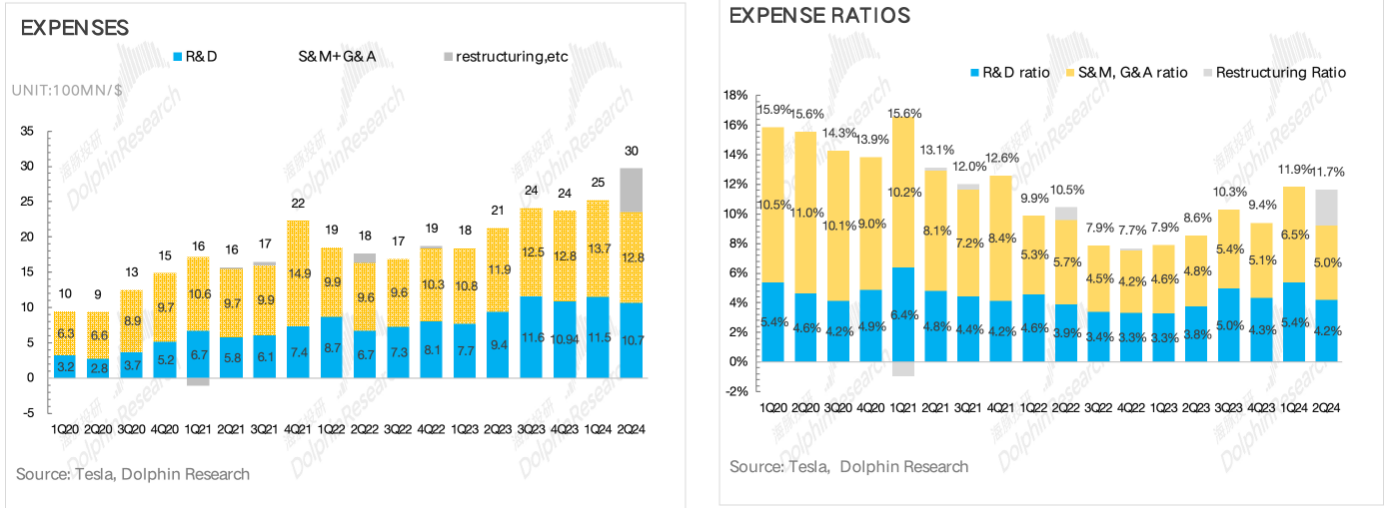

三、支出端:經營開支開始嚴控

除了對于汽車産能的投入更謹慎了,特斯拉本季度在資本開支上也已經開始克制,雖然AI相關算力的基礎設施開支仍在繼續投入,二季度增加了約6億美元,但整體的資本開支也回落到了去年四季度20億美金出頭的水平。

而二季度特斯拉在研發費用和銷售費用的開支上其實非常克制,研發費用本季度10.7億,環比下降約0.8億,而銷售和行政費用由于大裁員的調整下滑約1億,整體的費用支出都低于市場預期。

但由于本季度有與裁員相關的6.2億美金重組支出,特斯拉本季度經營利潤16億,略低于市場預期18億,但重組支出是一次性支出,不需要過于擔心。

四、能源猛增、服務還行,但小弟們還撐不起汽車垮下的一片天

4.1 能源高增:特斯拉儲能和光伏業務包括向to C的住宅和to B小型商業及大型商業和公用事業級客戶出售光伏系統和儲能系統。

今年二季度實現營收30億美元,同比增長100%,看似明顯高于市場預期,實際上因為公司在發布二季度銷量的時候因能源安裝較好,已提前公布了安裝量,加上公司此前也給了75%的年同比增長指引。

從交付結果來看,儲能安裝量9.4Gwh,一季度4Gwh增長了兩倍多,大概率是因為儲能偏項目制,季度波動比較大,而上半年加總的安裝量大約是78%的同比增長,與特斯拉原定的今年儲能裝機量指引的75%全年同比增長,隻能說高指引下走在既定的軌道上。

而且儲能業務屬于提前簽單鎖定價格,交付成本由于當前锂礦價格關系比較強的,由于锂礦價格不斷走低,帶動能源業務毛利率竟然創下了接近25%的新高,遠遠甩過了汽車銷售業務不到15%的毛利率表現,而且也高出市場預期大約一個百分點。

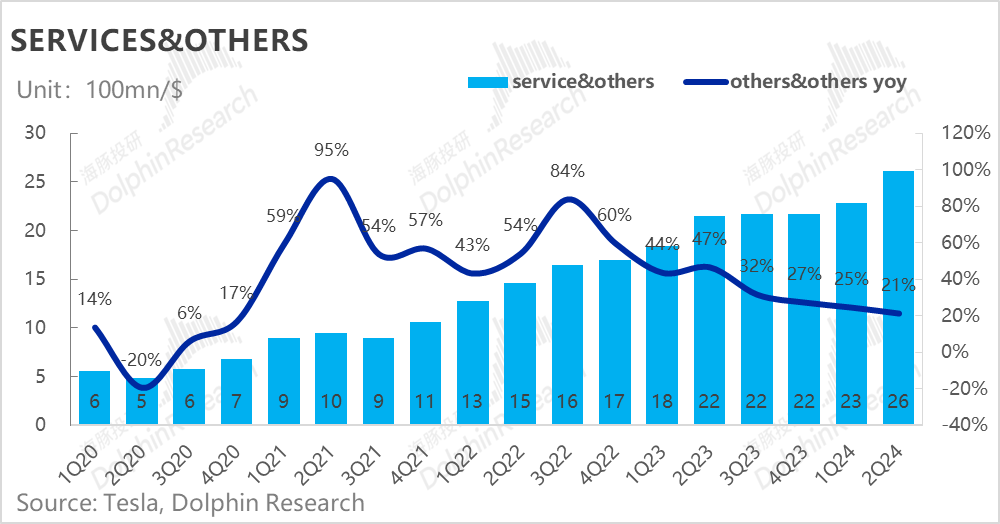

4.2. 二季度特斯拉實現服務業務營收26億美元,同比增長21%,基本是在穩定狀态。充電樁、保險等想象力業務都在這個闆塊中。隻是目前來看這塊業務的收入第一大貢獻還是靠賣汽車零部件與二手車。二季度充電樁業務第三方開放進度,特斯拉沒有說明進展。

毛利率上,因為汽車維修服務毛利率有所改善(估計與汽修人員裁員有關),讓服務與其他業務的毛利率提升接近三個百分點到了幾乎6.5%,超出了市場預期。