作者:海豚君

文章來源:海豚投研

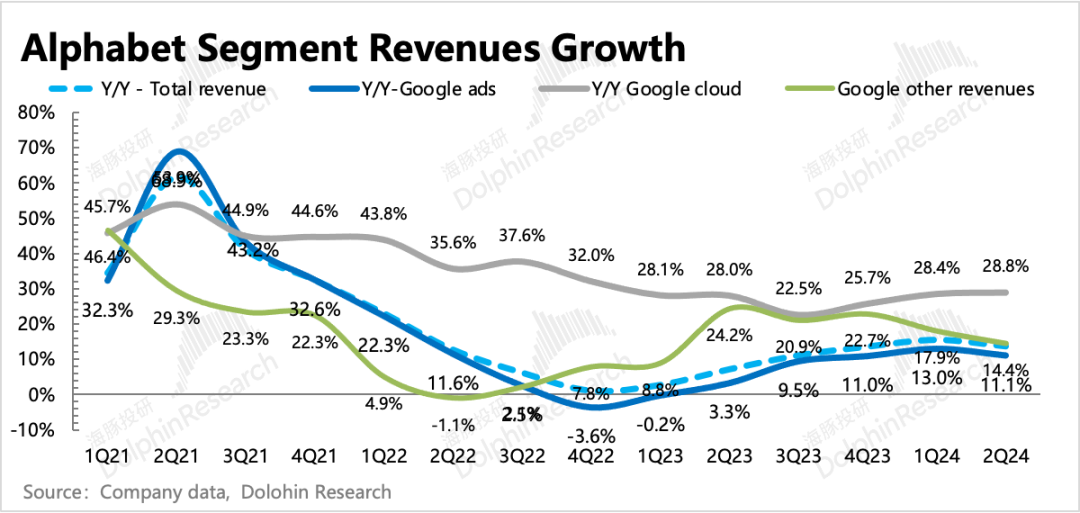

美東時間7月23日盤後,谷歌母公司Alphabet發布了2024年二季度财報。這份“喜憂參半”的财報,在當下并不低的估值背景下,市場可能很難給出太多積極的反饋。

這次對于谷歌财報的解讀,海豚君将結合電話會内容,圍繞市場最關心、影響谷歌估值最核心的問題來讨論。

具體來看:

1.整體來看,Q2财報喜在哪裡,憂在哪裡?

喜的是(1)搜索廣告和雲,增長比預期更強勁;(2)流量成本的優化以及裁員帶來的管理費用壓縮,帶來收入inline下利潤小超預期。

但壞的是(1)市場原本看好的YouTube廣告表現顯著低于預期;(2)資本開支超出市場預期,引發市場對未來利潤率承壓的擔憂。

2. 搜索為何強,YouTube為何弱?

搜索廣告的增長來源于零售、金融服務等特定垂類行業的投放需求強勁,以及PMax針對零售電商廣告的拉動。

而對于YouTube廣告增速放緩,管理層歸因于Q2的同比高基數問題,高基數來源于亞太零售商去年Q2開始在YouTube上的投放,到今年Q2剛好基數紅利期結束。

海豚君認為基數問題不能解釋全部,猜測還有更多的C端時長遷移到短視頻的持續性影響,一方面Reels、TikTok外部競争、本身YouTube TV的廣告面臨Netflix和亞馬遜的競争,另一方面YouTube内部流量也更多的傾斜到Shorts上,但Shorts的變現能力不如中長視頻貼片廣告,也就是内部侵蝕拖累整體增長。

3. 盈利是如何超預期的?

谷歌二季度的收入僅僅是達标,因此利潤表現不錯源于成本費用上的優化。具體拆分來看,成本優化主要體現在流量成本上,費用優化則主要是裁員、法律相關支出減少,從而壓縮管理費用。

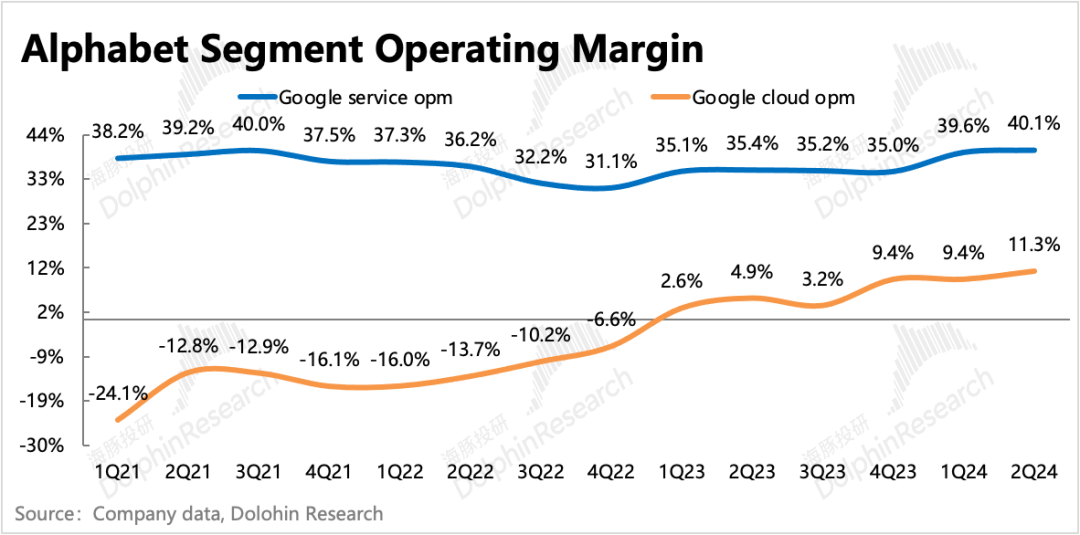

從業務角度劃分,Google Services經營利潤率上浮了0.5pct。Google Cloud業務也重新開啟盈利改善的節奏,OPM環比提升2pct。而這兩塊在财報前市場出于對AI成本增量的考慮,雖然也預期還會進一步改善,但都不算高。

4. 後續利潤率預期邊際走弱?

近幾個季度Google Services的經營利潤率持續走高到40%附近,似乎并未看到AI成本投入的影響。是市場擔憂過度了嗎?海豚君認為并非如此,系相關成本确認存在滞後帶來。

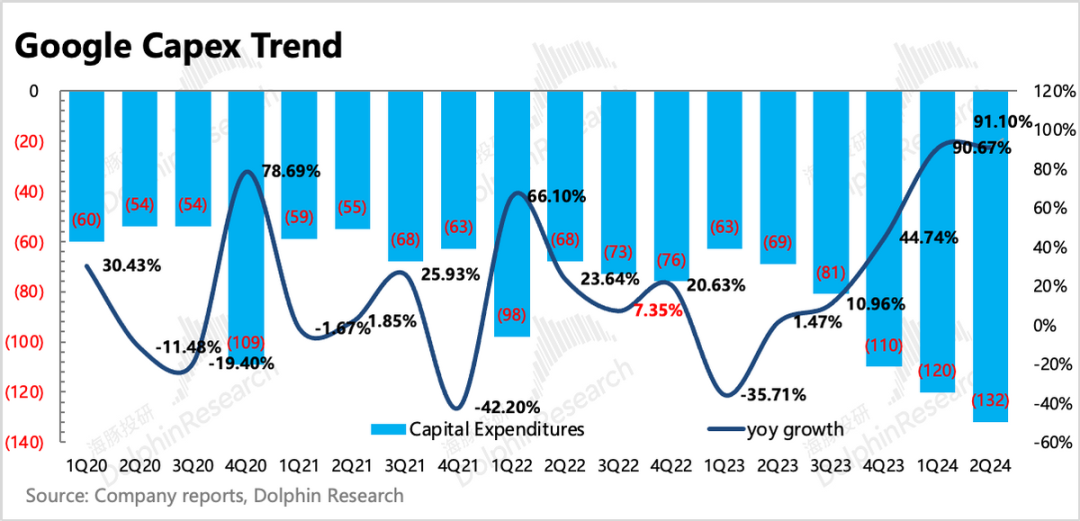

實際上,Q2已經能清晰看到研發費用重新加速增長,與此同時,資本開支也超出市場預期,并且預計下半年仍然維持單季度120億以上的預算額度。

而最直接的,公司在電話會明确指引,三季度雇員人數會重回小幅擴張,經營利潤率也會受到過去幾個季度不斷增加投入的基礎設施折舊成本影響。

5. 下半年收入展望?

公司對下半年的收入展望并未給出太多描述,主要着重提及高基數的影響。海豚君預計下半年廣告收入增速會看到一些壓力,除了基數影響,下半年美國本土的宏觀環境存在邊際走弱,此外還将面臨中國跨境電商投放減弱的影響。

反之,雲業務有望在低基數、AI需求增量下繼續保持高增速(今年才有顯著的AI增量)。不過,廣告占收入大頭,因此整體收入會更加傾向于和廣告收入表現一緻。

6. 上季度宣布的股東回報大禮包,實際落地情況?

上季度谷歌宣布了新增700億回購額度+首次派息的大禮包,二季度實際回購157億,兌現派發0.2美元/股的分紅并預告下季度将繼續派發本季度的分紅,同樣是0.2美元/股。按此回購分紅節奏遞推,預計年化的回購+分紅收益率為3%。

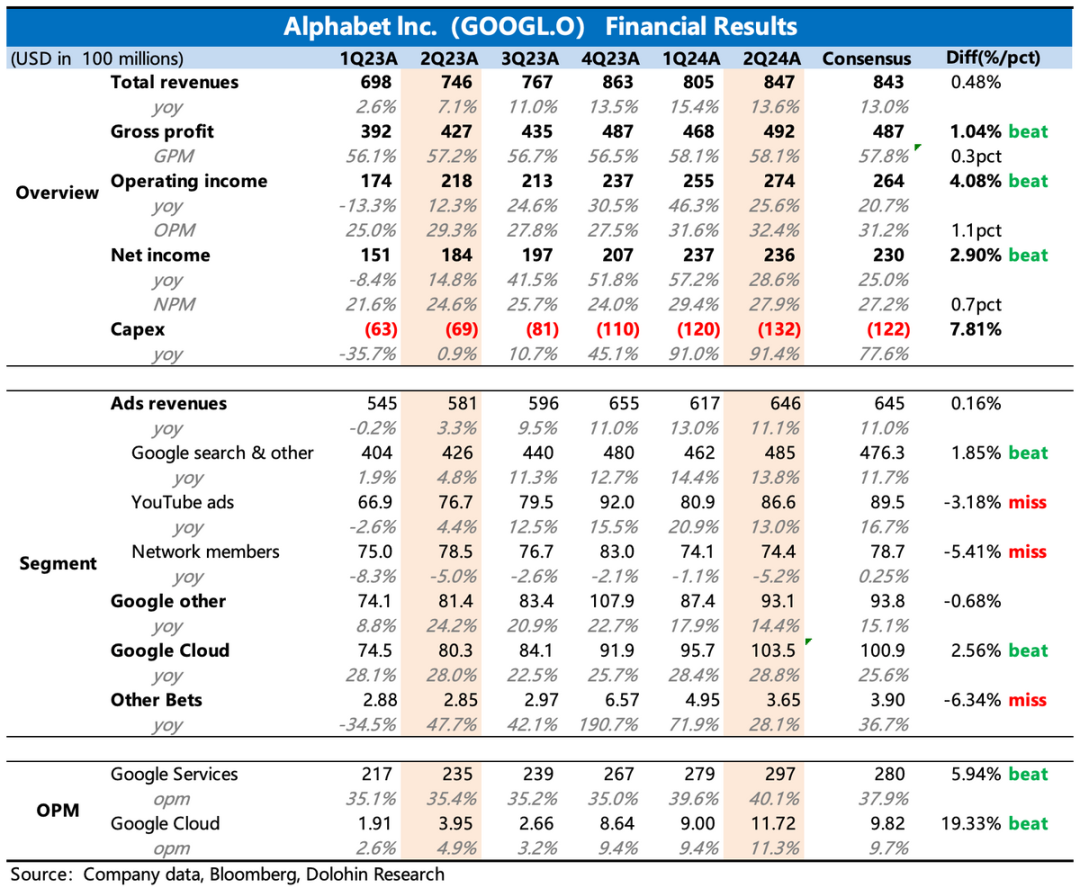

7. 重點指标與預期對比

海豚君觀點

二季度在仍然還算強勁的宏觀環境下,廣告巨頭的當期業績多半不會差,其中搜索廣告與YouTube廣告的表現剛好抵消。

YouTube廣告增長表現不佳很好歸因,但搜索廣告為何強勁,市場并沒有清晰的認知,公司解釋為Performance Max和AI搜索驅動廣告效果的提升。并且基于這個因素,在5月I/O大會上正式推出AI overview(原SGE)後,公司對搜索業務的增長前景也非常樂觀。

AI對廣告巨頭的增長到底能夠貢獻多少,這一點衆說紛纭,疑問不止存在于谷歌,也有Meta。尤其是當巨頭在目前階段水平差距并未有鴻溝的情況下,穩定持續的量化效果就更加困難,尤其是AI帶來的純淨增量的追蹤。況且對與谷歌來說,能夠直接體現Gen-AI對廣告拉動的AI overview 5月中旬才剛在美國地區推出,對廣告主預算的拉動效果不會那麼快體現。

(之前管理層口徑上的“受益AI”,海豚君認為其實也就是指PMax,本質上PMax的吸引力在于打通了内部不同平台的廣告投放系統,此外就是給廣告主提供全自動化的投放體驗,但并非是由這一輪生成式AI的直接拉動。)

但無論怎麼去歸因,如果将谷歌視為一個整體生态(在PMax下就是一個内部統一的廣告系統),那麼影響谷歌整體廣告收入的因素,簡化來看其實就是1)行業/宏觀;2)競争。那麼問題在于,從預期上看,無論是宏觀還是競争,谷歌下半年暫時看不到比較明顯的(市場未預期到)潛在利好。

1)宏觀上,目前可能處于交叉路口,争議還存在,可能邊際走弱,也可能挺住不再惡化,但繼續往上的概率并不大。而中國跨境電商給行業帶來的投放增量,今年也明确存在放緩和減弱,也就是整個行業下半年都将面臨高基數的影響。

2)競争上,搜索需要處理蘋果默認搜索引擎的反壟斷訴訟,以及蘋果對Chrome浏覽器的抵觸(谷歌為弱化默認搜索引擎被取消的風險,引導蘋果用戶下載使用chrome,直接影響safari導緻蘋果不滿)。YouTube則需要面對其他短視頻平台(Reels、TikTok)、聯網TV(Amazon TV、Netflix)的競争。

或許AI對内部廣告工具的優化效果,會體現在谷歌擠壓中小平台份額的趨勢上。但中小平台畢竟本來市場份額就小,如果不能撼動其他巨頭的份額,單看這個純增量,尤其是對谷歌的體量來說,也并不是特别令人興奮的空間。

另外,收入有壓力的同時,AI投入還需要保持高位。二季度資本開支超出此前指引和市場預期,但對于下半年,公司也并未因Q2的超額而減少預算,這樣全年至少492億,同比增速52%。三季度經營利潤率将開始面臨前置投入帶來的增量成本确認,意味着短期AI投入産出錯配會給利潤率帶來壓力。

基本面的邊際變化影響如何,還是要結合估值來說。目前谷歌的市值隐含25年20x PE,15x EV/EBITDA,這個估值處于曆史中樞,不高不低,但要顯著拉動估值需要eps端出現明顯的驅動力。但考慮到上述的短期邊際風險,海豚君認為當前位置并不具備性價比,可以關注三季度蘋果默認搜索引擎訴訟案有進展,引發市值波動時,能否看到一個更安全的位置。

以下為财報詳細解讀

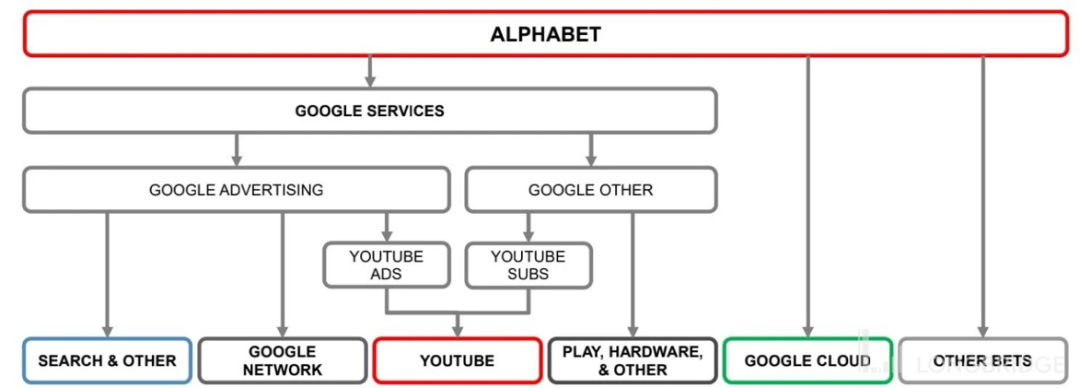

一、谷歌基本介紹

谷歌母公司 Alphabet 業務繁多,财報結構也多次變化,不熟悉 Alphabet 的小夥伴可以先看下它的業務架構。

簡單來闡述下谷歌基本面的長邏輯:

a. 廣告業務作為營收大頭,貢獻公司主要利潤。搜索廣告存在中長期被信息流廣告侵蝕的危機,處于高成長的流媒體YouTube來進行補位。

b. 雲業務是公司的第二增長曲線,已經扭虧盈利,過去一年近期簽單勢頭強勁。在廣告将不斷受弱消費拖累下,雲業務的發展對支撐公司業績和估值想象空間也越來越重要。

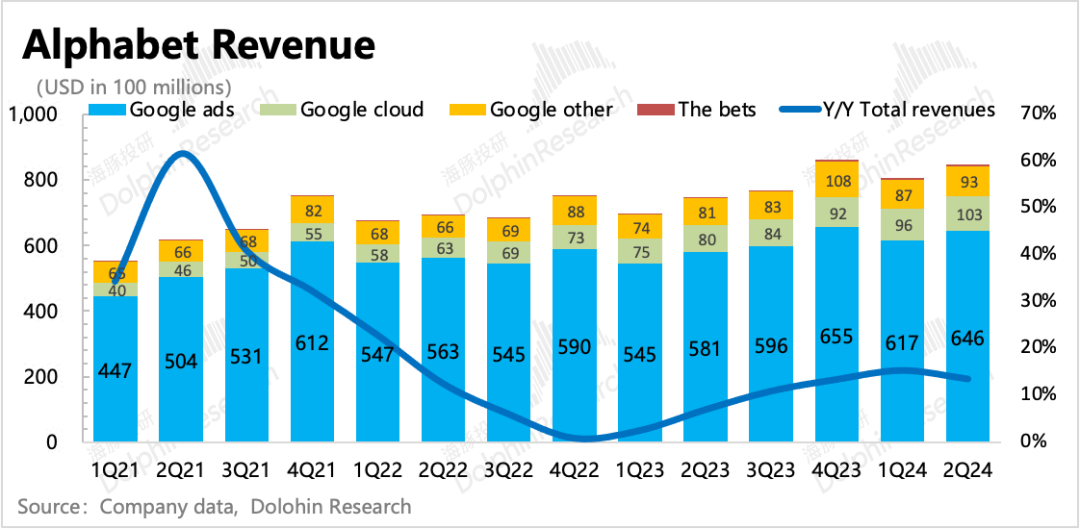

二、收入整體達标

二季度谷歌整體營收847億,同比增長13.6%,基本符合市場一緻預期。

二季度低基數+強勁的宏觀背景,以及主要投放搜索廣告的垂直領域活躍,使得整體廣告收入仍然保持了相對穩定的增長。

與此同時,AI浪潮下,Google雲服務也實現了預期内的高增長。而YouTube訂閱收入表現亮眼,也帶動了其他服務收入持續高增長。

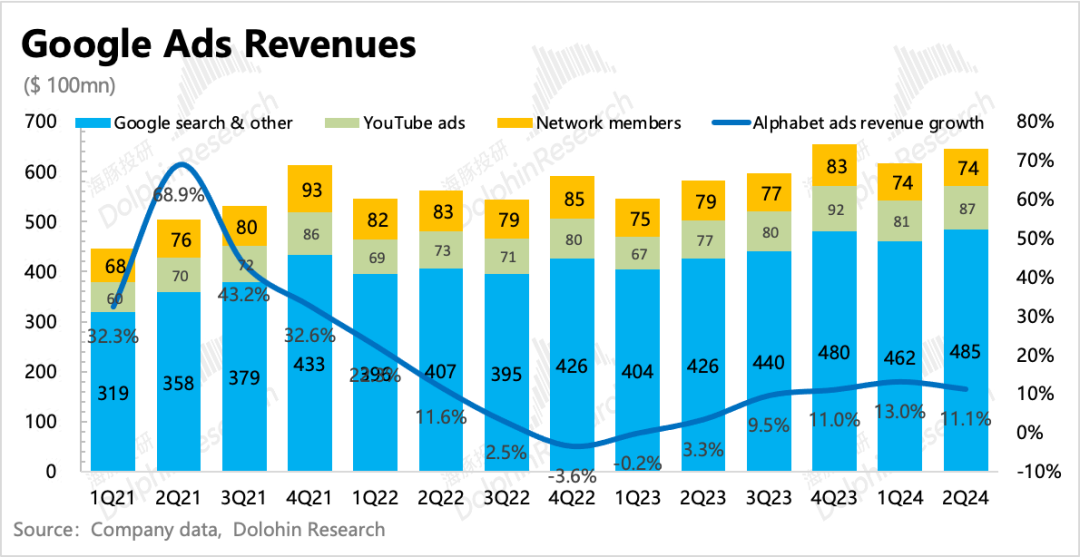

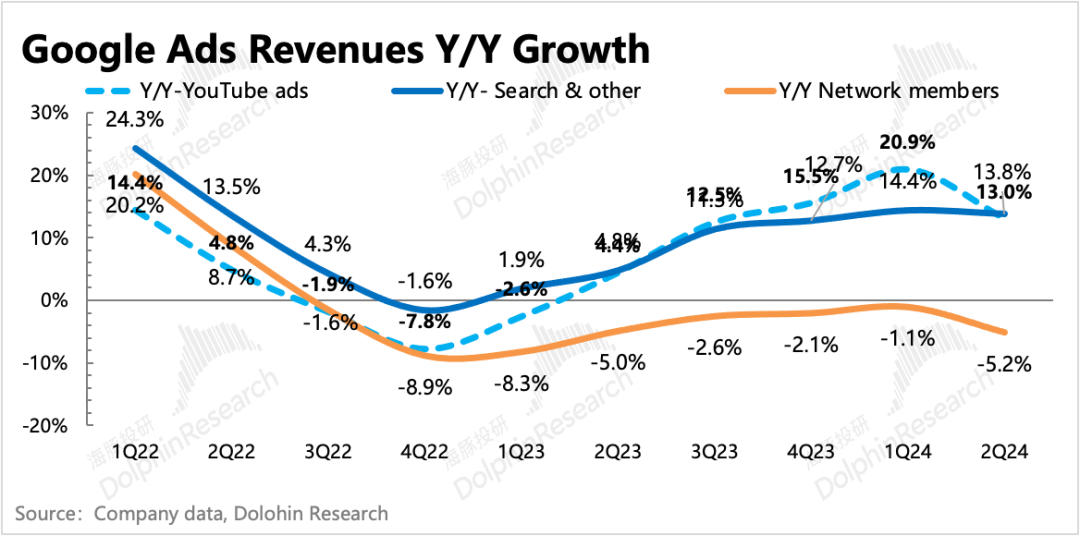

(1)廣告:Search繼續超預期,YouTube意外走弱

二季度廣告收入646億,整體增長11%,因為去年Q2中國跨境電商開始投放,進而帶來的高基數影響,增速相比一季度略有放緩。雖然整體上符合預期,但主要來自于搜索廣告的貢獻,YouTube表現平平,而聯盟廣告收入持續惡化。

a. 搜索廣告

搜索廣告的增長來源于零售、金融服務等行業的投放需求強勁。但搜索廣告為何強勁,其實市場并沒有清晰的認知,公司解釋為Performance Max和AI搜索驅動廣告效果的提升。并且基于這個因素,在5月I/O大會上正式推出AI overview(原SGE)後,公司對搜索業務的增長前景也非常樂觀。

b. YouTube廣告

而對于YouTube廣告增速放緩,管理層歸因于Q2的同比高基數問題,高基數來源于亞太零售商去年Q2開始在YouTube上的投放,到今年Q2剛好基數紅利期結束。

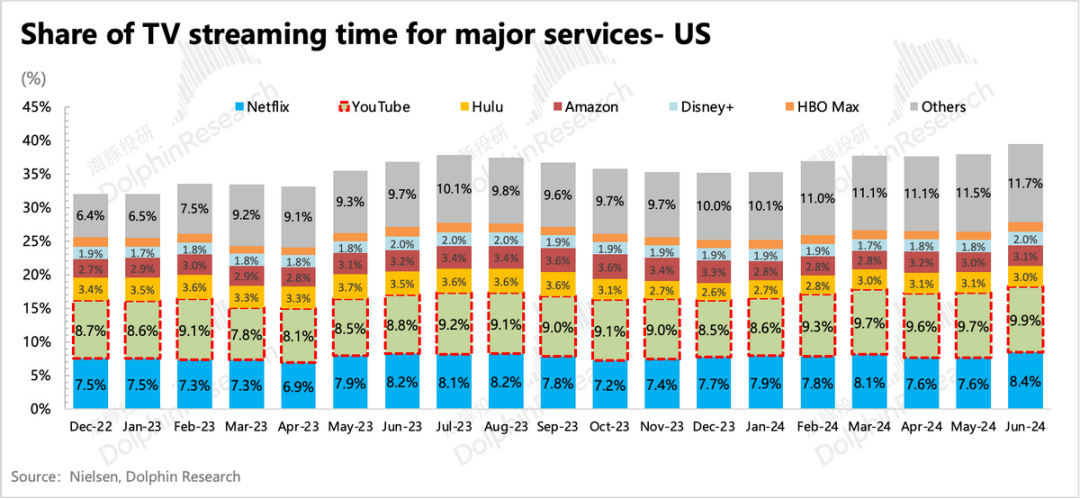

海豚君認為基數問題不能解釋全部,猜測還有更多的C端時長遷移到短視頻的持續性影響,一方面Reels、TikTok外部競争,另一方面YouTube内部流量也更多的傾斜到Shorts上,但Shorts的變現能力不如中長視頻貼片廣告,也就是内部侵蝕拖累整體增長。

此外YouTube TV可能也受到了來自Netflix和Amazon prime的影響。雖然YouTube TV的收視份額持續有優勢,但Netflix和Amazon Prime TV以往并沒有推行廣告變現,因此過去并不存在廣告上的競争,但現在YouTube TV也需要打起精神應對。

c. 網絡聯盟廣告

聯盟廣告收入二季度下滑5.2%,表現較差。多個季度的走弱,隐含了一個行業趨勢的判斷:在AI浪潮中,具備AI技術并不一定意味着公司能獲得顯著增量,但不具備一定會面臨市場份額的下滑。因此這輪技術革新,巨頭的技術優勢會進一步擠壓中小平台的份額。

原定三季度開始逐步停用第三方Cookies的計劃,暫時擱置,恐怕是引起了太多網站和廣告機構的阻撓,後續公司會采取提供用戶選擇是否允許Cookies跟蹤的方式,或許會延緩下季度進一步惡化的趨勢。

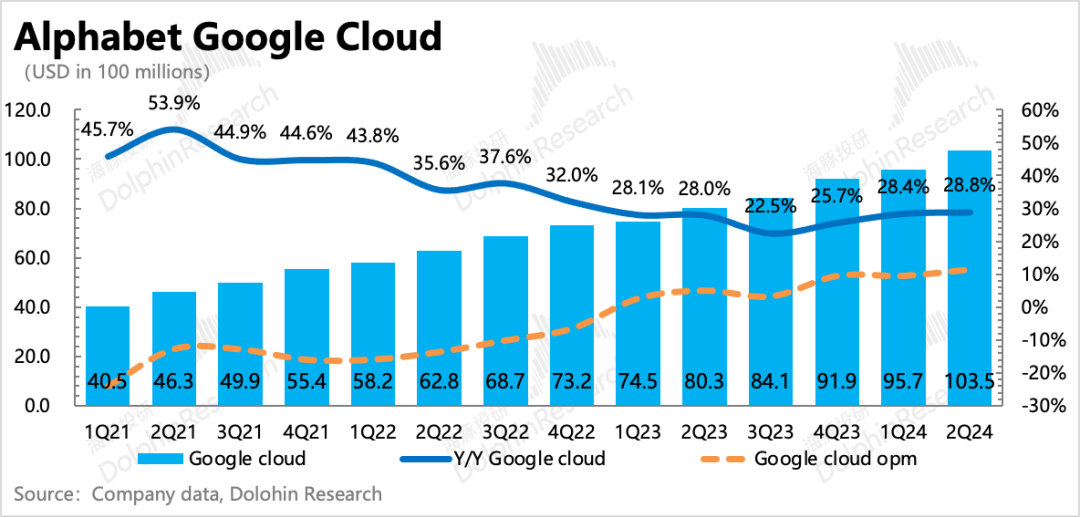

(2)Cloud:二季度實現103億收入,同比增速28.8%,高增速趨勢非常穩定。

雲業務是能夠清晰感知到AI對收入的拉動,公司提及目前AI部分的創收已經達到幾十億的水平,這個占比提升的速度已經很快,說明企業客戶對AI雲的采納是比較積極的。截至二季度,谷歌為雲客戶提供的AI基礎設施和GenAI解決方案已經創造了數十億美元的收入,被超過200萬開發人員使用 。

除此之外,雲部門的高增長仍然還有Google Workspace的拉動,

雲業務是To B的,因此可能長期趨勢上與本身的産品競争力有關系,但短期的變化更容易受到當前或者上期新簽合同規模的變動。

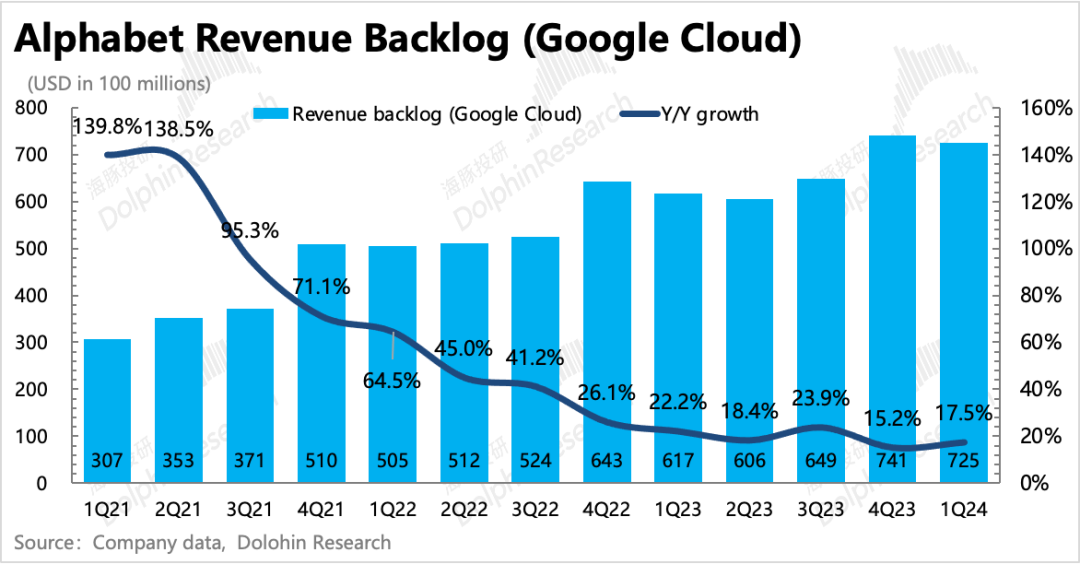

因此海豚君一般還是會通過谷歌的Revenue Backlog指标來判斷短期趨勢。這個指标中大部分是來自雲業務,因此它的變化趨勢也可以視作雲業務的未履約合同量的變化趨勢。

截至到一季度(二季度數據需要等待上交SEC的完整季報中查找,數據雖然滞後,但大趨勢還是能看出來),谷歌雲的積壓合同規模上升态勢相對穩定。同比增長17.5%,相比上季度有一定加速,環比淨增額80億,小于四季度的184億,主要是季節性的波動。

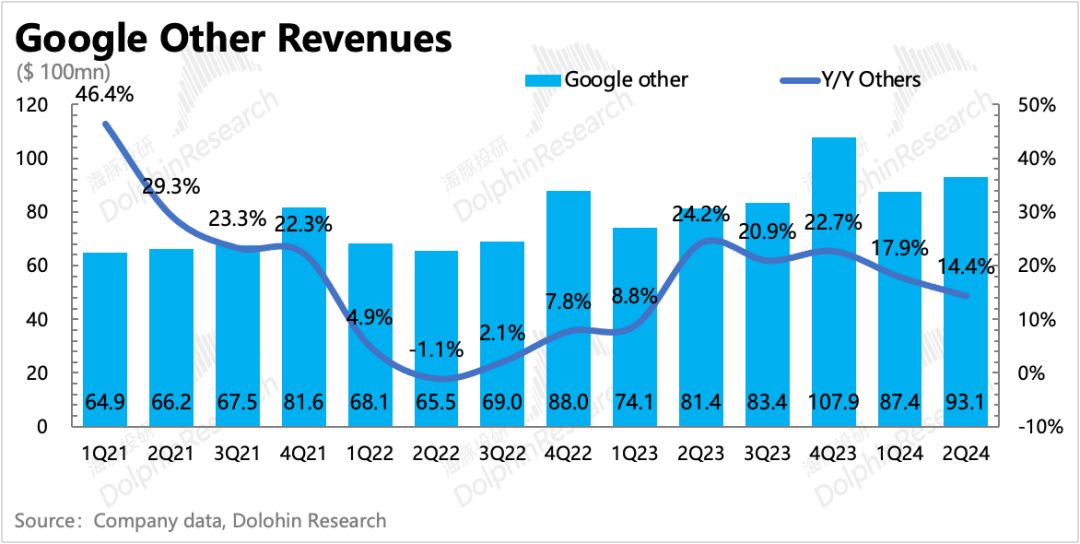

(3)其他業務:二季度增速進一步放緩,同比增長14%。這部分收入主要由YouTube訂閱(TV、音樂等)、Google Play、Google、One、硬件(手機Pixel和智能家電Nest)等組成。

近兩個季度的增長支撐力來自于YouTube訂閱,去年二季度,YouTube會員漲價,但TV收視份額卻在穩步提升,使得訂閱收入保持了高增長趨勢。不過漲價帶來的基數紅利在二季度之後也就結束了,因此其他業務同樣面臨着高基數壓力。

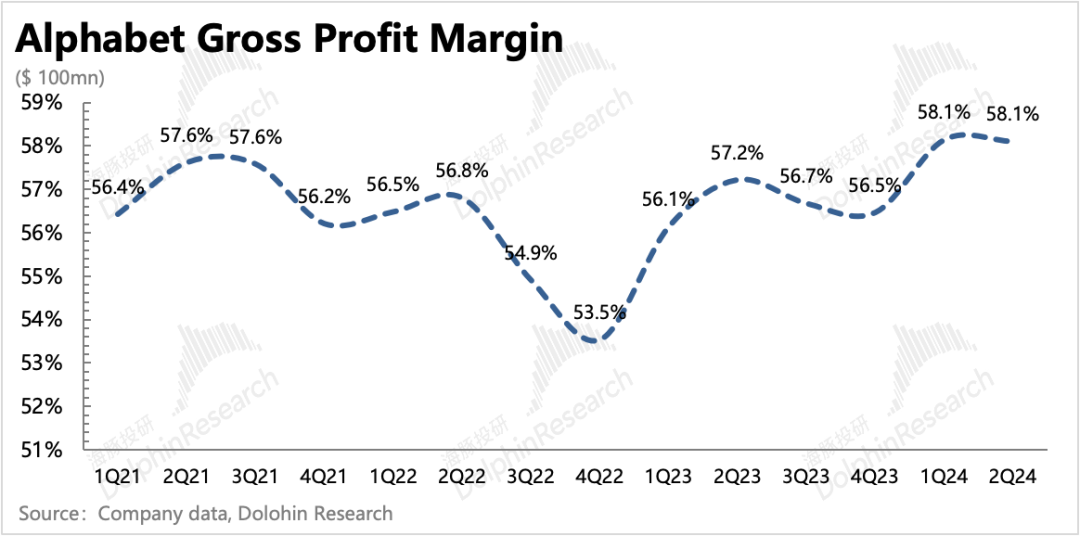

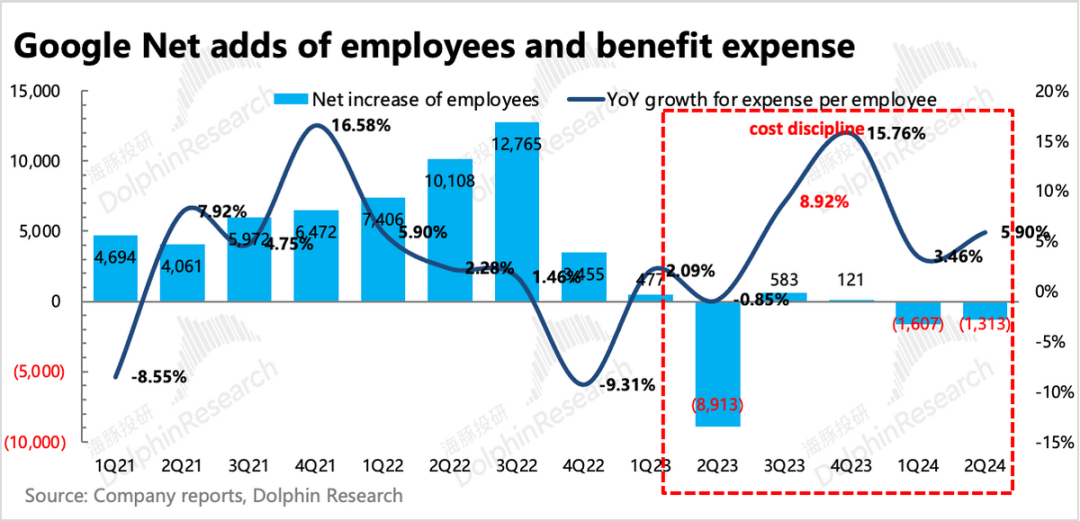

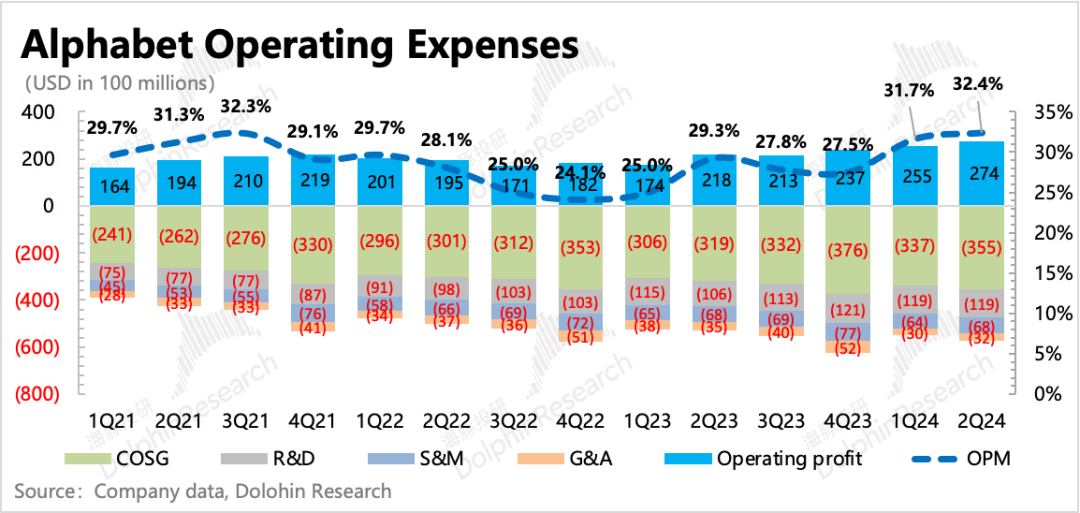

三、資本開支又超預期,後續利潤率或受影響

二季度核心主業的經營利潤274億,同比增長26%,利潤率達到32.4%,環比提升了1pct。小幅優化主要是因費用上的壓縮帶來,一方面法務費用同比減少,另一方面集團繼續淨裁員了1313人,最終體現到管理費用同比下降9.3%。流量成本雖也有優化,但其他成本的增加抵消了對毛利率的拉升。

其他支出多少存在上擡迹象或者趨勢:

(1)市場最關心的也就是資本開支的變化。二季度資本開支132億,均高于公司粗略指引的120億以上、市場預期的125億。而電話會上,公司對下半年資本開支的預算指引,也并未因為二季度投入多了而進行調整,仍然是120億以上的區間範圍。這意味着2024全年資本開支至少492億,同比增長52%。

(2)研發費用也有重啟增加趨勢。二季度研發費用同比增長12%,較一季度的增速4%進一步加速。

分業務來看盈利情況:

以廣告為主的Google Services和Google Cloud兩大業務部門,二季度經營利潤率均有提升,其中雲部門的盈利改善顯著超出市場預期,Google Services的經營利潤率也小幅提升到近三年新高。

但由于三季度将有更多的AI基建折舊确認到成本費用中,AI錯配期影響加大,因此兩大業務的利潤率都可能會面臨一定的調整壓力。