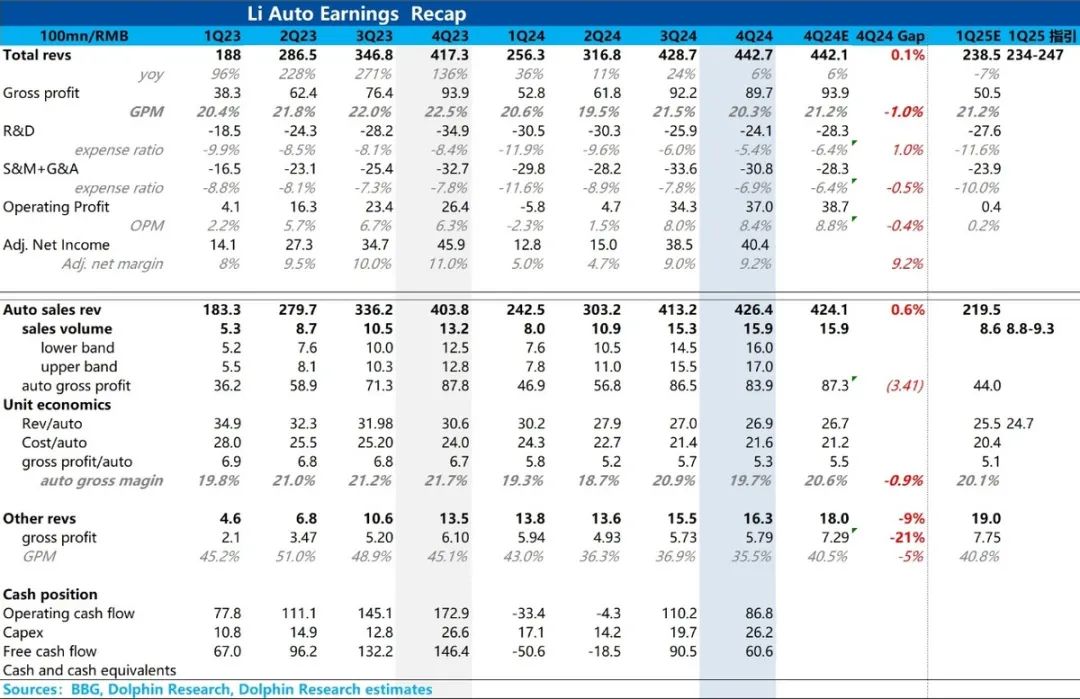

理想汽車 (LI.O) 于北京時間3月14日晚間港股盤後、美股盤前發布了 2024 年第四季度财報。從結果來看,四季度業績和2025年一季度預期都并不好:

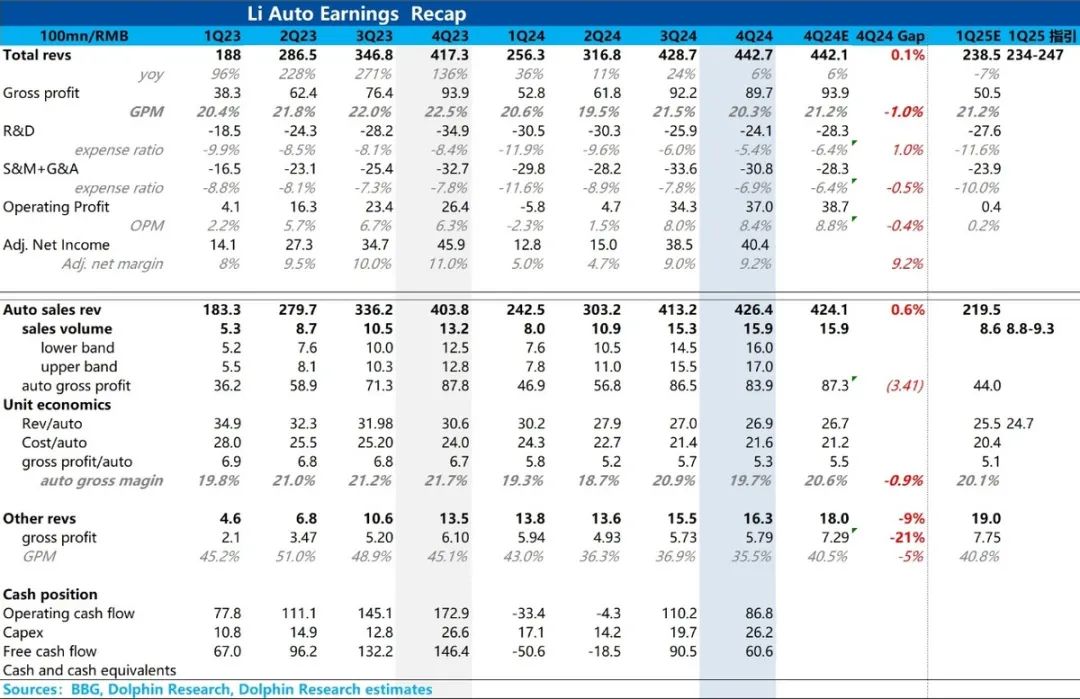

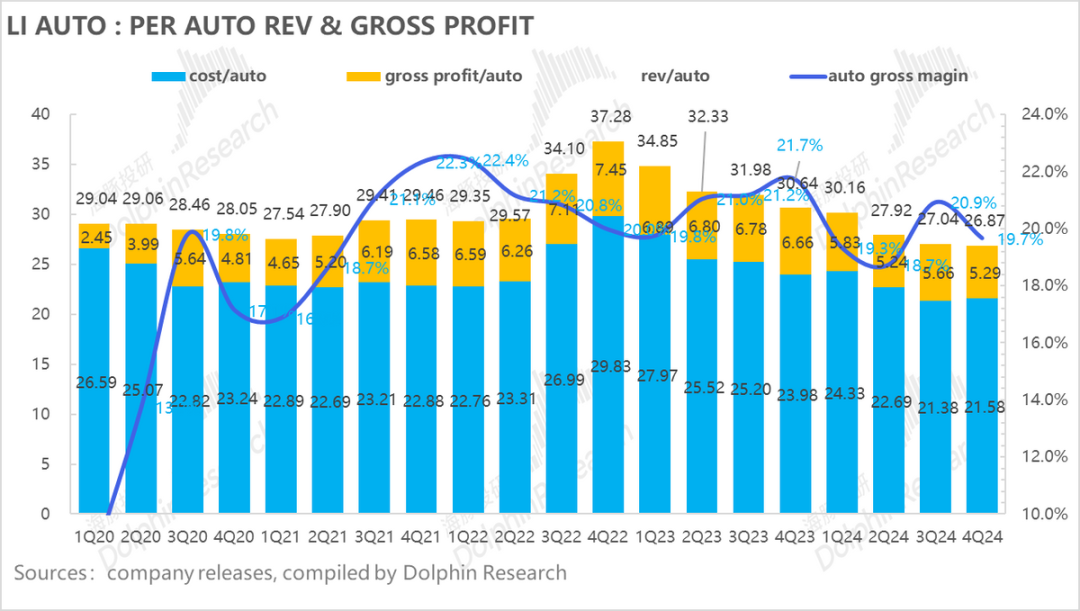

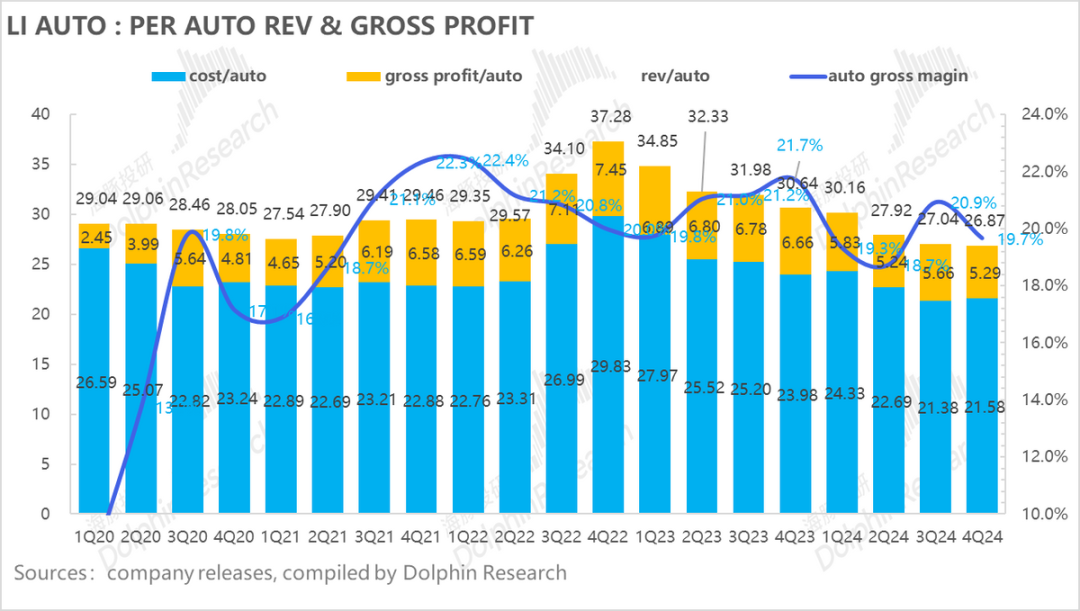

1. 汽車毛利率低于市場預期,環比繼續下滑:在每季度最關鍵的汽車毛利率指标上,理想此次miss掉了市場預期,本季度汽車業務毛利率僅19.7%,環比下滑了1.2個百分點,而理想上季度小會上指引還有20%+,所以市場一緻預期還在20.6%,大行預期甚至都達到了21.3%。

2. 本季度汽車毛利率不及預期的核心出在了單車成本上:在本季度賣車單價超市場預期時,本季度單車成本超量呈現了環比上行的趨勢,海豚君認為可能主要由于:① 理想計提了一筆購買承諾損失,海豚君預計是由于高估了四季度的交付量導緻的,但具體金額尚未在财報中公布;② 四季度銷量僅環比增加了6000輛左右,低于理想指引,規模效應基本沒在本季度釋放;③ 供應商年降不及預期;

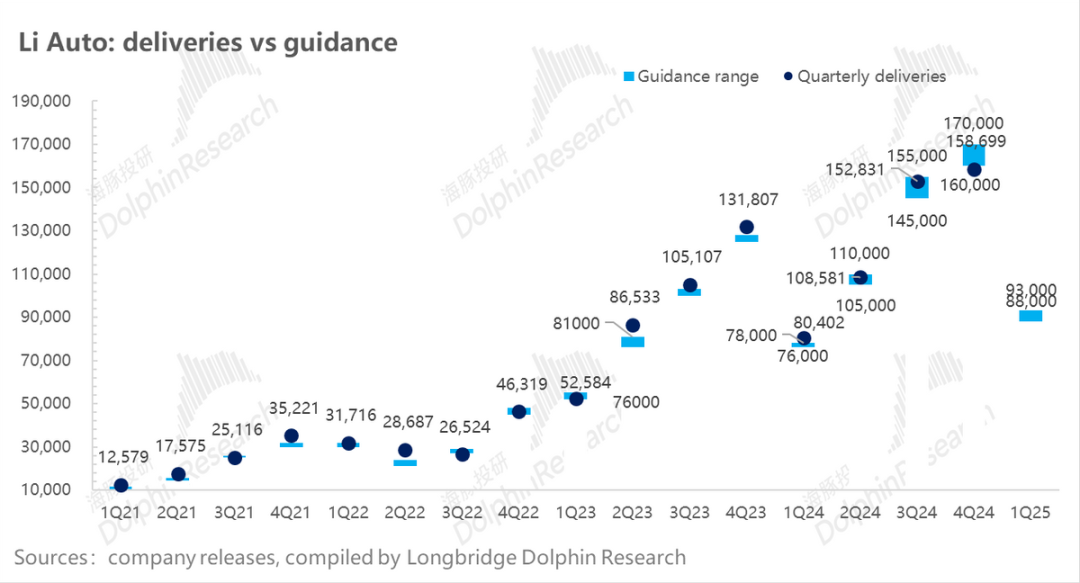

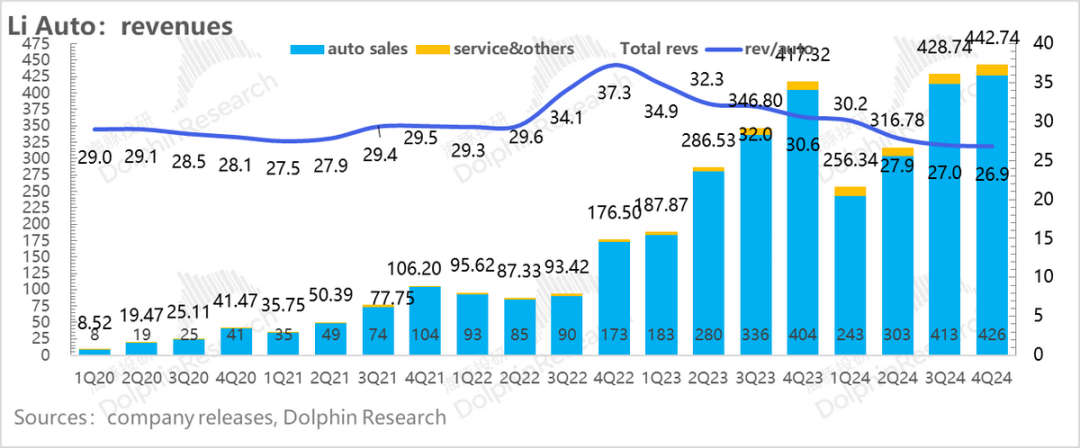

3. 2025年一季度銷量指引還可以,但收入指引隐含的汽車單價再次大幅下滑,低于市場預期:

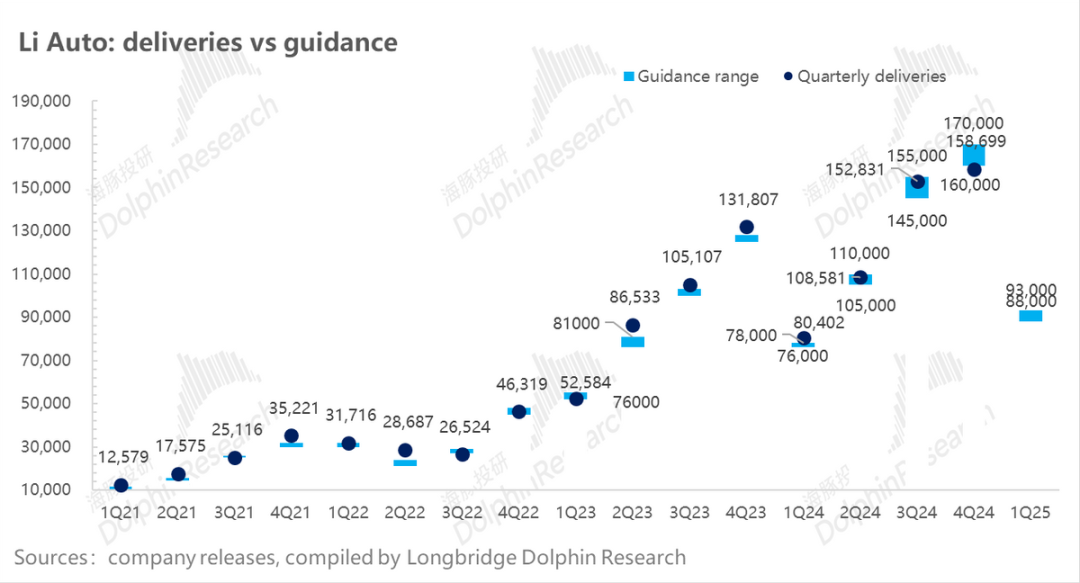

2025年一季度銷量指引8.8萬-9.3萬輛,隐含3月銷量為3.2-3.7萬輛,環比2月上升0.55-1.05萬輛,主要由于三月降價帶來的環比提升,但整體指引還可以,降價确實看到有效果。

但在收入指引隐含的單價指引上,一季度汽車業務單價僅24.7萬元,環比本季度繼續下滑2.2萬元,低于市場和海豚君的預期,一季度汽車毛利率繼續下行風險大。

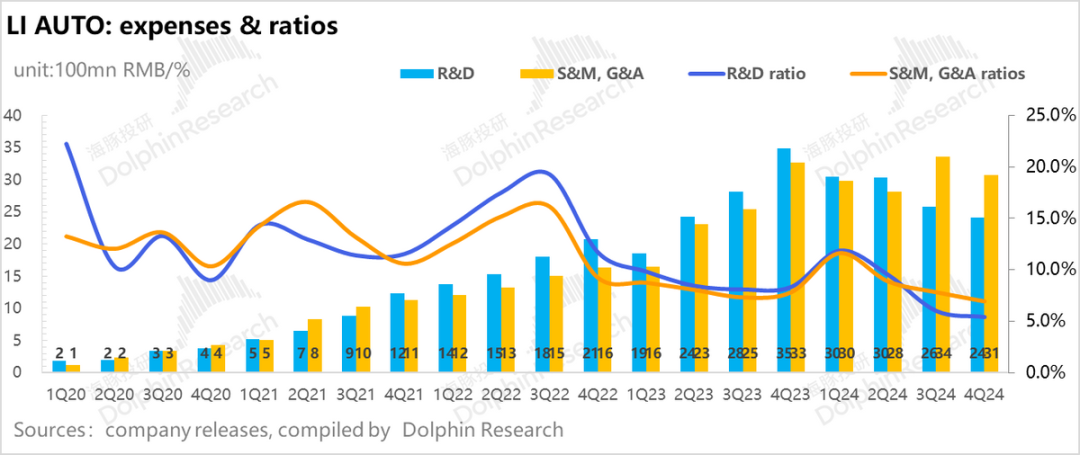

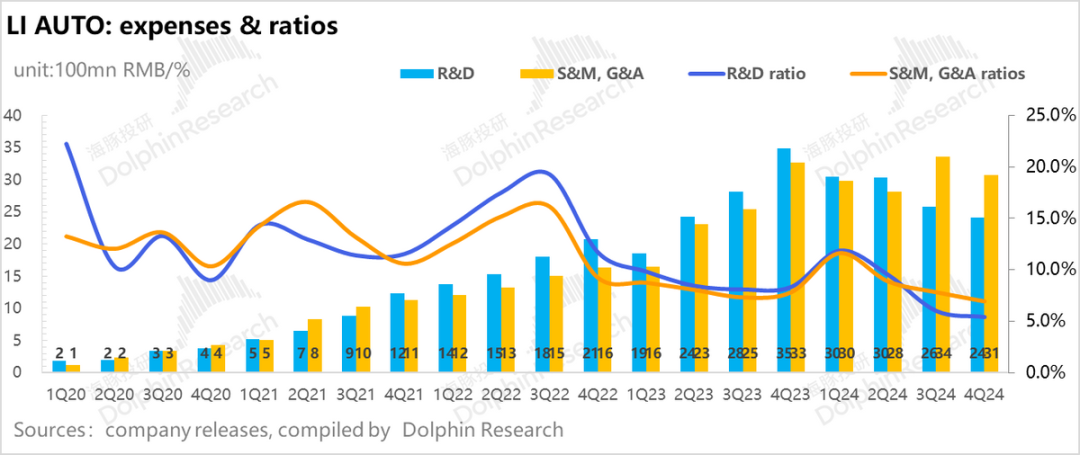

4. 三費上雖然呈現克制狀态,但實際克制質量不高:研發費用方面,雖然低于市場預期4億,但主要由于裁剪人員導緻的雇員薪酬減少以及四季度無新品上新,以及純電上市推出到下半年,海豚君預計研發費用會平移到1H25。

而銷管費用方面,環比下滑主要由于三季度确認了一筆大額的SBC,而去除SBC影響後,銷管費用反而環比上行2.4億,主要因為營銷活動增加,但卻也沒換來銷量的大幅提升。

海豚君整體觀點:

整體來看,理想四季度業績和2025年一季度預期都并不好,雖然四季度現金優惠不大,對四季度汽車單價幾乎沒什麼影響,但其實理想四季度在加大營銷活動,但四季度在傳統旺季情況下銷量表現仍然平平,不及指引和市場預期,背後其實一定程度上開始反應了理想L系列增程産品競争力正在逐漸被瓦解,四季度理想增程市占率環比下滑了2.1%(注:用理想增程市占率用理想增程銷量/行業插混總銷量)。

而理想一季度雖然沒有新車交付,需要被動降價去促銷量,但對汽車單價的影響仍然高于海豚君預期,環比降幅達到了2.2萬元,預計一季度汽車毛利率繼續下行風險仍然很大(不及20%)。

所以在4Q24業績表現并不好,一季度預期也比較差的情況下,如果理想業績會沒有一個超預期的銷量和毛利率指引,即使現在理想估值相比其餘頭部新勢力(如小鵬/小米汽車)仍然不高,但股價短期繼續下行幅度仍然很大。

而在2025年整體來看:

① 銷量目标上:部分大行目前對于理想2025年的預期還在70萬輛,但實際市場整體預期已經較為悲觀,在55-65萬輛之間,其實背後隐含的是增程車型基本上沒有增量(隻是L6相比2024年多交付4個月左右),對2025年增程車型的銷量預計在50-58萬之間。

而對于純電銷量上,在①純電上市推遲+ ① Mega之前的失利+③ 最主要:高端純電目前市場很難出爆銷産品(原因可以參考海豚君對于蔚來之前的深度覆蓋),而20-30萬純電車型競争非常激烈,市場對于理想純電車型的銷量預期都不高,基本在5-7萬輛之間,所以由此來看,今年理想的基本盤仍然在增程車型上,所以理想增程車型今年的改款力度海豚君認為是關鍵因素。

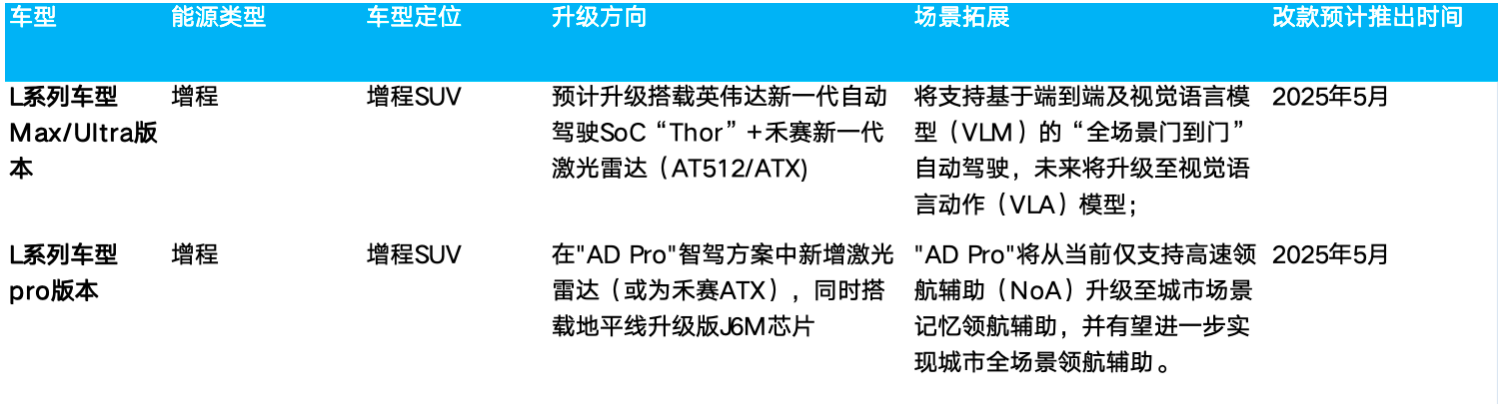

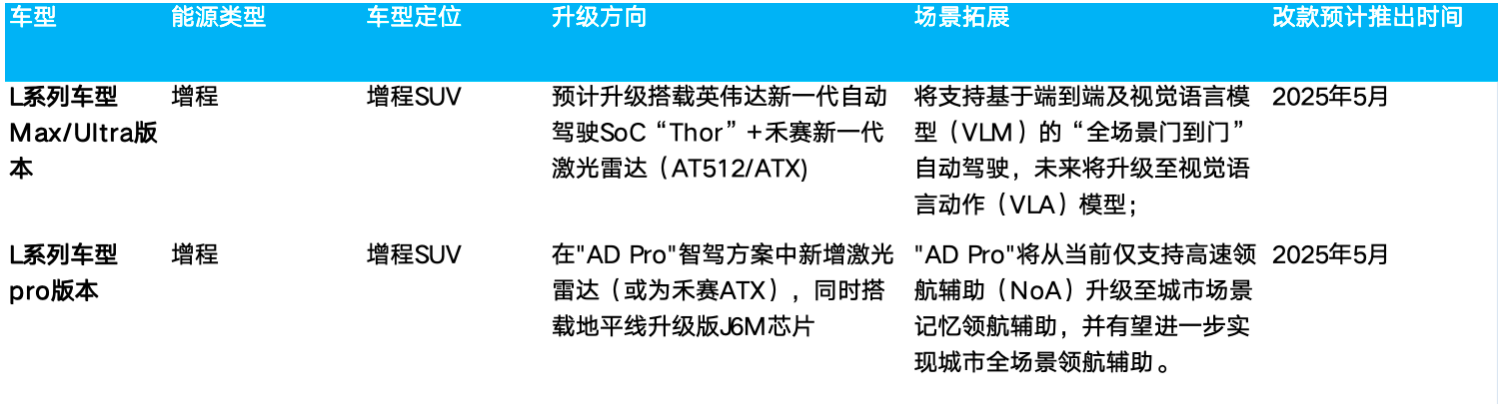

但從目前市場信息來看,理想的增程車型升級仍然主要集中在智駕的硬件領域,其他配置基本上與2024款保持一緻,升級力度似乎不大,尤其是在2024年四季度确實看到了理想L系列增程競争力在被瓦解以及2025年有更多對标理想L系列的競品推出的情況下(目前的智界R7增程版,問界新車型M8-2025年4月上市,對标理想L7和L8, 以及小鵬下半年會發布的基于G9平台的增程車型),海豚君對于理想增程的基本盤是否穩固仍然較為擔心。

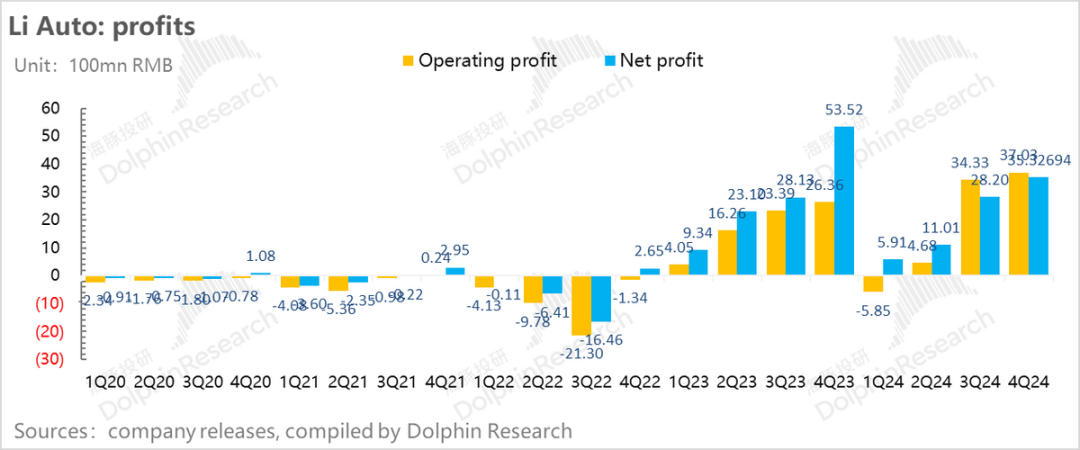

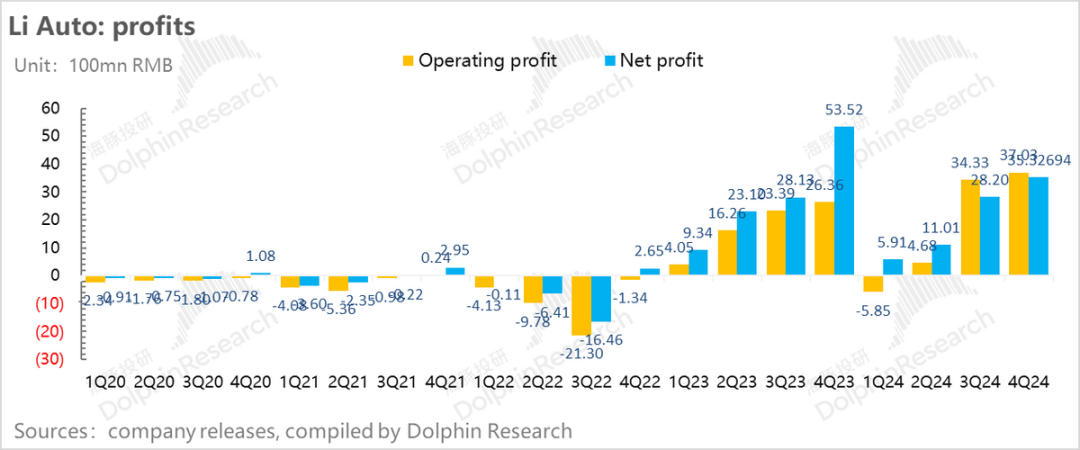

5. 經調整後經營利潤環比下滑,經調整後淨利潤在利息收入貢獻下基本符合大行預期,同樣質量不高:

理想四季度在含金量比較重的經營利潤上,雖然環比增長了2億,但去除SBC影響後,由于毛利率環比下滑,雖然研發費用有所下滑,但經調整後經營利潤本季度下滑了2億。

而在經調整淨利潤方面,本季度40.4億雖然基本符合大行預期,但是由于主要一筆利息收入4億貢獻帶動的,符合預期質量不高。

海豚君整體觀點:

整體來看,理想四季度業績和2025年一季度預期都并不好,雖然四季度現金優惠不大,對四季度汽車單價幾乎沒什麼影響,但其實理想四季度在加大營銷活動,但四季度在傳統旺季情況下銷量表現仍然平平,不及指引和市場預期,背後其實一定程度上開始反應了理想L系列增程産品競争力正在逐漸被瓦解,四季度理想增程市占率環比下滑了2.1%(注:用理想增程市占率用理想增程銷量/行業插混總銷量)。

而理想一季度雖然沒有新車交付,需要被動降價去促銷量,但對汽車單價的影響仍然高于海豚君預期,環比降幅達到了2.2萬元,預計一季度汽車毛利率繼續下行風險仍然很大(不及20%)。

所以在4Q24業績表現并不好,一季度預期也比較差的情況下,如果理想業績會沒有一個超預期的銷量和毛利率指引,即使現在理想估值相比其餘頭部新勢力(如小鵬/小米汽車)仍然不高,但股價短期繼續下行幅度仍然很大。

而在2025年整體來看:

① 銷量目标上:部分大行目前對于理想2025年的預期還在70萬輛,但實際市場整體預期已經較為悲觀,在55-65萬輛之間,其實背後隐含的是增程車型基本上沒有增量(隻是L6相比2024年多交付4個月左右),對2025年增程車型的銷量預計在50-58萬之間。

而對于純電銷量上,在①純電上市推遲+ ① Mega之前的失利+③ 最主要:高端純電目前市場很難出爆銷産品(原因可以參考海豚君對于蔚來之前的深度覆蓋),而20-30萬純電車型競争非常激烈,市場對于理想純電車型的銷量預期都不高,基本在5-7萬輛之間,所以由此來看,今年理想的基本盤仍然在增程車型上,所以理想增程車型今年的改款力度海豚君認為是關鍵因素。

但從目前市場信息來看,理想的增程車型升級仍然主要集中在智駕的硬件領域,其他配置基本上與2024款保持一緻,升級力度似乎不大,尤其是在2024年四季度确實看到了理想L系列增程競争力在被瓦解以及2025年有更多對标理想L系列的競品推出的情況下(目前的智界R7增程版,問界新車型M8-2025年4月上市,對标理想L7和L8, 以及小鵬下半年會發布的基于G9平台的增程車型),海豚君對于理想增程的基本盤是否穩固仍然較為擔心。

② 而在汽車毛利率預期上,市場目前對于理想汽車業務毛利率仍然有20%+的預期,但純電車型(走量純電車型i6 預計定價20-25萬元)預計毛利率會相對較低,以及增程如果改款力度不大,帶來的銷量增量不及預期,仍然需要降價,汽車業務毛利率可能還會面臨一定風險。

而雖然理想的智駕和AI故事的布局仍然位于第一梯隊,估值也相比于小鵬和小米汽車更低(即使按照目前市場樂觀預期65萬-70萬輛情況下,理想目前估值對應着2025年汽車業務P/S倍數僅1.2-1.3倍,小鵬和小米都在2倍/2.5倍左右),但如果在汽車基本面并不穩固的情況下,市場很難将AI的估值加打在理想的預期之中。

由于理想銷量已經公布,最重要的邊際信息在于:一、四季度毛利率;二、25年一季度業績展望。一、賣車業務毛利率19.7%,低于市場預期20.6%從4Q24業績實際表現來看,在最關鍵的汽車毛利率上,理想此次miss掉了市場預期,本季度汽車業務毛利率僅19.7%,環比下滑了1.2個百分點,而市場一緻預期還在20.6%,大行預期甚至都達到了21.3%。但考慮到3Q24實際汽車業務毛利率有來自CATL的一筆返利,三季度實際汽車業務毛利率19.5%,雖然四季度沒有了電池返利的一次性因素确認,但在3Q24理想小會上确實指引了四季度汽車業務毛利率20%+,主要由供應商的年降和規模效應所貢獻。但從四季度的實際表現來看,很明顯在規模效應沒有釋放時(四季度交付量低于理想三季度指引),①供應商年降不及預期;② 理想計提了一筆購買承諾損失,預計是由于高估了四季度的交付量,但具體金額尚未在财報中公布。

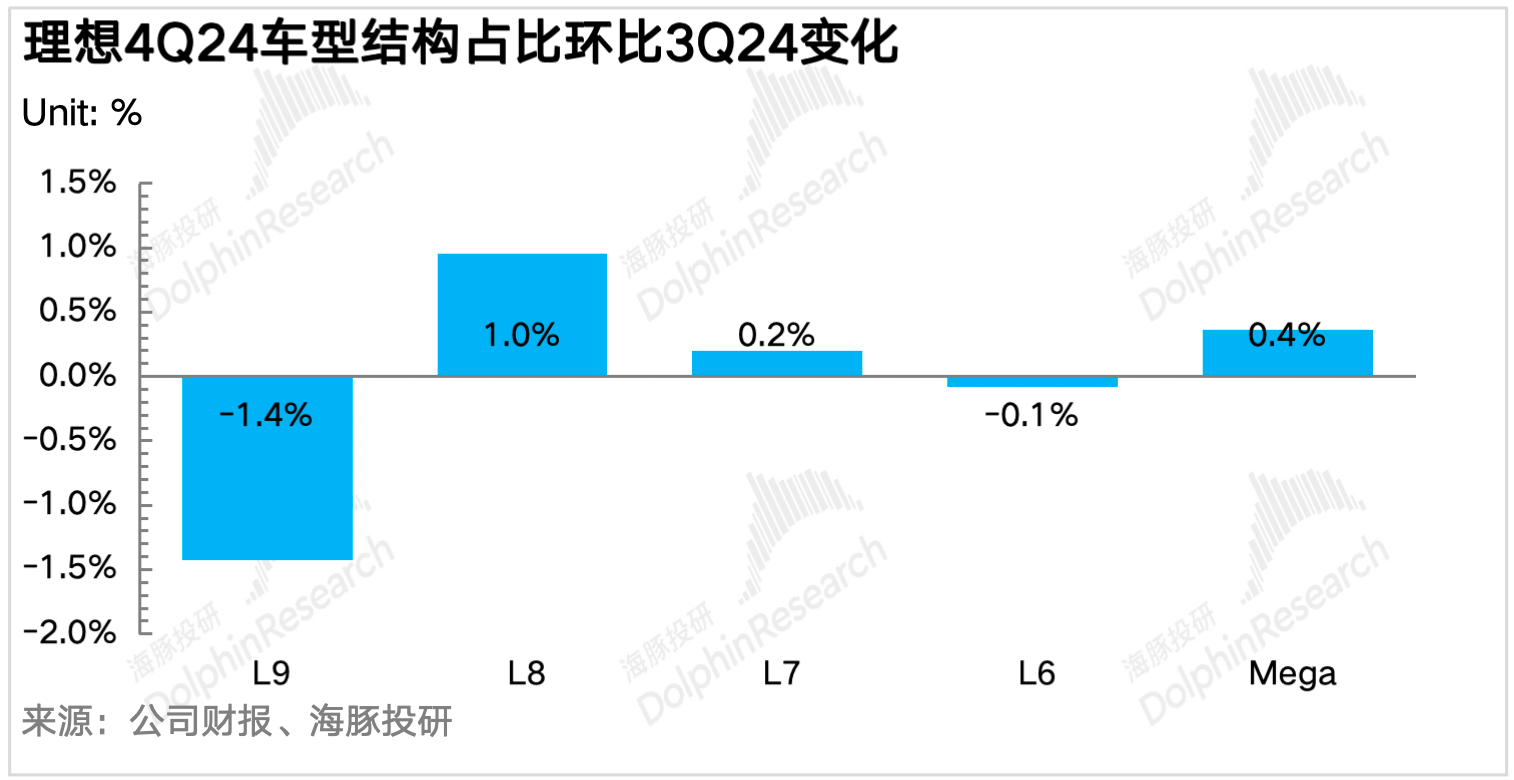

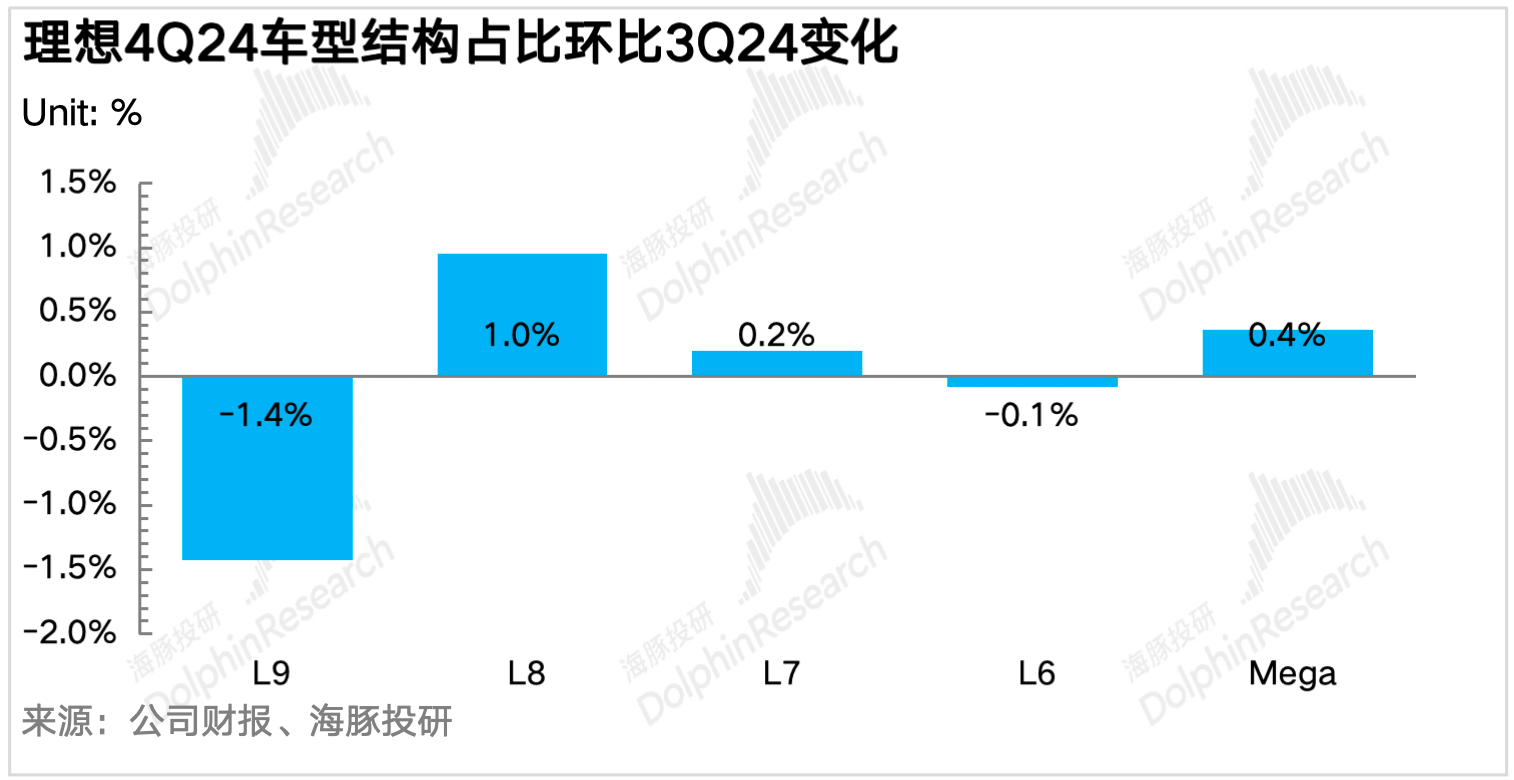

(注:22年四季度為剔8億+合約損失影響後的汽車銷售毛利率數據,23年四季度為剔除4億質保金後汽車銷售毛利率數據)而從單車經濟來分析,本次毛利率不及預期的原因主要在于單車成本不及市場預期,甚至在車型結構變動不大時環比上季度還有所上行,來看原因:1. 單車價格環比下滑0.2萬元,下滑幅度不大,超出市場預期四季度單車均價26.9萬元,環比下降接近0.2萬元,但超市場預期26.7萬,單車價格下滑幅度沒有市場預期之大。① 從車型結構來看,本季度車型結構上變動不大,Mega和L8占比提高略對沖了L9占比下滑的影響。

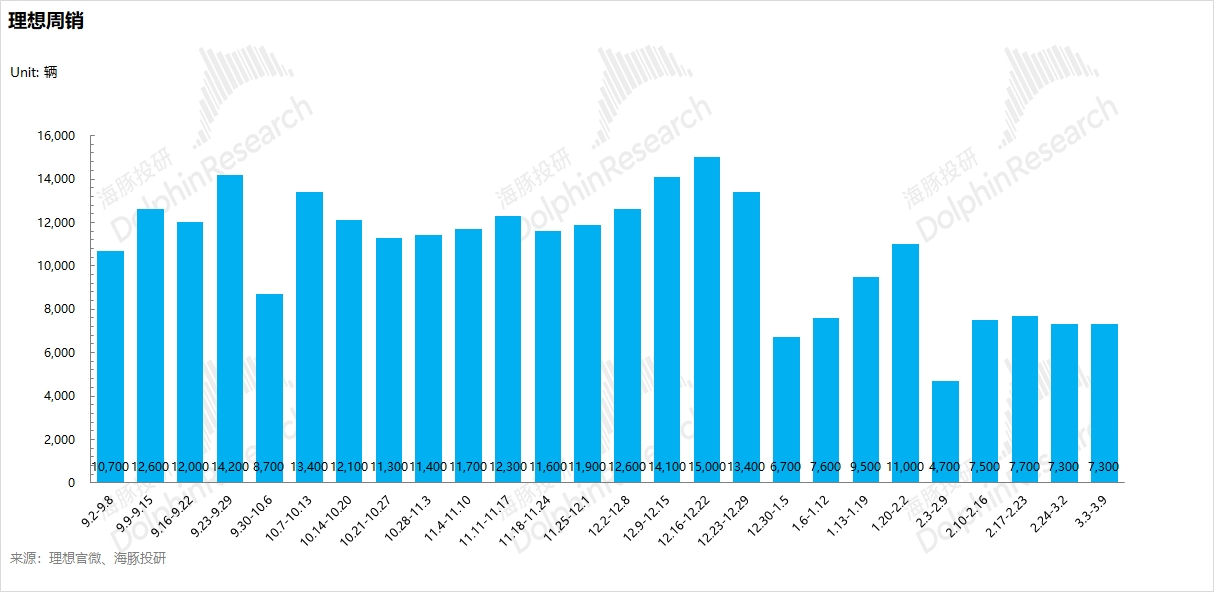

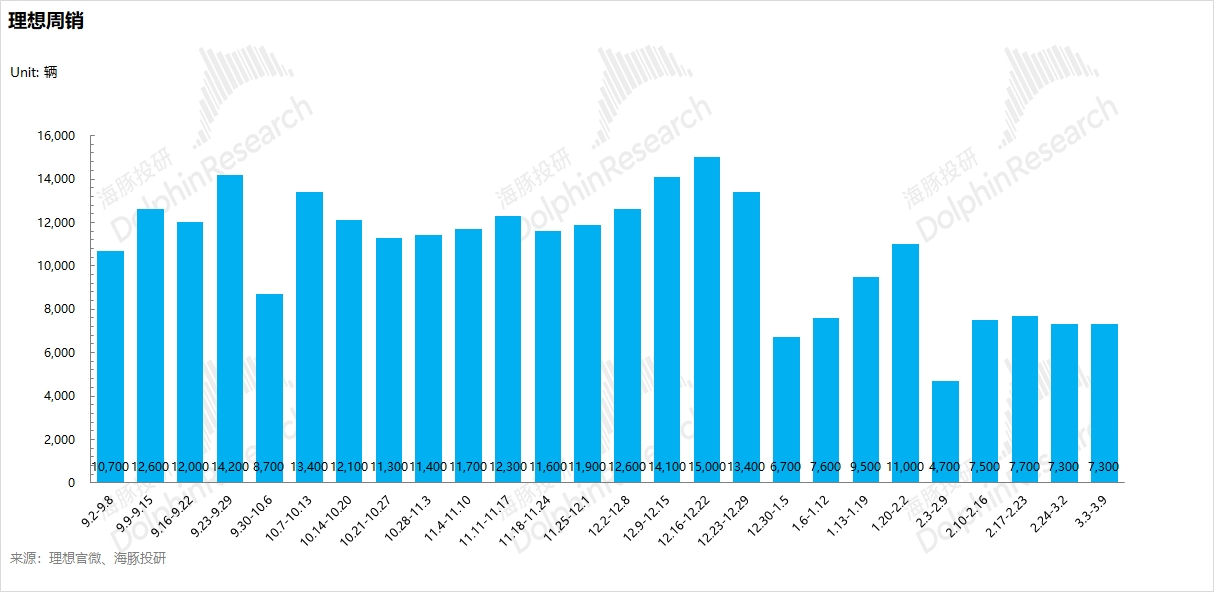

② 從促銷活動來看,四季度促銷力度不大,基本盤L系列基本集中金融貼息上,真正的現金折扣不大(10月: 1.99%貸款費率,11月:2.2%貸款費率+L7/8/9/Mega 2000元購車補貼, 12月0.99%貸款費率),雖然會拖累點單價,但對賣車單價影響也并不大,所以最後賣車單價略超了市場預期。2. 單車成本環比上行了0.2萬元,超市場預期0.4萬元,主要由于購買承諾損失和供應商年降不及預期四季度理想汽車單車成本21.6萬,環比上季度還要上行0.2萬,但實際上三季度有一筆來自電池廠商的返利,實際單車成本約為21.8萬元,但四季度單車成本表現仍然不及市場預期,主要因為:① 理想計提了一筆購買承諾損失,海豚君預計是由于高估了四季度的交付量導緻的,但具體金額尚未在财報中公布。② 四季度銷量僅環比增加了6000輛左右,低于理想指引,規模效應基本沒在本季度釋放;從單車的賺錢能力來看,四季度賣一輛車理想毛賺5.3萬元,低于市場預期5.5萬元,整體賣車的毛利率從今年三季度20.9% 環比下行1.3個百分點至四季度19.7%。二、2025年一季度銷量指引還行,但是汽車單價指引下滑幅度大!a) 一季度銷量指引:8.8萬-9.3萬,略高于海豚君預期2025年一季度,理想給的銷量指引是8.8萬-9.3萬輛,由于1/2月銷量已公布(1月銷量3萬輛,2月銷量2.6萬輛),隐含3月銷量為3.2-3.7萬輛,環比2月上升0.55-1.05萬輛,這個指引還可以。而目前理想最新一周的周銷是7300輛(3/3-3/9),意味着在接下來的3周時間平均周銷需要跑到7600-9200輛左右,在3月初已經開始對老款降價的情況下,雖然3月沒新車,海豚君預計完成指引下限難度不大,但仍然要觀測周銷來看降價的作用有多大(能否完成指引上限)。

b) 但指引隐含的單價繼續環比下行,環比下滑了2.2萬元!除了銷量指引之外,本季度收入指引234億-247億,按其他業務收入2025年一季度貢獻16.6億來估算,指引隐含的汽車業務單價僅24.7萬元,環比本季度繼續下滑2.2萬元。① 1-2月的銷售結構其實是在略微向好的,高價車型L9+Mega的比例達到了16.2%,相比2024年四季度上行了1.5個百分點,而低價車型L6+L7的比例是在下滑的(相比2024Q4下滑1.7個百分點左右);② 3月理想開始提供現金折扣,對L6/L7/L8/L9/Mega分别提供1.0萬/1.2萬/1.2萬/1.6/0.8萬元現金折扣,但這個折扣在3月才開始;所以這個單價指引下滑的幅度是要超出海豚君預期的。可能隐含① L6占比在3月份會提高;② 可能還會繼續加大折扣力度。而從毛利率預期來看,在下滑如此嚴重的單價預期上,市場會很擔心理想1Q25的毛利率預期,而市場在财報前的最新汽車毛利率預期還有20.1%,預計一季度下行風險很大。

1)研發費用:雇員薪酬減少及四季度無新車上市,研發費用低于市場預期本季度理想研發費用24.1億,環比上季度下滑1.8億,低于市場預期的28億① 雇員薪酬減少,理想二季度就開始裁剪研發人員,同時轉向端到端之後更注重于投基礎建設部分(算力),端到端算法相比規則驅動算法需要人員更少,智駕團隊人數也在減少。② 四季度并無新品上新,導緻新品及技術設計的研發費用有所下滑。而理想增程改款在今年二季度才發布,三季度才開始陸續發布純電車型,預計研發費用将會平移到2025年上半年。

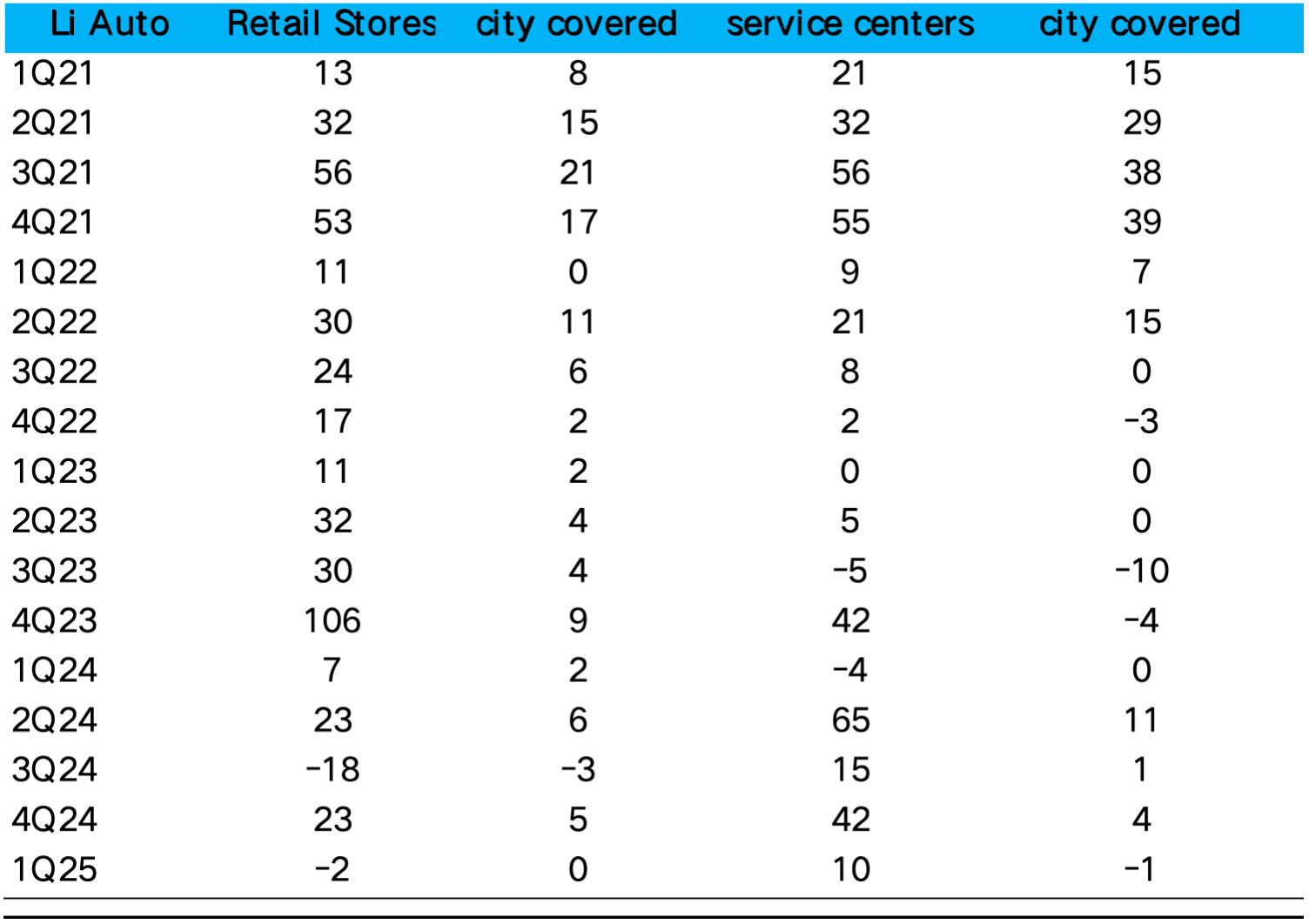

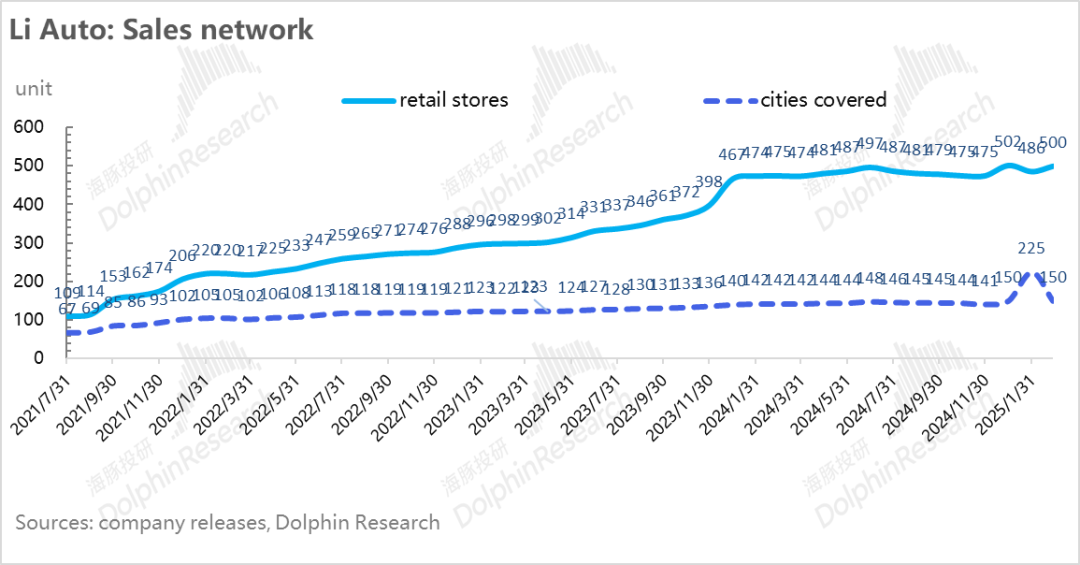

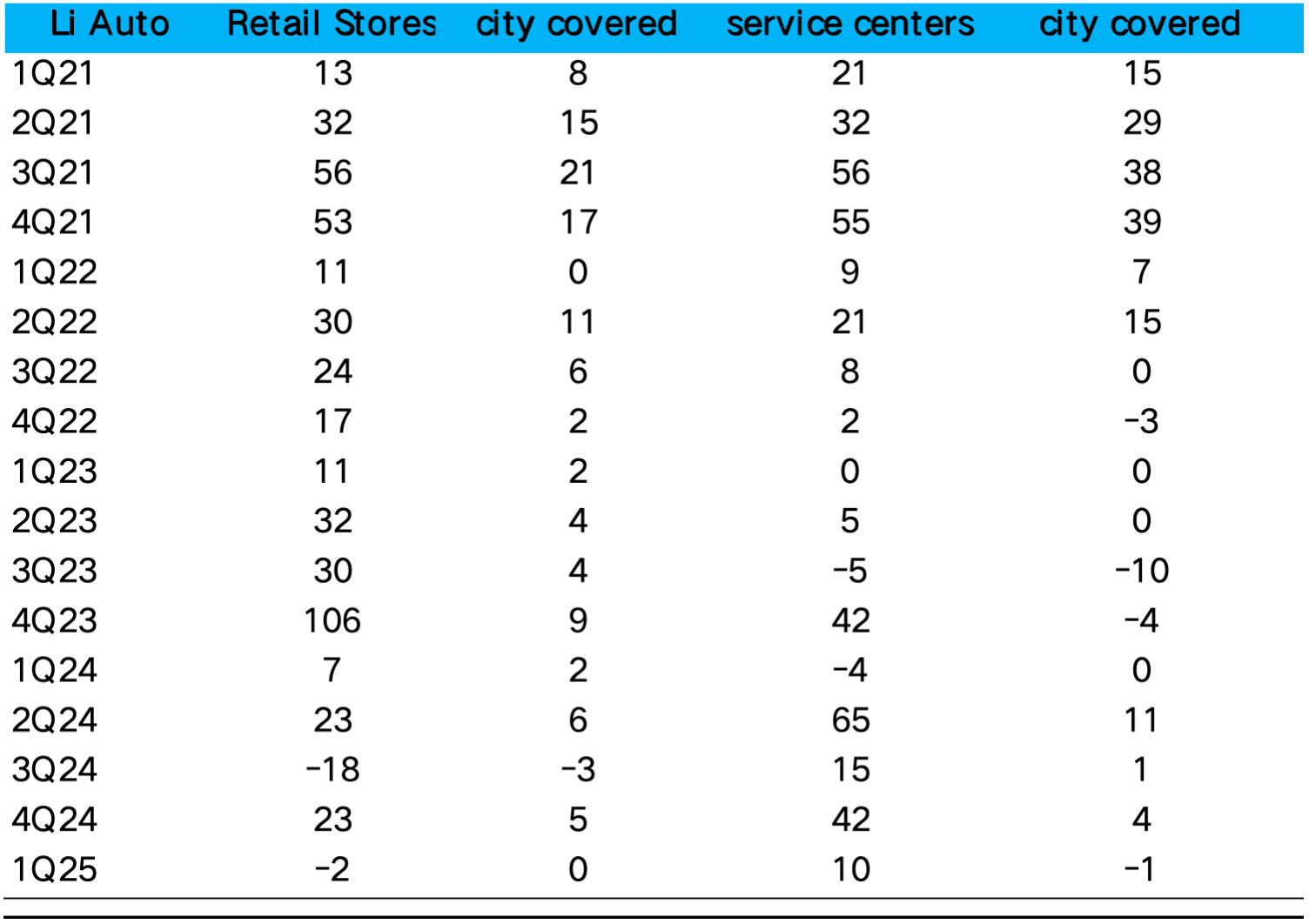

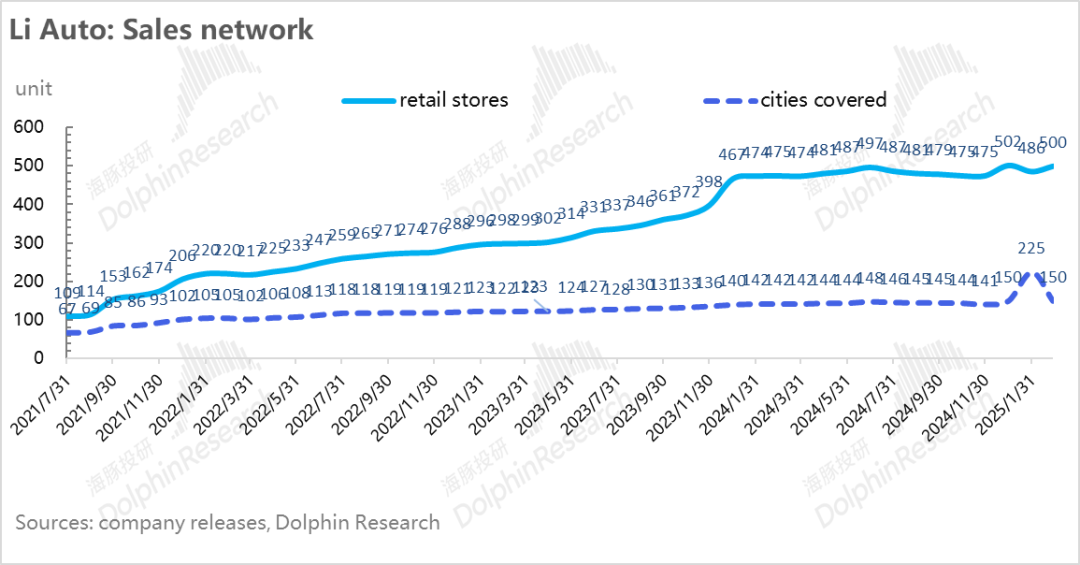

2)銷售和管理費用:營銷活動增加導緻銷管費用高于市場預期本季度銷售和管理費用30.8億,環比降低2.8億,但由于三季度有一筆跟銷量目标解鎖相關(累計銷量每50萬裡程碑解鎖一次)的大額對CEO的獎勵,SBC費用計入到三季度銷售和管理費用中有7.3億,但四季度僅确認了2億,所以經調整後的銷管費用仍然環比上季度環比上行2.4億元,高于市場預期28.3億,主要由于營銷活動增加所導緻的。其實也就是雖然四季度沒怎麼降價,但營銷活動反而增加了,最後仍然銷量不及預期,環比僅提升了0.6萬輛,背後其實反應的理想車系的核心競争力在逐漸被瓦解。而在渠道建設上,理想四季度在繼續做渠道拓展,門店數量和服務中心數量都在繼續加快,但覆蓋城市方面似乎渠道下沉的不夠快(四季度僅新覆蓋了4個城市),而L6車型的較低定價導緻的核心用戶可能在二三線城市的比例較高。

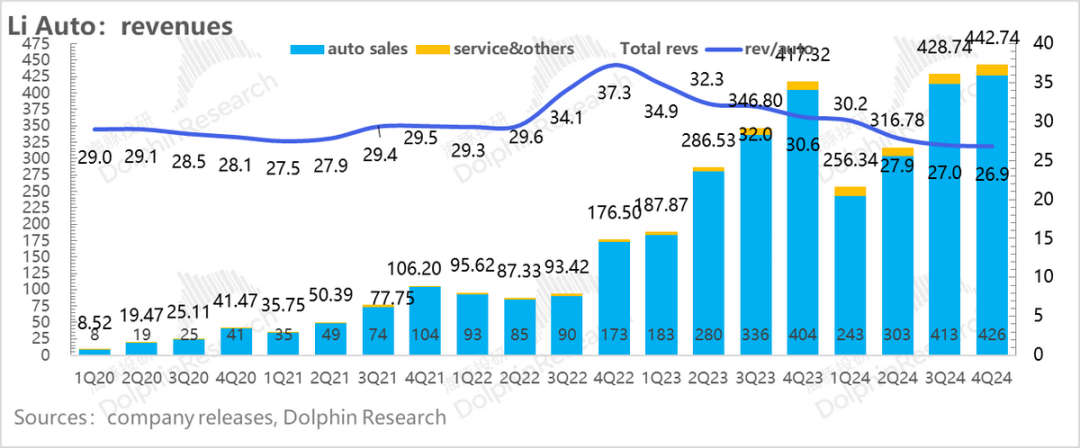

在銷量已經公布的情況下,四季度理想總收入是443億, 環比上行3.3%,基本和市場預期一緻,但低于部分大行的預期440億元。汽車業務上文海豚君已經提及,但在服務業務方面,本季度略低于市場預期18億,同時服務業務毛利率本季度35.5%,低于市場40.5%的預期。由于其他業務(保險,二手車,配件銷售服務)基本和理想累計銷量直接相關,但本季度僅環比增加0.8億(上季度環比增加了1.9億),海豚君預計可能由于保險業務有一定的折扣,配件銷售可能加大了部分的贈送力度有關。

五、經調整後經營利潤環比下滑,Non-GAAP淨利潤在利息收入貢獻下基本符合大行預期理想四季度在含金量比較重的經營利潤上,雖然環比增長了2億,但去除SBC影響後,由于毛利率環比下滑,雖然研發費用有所下滑,但經調整後經營利潤本季度下滑了2億。而在經調整淨利潤方面,本季度40.4億雖然基本符合大行預期,但是由于主要一筆利息收入4億貢獻(上季度0.2億)帶動的,符合預期質量不高。

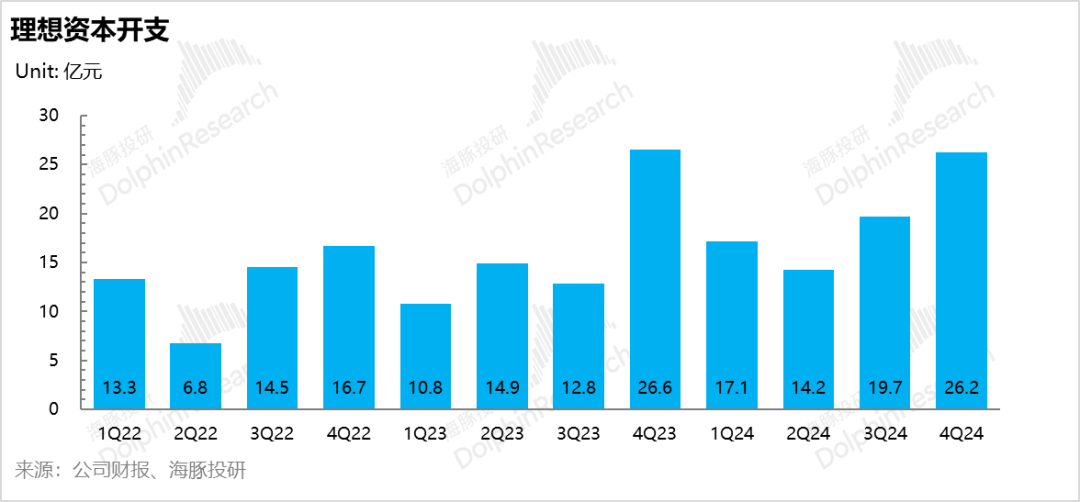

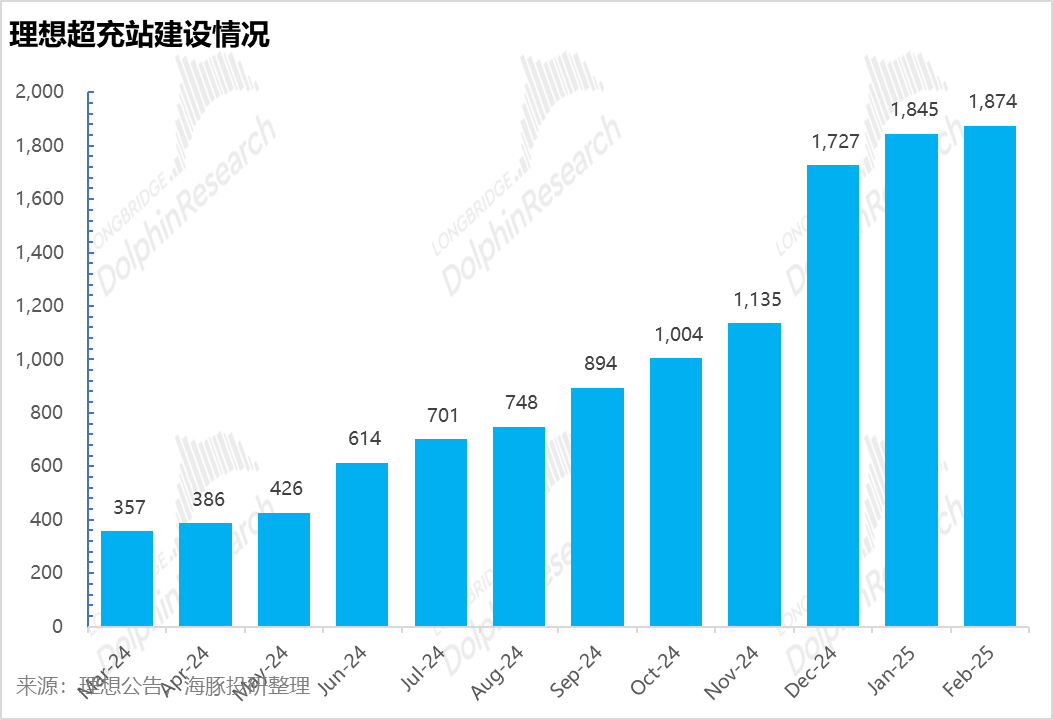

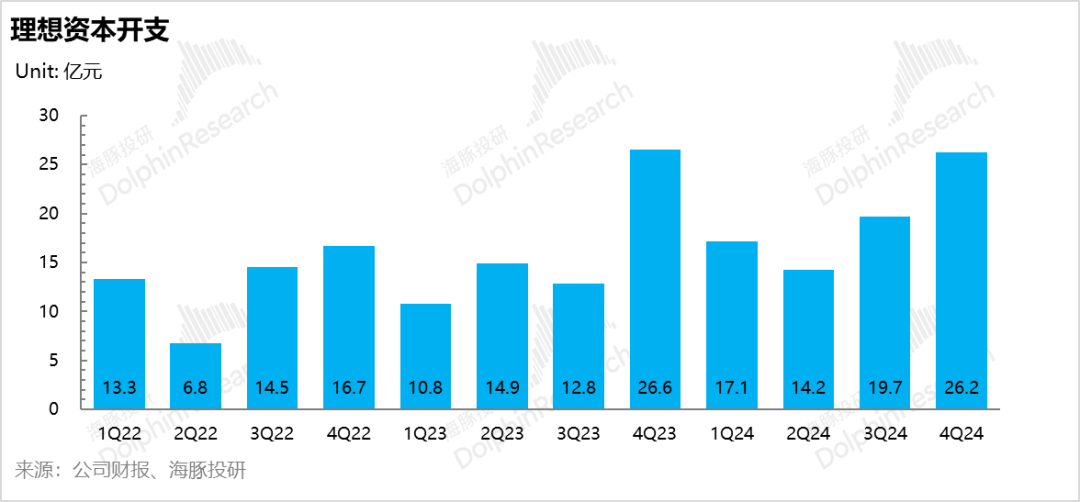

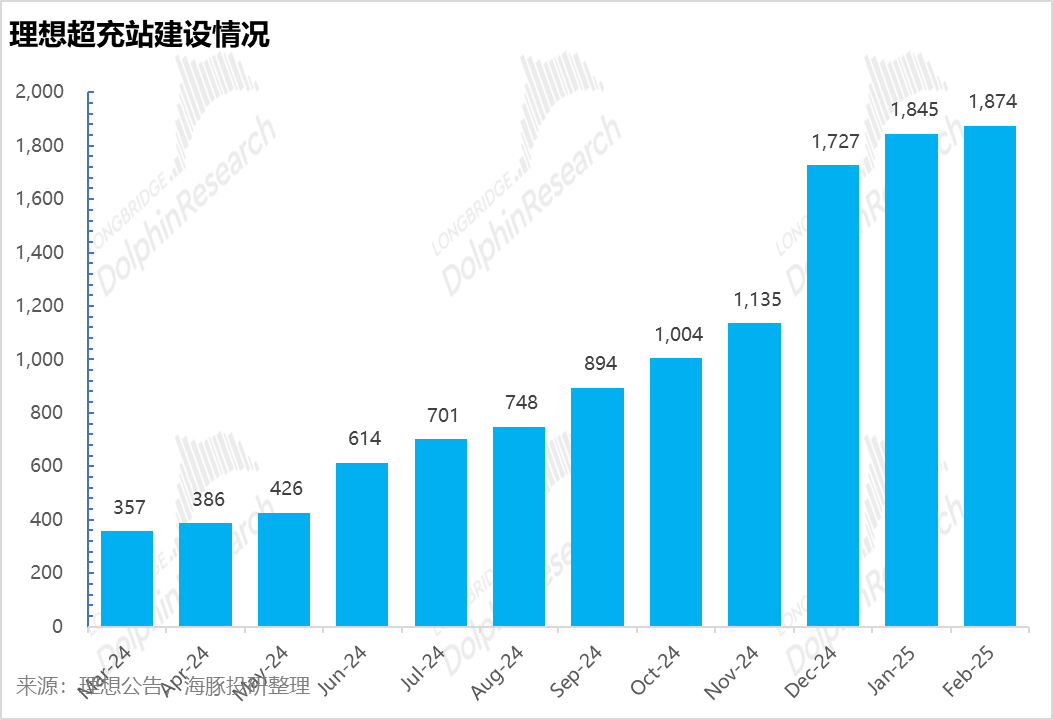

本季度經營現金流86.8億,相比上季度110億環比下滑了23億,主要由于購買存貨相關的付款增加。而本季度自有現金流60.5億,環比下滑了30億,主要由于資本開支的增加(環比上升6.5億)。而資本開支上升的原因一方面由于新增門店投資(本季度新增了23家),另一方面由于理想超充樁的加快建設,為純電車型的推出做準備(四季度理想新增了833座超充樁,幾乎是過去接近8個月之和)。理想計劃在2025年7月前将超充站擴展至2,500座(15,000個充電樁),2025年底前達到4,000座,以支撐純電車型銷售,預計在純電備戰期中,資本開支還會繼續加大。