騰訊控股于北京時間11月13日港股盤後發布了2024年三季度。看上去炸裂的利潤表現,實際并未超預期,隻能說,在三季度這樣的宏觀環境下,股王要想紮紮實實的beat高預期,實在是太難了!

具體來看核心要點:

1. 梳理一下預期和邏輯線:對于騰訊,市場在交易什麼?

在說财報之前,海豚君先和大家簡單理一理當下交易的邏輯線,priced in的邏輯和up/down risk的預期演繹:

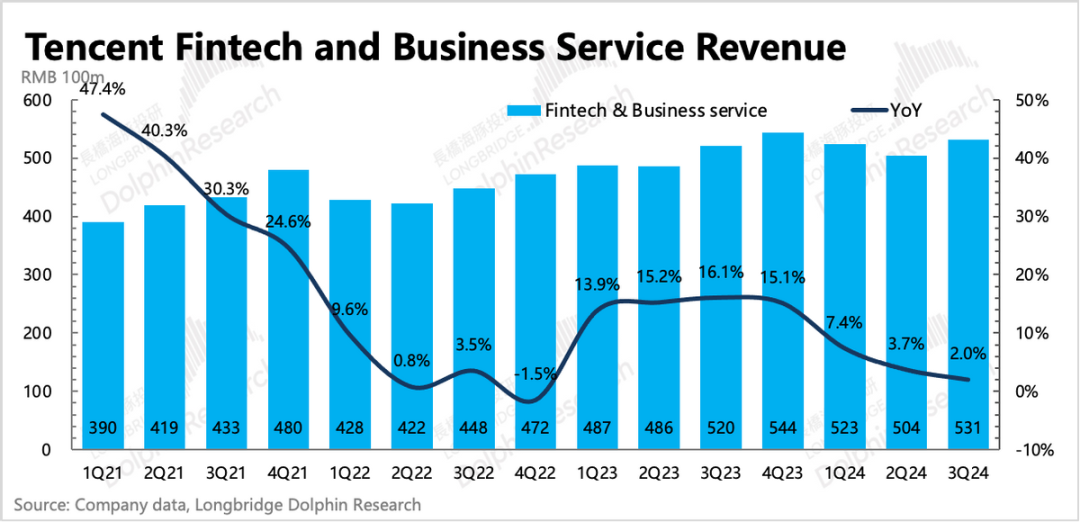

騰訊的三座金礦,遊戲、廣告和金科,今年年底之前的短期視角,預期增長表現高低排列是“遊戲>廣告>金科”。

其中遊戲走自己的産品周期,廣告、金科則走宏觀周期。遊戲産品周期當下強勢,但在下一款TOP級IP《王者榮耀世界》到來之前,邊際上已經逐漸走過這一輪的周期巅峰。宏觀周期當下萎靡,但924的政策轉向,表明有築底迹象。

因此市場的交易邏輯也要分成兩段時期:

1)924之前,交易騰訊交易的是“防守邏輯”:“遊戲回暖+廣告有相對alpha(視頻号、小程序遊戲)+繼續降本增效+高股東回報(千億回購+持續分紅)”,然後對沖掉“金科的疲軟”(9月微信支付進入淘系電商,也對當下的疲軟有一些對沖)。

2)924之後,市場交易“進攻邏輯”,雖然騰訊股價也順勢反彈了,但反彈力度沒有完全順周期的電商股、消費股以及活躍小盤股來的更高。這其中糾結的點在于一方面,前期調整幅度不高,另一方面,騰訊遊戲在逐步走過這一輪的産品周期的巅峰,比如《DnFM》在暢銷榜單排名從霸榜到緩慢下滑掉出TOP5。

雖然騰訊也有兩座順周期的金礦,廣告和金科。但境外資金在看到真正的促民生政策落地之前,并不急于打入這部分的潛在積極預期。因此海豚君認為,站在當下,政策端是否最終發力,可能是短中期最大的預期差。

2. 那麼Q3業績對于上述的交易邏輯,是否帶來什麼變化?

(1)利潤看似炸裂實際一般

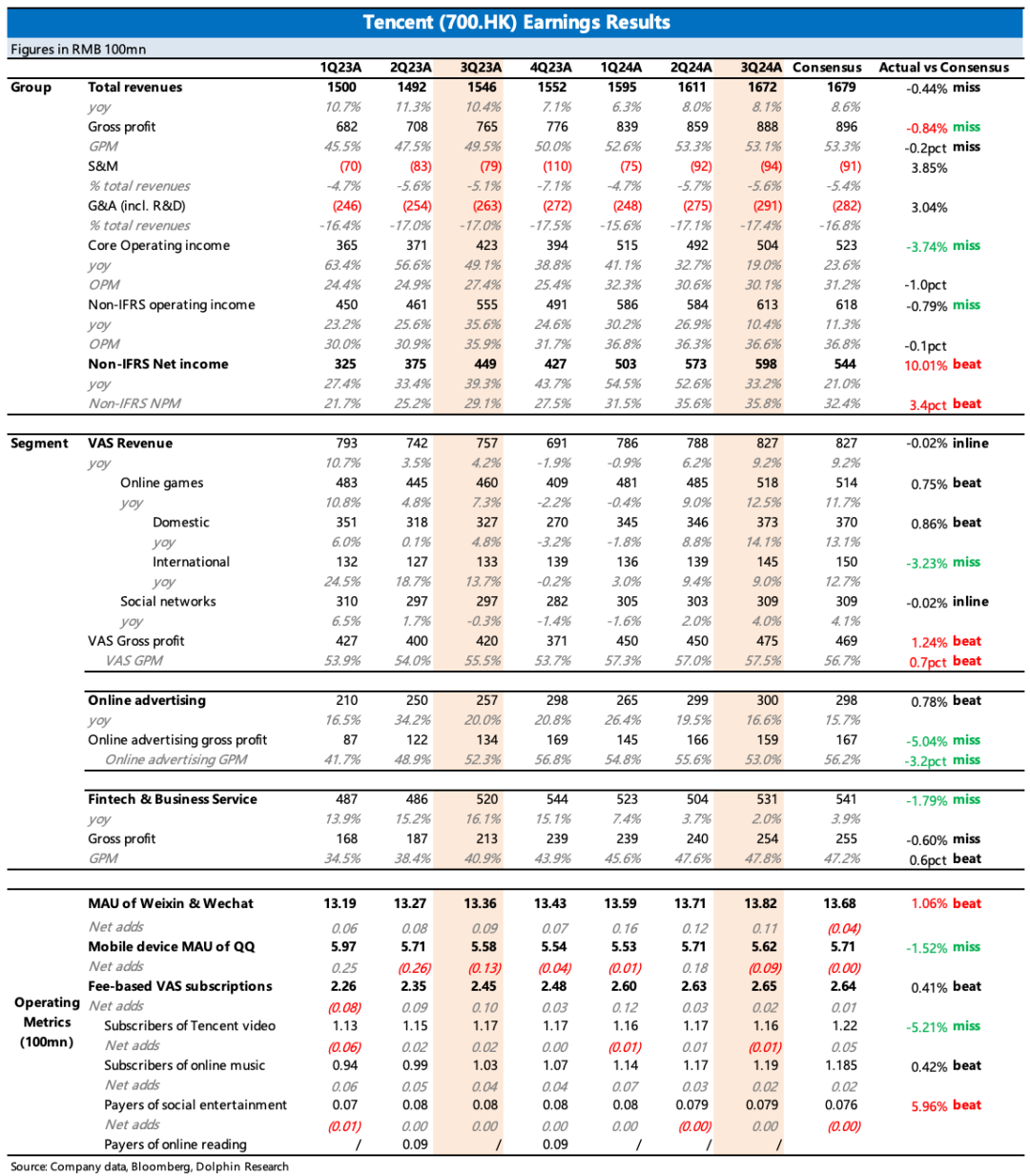

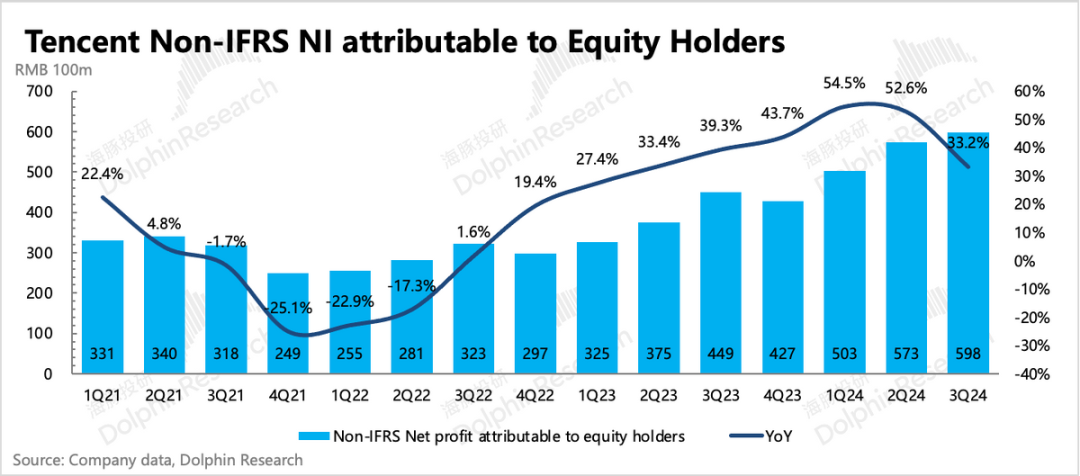

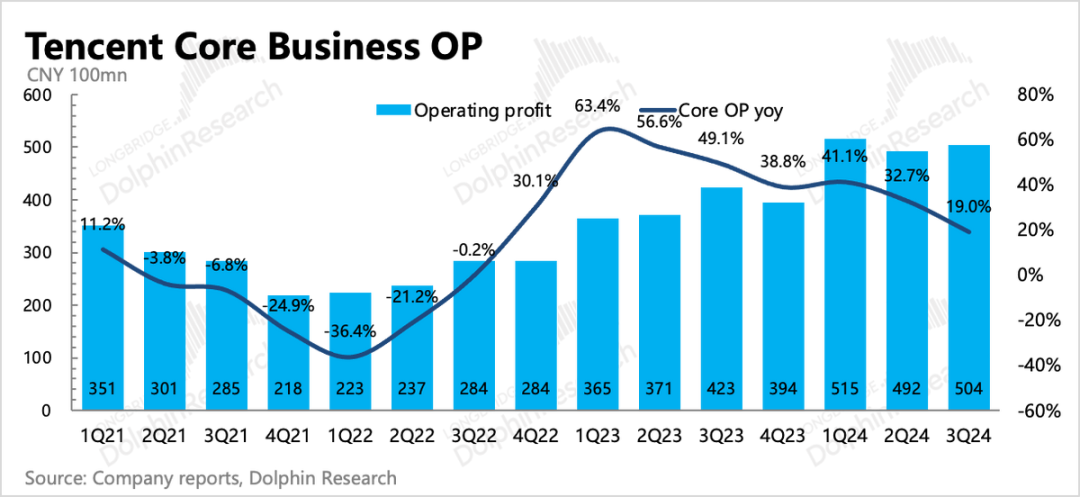

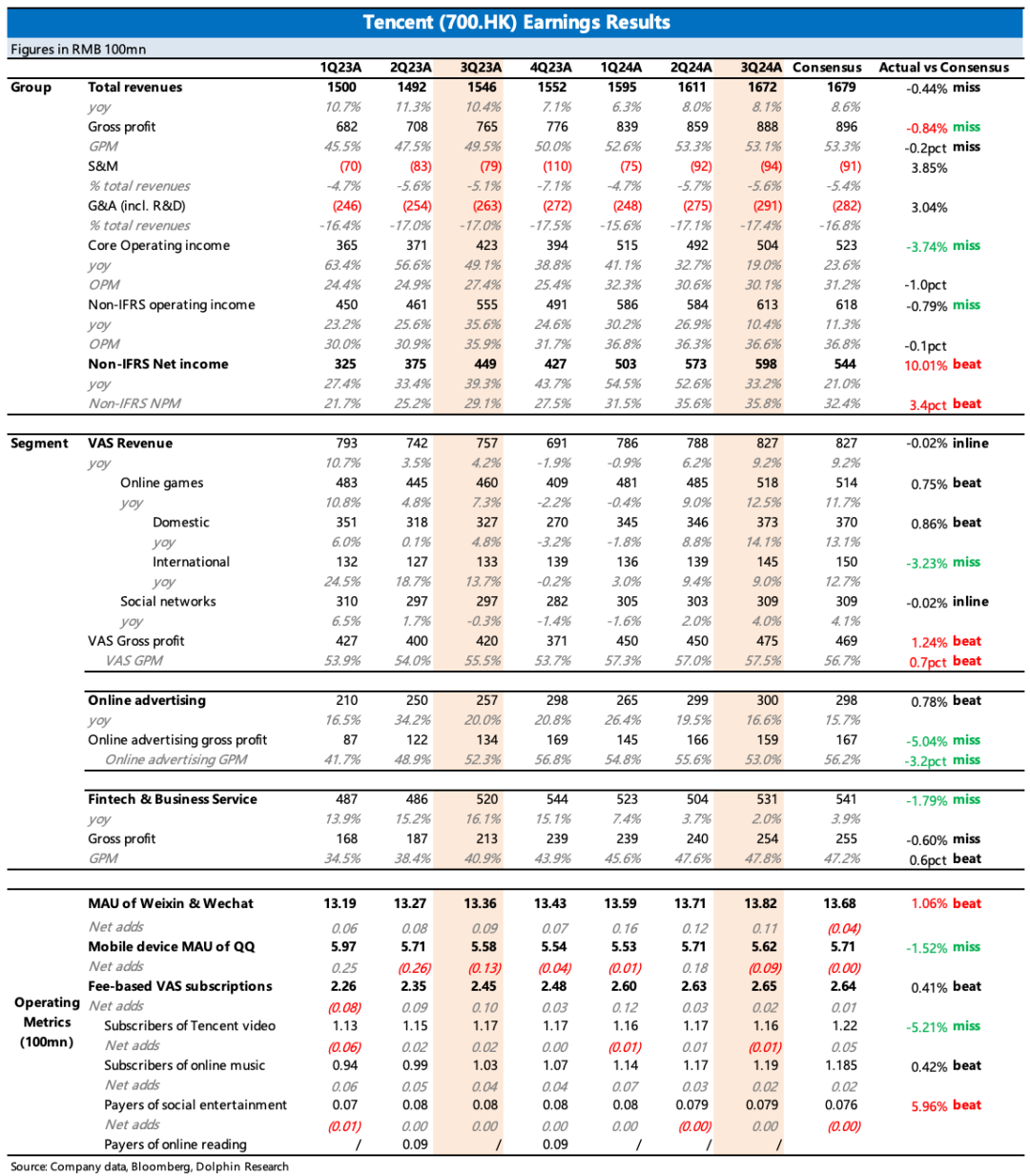

三季度經調整淨利潤598億,比市場預期的544億要高,看上去炸裂,但實際上并沒有超預期。其中原因,主要是【聯營分占盈利】和【有效稅率】與市場存在預期差。簡單一點,如果我們單看GAAP下核心主業的經營利潤,三季度504億,實際上是低于523億的市場預期的。

(2)收入端壓力市場已經預期充分

對于分項業務表現,由于三季度基本印證了市場的一緻性預期:遊戲強勢、廣告中性、金科艱難,因此海豚君這次放在一起簡單讨論下。

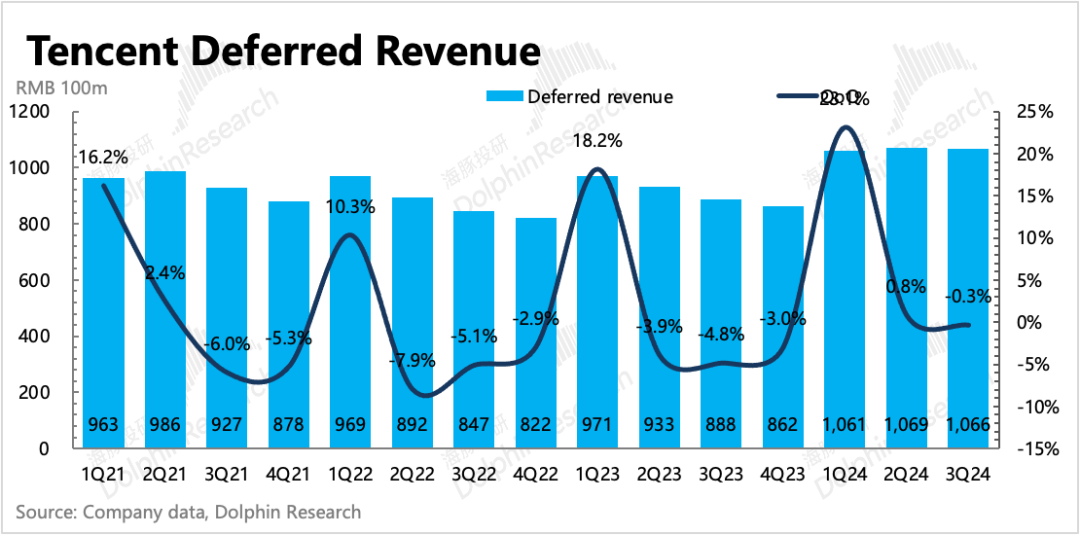

a. 從預期和展望角度,海豚君認為遊戲的高增長大概率能夠持續到Q4(遞延收入同比增長20%,去年Q4是低基數)。但不可否認,《DnFM》最容易做高流水的一個季度已經過去了,如果沒有意外,繞不開正常的産品生命周期下流水逐步衰減的過程。

但我們也說,《DnFM》并非普通遊戲,因此它的産品總價值,仍然有希望靠優質的運營手段,來反複促活,成為騰訊長青樹遊戲的新成員。不過從投資角度,我們暫時不做太積極的長期假設,按照正常的流水衰減來考慮預期即可。

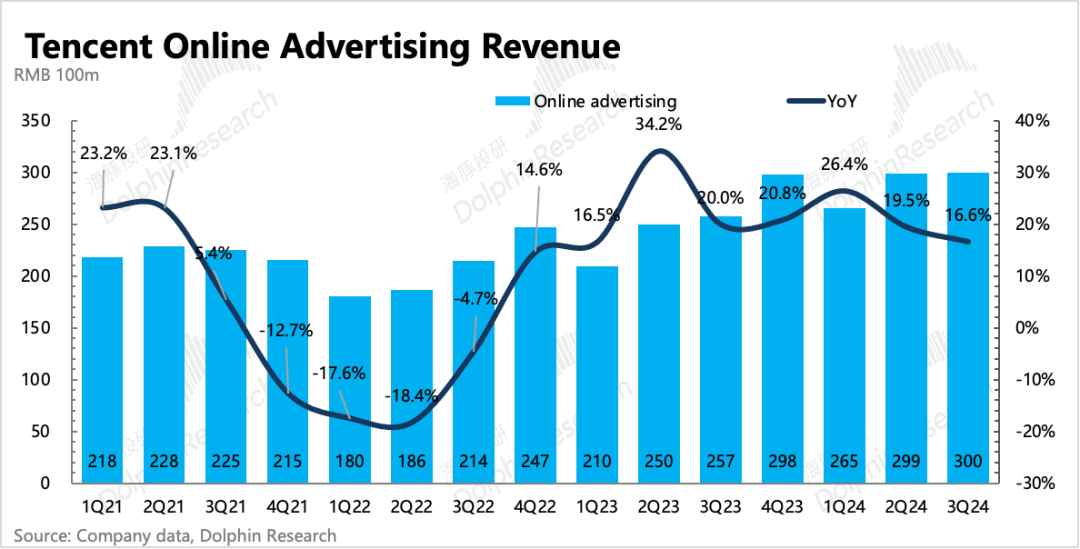

b. 廣告雖然三季度還有視頻号、小程序遊戲等相對同行的alpha,但增量效果也是在邊際收斂的。Q4有電商節,預計本身不會差,但走過低基數的今年,明年開始,騰訊的廣告可能也要開始感受到宏觀的冷峻。當廣告和金科業務一樣,開始主要受宏觀影響時,對後續民生政策的依賴也會更重

但總體而言,機構對于收入端的增長壓力,實際上預期是比較充分的。這一點尤其體現在對金科業務的預期上,近一個月機構有一個不斷下調的過程。

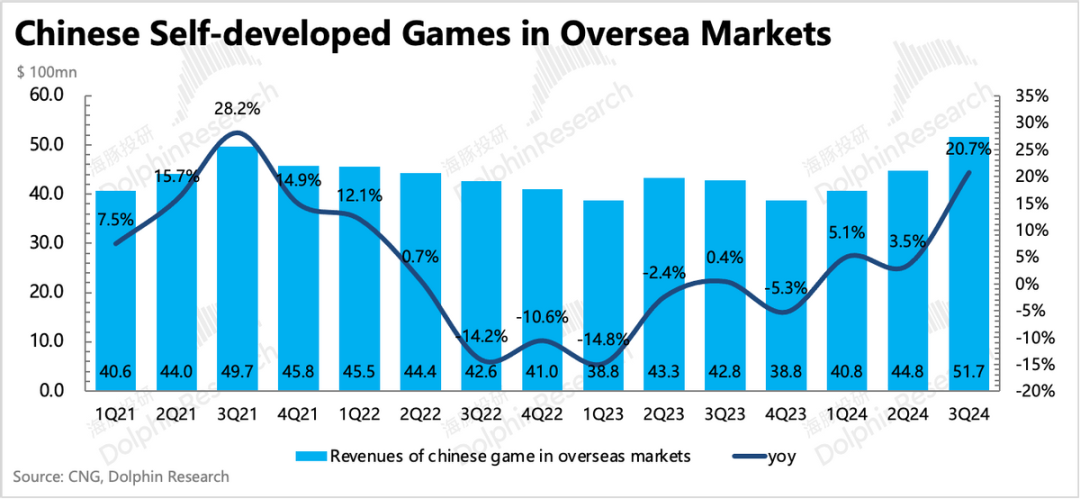

唯一細小的差别在于海外遊戲收入,市場預期同比增速在15%左右,實際隻有9%。不過公司也做了解釋,認為部分遊戲留存率較高,因此主動延長了遞延周期,實際流水增速是高于9%的。

對于這個解釋,海豚君反饋會相對積極,高留存率代表着遊戲的生命周期會比較長,雖然影響了短期收入的确認,但實際上給騰訊貢獻了更高的總價值。

(3)重啟投入擴張周期?

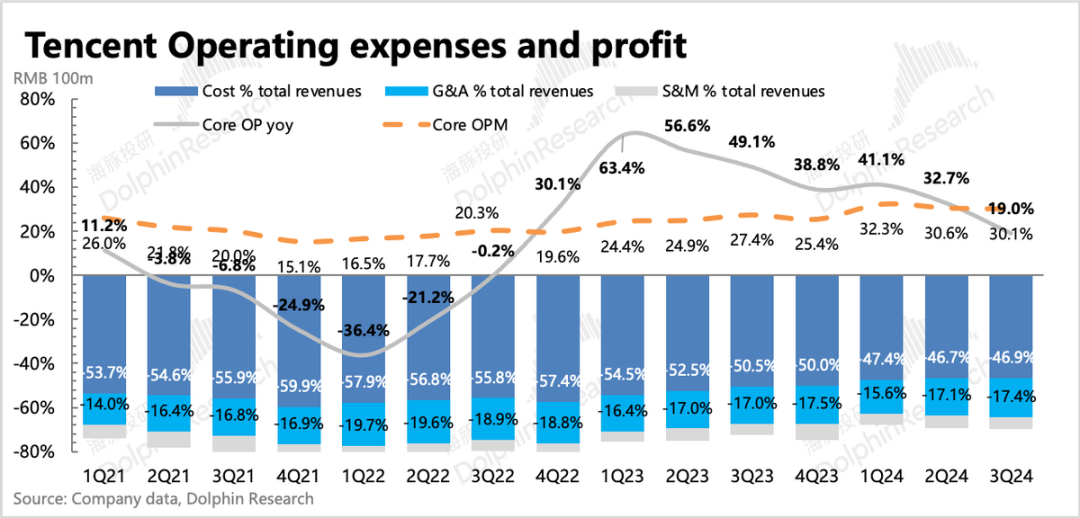

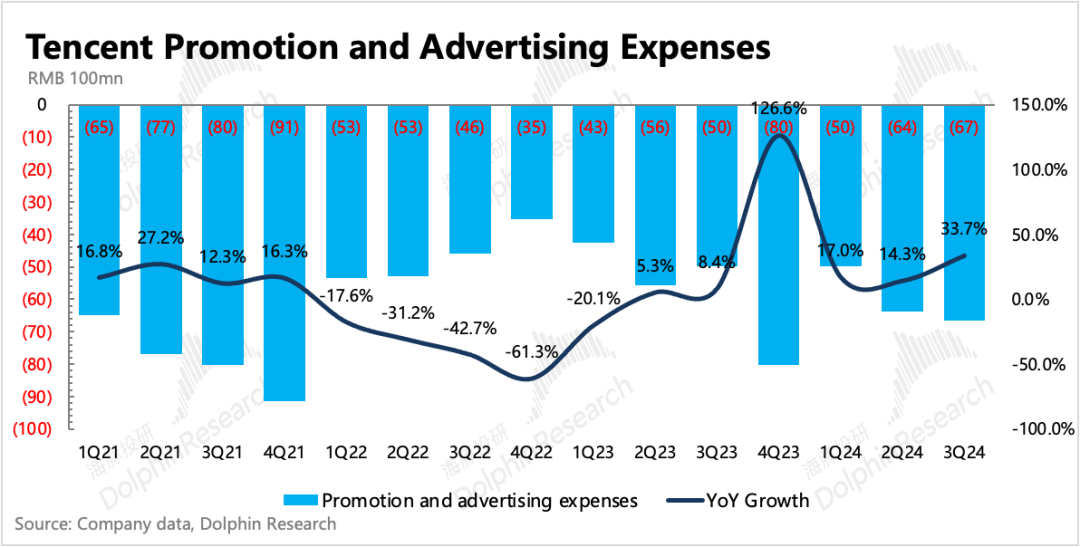

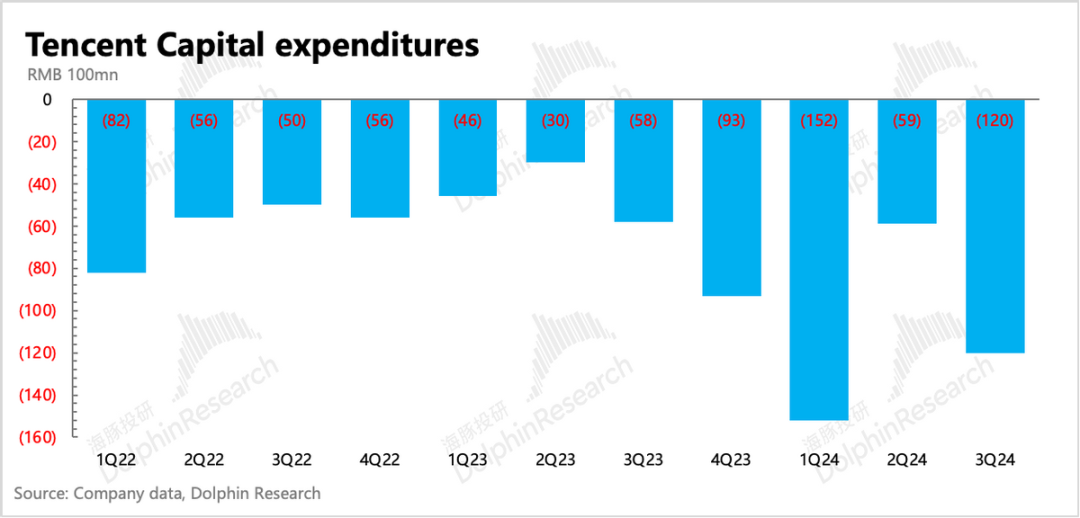

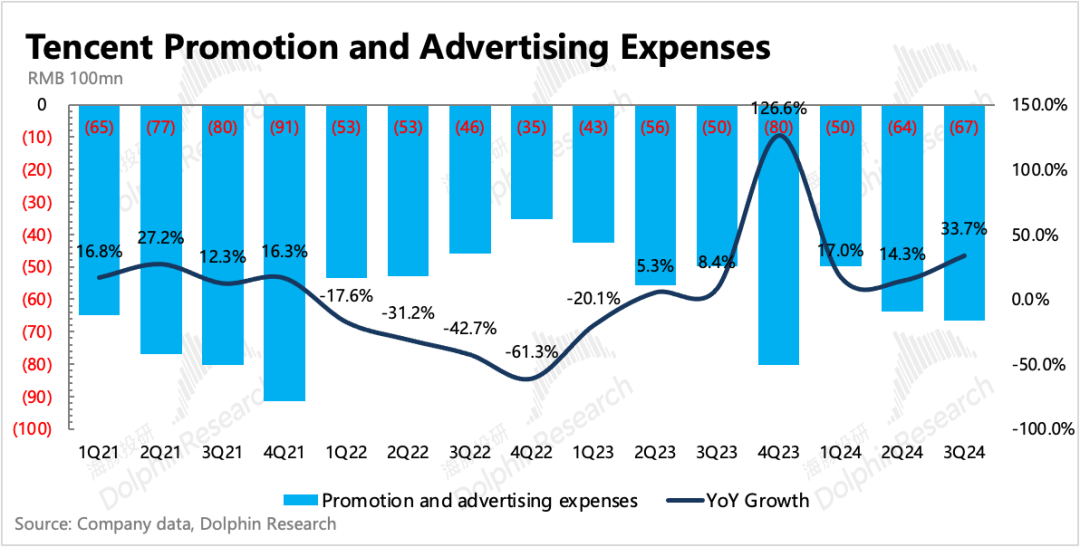

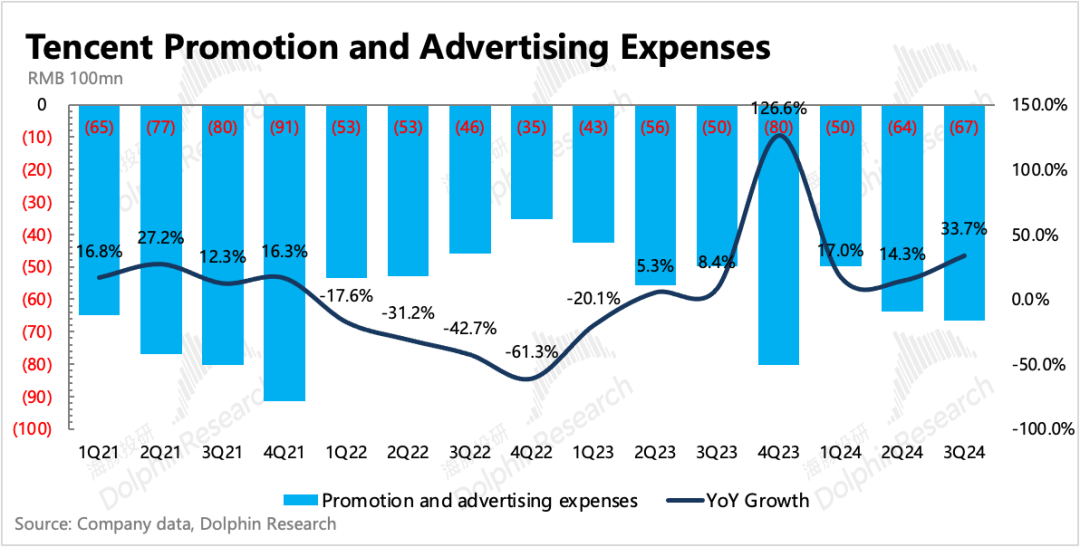

海豚君加了一個問号,這一點我們還需要根據電話會再做确認。三季度騰訊的三項經營費用都是正增長,其中推廣費用、研發支出增加得相對明顯。推廣費用的增長與新遊戲密集上線有關,研發費用拆分來看,服務器帶寬增速高于員工薪酬。再加上資本開支這個季度又增加至120億,因此我們猜測大概率是與AI相關的投入帶來。

與此同時,集團總員工人數環比增加了3300人,相比前兩年,三季度似乎又重新擴張的迹象。這一點實際上是出乎海豚君意料之外的,雖然管理層在前兩個季度電話會上提及要對部分看好的領域積極投入(比如AI、海外遊戲、視頻号),但單季一下子增加這麼多人,還是有點誇張,且與近期新聞報道的遊戲高管裁員的消息也相左。

合理猜測這裡面是否主要是新進入社會的應屆生?或許騰訊有一些就業方面的社會責任。但除了人數增加外,人均薪酬也環比提高,不知是否也有DnFM手遊獎金激勵的因素。

具體還是看看管理層怎麼在電話會上解釋吧,看是否隻是短期的擾動,而降本增效的大方向不變。但如果股王真的重新進入了擴張周期,那麼要保持利潤的增長水平,無疑會将增長壓力傳導到對收入端。

(4)短期有擔憂,但長期盈利潛力并不懷疑

如果落地的民生政策力度不夠大,短期效果不佳,那麼環境持續惡劣下,遊戲、廣告的增長紅利逐步被消耗之後,市場無疑會對支出端更加苛刻。騰訊的重啟投入的動作也會顯得更刺眼。不過海豚君認為,短期的博弈與政策落地情況繞不開,由于在時間、體量上的不确定性較高,因此博弈短期沒有太大的意義。

而站在長期視角,海豚君一直認為騰訊有較高的釋放杠杆的能力。不僅僅是體現在超10萬人的組織優化上(成熟業務的人效比并不高),還體現在同一産業鍊上下遊各項業務之間的聯動,減少集團層面的摩擦成本,從而帶來的整體提效。

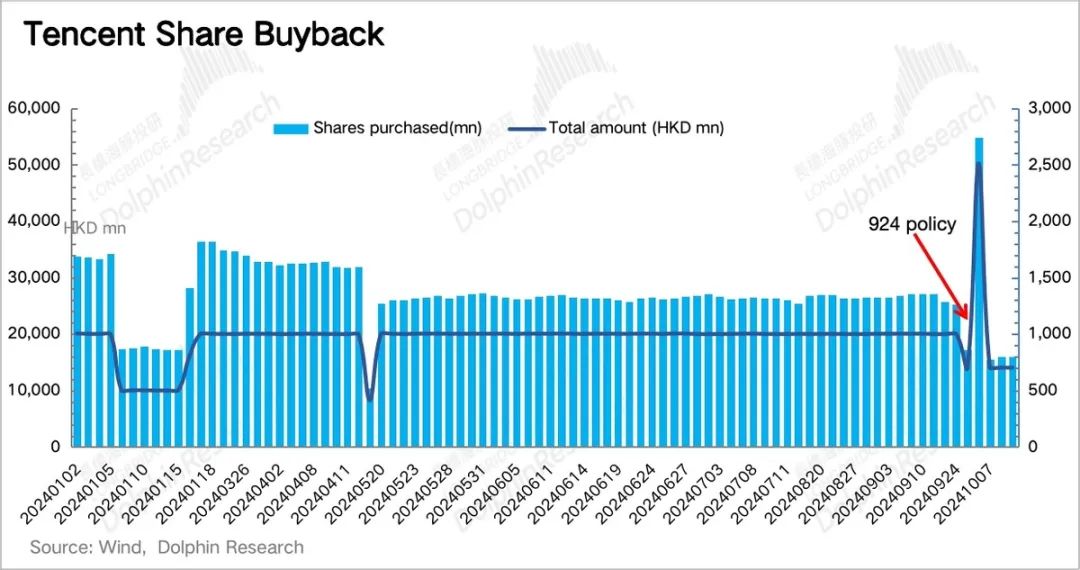

5. 股東回報:924後情緒爆棚,回購順勢減少

三季度集團整體淨現金(現金+存款-長短期有息債務)為954億,相比上季度大幅增加了200多億。一方面遊戲回暖帶來當期的現金流入較高,哪怕資本開支增加,自由現金流也增加了近180億,另一方面924政策之後,回購相比上季度減少了150億。

目前回購股份已經注銷,截止三季度末,集團總股份環比減少0.9%。今年的千億回購計劃,是市場看多騰訊的核心邏輯之一。如若按計劃兌現回購和派息,那麼相比于當下3.7萬億HKD的市值,股東回報為4%。但如果回購力度和節奏恢複至9月24日之前的情況,那麼股東回報仍然有5%以上。

而股王充足的現金流和淨現金儲備,也給了回購加碼的各種可能。因此這也是海豚君認為,哪怕嚴峻的宏觀環境持續,騰訊也能“退可守”的投資優勢。

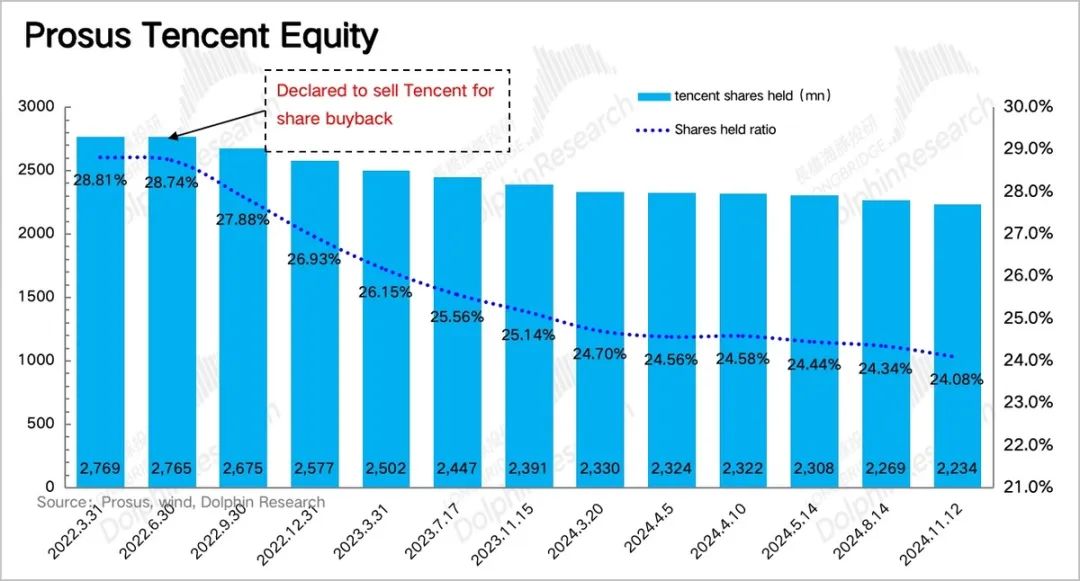

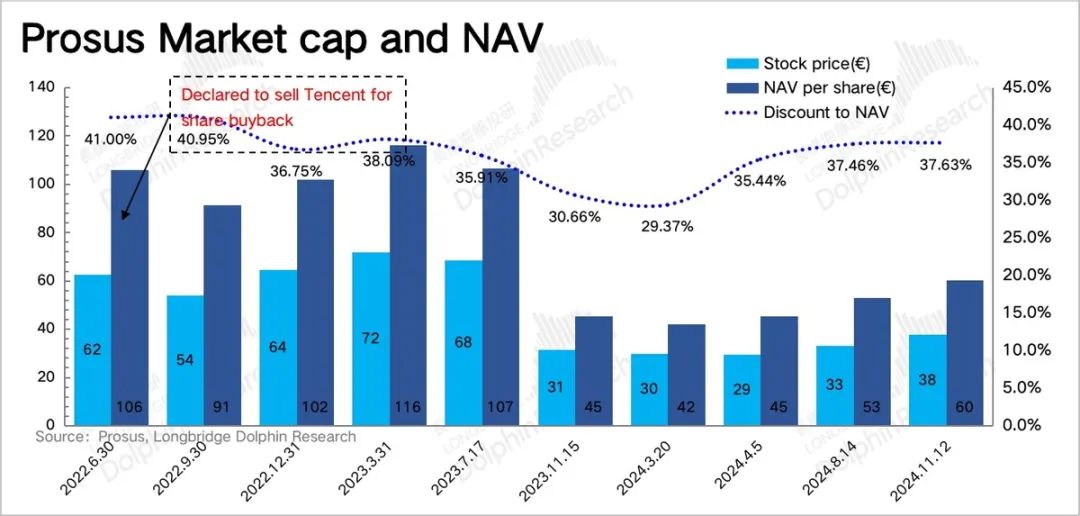

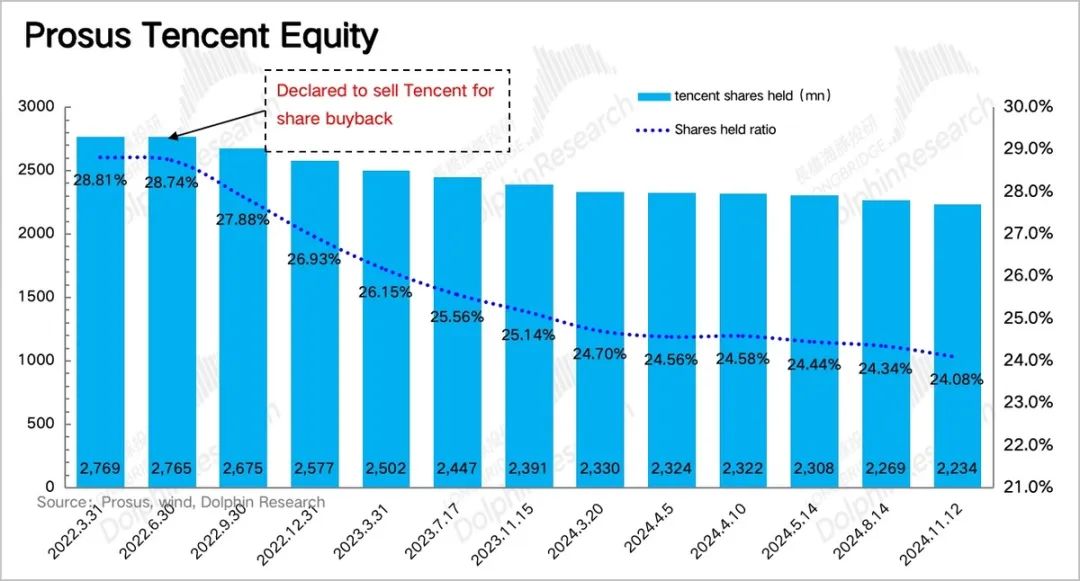

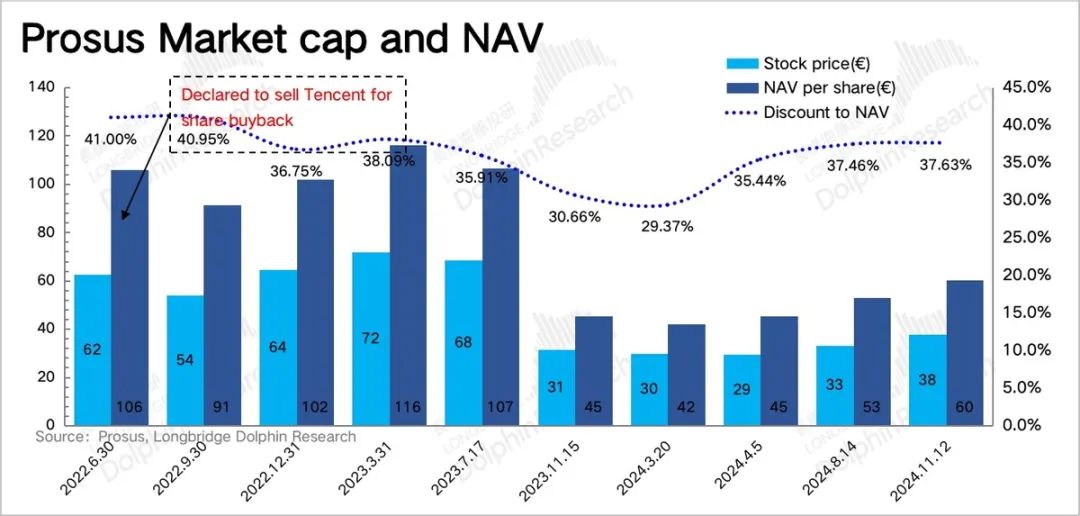

不過大股東仍在默默減持,從上季度統計的8月14日至昨天11月12日,Prosus 3個月内抛售了3400萬股,相比上個周期平均月抛售節奏繼續小幅度放緩(或有台風天交易所閉市的影響)。但因為騰訊回購注銷力度一直都比抛售更大(8-11月同期淨減少了4138萬股),因此截至三季度末,大股東持股比例變化不大,仍有24.1 %,環比上季度隻小幅下降了0.25%。

6. 财報詳細數據一覽

海豚君觀點

前文海豚君詳細讨論了短期的交易邏輯和三季度實際表現。單純從業績vs預期角度,顯然股王的業績是很難令市場滿意的,尤其是投入周期重啟對短期利潤修複節奏的影響。不過,近期的調整幅度似乎也能說明,市場的消極預期也在不斷priced in。因此要從更加全面的角度去判斷騰訊三季度業績如何,還是得結合估值來說。

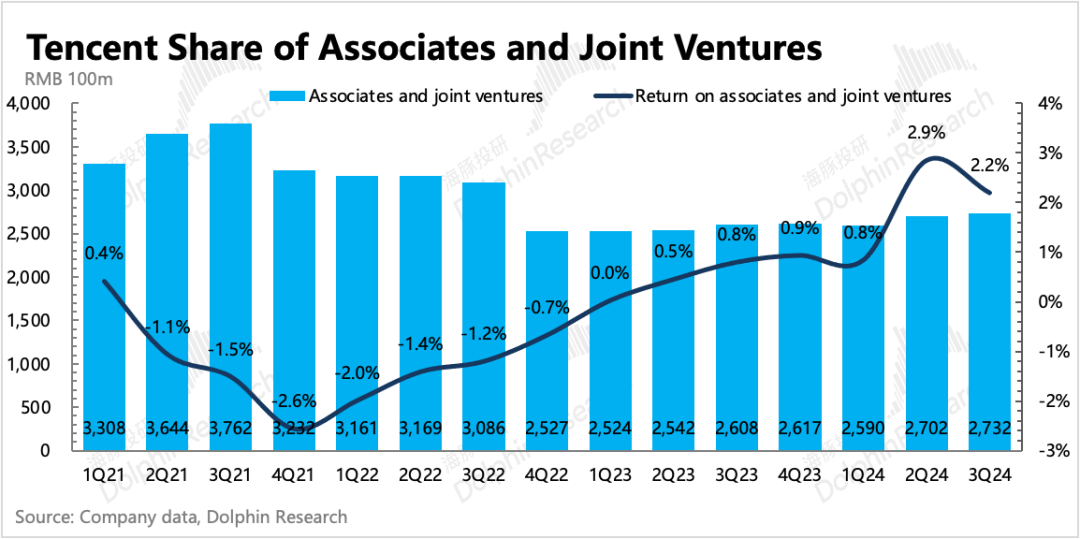

三季度Non-IFRS淨利潤超預期,其中有聯營公司騰訊分占盈利的貢獻,以及有效稅率的降低推動。前者依賴聯營公司自身經營表現,短期而言各家都在的降本增效,提高盈利能力,因此海豚君預計這個積極推動“短期”可持續。後者稅率的變化,并非偶然事件,去年因為海外遞延稅的原因,有效稅率較高,但這并不是穩定狀态。因此Q3有效稅率的下降可以視為一個“中長期”穩定趨勢。

因此從集團整體的角度,騰訊的賺錢能力并沒有下降。按照整體EV/Non-IFRS NP的估值衡量,當下3.7萬億HKD的市值,隐含Forward 2025年2400億RMB利潤預期下,估值為14x(未剔除淨現金),無論是從曆史角度還是遠期增長(利潤CAGR+10-15%)+龍頭溢價角度(PEG>1),都相對偏低。

雖然短期重啟擴張讓人擔憂利潤壓力,以及政策博弈在落地力度上仍然具備不确定性,但從中長期角度,海豚君認為:壁壘深厚的騰訊,擁有逆勢調節盈利的能力,并且有望效仿Meta,在AI驅動廣告上做出類似的成果。因此我們認為,出于對太過一緻性預期擔憂miss預期而短期回避的資金,在業績落地情緒消化後可能會找機會回歸。在新領域的投入擴張相對可控的情況下,股王仍有希望從14x恢複16x的中性估值(+15%)。

當然後續的民生政策依然非常關鍵,如果政策積極,那麼支撐騰訊走廣告、金科順周期的邏輯,16x的估值進可攻,甚至達到20x勉強對标全球互聯網巨頭的水平。而若短期政策動作較小,宏觀壓力繼續占上風時,騰訊也有望靠着“高股東回報和高競争壁壘”成為“退可守”的核心标的。

雖然從保守到樂觀的預期下,海豚君假設的估值預期彈性和一些成長股、魔性小票不能比,但如果在滿足确定性的第一要求下,去尋求一個相對穩定收益的話,股王仍然是一個不錯的選擇。

以下為詳細分析

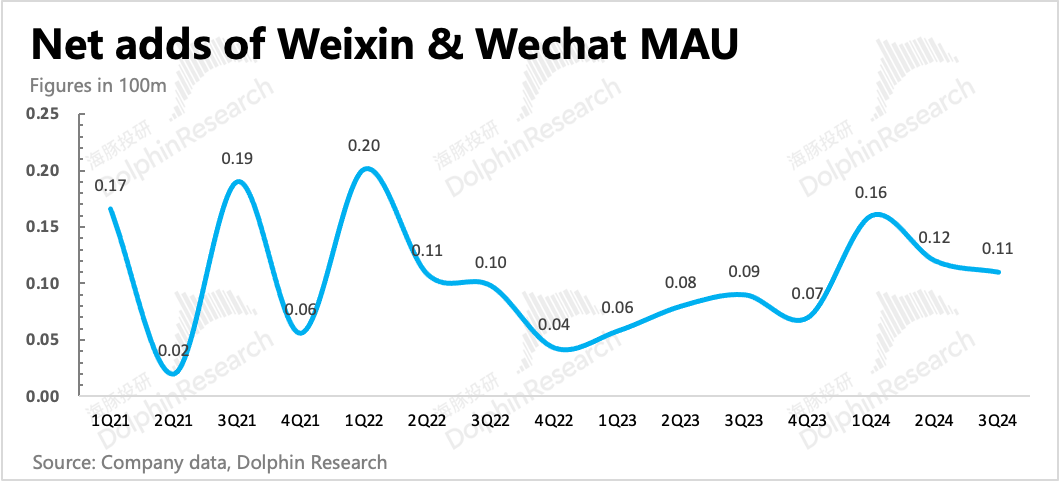

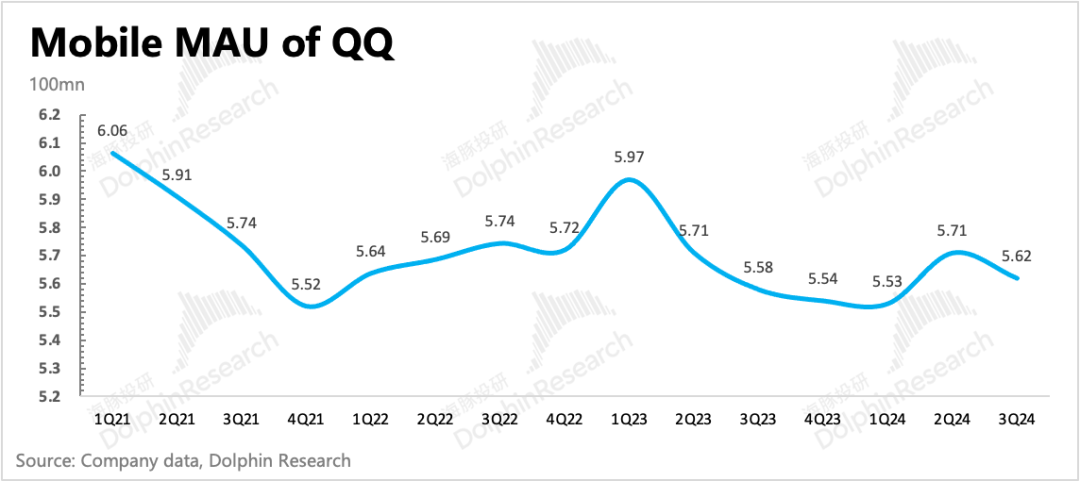

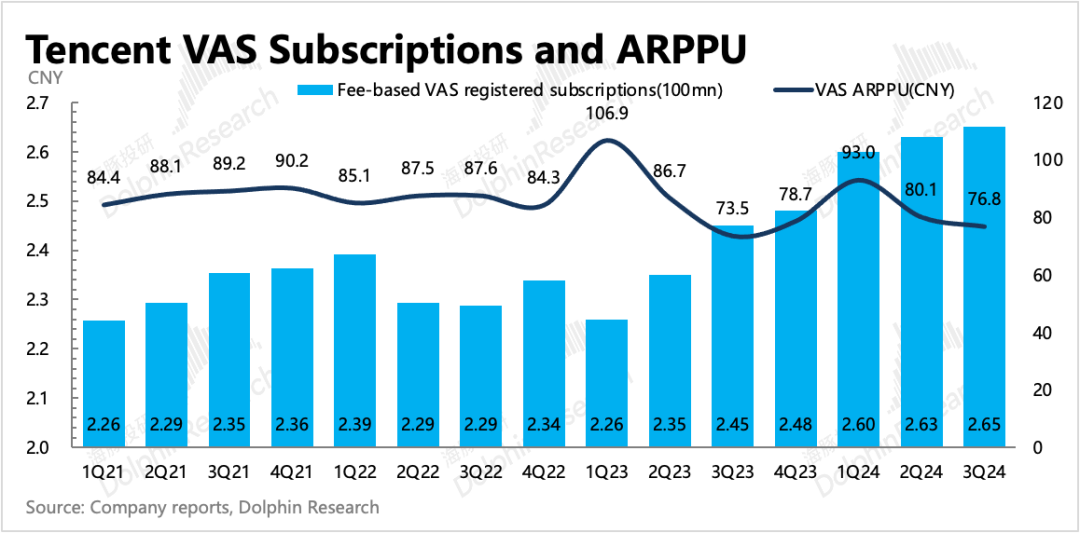

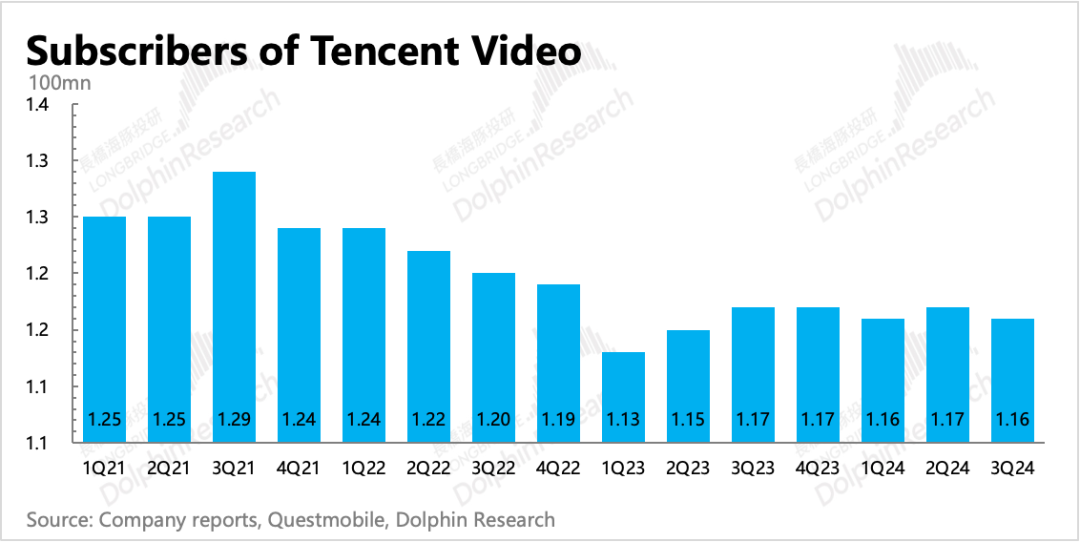

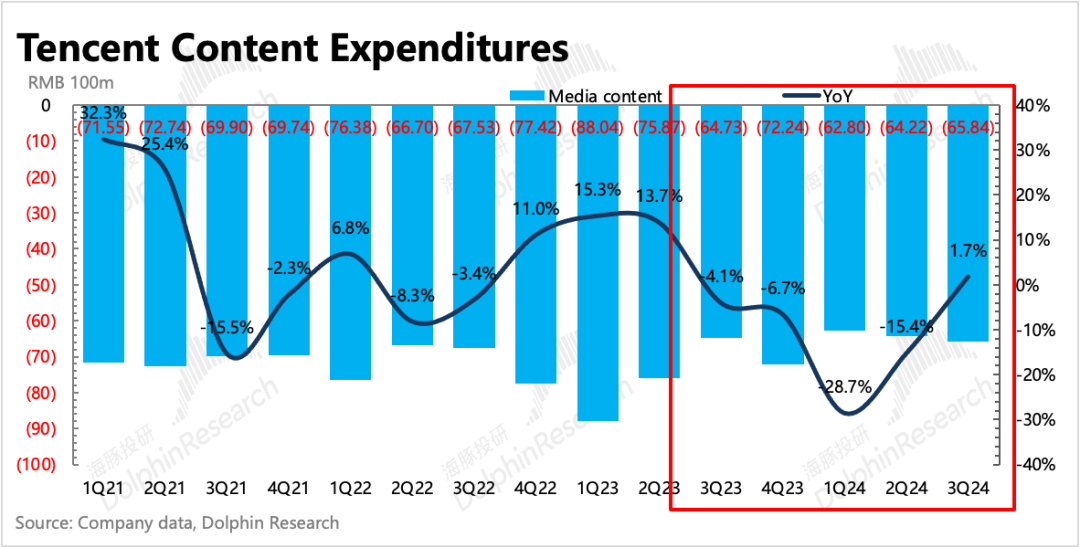

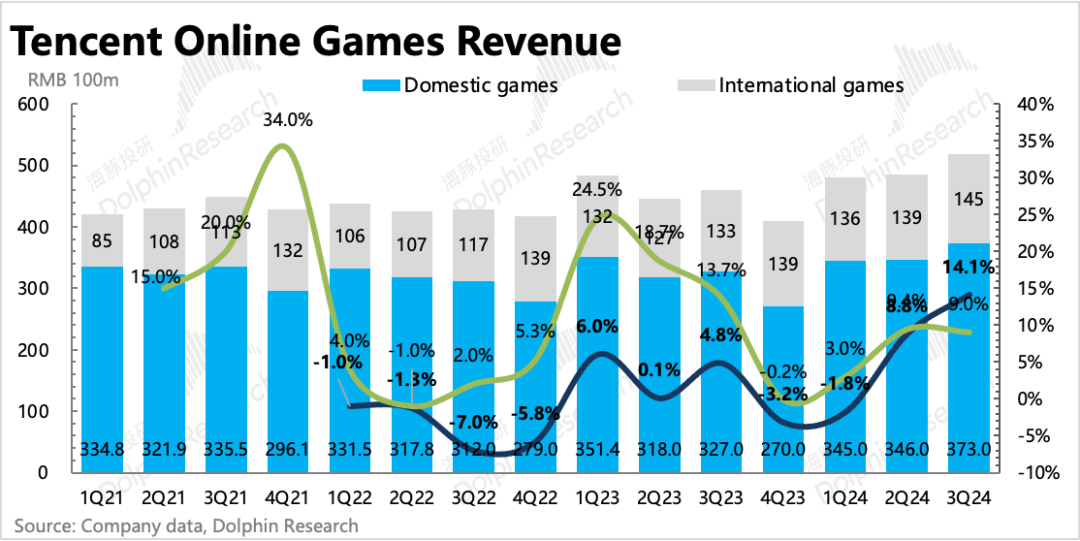

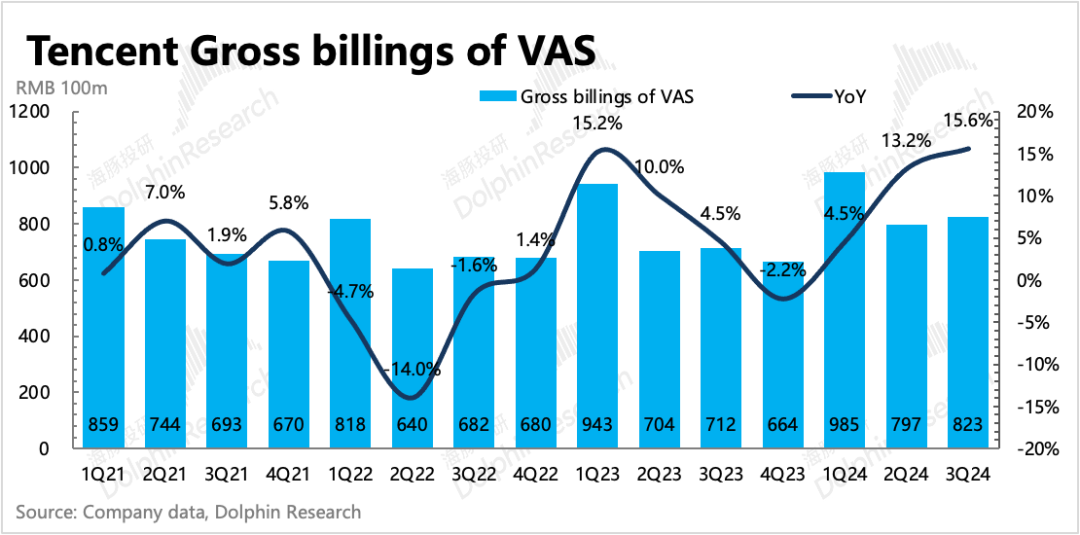

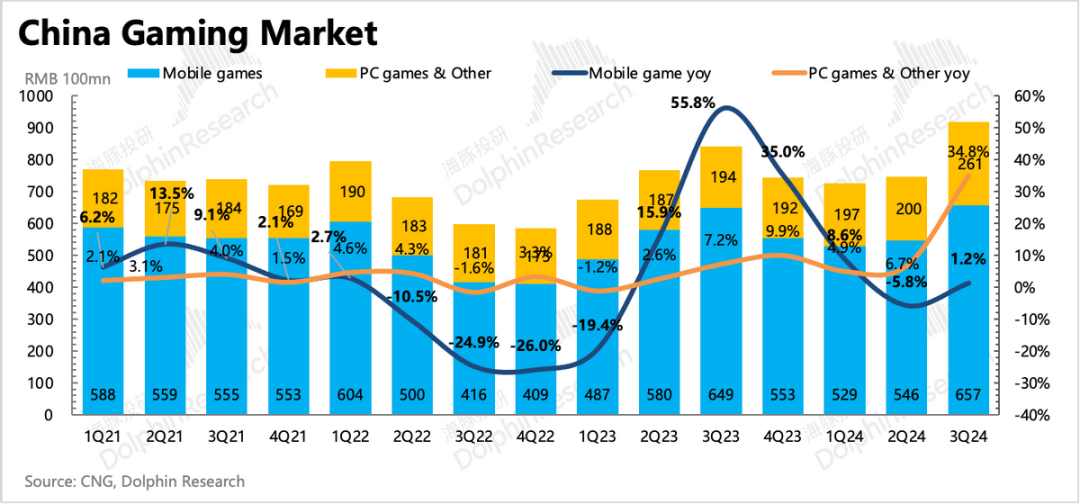

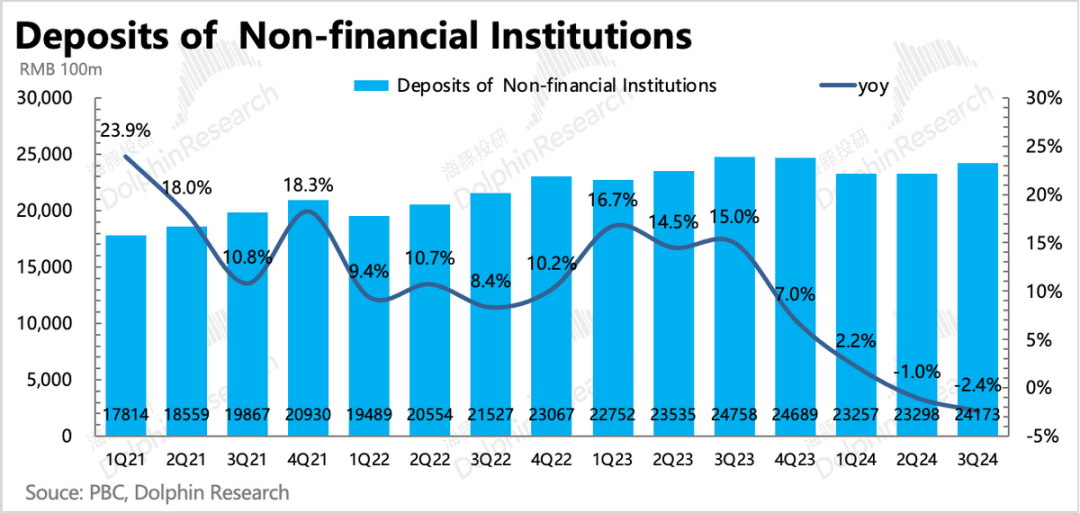

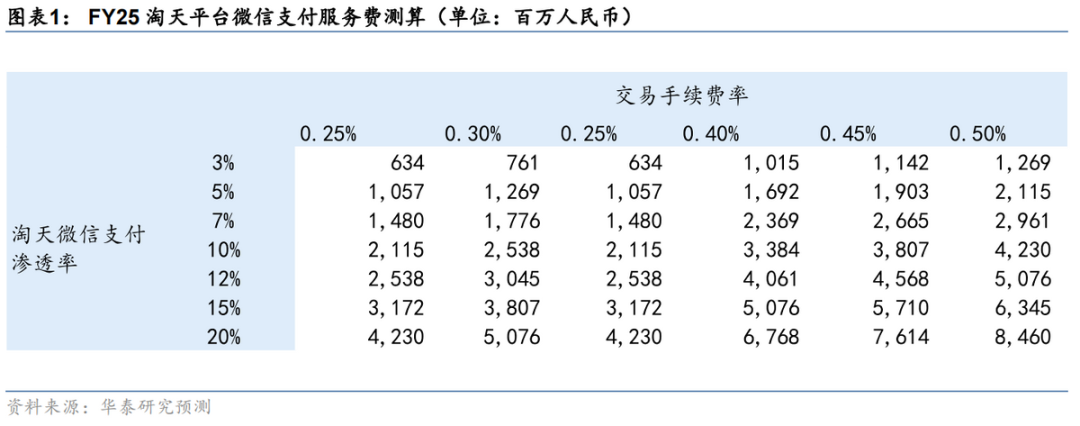

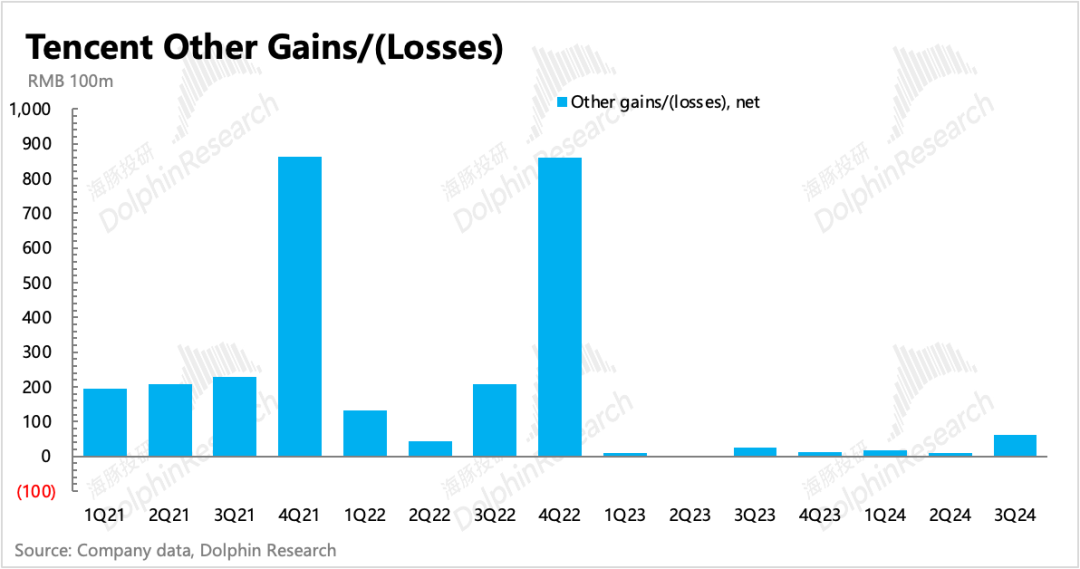

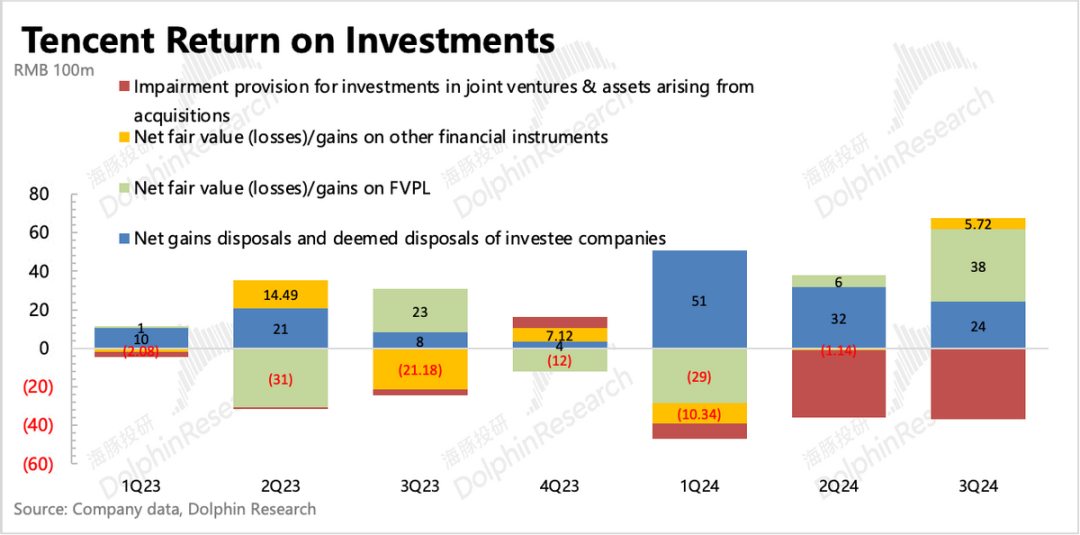

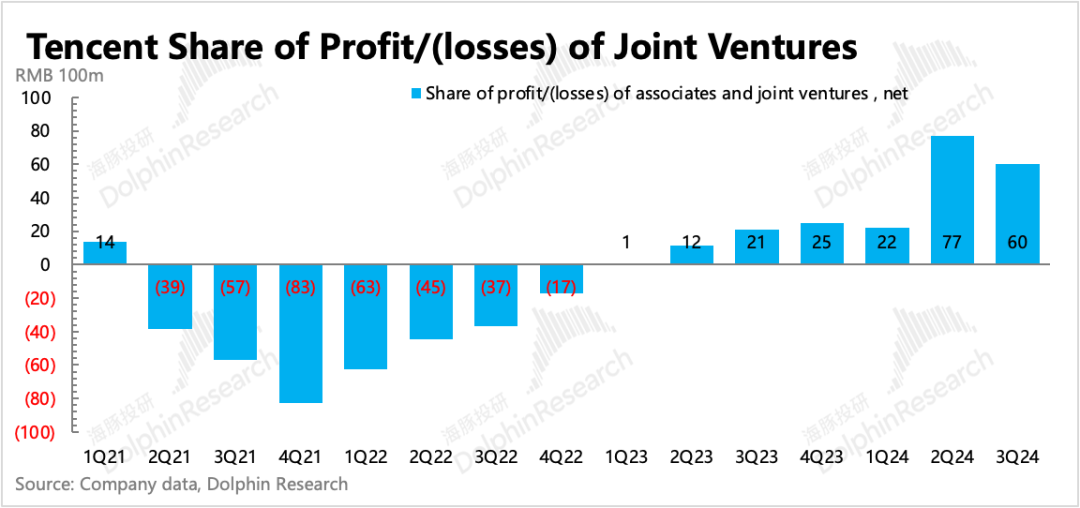

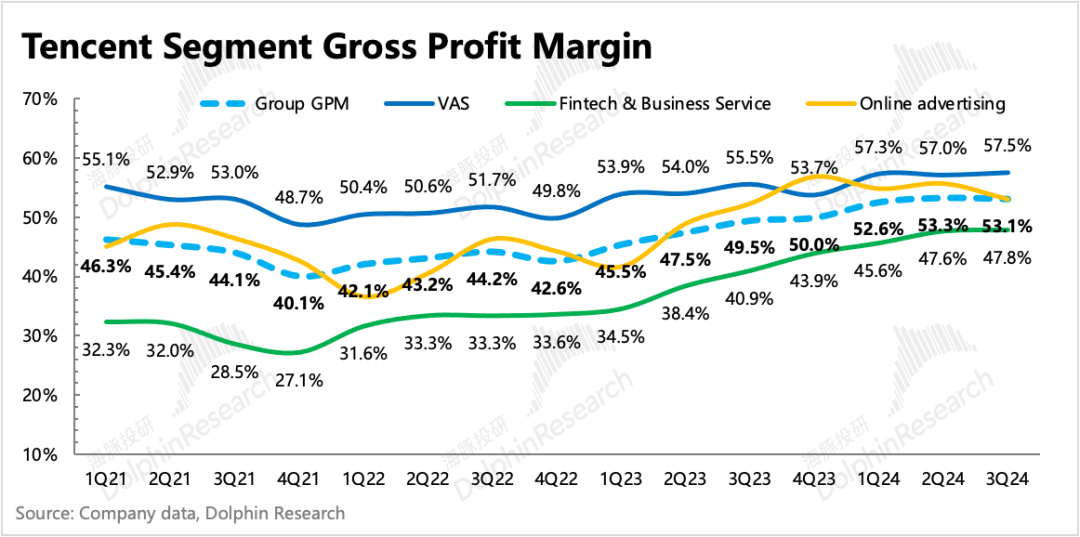

三季度微信用戶13.82億,環比淨增1100萬,趨勢擴張的穩定性超預期。QQ支棱了一個季度後,三季度暑期旺季反而流失了900萬人。流量穩定能夠支撐微信生态商業化不斷加深,QQ的變化還需要繼續觀察,是否隻是短期偶發性的波動。但随着年輕用戶逐步融入微信,QQ長期萎縮的趨勢很難改變。增值服務付費用戶數Q3仍有小反彈,環比淨增加200萬,遊戲付費玩家、音樂會員、視頻會員,抵消了直播用戶的下滑。盡管用戶增加,但騰訊對于内容投資上并沒有做太多的新增投入,三季度媒體内容成本同比增長僅1.7%。不過從趨勢上看,新的投入周期似乎有臨近的迹象,後續繼續跟蹤觀察。二、遊戲:如期回暖,但Q3會是這一輪周期的巅峰嗎?三季度網絡遊戲收入518億,同比增長12.5%,由于有DNFM對完整三季度的貢獻,因此帶動收入如期回暖。不過,對于國内外分項表現上,市場對海外收入預期較高,同比增速給到了15%。但實際海外遊戲增速隻有9%,公司解釋為部分遊戲留存率較高,因此主動延長了遞延周期,實際流水增速是高于9%的。對于這個解釋,海豚君反饋會相對積極,高留存率代表着遊戲的生命周期會比較長,雖然影響了短期收入的确認,但實際上給騰訊貢獻了更高的總價值。國内本土市場增長14%,時隔三年終于回到兩位數增速,但也不算超預期。增長動力主要就是新遊戲,核心的主要就是《地下城與勇士手遊》、《無畏契約》以及《三角洲行動》,老遊戲中《和平精英》在暑期加大了商業化,延續了二季度的好轉,因此對三季度本土遊戲增長也有一個推動。海外遊戲增長9 %,除了《PUBG MOBILE》和《荒野亂鬥》,三季度《VALORANT》拓展到PS和Xbox端,同比增長超30%,也貢獻了不俗的增量。結合遞延收入計算的流水指标更能代表真實需求的前瞻性指标。三季度遞延收入同比增長20%,環比持平。為什麼三季度的遞延收入并沒有體現暑期旺季用戶高活躍特征?海豚君認為,主要存在兩方面原因,1)新遊戲雖然表現不錯,但《王者榮耀》等超頭部老遊戲,暑期表現一般。從Sensor Tower數據顯示,7-9月《王者榮耀》iOS端流水同比存在5-10%的下滑。2)暑期用戶活躍度較高,當期充值當期就購買道具消耗掉了。這從我們計算的流水指标可以看出,三季度整體增值服務流水環比增長3%,符合往期正常年份季節波動趨勢。因此由此預期在去年底基數下,Q4遊戲還有持續性增長。但也不得不承認,随着逼近年底,巅峰期也已經邁過。從pipeline上,後續除了有延期的《星之破曉》、《洛克王國手遊》以及重磅IP《王者榮耀世界》,其他遊戲對目前500多億的遊戲盤子,能夠拉動的增幅有限。要麼就是看騰訊能夠通過優秀的運營手段,來不斷促活老遊戲,尤其是今年剛上線還在熱度紅利期的《DNFM》,有望成為騰訊長青樹遊戲中的新成員。而行業上,三季度尤其的卷。海豚君也在《暑期遊戲大亂鬥,騰訊還能穩坐太師椅嗎?》中有過讨論,感興趣可以回顧。三季度遊戲整體市場增速回升到8.9%,但手遊增速隻有1.2%。作為今年暑期上百部的手遊大亂鬥,最終隻是一個零和遊戲,幾家歡喜幾家愁。但對于頭部來說,就算新遊《絕區零》在國内外都叫座,但米家估計也難言開心,這是因為大水沖了龍王廟,自家同為二次元類别的《原神》,暑期增速并不佳。當然海外市場總歸比較大,且并不是所有國内遊戲機構都有實力去出海,因此三季度本土遊戲海外收入增速顯著回暖到20%。但對于騰訊來說,三季度出海上沒太多新品,主要就是《王者榮耀國際版》,以及《無畏契約》等。因此就算以高于9%的流水增速來看,預計也是相對低于行業水平。我們都知道,近兩年,随着視頻号和小程序遊戲的先後崛起,在同時面對逆境的騰訊,廣告業務是存在alpha邏輯的。但同時随着低基數的數字效應減弱,縱有視頻号和小程序,也難敵越來越嚴峻的環境影響。因此,雖然三季度騰訊的廣告收入同比增速還有16.6%,符合市場預期。但市場也在為接下來的壓力而擔憂。三季度預計還是主要靠社交廣告(微信體内)的增長拉動。其中微信小店、搜一搜是三季度新增的廣告增長點。三季度微信小店上線(原為“視頻号小店”升級而來),背靠微信這個流量規模大、用戶時長高且交互活躍的平台,為商家提供了更多的流量和交易支持,從而提高了微信生态的商業化變現能力。而三季度微信搜一搜在商業化檢索量與點擊率均實現了同比增長。順口一提,現在各家平台都是做體内的搜索功能,如果抖音、小紅書、快手等。而微信搜一搜更是近幾年上線後,持續不斷地去喂流量養熟用戶習慣。由此看來,百度的未來壓力山大。海豚君粗略估算,剔除視頻号的增量影響(預估視頻号外循環+電商廣告合計70-80億,同比增長60-70%),剩下的傳統廣告增速預計也有中個位數的增長。另外,媒體廣告可能因為宏觀壓力,也放緩了增長。三季度騰訊音樂廣告為主的其他音樂收入同比增速很快收斂,媒體廣告這邊,除了騰訊新聞有大量信息流廣告外,其他平台多數為品牌廣告,這在宏觀壓力期的表現會相對落後。三季度金科企服同比增長2%,略低于市場預期,不過機構也在近一個月不斷調低預期中。在金融監管進一步放寬松之前,騰訊應該不會優先主動去推動互聯網小貸(分付&分期)、互聯網保險等增值金融服務。因此金科業務目前的支柱仍然還是支付(占金融科技比重90%,占金科企業比重70%)。支付走到今天,市占率已經不低的情況下,基本是強順周期的邏輯。因此在三季度宏觀異常疲軟的時期,金科業務放緩基本難以避免。宏觀壓力下,線下支付行業進一步放緩,加上去年疫情剛結束需求釋放帶來的高基數,央行披露的第三方支付機構備付金加速同比下滑。财報中,公司也披露三季度微信支付收入也開始同比下滑。不過9月微信支付宣布被納入淘寶的支付方式之一。雖然被隐藏到了非顯眼的位置,短期可能還沒有迅速的拉動,但微信在消費場景更占優的情況下,有望在淘寶體系内自然的滲透更多的份額。市場預期,如果微信支付交易的GMV在淘系内容占比達到20%,那麼意味着微信支付每年新增收入能有60億。在支付短期疲軟下,三季度的增量還是在視頻号傭金和雲服務(企業微信商業化)。剔除視頻号傭金收入的15億後(海豚君預測值),隐含雲服務存在中個位數的增長。但相比前兩個季度,也有明顯的放緩。關于投資利得,海豚君基于原指标定義,主要看其他收益淨額(按照原定義,包含投資收益),以及分占聯營/合營公司盈利兩個部分來看:1)其他收益淨額61.4億,環比大幅增長,主要就是部分資産公允價值增加、資産處置收益。資産處置收益三季度還有24億,說明騰訊的在持續做投資組合的優化。結合年初以來公司表明的投資組合所需資金基本内部解決,不會再去動用投資業務之外的資金。回購壓力+對AI等新技術的不缺位投資,可能會繼續促使騰訊保持高于去年的投資性資産處置。2)三季度分占聯營/合營公司盈利60.19億,主要體現騰訊投資但不控股的兄弟公司們三季度盈利情況。比如拼多多、快手等。但三季度這部分利潤今年環比有下降,因此一定程度上也體現了大環境對被投公司帶來的經營壓力。除此之外,由于騰訊财報一般在兄弟公司們之前發放,因此該數據并不完全代表被投公司們真實的盈利情況,騰訊會根據自己跟蹤收集到的數據做一個預估值,然後通過季節之間的調整(比如若上季度多計,下季度就少計),來對标被投公司實際盈利情況。截至三季度末,公司聯合/合營資産規模合計2732億,結合當期分占盈利60億,計算得三季度騰訊的投資收益率為2.2%,環比略有下降。三季度經調整淨利潤598億,比市場預期的544億要高,看上去炸裂,但實際上并沒有超預期。其中原因,主要是【聯營分占盈利】和【有效稅率】與市場存在預期差。簡單一點,如果我們單看GAAP下核心主業的經營利潤,三季度504億,實際上是低于523億的市場預期的。收入端整體并未有明顯miss的分項,因此利潤的預期差主要體現在支出端,包括成本和費用。毛利潤上,三季度整體并沒有繼續環比改善。一方面,三季度雖然遊戲收入顯著改善,但因為DNFM給到Nexon的分成較高,因此這款新遊的利潤率并不高,對三季度增值服務毛利率的拉動作用很有限。不過增值服務中,騰訊音樂為代表的子公司,毛利率應該維持穩定或小幅提高。因此最終增值服務毛利率環比值提升了0.5pct。另一方面,廣告毛利率環比也在下滑。三季度并非廣告旺季,再加上持續承壓的宏觀環境,廣告主預算是相對吝啬的。而三季度暑期恰恰是娛樂短視頻的旺季,或因為流量擴張、用戶活躍,視頻号帶寬服務器成本增加,但廣告收入并未同步擴張的影響。費用端,三季度研發費用、營銷費用也有明顯的提速迹象。推廣費用的增長(同比+33%)與新遊戲密集上線有關,研發費用拆分來看,服務器帶寬增速(+10.2%)高于員工薪酬(+6.1%)。再加上資本開支這個季度又增加至120億,因此我們猜測大概率是與AI相關的投入帶來。與此同時,集團總員工人數環比增加了3300人,相比前兩年,三季度似乎又重新擴張的迹象。這一點實際上是出乎海豚君意料之外的,雖然管理層在前兩個季度電話會上提及要對部分看好的領域積極投入(比如AI、海外遊戲、視頻号),但單季一下子增加這麼多人,還是有點誇張,且與近期新聞報道的遊戲高管裁員的消息也相左。不過站在長期視角,海豚君還是認為騰訊的杠杆效應還沒完全發揮出來。不僅僅是體現在超10萬人的組織優化上(成熟業務的人效比并不高),還體現在同一産業鍊上下遊各項業務之間的聯動,減少集團層面的摩擦成本,以及AI新技術的變革,從而帶來的整體提效。 最後簡單來看下回購與抛售情況。從回購量來看,三季度騰訊在9.24政策底後,估值大幅拉升,回購也迅速放緩,因此單季度回購環比減少了150億。三季度共計回購了0.95億股,耗用359億港元,購回的股份已被注銷,總股份環比2Q24減少0.86%。相比我們在8月的統計,大股東Prosus 在8月14日至今3個月内抛售了3400萬股,考慮有台風天的擾動,因此抛售節奏基本持平。但因為騰訊回購注銷力度更大,因此截至三季度末,大股東持股比例變化不大,仍有24.1%,其淨資産/股=62.4%,也就是折現率為37.6%,相比二季度基本相差不大。

最後簡單來看下回購與抛售情況。從回購量來看,三季度騰訊在9.24政策底後,估值大幅拉升,回購也迅速放緩,因此單季度回購環比減少了150億。三季度共計回購了0.95億股,耗用359億港元,購回的股份已被注銷,總股份環比2Q24減少0.86%。相比我們在8月的統計,大股東Prosus 在8月14日至今3個月内抛售了3400萬股,考慮有台風天的擾動,因此抛售節奏基本持平。但因為騰訊回購注銷力度更大,因此截至三季度末,大股東持股比例變化不大,仍有24.1%,其淨資産/股=62.4%,也就是折現率為37.6%,相比二季度基本相差不大。