生物科技股四川科倫博泰 (新上市編号:06990) 周四(29日)至下周二(7月4日)期間招股,料7月11日上市。将發行約2245萬股,每股發行價介乎60.60至72.80港元,每手(100股計)入場費7353.4港元。科倫博泰超額配售選擇權不超過340萬股,集資最多16.3億港元。預期股份将于7月11日正式登陸港交所,高盛、中信證券擔任聯席保薦人。

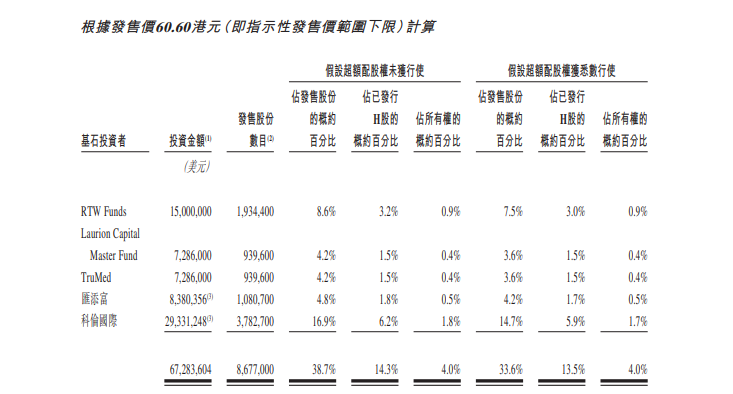

科倫博泰獲5家基石投資者認購,包括Laurion、TruMed、彙添富以及其母企科倫藥業(深:002422)等,合計認購約6700萬美元。基石投資者禁售期為6個月,至于IPO前投資者和控股股東禁售期則為12個月。

01

公司概況

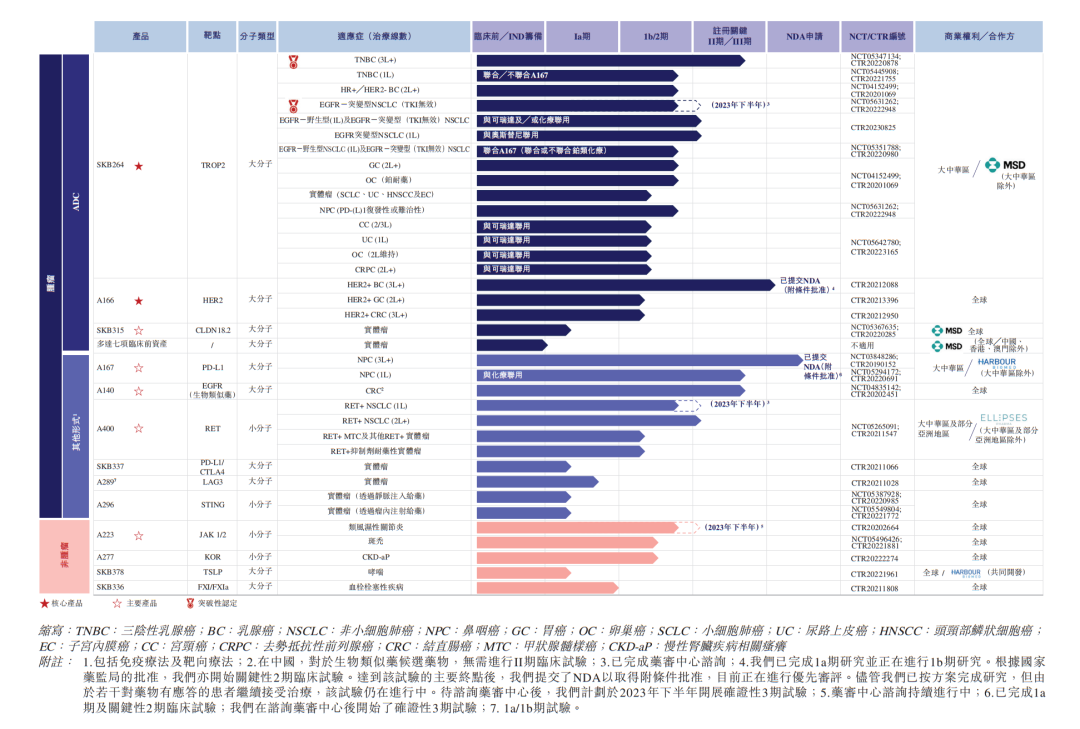

科倫博泰是一家于2016年注冊成立的生物醫藥公司,作為一家創新生物醫藥公司,科倫博泰緻力于腫瘤學、免疫學及其他治療領域的創新藥物的研發、制造及商業化,以解決中國乃至全球的醫療需求。公司的管線針對世界上普遍或難治療的癌症,如乳腺癌(BC)、非小細胞肺癌(NSCLC)、胃腸道(GI)癌(包括胃癌(GC)及結直腸癌(CRC)),以及患者人數衆多且醫療需求未得到滿足的非腫瘤疾病及病症。截至最後實際可行日期,科倫博泰正推進差異化及具有臨床價值管線的33項資産。公司已建立14款臨床階段候選藥物的強大管線,其中5款處于關鍵試驗或NDA注冊階段。同時,公司亦搭建一個多樣化的臨床前資産組合,包括四款處于IND籌備階段,以進一步豐富其針對存在醫療需求的不斷擴大的管線。科倫博泰ADC平台開發為臨床導向,達至精準化療的有效手段,涵蓋單項以緻聯用藥物。集團預期下半年将有3項NDA,SKB264、A166以及A167将于2024年下半年上市。

多元化産品管線構築差異化競争優勢

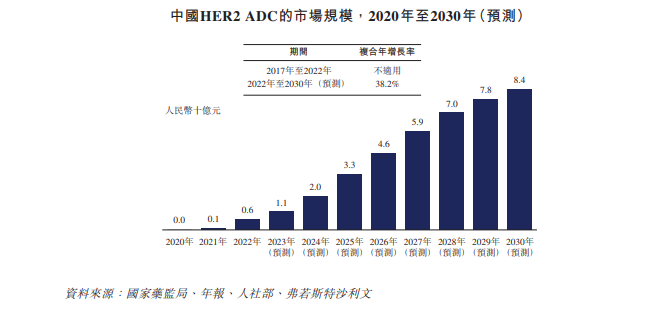

公司的腫瘤管線以多樣化的治療方案為特點及以差異化機制為目标,旨在全面覆蓋治療國内乃至全球部分普遍或難治性癌症。有兩款ADC藥物成為科倫博泰的核心産品,即SKB264及A166。SKB264是一款新型3期階段TROP2 ADC,定位為晚期單藥療法及早期聯合療法的一部分,用于治療各種晚期實體瘤,包括乳腺癌(BC)、非小細胞肺癌(NSCLC)及其他主要癌症。A166是一款用于治療晚期HER2+實體瘤的差異化NDA注冊階段HER2 ADC,定位為晚期單藥療法。

非腫瘤管線覆蓋擁有大量患者群體和醫療需求的一系列疾病及病症,主要重點為免疫介導性疾病,包括類風濕性關節炎(RA)及斑秃(AA)。公司的非腫瘤管線主推A223,其有望成為中國首批用于治療存在巨大患者群體的多種自身免疫性疾病(包括RA及AA)的國産小分子JAK1/2抑制劑之一。除A223外,公司亦正在評估三項其他臨床階段資産(A277、SKB378及SKB336)及多款臨床前資産,适應症範圍涵蓋慢性腎病(CKD)相關的瘙癢症(CKD-aP)、中重度哮喘、血栓栓塞性疾病及擁有巨大患者群體及醫療需求的其他疾病及病症。

成熟生産和質量控制體系奠定商業化基石

科倫博泰都十分重視生産和質量控制。成熟的生産及質控體系支持生産抗體、ADC及其主要藥物成分,為公司提高研發能力及推進臨床開發的能力奠定基礎,有助于保證臨床試驗的效率及成本效益,推動其順利轉為商業化生産。在生産方面,公司位于成都的主要生産基地有中國為數不多的符合cGMP标準的設施,其端對端能力涵蓋ADC開發的整個生命周期,從細胞培養和純化、抗體生産、有效載荷與連接子合成、ADC偶聯到制劑、灌裝及封裝。具體而言,自有細胞培養及純化設施在兩個2,000 L一次性生物反應器的支持下使公司可以大幅減少成本,獲得與其特殊生産要求相匹配的優質供應。

在質量控制方面,公司擁有全面的質量管理體系,覆蓋研發、生産及商業化過程的各個關鍵階段。該體系按照中國、美國及歐洲嚴格的法規與指引建立和完善。此外,公司的質量專家團隊積極參與中國法規及指引的讨論及頒布,證明了其在相關領域的專業知識得到認可。

在商業化方面,控股股東科倫藥業數十年的經驗、行業關系及廣泛的網絡,讓科倫博泰具備了擴展其商業化基礎設施及市場渠道的良好條件。不僅如此,在藥物開發計劃的每一步—從藥物發現到商業化,公司亦積極尋求外部合作、許可安排及其他戰略夥伴關系,以與其管線和技術平台産生協同效應。多年來,公司已經建立強大的跨境業務開發能力,在中國的成都、北京、上海及美國的新澤西州等多個司法管轄區開展本地化業務。

02

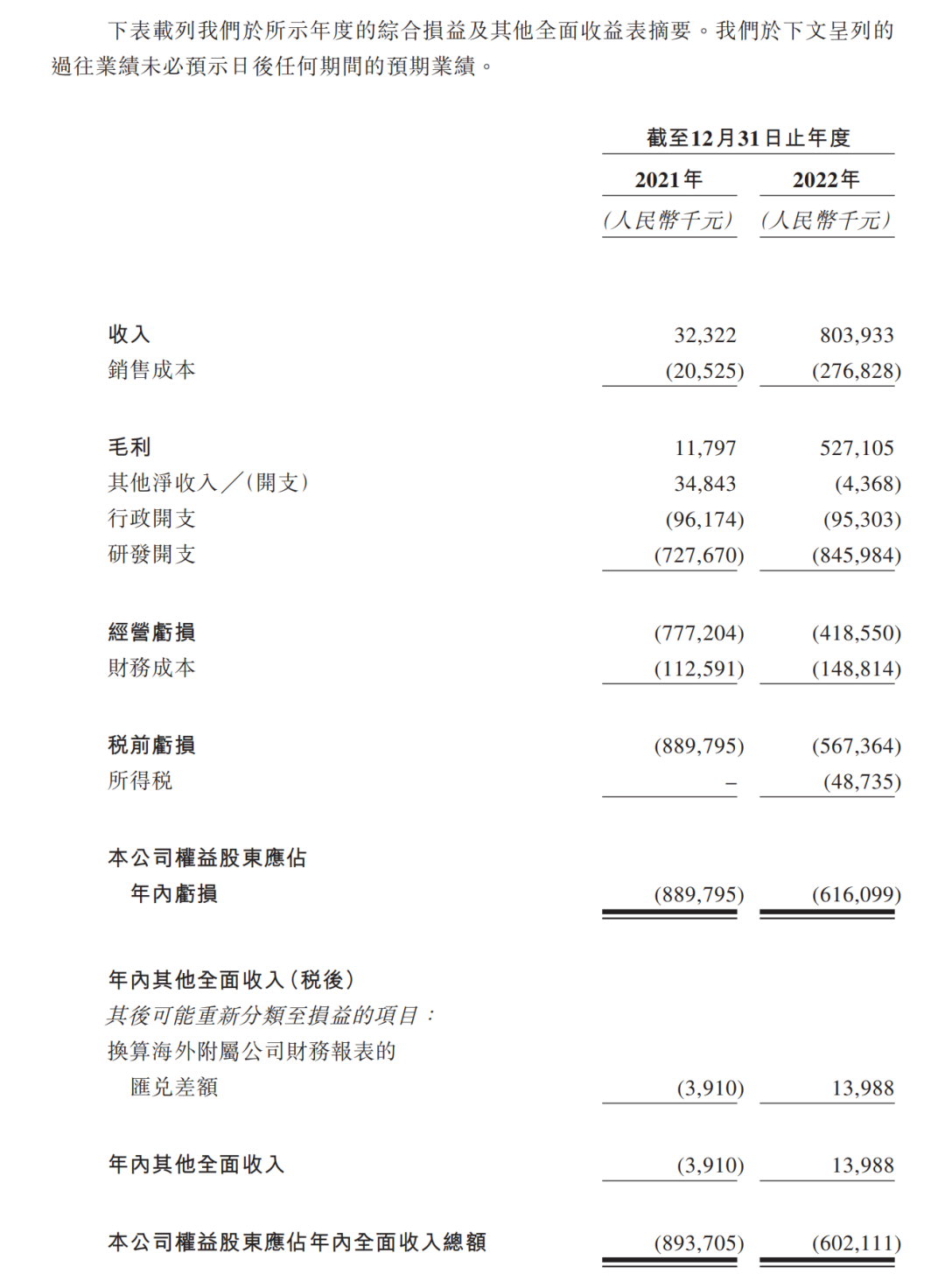

财務狀況

截至4月底,集團有17億元現金流,沒有銀行貸款,财務狀況方面,公司2021~2022年的總收入分别為3230萬、8.04億元人民币,2021年至2022年的收入大幅增加主要是由于公司與默沙東訂立兩份許可與合作協議以開發SKB264及SKB315産生的收入增加。同期虧損淨額分别為8.90億、6.16億元人民币,主要來自研發開支及行政開支。

03

行業概況

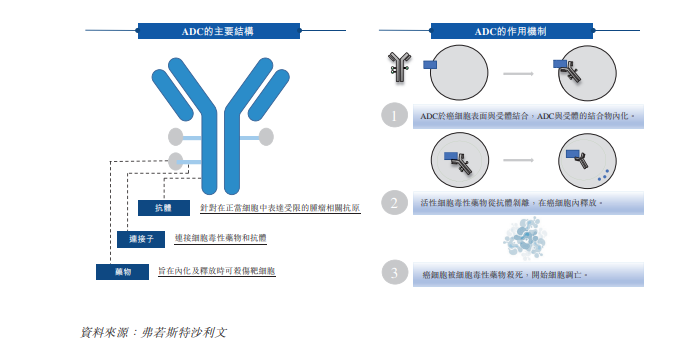

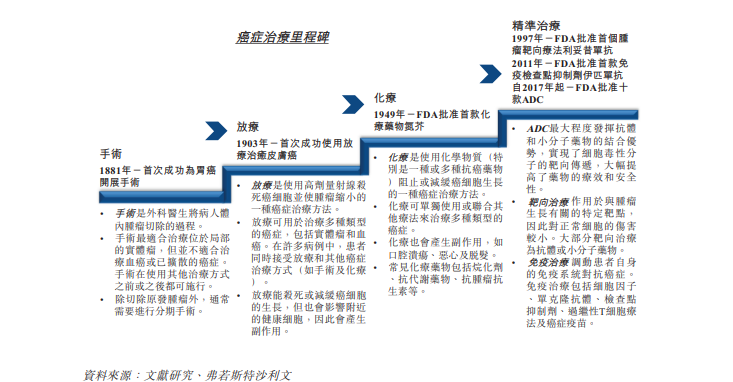

根據招股書,2022年全球及中國分别有10.5百萬人及2.9百萬人死于癌症,并且由于人口增長及老齡化,預計其疾病負擔将會攀升。2022年全球癌症發病數為20.2百萬例,預期将于2030年達到24.5百萬例。2022年中國癌症的總發病數為4.8百萬例,預期将于2030年達到5.8百萬例。癌症治療的格局已由手術及無差别細胞毒性治療(如放療及化療)發展為精華治療,其中抗體藥物(包括單抗、雙抗和ADC)為主要類别。ADC是近年來發展最快的治療方式之一,從特定血癌的後線治療發展為針對更廣泛實體瘤及其他适應症的具有前景的前線治療方式。

于2022年,靶向治療及免疫治療為全球兩大腫瘤藥物類别,分别占有61.3%及24.5%的市場份額,其次為化療(14.2%)。在中國,靶向治療及免疫治療的發展落後于美國等其他主要市場。于2022年,中國腫瘤藥物市場以化療為主,占有54.3%的市場份額,而靶向治療及免疫治療分别僅占有37.0%及8.7%的市場份額。

全球腫瘤藥物市場由2017年的1,106億美元增長至2022年的2,051億美元,複合年增長率為13.1%,并預期由2022年起按複合年增長率10.6%增長,于2030年将達到4,586億美元。中國腫瘤藥物市場由2017年的人民币1,394億元增至2022年的人民币2,336億元,複合年增長率為10.9%,預計将繼續保持強勁增長,由2022年起按複合年增長率12.2%增長,于2030年将達到人民币5,866億元。

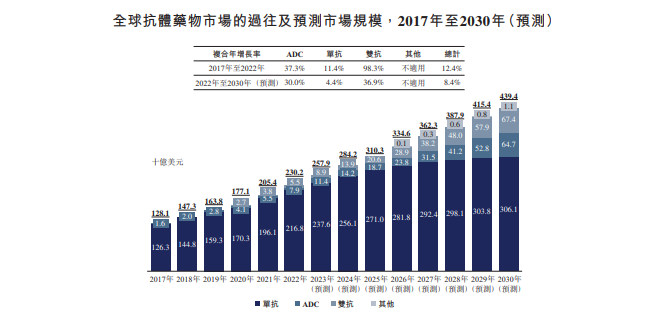

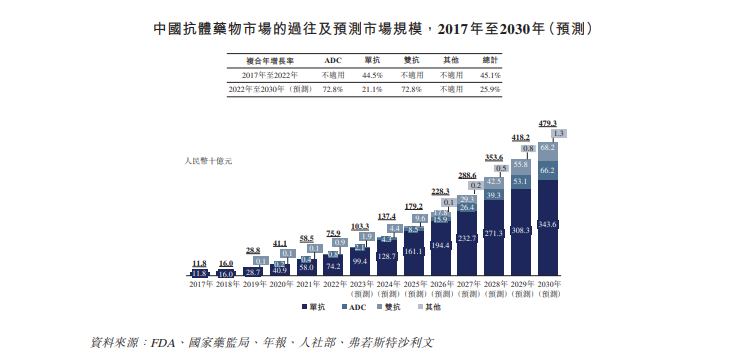

全球的抗體藥物市場由2017年的1,281億美元擴大至2022年的2,302億美元,複合年增長率為12.4%,且預計未來數年将繼續快速增長,預計将按8.4%的複合年增長率增至2030年的4,394億美元。由于患者數量增加,加上政府大力支持以及持續進行研發活動,中國的抗體藥物市場由2017年的人民币118億元擴大至2022年的人民币759億元,複合年增長率為45.1%,并預期由2022年起按複合年增長率25.9%增長,于2030年達到人民币4,793億元。截至最後實際可行日期,單抗是中國最大的抗體藥物類别,2022年其市場規模達人民币742億元。新一代的抗體藥物,如ADC和雙抗,具有極大的治療潛質。随着更多候選藥物獲批,預期ADC和雙抗市場在不遠的将來會大幅增長,增長速度快于整體抗體藥物市場。

ADC的全球市場規模自2017年的16億美元快速增長至2022年的79億美元,複合年增長率為37.3%,并預計于2022年至2030年仍将以30.0%的複合年增長率持續快速增長。于2020年國家藥監局批準首款ADC藥物赫賽萊後,中國的ADC藥物市場開始增長,預期由2022年的人民币8億元增長至人民币662億元,複合年增長率為72.8%。

04

基石投資者

基石投資者方面,基石投資者同意按發售價認購可供認購的發售股份數目,總額約5.26億港元。基石投資者為RTW Funds、Laurion Capital Master Fund、TruMed、彙添富、科倫國際。基石投資者禁售期為6個月,至于IPO前投資者和控股股東禁售期則為12個月。

05

募資用途

科倫博泰預期,集資額45%将作研發及商業化SKB264及治療癌症适應症的A166;30%為對抗表皮生産因子受體的A140、與化療專用的A167、抑制劑A400及A223等其他産品;12%将作ADC、大分子及小分子的專有技術平台的持續開發;8%擴大集團生産能力及質量控制系統提供資金;5%作一般營運用途。

來源|華赢控股

素材來源于網絡

如有侵權請聯系删除文章