2022年,中國出生人口數量降至1000萬以下,引發廣泛議論。少子化、适齡婚育人口減少、女性晚婚晚育等現象,使得中國的人口問題似乎一夜之間浮出水面。解決人口問題刻不容緩,這也給輔助生殖行業提供了廣闊的前景。

在日本等東亞發達國家,以及歐美等先進國家,輔助生殖行業起步較早,發展較為成熟,但是在中國,由于人口問題出現的時間偏晚,輔助生殖行業可以說近年來才剛剛起步,相關政策和立法工作也是于近年來迅速補位。

因此,我們可以認為,對于中國而言,輔助生殖行業的供求雙方都是剛剛起步的狀态。在這樣的一個行業中,具有一定先發優勢的公司如果采用适當策略,可以迅速占據市場份額,成為領跑者,享受先發優勢。

但是目前在輔助生殖行業,看似具有領先優勢的公司,卻因為部分管理層的德不配位,而錯失良機,不僅沒能做到迅速增長,反而使公司陷入各種财務問題。長期來看,這不僅是對公司的股東與投資者不負責任,更是浪費了資源與機遇。這家公司就是錦欣生殖。

1 輔助生殖:方興未艾的藍海行業

晚婚晚育、生育年齡提高、以及不孕不育率的上升,是一個全球性現象。對于中國而言,根據國家統計局數據,2017~2023年,中國的不孕不育率為12%-18%。與此同時,晚婚晚育群體持續擴大,平均生育年齡提高及不孕率上升态勢明顯,市場對輔助生殖服務需求持續攀升。

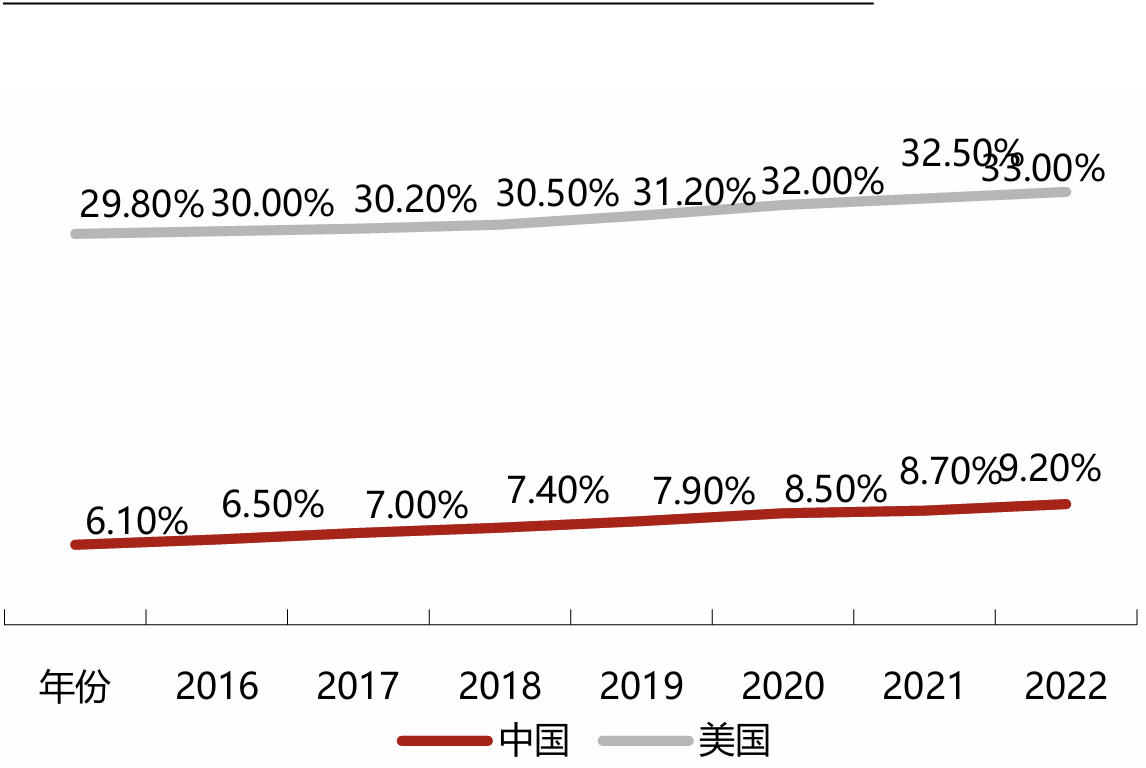

與需求的高企形成反差的是,中國的輔助生殖滲透率卻非常低。據統計,2022年中國的約5000萬對不育夫婦中,輔助生殖滲透率僅為9.2%,遠低于美國同期的33.0%。同時,國際上很多國家通過輔助生殖出生嬰兒占比在2%-10%,而我國通過輔助生殖出生嬰兒占比在2%-3%。

圖1:2016-2023年中美輔助生殖滲透率情況(資料來源:華鑫證券)

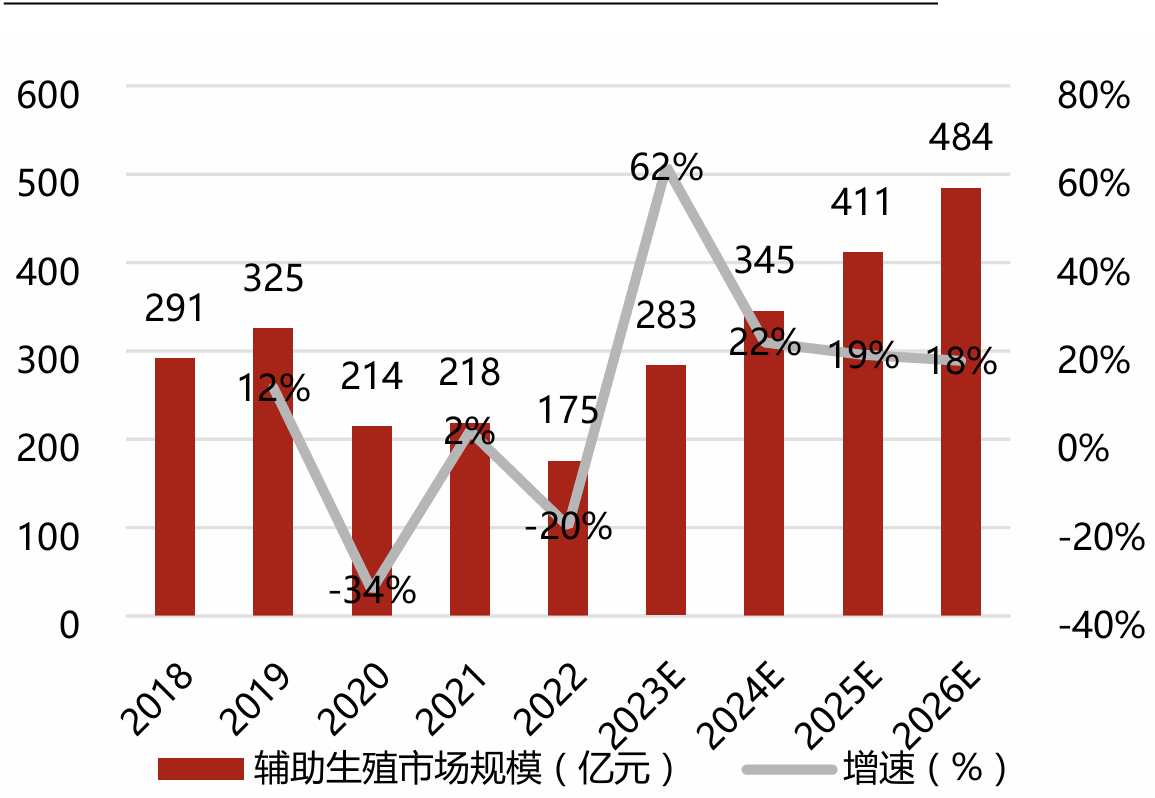

圖2:2018-2026E年中國輔助生殖行業市場規模(資料來源:華鑫證券)

一個好的趨勢是,中國接受輔助生殖理念的人越來越多。根據iResearch數據,2023年後,随着疫情放開,中國不孕不育患者數量增加及接受試管嬰兒IVF意願增強等因素影響,整體輔助生殖行業市場規模将持續快速增長。iResearch預測認為,到2026年,中國輔助生殖行業市場規模将增長至484億元。

為了解決中國因晚婚晚育以及不孕不育帶來的人口問題,國家衛健委發布的《人類輔助生殖技術應用規劃指導原則(2021版)》,建立供需平衡、布局合理、規範發展的人類輔助生殖技術服務體系,努力滿足群衆生殖健康需求,各省相應新增牌照發放數量。

因此,分析機構認為,在“十四五”期間,輔助生殖行業優質龍頭公司有望進一步擴大牌照,因此中國輔助生殖的滲透率有望持續提升,市場規模将得到進一步擴容。未來随着育齡婦女高齡化、婚育年齡增加等因素,不孕不育人群增加,輔助生殖對出生人口的貢獻将增加。

2023年2月底,國家醫保局更是明确表示,将逐步把适宜的分娩鎮痛和輔助生殖技術項目納入醫保基金支付範圍,并鼓勵中醫醫院開設優生優育門診,提供不孕不育診療服務。面對生育率下降以及老齡化問題導緻人口結構改變等挑戰,中國越來越多的省市将輔助生殖治療納入醫保。其中,北京和廣西分别于2023年7月及11月将若幹輔助生殖服務(ARS)納入醫保;甘肅省和内蒙古自治區于2024 年2月将ARS納入醫保。

總而言之,不論是從需求層面、供給層面,以及市場潛力,乃至政策面,目前對于輔助生殖行業都是非常友好的。輔助生殖行業可以說是當前确定性較高的藍海行業。

2 錦欣生殖的财務問題

但是,面對這樣的行業潛力,作為中國民營輔助生殖行業龍頭的錦欣生殖,其經營、财務、以及資本市場表現都無法令人滿意。甚至在過去六七年中出現了比較明顯的倒退。這種倒退具體可以從業務量、擴張效率、利潤率、以及資産負債率等方面進行詳解。

(1)業務量

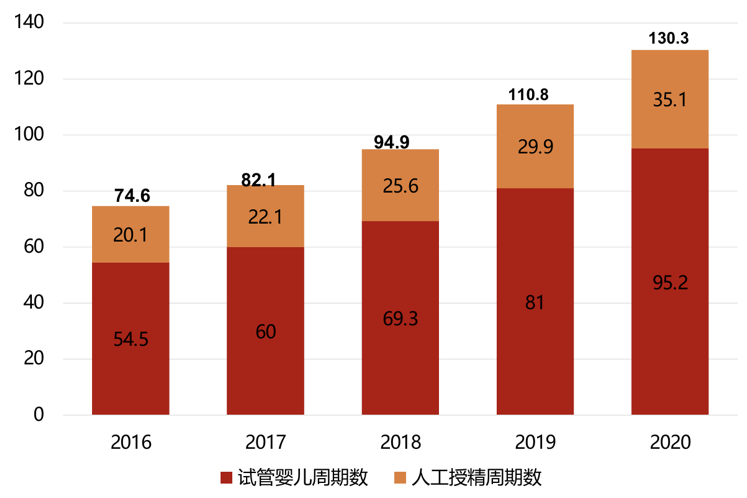

錦欣生殖的主營業務就是輔助生殖,而業務量通過輔助生殖周期數來衡量。根據統計數據,中國近年來輔助生殖周期數呈持續上升的态勢。從2016年的74.6萬例增加到2020年的130.3萬例,而到2023年則更是增長到189萬例。

圖3:中國輔助生殖(試管嬰兒+人工授精)周期數(萬例)

與此同時,中國的輔助生殖滲透率僅為9%,與美國的33%以及與歐洲的36%相比,具有相當大的提升空間。這正是龍頭企業借助優勢,迅速發展的時期。然而自2024年開始,錦欣生殖的最主要機構,即成都和大灣區的輔助生殖周期數均呈現下降趨勢。

其中成都地區2023年完成輔助生殖周期數15962例,而2024年下降到13884例,下降幅度高達13%。而大灣區則由6298例下降到5769例,降幅為8.4%。昆明及武漢地區基本與2023年持平。

周期數 | 2024 | 2023 | 同比變化率 |

成都 | 13,884 | 15,962 | -13.02% |

大灣區 | 5,769 | 6,298 | -8.40% |

昆明及武漢 | 4,242 | 4,261 | -0.45% |

25,919 | 28,544 | -9.20% |

在市場蓬勃發展的大背景下,這樣的下降趨勢令人不解。

(2)擴張效率

錦欣生殖的主要擴張模式包括并購。公司的并購活動自上市前便開始了。例如在2018年12月,公司收購美國HRC。上市後,2020年6月,以現金人民币3.2億人民币收購武漢黃浦中西醫結合婦産醫院75%的股權;2021年10月19日,公司以30億人民币估值收購四川錦欣婦女兒童醫院100%股權。2022年7月13日公司以9.54億估值收購九洲醫院及和萬家醫院股權。

并購的目标不隻是醫院。例如2022年2月4日,公司以17.27億人民币收購深圳市恒裕聯翔投資發展有限公司,以獲取深圳福田一處其總建築面積約為46,000平方米的物業。通過這些并購擴張,公司累計支出超過90億人民币資金。

按常識推理,公司所收購的标的,都是具有較強的産生現金流的能力,像醫院、物業地産等。但令人不解的是,公司的淨利潤從上市後第一年2019年的4.2億人民币,到2024年竟下降到2.73億人民币。雖然過程中出現過波動,但至今為止沒有一年的淨利潤超過2019年。

也就是說,對這些優質資産的并購,并未能給公司帶來實質性的盈利提升。然而根據公司最新财報,公司賬面上竟然存在超過60億元的商譽和商标賬面價值。

一般來講,商譽會形成于科技企業或者初創公司的收購過程中,部分房地産項目如果收購之時估值過高,也會形成商譽。但公司所收購的主要是醫院資産——那麼如此高昂的商譽就顯得反常了。

(3)利潤表扭曲

此外,公司的毛利率和淨利潤率在上市之後2019年都經曆了明顯的下降。其中毛利率從2019年的50%下降到2024年的39%,而淨利潤率在同期更是從26%下降到10%。

更為令人不解的是,在這個過程中,公司的運營收入是在持續增加,從2019年的16.48億元增加到2024年的28.12億。毛利潤2019年為8.17億元,到2024年為10.99億元,中間幾年波動較大。

營收增加,毛利幾乎維持原地不動,反映出公司的銷售成本控制存在問題;而毛利持平,淨利潤劇烈下降,則反映出公司三費、财務成本的控制能力薄弱。

年結日 | 2024年 | 2023年 | 2022年 | 2021年 | 2020年 | 2019年 |

營運收入 | 28.12 | 27.89 | 23.64 | 18.39 | 14.26 | 16.48 |

收益成本 | 17.12 | 16.13 | 14.9 | 10.67 | 8.603 | 8.317 |

毛利 | 10.99 | 11.75 | 8.743 | 7.715 | 5.658 | 8.168 |

毛利率 | 39% | 42% | 37% | 42% | 40% | 50% |

淨利潤 | 2.735 | 3.47 | 1.179 | 3.537 | 2.605 | 4.207 |

淨利潤率 | 10% | 12% | 5% | 19% | 18% | 26% |

最後,值得一提的是,于2024年12月31日,公司1年以内的銀行負債為12.78億,但2024年公司的EBITDA為7.8億,償債能力出現一定的問題。

綜合以上數據,我們可以得出結論,在輔助生殖行業整體景氣的情況下,錦欣生殖的業務量(輔助生殖周期數)卻呈現下降趨勢。此外公司自上市前到2024年之間的各項并購支出資金超90億元,卻形成了超過60億的商譽和商标,且形成22.7億的銀行負債。此外還有增收不增利,毛利率倒退,以及淨利率劇烈倒退等現象。

這些問題都使人不禁猜想,究竟是管理層有意為之,還是其自身能力不足,無法運營好這家公司?

3 管理層能力短闆不容忽視

在筆者看來,公司目前業務與财務上的尴尬處境,究其根源還是在于管理層的能力與經驗欠奉。特别是對品牌化連鎖化業務模式的運營能力的欠奉,造成品控、成本控制、以及效率提升等等關鍵環節的失敗。

具體來看,上市前,公司主要是成都和深圳的生殖中心,對管理的運營和管理能力要求不高;但收購多家生殖中心之後,一旦需要連鎖化經營,則管理團隊缺乏标準輸出、品質把控、以及成本壓降的能力短闆就逐漸暴露。2021年10月,一位22歲女子在公司的武漢醫院實施試管助孕手術後3天不幸去世,該案例反映出公司輸出品質不穩定的弊端,也影響了公司口碑和品牌形象。

此外多個分院近年來出現周期數下降或不增長的案例。例如公司在美國收購的HRC,其2018年輔助生殖周期數為已經為4500個,2024年仍為4548個,相當于6年沒有增長。成都和大灣區的周期數2024年都較2023年明顯下降,前文中有所提及。

管理層能力的短闆,要從管理層人員及其履曆和能力構成中去找答案。公司有5位執行董事,分别是鐘勇、John G. Wilcox、董陽、呂蓉、以及耿麗紅。

其中,John G. Wilcox為HRC醫療機構的醫生出身;在2015年加入公司之前,呂蓉出任多個公共機構及醫療協會的不同職務,目前是公司的法人代表。耿麗紅具有完整的醫學履曆背景,臨床執業經驗,以及海外學術交流經曆。這三位屬于業務骨幹兼高級管理者。

但是值得一提的是,根據互聯網信息以及業内人士透露,不少人都懷疑公司法人代表呂蓉是錦欣創始人範玉蘭的女兒。雖然親子接班對于民企來講并不是什麼新鮮事,但會給外界落下任人唯親而非任人唯賢的口實。

但是另外兩位,鐘勇和董陽,其中鐘勇是出身投資領域,在加入錦欣生殖之前,具有20年的投資行業從業經驗。而董陽在加入公司前,先從事會計和審計工作(普華永道),後擔任過負責資産管理的主管(東興證券香港)。

從對這五位管理層的履曆背景簡要分析,可以得出結論,公司缺少務實的企業管理人才,特别是缺少運營領域的人才。

值得注意的是,一家公司在戰略擴張的關鍵時期,運營領域的人才是至關重要的。例如國際知名的蘋果公司,雖然創始人喬布斯是一位具有極高藝術天賦的天才程序員,但喬布斯去世之後,接任蘋果CEO至今的庫克,出身于供應鍊運營領域。蘋果公司固然離不開喬布斯的創意和品牌能力,但其業務走向全球化的過程,必須具備全球成本控制、品質标準輸出、采購、分銷、渠道、分配體系的建立等一系列專業素養。沒有這些,公司就會在發展的過程中遭遇瓶頸,甚至倒退。

4 總結

綜上所述,筆者認為,錦欣生殖處在當下輔助生殖這個藍海行業之中,反而從上市後2019年至今,業務上與财務上一直乏善可陳,甚至到2024年還出現了倒退——其根本原因在于管理層的能力模型上存在短闆。

甚至不誇張地講,雖然輔助生殖行業是一片藍海,但競争也必然非常激烈,錦欣生殖目前在民營輔助生殖領域處于一線龍頭地位,但如果長期囿于管理層能力短闆而不能實現擴張,則有可能被後來者反超。而這個結局,不論是公司管理層還是股東投資者,都是不願見到的。

所以,為公司的長遠發展計,為股東與投資者的切身利益計,管理層的人員調整勢在必行。引入當前團隊所欠缺的專業人才或能力要素,補齊能力短闆,才能使公司走出當前尴尬的困境,才能不負“民營輔助生殖第一股”的行業地位與企業光環。