疫情的陰霾終于褪去,對于絕大多數互聯網公司而言,一個經濟複蘇的中國正在徐徐走來。

不要誤會,我們從來不是盲目的樂觀主義者,是理性的樂觀主義者,在細節上悲觀假設,在趨勢上樂觀判斷。

這種經濟複蘇,我們傾向于認為是溫和的,而且是結構化的:相對于線下實體,互聯網具備更強的複蘇敏捷性;相對于地産、出口等領域,日常消費有較強的反彈韌性;旅遊、本地消費則顯示超預期反彈的迹象。

一方面,美團的業務更加受益于上述結構化複蘇行情。

另一方面,美團的業務也能更好地反映中國經濟的橫切面:大量本地餐飲、娛樂、酒店商家将如何追尋失去的時光;大量年輕的騎手将如何與本地社區構築原子化社會生存狀态下的居民生活;大量消費品牌将如何迎合新的消費習慣和生活方式,重構商品供應鍊和流通環節成本,提升社會商品零售效率;數以百億、千億的研發資金源源不斷投入,将怎樣徹底改變中國人的生活方式。

上述問題,這份年報都能給我們一些啟發,所以,不論你是不是美團的股東,其實都可以看一看這份财報,它隐含的不隻是本地生活行業的昨天、今天和明天,也蘊含着國人走向新生活的願景和希望。

本文将圍繞4部分展開:

外賣與閃購、到店酒旅、新業務三大闆塊的進展和展望;

财務數據分析;

Buy side估值分析及生态展望。

1. 業務進展和展望

按照美團财報結構,目前有核心本地商業和新業務兩大闆塊,但是為了更細緻觀察不同業務闆塊的格局和進展,我們在本部分将按照三大闆塊來獨立分析:外賣和閃購、到店酒旅、新業務。

1.1 外賣和閃購

廣義而言,外賣、美團買菜也屬于即時零售的範疇,狹義的即時零售通常特指美團的閃購業務,自營的美團買菜業務放在新業務裡。

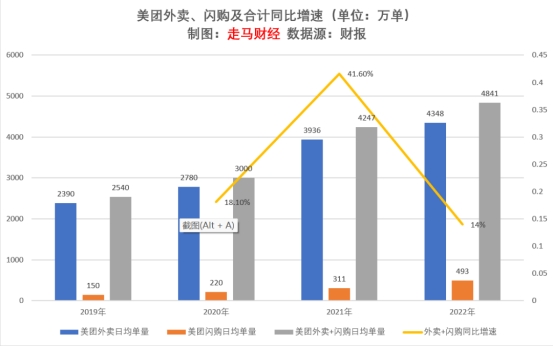

根據财報披露,2022年全年即時配送交易筆數176.7億筆,日均4841萬單,去年全年155億筆,日均4247萬單,2022年Q2開始美團調整了财報披露口徑,即把閃購與外賣統一披露,以即時配送訂單量公布數據,不再單獨披露外賣、閃購數據。

但是2022年Q1及以前會單獨公布外賣單量,根據2021年财報,全年外賣單量為143.7億筆,日均外賣單量為3936萬單,可以精确計算出2021年全年閃購日均單量為311萬單。

此外的2019/2020年外賣日均單量也為财報披露的精準數據,而2019/2020/2022年閃購單量均為我們根據日常跟蹤和内部分享追蹤到的預估數據,基本準确,供參考,2022年外賣單獨數據也為追蹤計算所得,不過整體即時配送訂單量是财報公布的精準數據。

2019年是很多行業,包括互聯網一部分行業的巅峰,不少公司的營收、利潤等至今都沒有恢複到2019年時。

而美團核心本地商業中的核心,即時零售(外賣+閃購)的年度單量已經達到2019年的1.91倍,外賣單量是彼時的1.82倍,閃購單量是彼時的3.3倍。

外賣單量的3年複合增速為大約22%,閃購單量複合增速為大約50%,即時零售(外賣+閃購)複合增速為大約24%。

分開來看,考慮到疫情封控因素,外賣單量增速是受損的,2020-2022年,外賣單量增速分别是16.3%、41.6%、10.5%;閃購單量增速是受益的,2020-2022年,閃購單量增速分别是46.7%、41.4%、58.5%。由于閃購基數尚小,總體上,我們從上圖可以看出,即時零售(外賣+閃購)在疫情封控較嚴的2020年、2022年增速都較慢,而疫情複蘇的2021年反彈較快,因此2023年,外賣有望恢複常态增長疊加反彈行情,尤其是二季度開始。

閃購可能無法延續2022年單量58.5%的爆發式增長,但是消費者習慣基本形成,疊加美團履約密度不斷提升降低配送成本,在社會原子化浪潮下,單身化、少子化、小家庭化、Z世代登上消費舞台中心等合力影響下,這一新型業态有望更好迎合消費者需求,而線下零售商業,尤其是離消費者更近的社區商業、便利店等大力擁抱即時零售,源頭的品牌商已經逐漸意識到,即時零售作為新型零售渠道,是更高效觸達終端消費者的方式,這使得其有更強烈的意願對該渠道進行消費者補貼與品牌營銷。

因此,一年短期來看,我們認為外賣有望取得反彈性增長,中長期的3年來看,外賣單量有望延續15%以上的複合增長;而閃購業務則有望延續35%左右的3年複合高增速,展望2025年,外賣有望達到6800萬左右日均單量,閃購有望達到1250萬左右日均單量,即時配送日均單量達到約8000萬,峰值大概率達到或超過1億單。

疊加即時配送屬于服務行業的性質,服務有通脹屬性,商品有通縮屬性,而且更多高端酒店、餐廳選擇擁抱外賣渠道,整體客單價有望延續緩慢升勢,這将使得GTV增速快于單量增速,而營收增速又将快于GTV增速。

說到訂單峰值,2022年美團外賣、閃購、鮮花、買藥的訂單量分支分别超過了6000萬、1100萬、600萬、580萬,當然這些不同業務的峰值很可能不是發生在同一天,而且鮮花、買藥單量也包括了一部分異地通過傳統快遞配送的訂單,但是它基本上能說明即時配送整體的單量峰值應該超過了7000萬,3年合計增長43%并不是太高的要求。

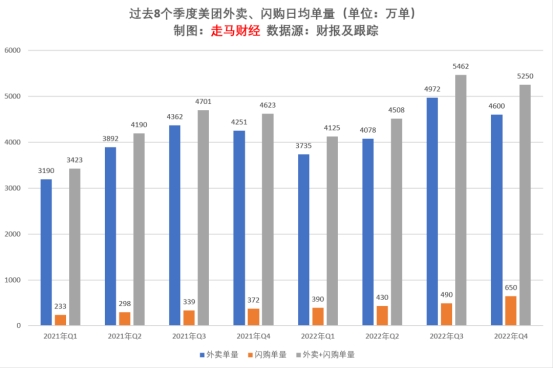

具體到第四季度,即時配送訂單日均合計5250萬,外賣4600萬,閃購650萬,該數據跟我們此前的簡評、預測均有些出入,請以目前公布數據為準。

根據我們的計算模型,過去8個季度的外賣、閃購、即時訂單單量基本可以倒推、測算出來。

至于競争勢态,外賣行業競争形勢進入穩定期,餓了麼疊加高德地圖、支付寶、抖音等渠道流量,與美團形成均勢狀态;抖音有入局外賣行業的意願,但料難取得實質進展,因為外賣業态具備超高時間敏感性,本質上是履約服務驅動,競對要在用戶、商戶、騎手網絡、消費者心智四個方面同時取得突破,才有望挑戰領頭羊,我們認為目前看不到這樣的可能性。

外賣是大即時零售業态的戰略至高點,圍繞外賣建立的即時配送網絡,構成了整個同城消費的生态網絡基礎,商超、便利店、買藥、鮮花、第三方買菜等各類業務都可以插入這個生态網絡。在該生态中,出于更好滿足消費者需求的原因,高達三分之二的外賣訂單是1P模式,即美團配送,同時該業務有波峰波谷特性,這使得履約運能投資是前置的,且很難共享;新進入者需達到一定規模才能覆蓋和合理優化履約成本,這将使得領先者的優勢如齒輪般環環相扣,嚴絲合縫,簡單介入同城零售如線上超市業态,不足以撼動美團地位。

一個潛在的變革,是履約端出現機器配送,如自動配送車、無人機等大幅降低履約成本,在效率方面大幅領先,則有可能颠覆人力為基礎的平台,所以美團早在2018年開始就深度介入自動配送車、無人機技術投入和研發,确保技術領先,潛入無人之境,領先同業。

說到履約價值,我們可能被外賣這個特殊的品類略微幹擾。實際上在商品即時零售領域,履約端創造的價值,應該是低于供應鍊端的,比如一台電飯煲,價值300元,假如你在規模、周轉率、搬運次數等方面提升,降低10元成本并不是很難的事情,但是在履約端要降低10元錢成本則很難,推到手機、電視、手表等高單價商品,則更明顯。

而且,在商品零售領域,履約的時效敏感性較外賣降低。

因此,在從外賣發展到萬物到家後,美團仍需要持續打磨供應鍊控制力,确保自身運營效率、采購成本、庫存管理、倉儲成本等各方面都具備競争力。

當然,由于外賣始終是大即時零售的戰略高地,這使得美團在履約成本、體驗方面占據戰略優勢,在萬物到家的第一個階段,即萬物皆由現有實體終端提供時,這個優勢是壓倒性的;而如果進入到下一階段,各大平台深度介入上遊采購、倉儲甚至生産環節,如果第三方即時配送系統高度成熟,則現有的履約優勢會略微削弱,但是第三方即時配送系統高度成熟可能是個僞命題,這一點我們在前面描述外賣特性時已經有所提及。

我們認為萬物發展都有其延續性,很難有誰可以跳躍式快進到下一個階段,而目前美團已經在不斷積累供應鍊經驗。

總體上,外賣和閃購是美團的内核,具備高确定性與長期成長性。

1.2 到店酒旅

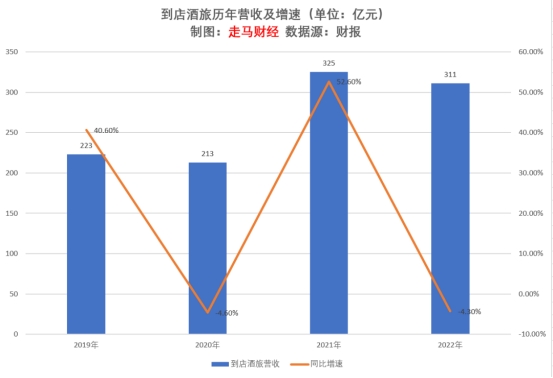

到店酒旅業務受疫情影響更加明顯,尤其是酒店業務,因其有一大部分跟跨城、商旅相關。

我們整理了過去四年到店酒旅業務整體營收概況,其中2022年數據為測算值。

2020年和2022年疫情影響較大,到店酒旅業務均錄得了同比小幅下滑,這主要得益于,美團業務較為豐富,受影響最大的酒旅業務風險被到餐、到綜等平滑。

相較于2019年,美團到店酒旅業務營收已增長了39.5%,而同期攜程營收仍較2019年下滑了44%。

另外一個值得參考的數據是,2022年中國餐飲收入43941億元,2019年為46721億元,同比下滑6%,說明美團到餐業務在大餐飲中的滲透率是不斷提升的。

短期來看,2023年,受益于經濟複蘇、消費者擁抱線下生活和報複性旅遊需求,到店酒旅業務肯定會有反彈性增長。

長期來看,到餐和到綜行業線上化率仍然較低,前者全行業大約也僅有10%左右線上化率,後者比例更低,當然酒旅行業線上化率已經比較高,但酒旅行業整體規模遠不及前兩者,所以整體而言到店酒旅業務還有很大的增長空間。

現在的問題是,新的競争者抖音入場,市場擔憂情緒始終籠罩。

從目前的局面來看,2022年美團到店酒旅大約3500億核銷前GTV,抖音大約650億,雙方核銷率差距大約27個百分點,核銷後美團規模大約是抖音8倍,差距還是明顯的。

雙方競争的核心在到餐業務,到綜影響相對小一些,酒旅影響更小,因為酒旅客單價相對更高,計劃性更強一些,短視頻的優勢主要集中于非計劃性、沖動性消費,尤其是像餐飲這類客單價相對較低的服務。

抖音的沖擊主要在兩個方面,一個是大流量,一個是低價,有一些人是聽說抖音更便宜,通過比價選擇抖音的,如果兩個平台價格趨同,那麼也難說抖音有優勢,畢竟美團的入口、心智、供給豐富度都更優,服務也更專業,抖音隻是占據了一定的流量和種草場景優勢。相對來說,價格影響更大一些,如果形成消費者心智,抖音是更便宜的渠道,則對美團是較為不利的。

就像當初直播電商也是流量+低價雙打組合,所以美團競争的拳頭可能是價格戰,一方面在消費者、商家兩端補貼,争取雙方價格基本趨同,保住美團低價的心智;另一方面通過到家業務與到店協同,比如同時開通了到家外賣和到餐的商家,其服務完全可以做交叉銷售,還可以針對近1億外賣會員做協同,總之是要将價格優勢凸顯出來。

目前美團已經推出特價團購項目,且不斷加碼資源,上海地區已經能在首頁金剛位和信息流第一屏右側看到固定的資源位。

在到店酒旅的三個參數裡:GTV份額、營收、利潤,很顯然重要性是遞減的,GTV份額是最重要的,根據管理層的分享,美團顯然也選擇了份額優先的策略,犧牲一定的營收和利潤來加強市場競争,這個方向絕對是正确的。

根據預估,公司會正面迎戰,且有信心保持2020-2025年25%的複合增長率,這對應2025年營收大約850億,相對應的預期經營利潤率可能會下降到35%左右,淨利潤大約300億,當然利潤率是逐漸降下來,不是一下子降,2023年将保持經營利潤率42%左右,與2022年Q4大緻相當。

除了價格競争,美團也會在短視頻、直播等内容方面進行投資,為商家創造更多的價值變現工具。

在美團到店酒旅業務中,抖音因其高廣告變現屬性,影響更多的是頭部商家,比如連鎖餐飲品牌,他們有更多的廣告投放意願和能力,中小商家無力也沒有意願在品牌營銷方面進行投資。

頭部商家GTV在美團到店酒旅中占比大約10%。

我們也需要考慮到抖音自身的情況,目前直播電商、本地生活占據重要位置,在視頻信息流中也頻頻出現,我們從不同的消費者得到了不少反饋,大家對于其内容吸引力、廣告幹擾均有了負面情緒,公司内部廣告團隊、内容部門、電商部門、本地生活部門各自都會有自己的KPI,這是一個較難以平衡的局面,也就是說,本地生活的賬需要快速打平,甚至大幅盈利,不然影響内容受衆和其他部門的壓力會指數級增長,而要快速打平或大幅盈利,都意味着商家的成本将大幅上升,低價局面不可持續,消費者會感受到。

考慮到視頻号和快手低adload的現狀,抖音也面臨較大的外部壓力,美團低價迎戰會加劇這種壓力。

其實,整個市場還處于發展早期,抖音入局并不是零和博弈,如果抖音能在内容行業競争、公司内部協同、消費者與商家體驗等方面創造平衡,是可以加速行業的線上化率的,所有從業者都将受益,并不是壞事。

總的來說,競争是可以接受的。

1.3 新業務

美團買菜目前已經實現了北京、上海地區UE轉正,并準備開啟新一輪擴張步伐。

實際上美團買菜這個業務優勢是明顯的,美團7億高質量用戶天然協同,流量獲取成本大幅降低。基于地理位置的商業模式,與原有的外賣、閃購也是一脈相承的。

在一二線和部分較為富裕的三線城市市場,自營的美團買菜具備戰略價值,類似京東自營之于京東,同時它也是美團積累供應鍊管理能力的最佳試驗場。

參考山姆會員商店、Costco,美團買菜基本上就是他們的線上版本,插上了即時零售的翅膀,且無需大批量采購,使用門檻很低。根據筆者個人體驗,美團買菜的蔬菜、水果、快消品等的價格,即便加上履約費用也較商超有優勢,現代家庭和城市單身人群的消費習慣已經越來越向即時零售遷移。

2022年美團買菜GMV大約150億,我們預期這個業務有10倍以上的增長空間,美團有最大的概率成為最終的市場領導者。

美團快驢作為連接百萬商家的供應鍊,同樣可以為美團積聚供應鍊管理能力,同時可以進一步強化與餐飲商家的連接能力,目前已經上升為行業第一,而且即将開始盈利。

疫情開放,快驢會大幅受益;買菜雖然失去了屯菜動能,但是經濟複蘇背景下,消費者消費意願和能力會更好,這是長期利好。

美團優選可能面臨更長期的競争局面,一方面他覆蓋全國近3000個市縣,全國供應商采銷管理本身就比較難,也是美團此前尚未接觸的——買菜隻是區域幾個市場,外賣和閃購則不需要管理采銷。另一方面,拼多多、阿裡巴巴一直在持續加碼該業務,行業的競争一直在持續。

這也凸顯該業務的戰略價值,我們重申社區團購業務具備非常高的戰略價值和前景,尤其是在三四線及以下市場,值得長期投入。

打車業務已經開始收縮,轉為第三方模式,滴滴的優勢在被封兩年後仍然無法被撼動,證明時間高度敏感的業務具備極為強大的護城河,側面印證了外賣業務的獨特價值。

單車、充電寶等業務均實現了規模化盈利,2023年有望迎來反彈。

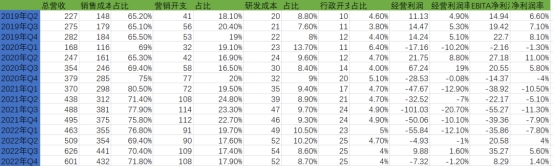

2. 财務數據分析

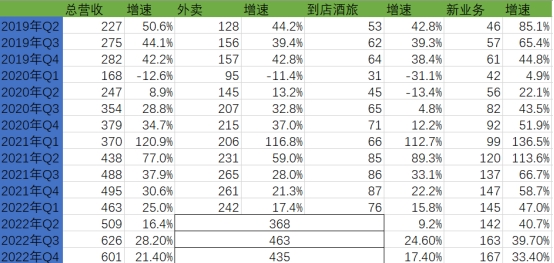

部分内容在前一篇簡評中出現過,所以長話短說。

商戶數環比持平,同比增長5.7%,長期來看,仍然有大幅增長空間。

年活躍買家數環比減少900萬,同比減少1300萬,降本增效背景下,優選和團好貨減少了激進的買量和補貼策略所緻,随着零售業務持續推進,10億消費者目标終将實現。

平台訂單量277億筆,同比增長12%,尚可。增量30億筆,其中即時配送訂單(外賣+閃購)增量22億,到店酒旅受困疫情有所下降,其他業務增量8-9億筆,主要受美團優選單量溫和增長驅動。

總體來說,增長趨向高質量自驅式方向。

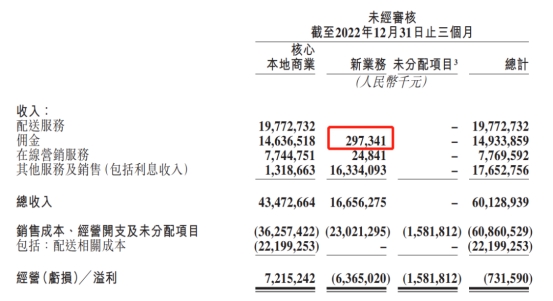

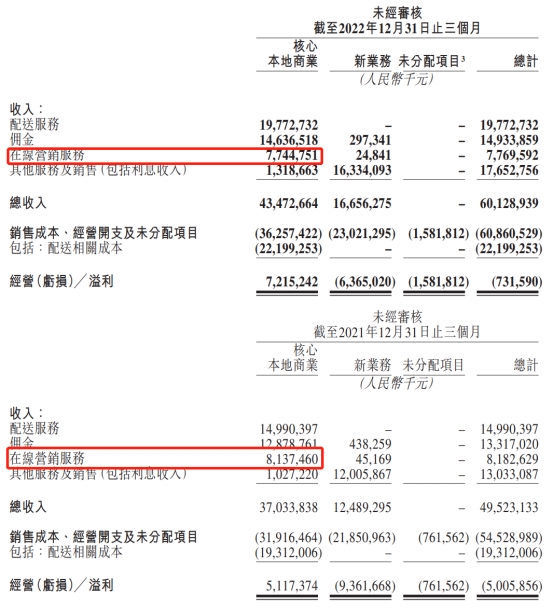

營收601億,大幅超越市場預期,核心本地商業營收435億,同比增長17.4%,這是整體營收超預期的主因,主要是12月份疫情放開後外賣和閃購大幅增長,尤其是買藥等閃購業務爆發式增長。

新業務營收同比增長33.4%,年度規模達到592億,兩年内有望超過1000億規模。

四季度核心本地商業經營利潤72億,利潤率16.6%,去年同期為13.8%;核心本地商業全年經營利潤為295億,去年為188億,同比增長56.9%;四季度新業務虧損64億,虧損率38.2%,虧損金額和比例均持續縮窄;全年新業務虧損284億,去年虧損359億,減虧75億。一季度新業務虧損金額有望進一步縮窄到50億上方,全年若将虧損金額控制在150億以内,則新業務虧損率有望下降到20%左右,恢複到2019年時水平。

四季度經營現金流41億,全年經營現金流114億,均大幅優于2021年。

新的一年,核心本地商業的利潤和利潤率均有望迎來反彈,疊加新業務虧損縮窄,總體利潤将逐漸釋放。

銷售成本保持穩定,營銷支出體現降本增效意願與擴張進取心的平衡,研發與行政成本持穩。

新業務中的傭金收入全年最低,同比下降32%,環比下降26%,該部分收入變動主要反映新業務中團好貨投入放緩、打車業務投入變得謹慎等因素,優選營收計入新業務中的“其他服務及銷售(含利息)”,優選業務貨币化率10%左右,營收(不是GMV)規模料在120-150億之間。

四季度核心本地商業中的廣告收入同比減少4億,主要原因是到店酒旅該季度營收同比下降超過20%,疫情封控和放開後大面積感染,商家缺乏廣告投放動力,外賣和閃購平台廣告增長部分抵消了該負面因素,抖音進入本地生活領域也對該變動産生了小幅影響,但這方面影響還非常小,該變動也不具備任何延續性。

2019-2022年,配送單均成本4.7/4.8/4.6/4.5。

3. Buy side估值分析及生态展望

我們給予外賣業務2023年25%的單量增速預估,30%營收增速預估,閃購業務35%單量及營收增速預估,閃購客單價料将小幅下滑,貨币化率小幅提升将平滑其影響,綜合外賣+閃購營收同比增長約31%至1677億,外賣利潤約158億,閃購虧損約10億,民宿及交通票務利潤約15億;到店酒旅業務營收同比預估增長45%至約451億,經營利潤約188億,利潤率42%;新業務預期增長30%至大約770億,經營虧損約21%,虧損160億;總體Non-GAAP利潤約190億。

外賣業務給予30倍PE,對應4740億估值;閃購2022年GTV大約1475億,外賣GTV大約8100億,比值大約18%,給予外賣25%倍估值,對應大約1185億;到店酒旅業務給予20倍PE,對應3760億估值,本地核心商業合計約9685億估值。

新業務給予2倍PS估值,對應1540億,總體合計11225億,換算成港币大約12830億港元,合每股約207港币。

在外賣、閃購、買菜這條業務線,美團構築起了越來越深的護城河,這是它一直都享受更高估值的核心原因。

美團深耕的同城服務領域,服務隐含長期通脹預期,不同于商品零售的通縮可能性。

商品零售業務的不斷滲透,從近場3P(外賣+閃購),到近場1P(買菜),到中場社區團購,再到遠場電商,這将為美團建立未來10-20年的增長曲線,它一方面迎合了消費者越來越碎片化、即時化、快速、想要就要的需求,一方面為這個高度不确定性的世界增加了确定性,同時為品牌營銷提供了新的戰略渠道,零售業數字化的進程遠未結束,近場電商也就是即時零售會成為一股不可忽視的力量,它的結果是使得品牌觸達消費者的時間、空間(流通環節改造)都發生巨變,提升流通效率,降低物理世界中房産的隐含渠道成本,大幅改善消費者體驗,提供增量價值。

抖音在到店業務的進展帶來局部隐憂,但不影響美團在到店酒旅業務GTV、營收和利潤的繼續增長,以及大零售業務的演進。

過去6個月,美團在多重負面影響下被放大了潛在影響,而經濟複蘇預期疊加到店強勁反彈、外賣、買菜、閃購、優選穩定增長等業績修複因素,有望創造一個極佳的機會點。

至于分股後的抛售壓力,那可能是最不值得讨論的點,決定公司價值的從來不是股東數量多寡,而是盈利能力和發展勢頭。

2022年,有624萬騎手通過美團獲得收入,其中81.6%是來自縣域鄉村地區的轉移勞動力,同時有近400萬本地生活商家在疫情期間活躍在美團生态,更有近500萬外賣商家通過美團支撐了店鋪運轉,他們構成了我們這個社會最細顆粒度的毛細血管,也是國人在各種不确定性中保持超強韌性的體現。

來源:走馬财經