文章來源:思辨财經

作者:仝志斌

近幾個季度快手走出了令市場十分詫異的行情,一方面近幾個季度以來企業财報确實傳達了足夠的善意(基本做到了盈利性和成長性兼顧,尤其在2023年Q3經調整利潤達到了31.7億元),但另一方面其在資本市場并未如約迎來“大牛”,相反在近期股價還出現了非常兇險的下調。

這就引起了我們的興趣,究竟是何因素讓快手基本面與市場表現如此背離,我們将通過量化與财務分析來解答此問題。

本文核心觀點;

其一,經過量化分析,“成長性”仍然是快手的重要标簽,今年數次異常波動取決于個體特殊風險;

其二,快手的總流量仍在增長期,這是經營層面保持“成長性”标簽的前提;

其三,随着市場流動性的改善,屆時将進一步檢驗我們本文分析框架。

量化分析看“成長性”

我們曾多次對快手進行過深度分析,也逐漸建立了如下框架:

1)“成長股”仍然是快手的主要标簽,此類企業具有高貝塔的顯著特點,理論上快手的股價波動性要強于大盤,這是高成長貝塔股的典型特點;

2)在資本市場中,成長股特别容易受貨币市場流動性影響,簡而言之當流動行充裕,此類股票"給點陽光就燦爛“,相反若流動性變得粘稠,此類企業将首當其沖,短期内企業的“定性”非常重要,這是鑽研基本面的研究者經常忽略的因素;

3)在此框架下,如果快手可以維持“定性”身份,在市場好轉時就能獲得超額收益率。

在對快手展開正式研究之前,我們不妨先審視上述框架是否依然成立。

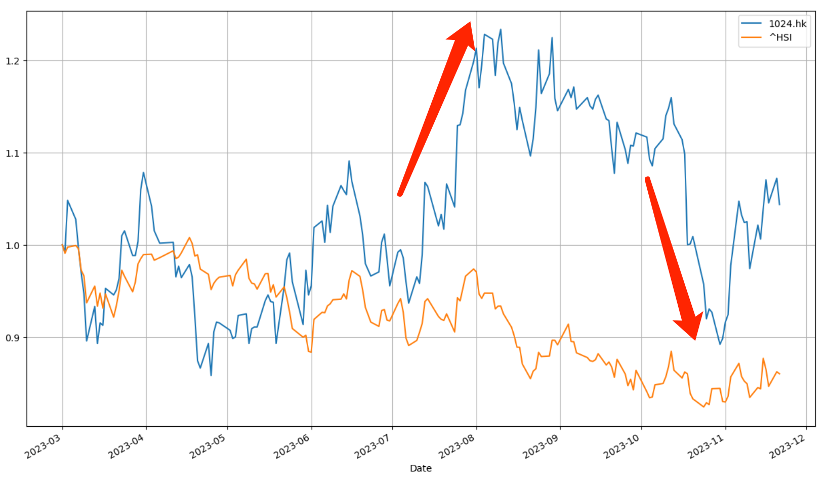

我們整理了今年3月以來(2022年末後的小牛市尾聲)快手與恒生指數的波動情況,将基準設為“1",如上圖所示。

起初兩條折線走勢表現出了高度的一緻性,直到7月之後快手開始表現出“跌宕感”,股價迅速拉起,維持高位兩個多月後,10月又迅速下跌。如今雖然收益率仍然跑赢了大盤,但過程顯得如過山車那般刺激。

為何在Q3,快手表現的如此大開大合呢?我們首先看流動性因素。

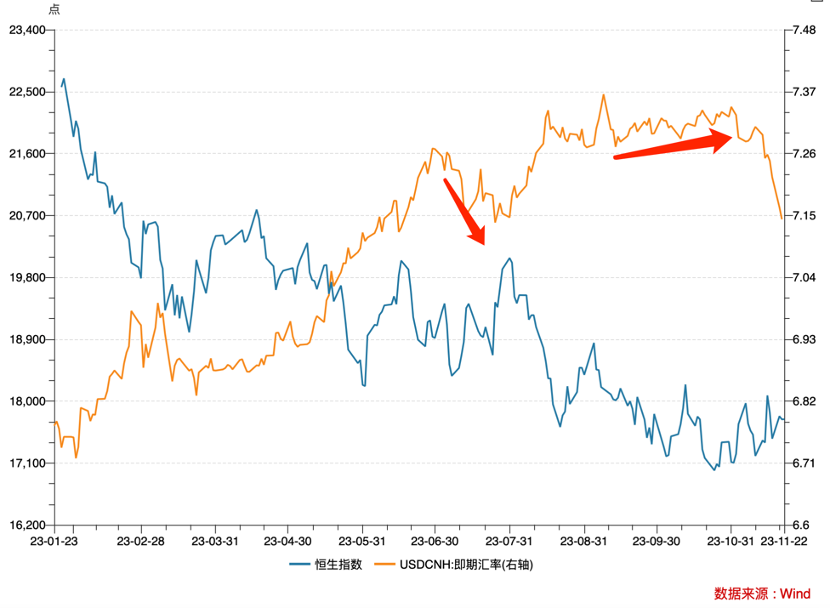

受聯系彙率制度影響,港股本質上乃是“以美元計價資産”(港币可視為美元的“代币”),因此離岸人民币彙率就成了決定港股資産價格的重要因素,簡單來說,當離岸人民币升值,香港金融市場會置換出大量港币(或者美元),流動性得到極大改善,以此刺激資本市場尤其是快手為代表的成長股的表現,相反,若離岸人民币貶值,市場便會回收港币(或美元),資本市場則表現為利空。

在上圖中,我們确實可以看到離岸人民币彙率與香港資本市場的密切關系,如上圖所示,7月初離岸人民币曾有一次反彈的機會(從7.26反彈到7.16),受此影響恒生指數亦得到明顯改善。也就在此時快手股價得到遠高于大盤的表現,這是成長股的典型特點,亦在我們的框架之内。

自8月之後,離岸人民币彙率面臨了一輪嚴峻的貶值,恒生指數自然也深受其擾。隻是讓我們感到詫異的是:在恒生指數的連續下挫中,10月快手的下挫幅度是明顯獨立于大盤的。

對于快手此次下挫,我們就不能再沿用流動性分析理論,其反常表現意味着市場嗅出了其特有的風險,如:

1)市場傳言騰訊會減持;

2)管理層出現較大變動(宿華退出),擔心會出現減持行為。

最終上述情況并未發生,風險得到緩釋,11月之後快手股價又得到反彈。

至此我們也就又重新修正了對快手的分析框架:

其一,快手“成長股”的定性并未改變,這是近一年來其市場波動較大的主要原因,如果用基本面去分析股價走勢而忽視流動性因素,那猶如緣木求魚般不得要領;

其二,短期内個體風險的放大推高了波動性,此時影響市場的主要因子在“消息端”,而非流動性;

其三,當前“消息端”風險得到緩釋,流動性又因為離岸人民币升值(連續飙升超過2000個基點)而得到改善,這為快手“收複失地”創造了良好背景;

其四,此前較大的波動性在短期内提高了股價在統計學上的風險(投資學将股價波動标準差視為“風險”),這會使得快手的市值修複呈現前慢後快的局面,見下圖

我們選擇了代表中概企業近一年的表現,股價波動标準差視為“風險“,每日平均波動視為”預期收益“,近幾個月的股價大幅波動下無疑提高了快手的風險,同時又抑制了預期收益率。

這就需要快手在短期内要盡量燙平市場的波動性,如擴大回購的手段來提高股價的穩定性,避免企業再出現劇烈波動,這才是後期市值快速成長的必要條件。

流量盤子維持“成長性”身份

如前文所言,“成長性”仍然是快手的主要标簽,我們已經通過量化手段得到驗證,這是對快手分析的基礎之基礎。另一方面,如果快手要長期維持此定性就需要在經營基本面中給市場足夠的信心,接下來就從基本面中尋找“成長性”的線索。

作為國内知名短視平台,快手在經營中主要采取了以下策略:

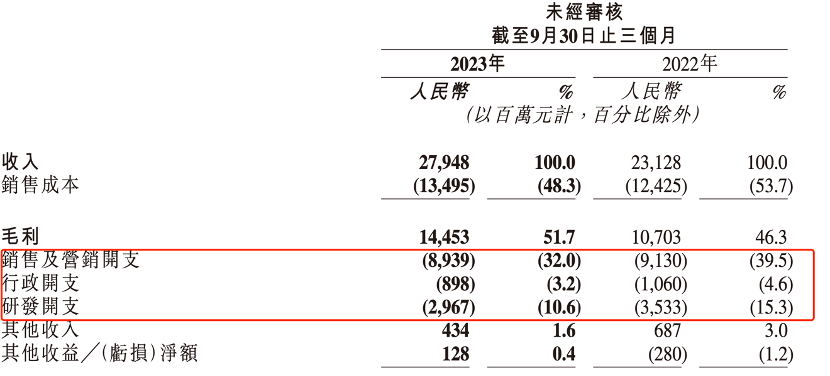

其一,提高營銷類業務增速(尤其與直播電商配合,以内循環為主的廣告訴求得到攀升),不僅刺激了總營收的增長亦改善了毛利率的表現,2023年51.7%的毛利率乃是快手曆史新高,直播電商對廣告的需求拉動功不可沒;

其二,期間費用進行了一輪明顯的削減,其經營質量随之得到改善,如下圖所示

隻是我們要思考的是,站在長期可持續經營角度,企業還能否足夠的後勁,這是告别人口紅利後,我國互聯網企業不得不面對的問題。

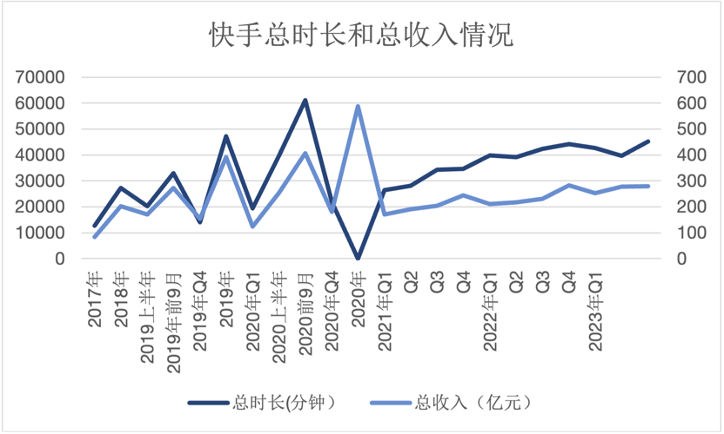

短視頻是一個非常“吃”時長的行業,用戶使用總時長就成了貨币化的“錨”,我們根據DAU和單個DAU使用時長制作上圖,并與總收入進行對比。

在大多數時間内,兩條折現表現出了非常高的一緻性,直到2022年之後,快手用戶使用總時長仍然展示了較高的增速,但另一方面總收入的表現則相對平滑。

以2023年Q3為例,該季度在亞運會,短劇的刺激之下,快手的總流量得到了明顯的提升,但相比之下,總營收盡管同比有22.8%的增長,但仍然不及總時長那般驚豔。

我們該如何理解上述現象呢?

其一,用戶經營要滞後于商業化,簡單來說短視頻可以通過内容創新,算法推薦等手段提高用戶留存和黏性,但有時候為了用戶體驗卻要犧牲商業化(如廣告比例過大會影響用戶體驗,平台不得不控制廣告規模);

其二,平台如果要保持長期可持續增長,就需要有蓄積流量的足夠“池子”,這一方面可以緩慢釋放商業化,避免竭澤而漁,另一方面隻有“池子”水足夠大,平台效應才能得到彰顯,此時總流量的盤子權重是要大于營收的。

如前文所言,近期内“節流”乃是快手的重要經營策略,其中對市場費用的削減更是大手筆(在此之前市場費用曾“吃掉”大部分毛利,如今市場費用占毛利比降到了50%上下),當平台不再主要靠“買量”來提高流量盤子,這也能反饋平台内容經營成熟。

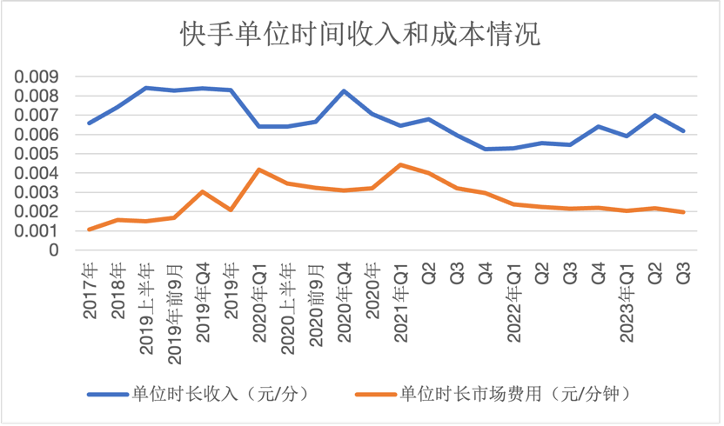

我們用總收入除以總時長來表示單位時間的貨币化率,用市場費用除以總市場代表時間的成本,制作上圖,可以發現快手單位時間的成本在2022年便一路下降,使得平台單位時間的經營效率得到改善。

經過對企業經營基本面的分析,我們對快手的“成長性”方面有如下思考:

其一,由于總流量盤子尚有存量空間,這為中期内平台持續釋放商業成長性提供了前置條件;

其二,快手當前仍然具有成長慣性(市場費用削減後平台總流量仍保持增長),待商業化盈利性達到某個平衡點後,平台可能會重新啟用提高市場費用拿到新增流量的機會;

其三,由于短視頻仍然是一個全民使用平台,其商業化仍然有諸多探索,此前嘗試了賣房,藍領招聘等,在保有足夠流量的前提下,其未來仍然具有較高的可能性。

經過量化和基本面分析,我們一方面對快手的“成長性”有了新的認識,該标簽是我們對企業認識的基礎,另一方面也寄希望于企業可以在經營和企業治理中盡可能規避風險,避免黑天鵝事件發生。

2023-2024年,美聯儲轉向與我國經濟複蘇結合,離岸人民币穩步升值乃是大概率事件,市場流動性緊缺問題将得到解決,屆時就又到檢驗快手的時候,我們拭目以待。