文章來源:海豚投研

文章作者:海豚君

财報核心要點:

1.搬出同款大禮包:看到Meta上季度推出回購分紅後嘗到股價大漲的甜頭,谷歌這次也搬出了同款大禮包,新增700億回購,并且首次派息(0.2美元/股)。雖然派息屬于意思意思,但至少公司邁出了第一步。

2. 收入預期糾偏:一季度收入端一掃上季度陰霾,又回到了之前穩穩超預期的狀态。海豚君認為,除了自身技術有優化(AI賦能)外,市場本身預期保守也是導緻存在預期差的原因。細分來看:

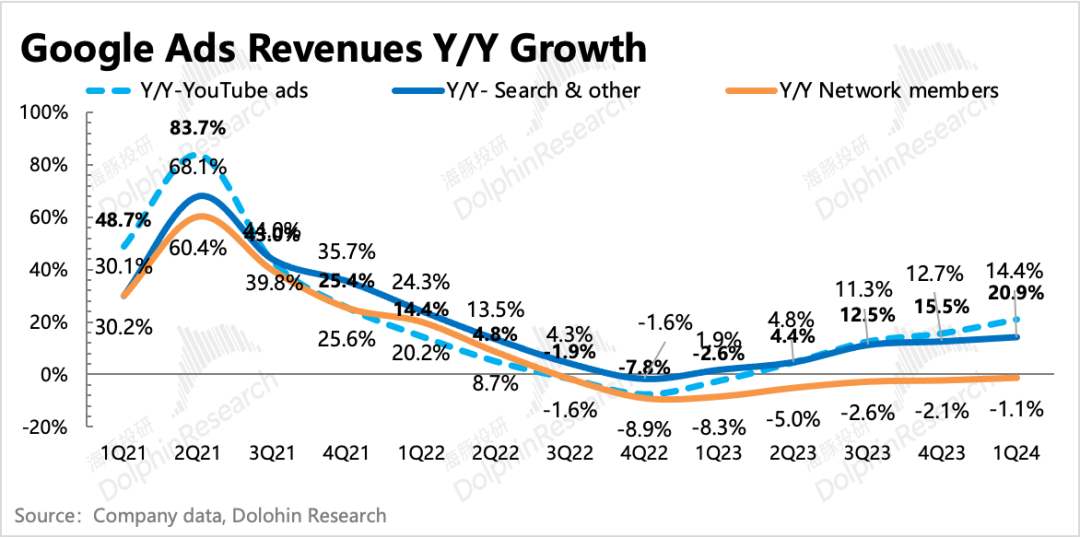

(1)YouTube:因為基數低增速最高,但環比來看,本身的改善幅度也是最大的,同比增速有20%,而市場預期隻有15%。

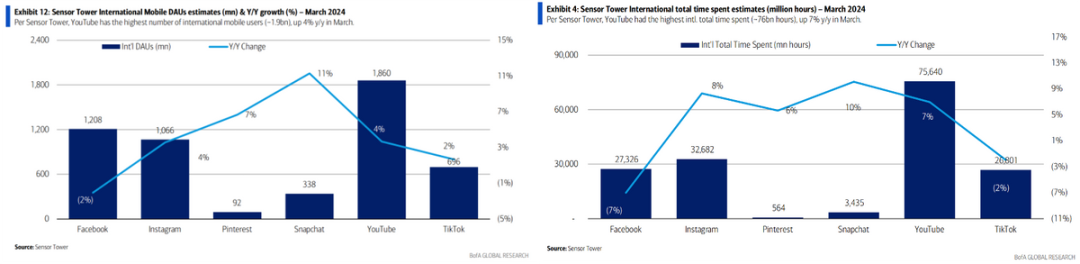

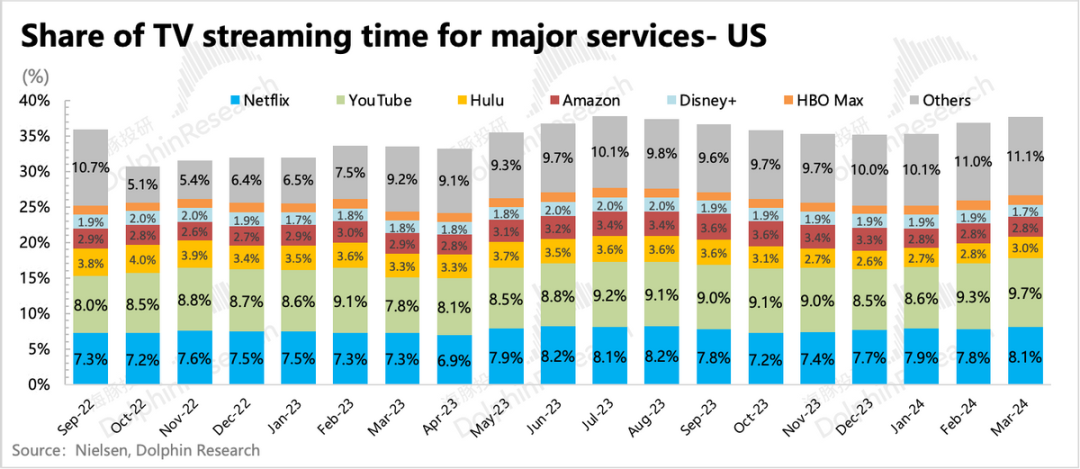

實際上,第三方數據顯示,YouTube用戶數據近期表現不錯。比如根據Nielsen,YouTube 在美國流媒體TV中時長占比,3月同比提升了2pct,可能與影視同行内容偏淡有關。與此同時,根據Sensor Tower,一季度App端YouTube在美國地區用戶增長也比同行更穩定一些。雖然近一個月,部分機構也相應擡高了對YouTube的收入預期,但實際表現還是更優。

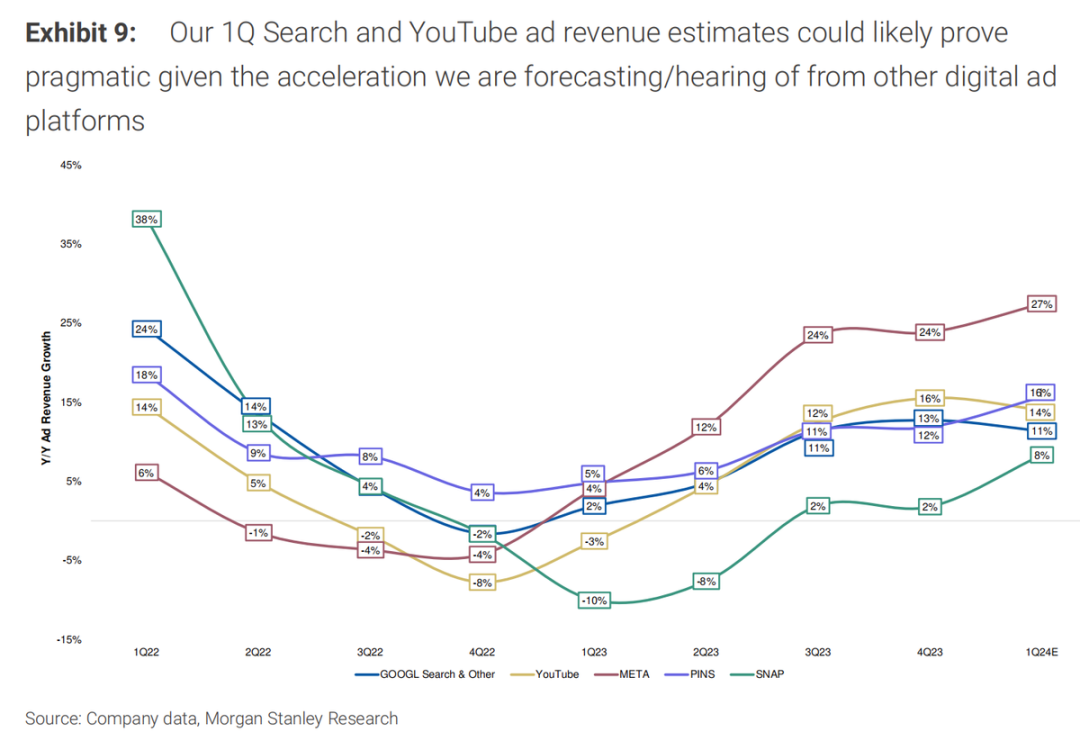

(2)Search:是市場預期比較保守的主要地方。一季度搜索廣告同比增長14%,市場預期隻有11-12%,可能還是擔心新AI入口的侵蝕。

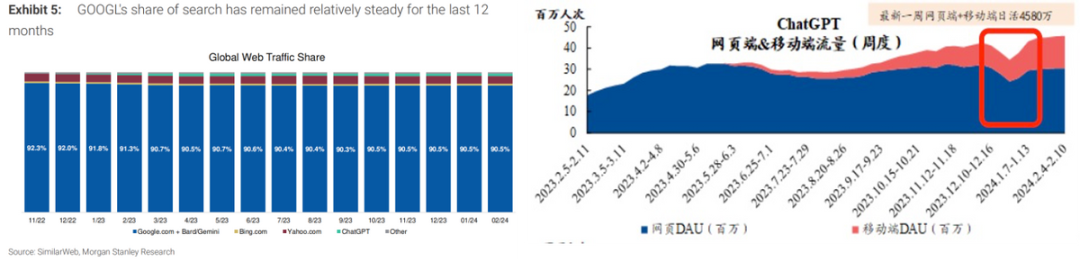

海豚君認為,長期來看這個問題可能最終還是無法避免。隻是短期上,谷歌還有防守力(全球領先的AI技術),同時廣告主的預算遷移也有個過程,需要權衡用戶的使用場景、使用粘性以及廣告轉化效果。

就目前而言,以GPT為首的AI問答平台,用戶使用更多的還是辦公、學習場景(假日期間GPT流量會迅速回落),廣告商業化的空間還暫時有限。不過由于這一輪AI的行業變革發展太快,因此還是需要緊密關注邊際變化。

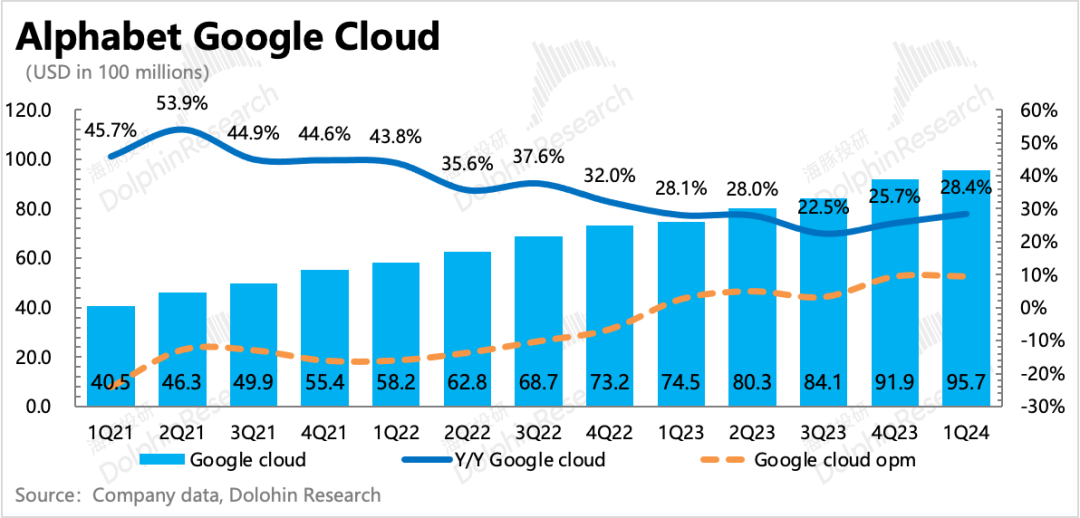

(3)Cloud:是實實在在有AI紅利的,一季度增速28%環比加速。雖然有一些基數效應,但雲服務沒有明顯的季節性,客戶需求連貫(無重大變化下續訂率一般較高),再加上4月初Next大會管理層對雲業務近況的一些介紹,海豚君認為Q1的加速增長應該存在不少AI加成。

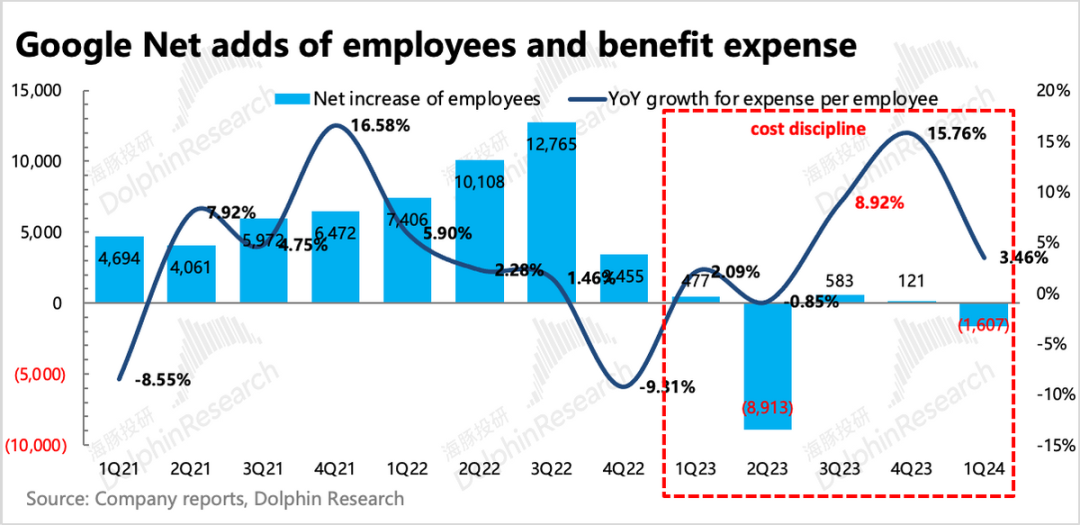

3. 提效周期還沒走完:不同于Meta已經走過裁員紅利,谷歌裁員啟動較晚,上季度暫緩後Q1又推進了,因此還有裁員對利潤率的拉動。截至3月末,公司雇員環比去年底減少1600人,同比減少近一萬人。

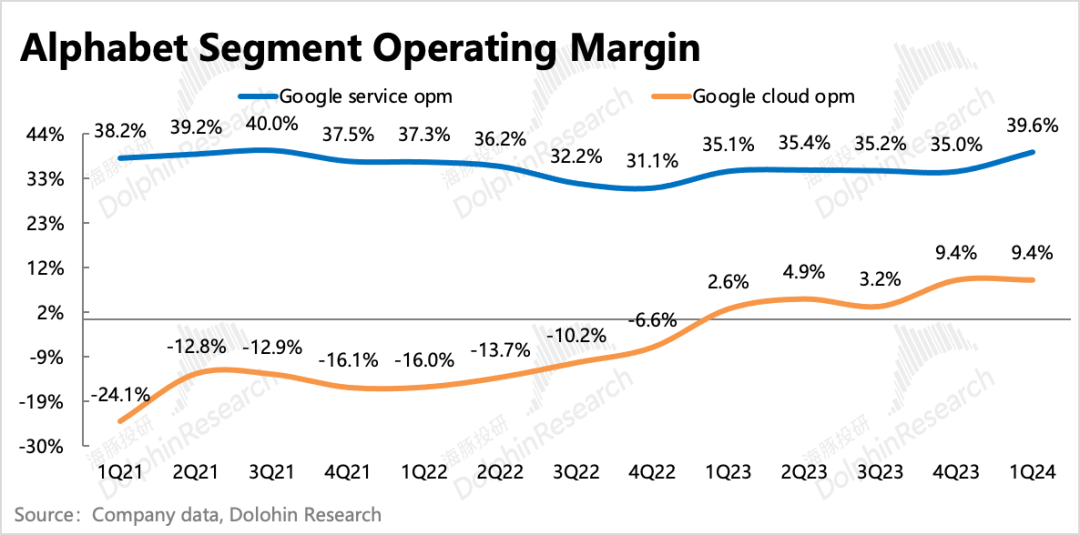

除此之外,可能就與AI提高廣告轉化,以及内部運營效率提高等有關。以廣告為主的Services業務,分部OPM已經接近40%,剔除裁員補償費用的話,利潤率妥妥創新高。

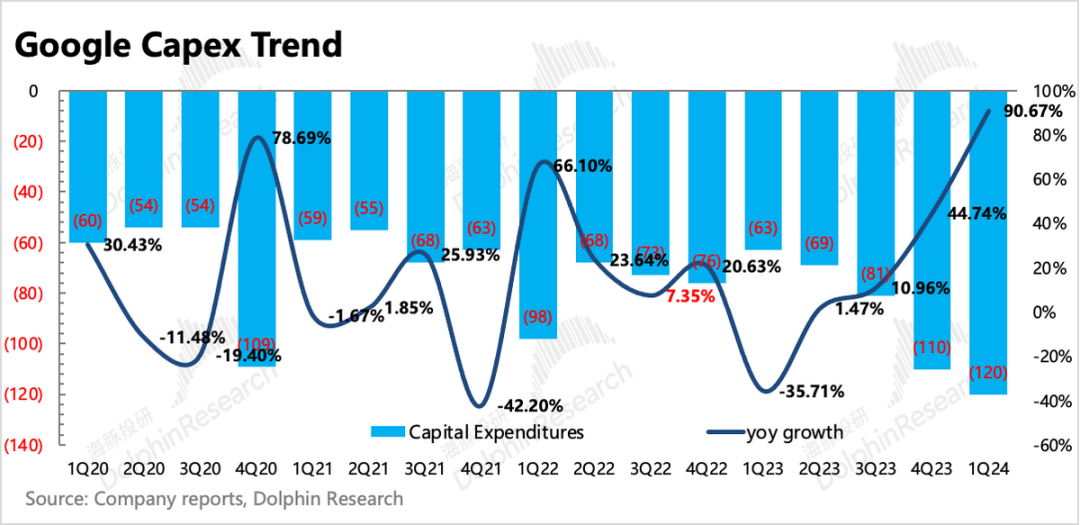

4. 資本開支如期增加:因為AI投入的需求,上季度谷歌資本開支就已經開始猛拉,管理層也指引今年會有“顯著“增長。一季度資本開支環比增長,同比幾乎翻倍。

5. 關注電話會核心問題

谷歌财報中一般對業務指标變化的解釋很少,主要在電話會上解釋。因此要分析具體經營狀況,它的電話會比較重要。

考慮到昨天Meta的雷中,包括了對二季度增速明顯放緩的展望,這其中應該有不少與谷歌的共性問題(比如Temu在美投放減弱等),因此需要關注下電話會上管理層對廣告的展望。除此之外,公司對後續AI投入導緻的資本開支增長預期,是否會加速結束提效周期,和Meta一樣重回投入?以及部分監管問題下半年可能也有一些進展,看看管理層如何評價風險影響。

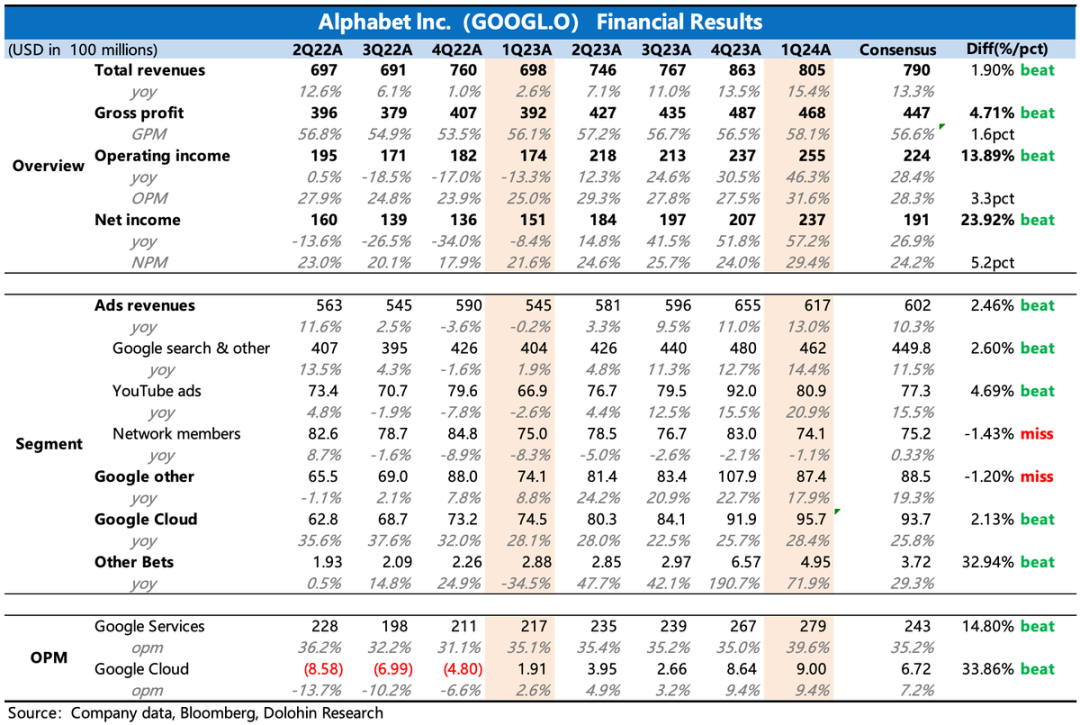

6. 重點指标與預期對比

海豚君觀點

一季度最大的利好實際上就是類似上季度Meta的股東大禮包:700億回購+首次分紅。當然業績本身也沒拉胯,但超預期的背後實際上是預期糾偏——由于4Q23的陰影以及對AI對搜索入口替代的擔憂,财報前市場對谷歌預期普遍不高,在同樣的低基數+宏觀強勁的背景下,并沒有呈現如Meta一樣環比加速增長,反而提前給了增速放緩的趨勢(廣告行業今年下半年基數都會擡高)。

不過核心機構在最近一個月的預期,也是有明顯調高的,尤其是對利潤端的調整。這也是2月底因為Gemini“種族門”事件砸出一個小坑後,股價強勢回歸的原因。

而盤後拉漲到市值2.15萬億,也進一步縮小了這種預期差帶來的估值修複空間(按照之前的預期,隐含24/25年 PE分别為24x/22x,如果1Q财報後,市場情緒逆轉,利潤預期順勢上調15%,那麼今明兩年PE回落到21x/19x左右,和暴跌後的Meta估值差不多)。雖然雲業務在AI+低基數下增速會比較給力,以及裁員提效對盈利還有一些幫助,但今年下半年谷歌廣告也有高基數壓力,并且對于AI上的Capex投入今年也會顯著增加。而相比于Meta,廣告業務上谷歌也還是存在搜索入口侵蝕的中期增長隐憂,或許谷歌Gemini與蘋果的合作、雲業務在AI加持下能夠緩解一些憂慮,但長遠期視角,蘋果也有自研動力,谷歌雲業務本身産品競争力并不領先。

以下為财報詳細解讀

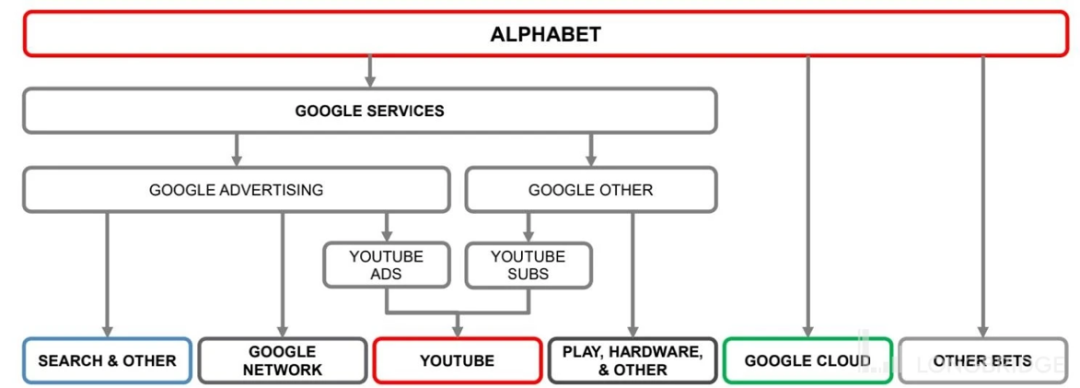

一、谷歌基本介紹

谷歌母公司 Alphabet 業務繁多,财報結構也多次變化,不熟悉 Alphabet 的小夥伴可以先看下它的業務架構。

簡單來闡述下谷歌基本面的長邏輯:

a. 廣告業務作為營收大頭,貢獻公司主要利潤。搜索廣告存在中長期被信息流廣告侵蝕的危機,處于高成長的流媒體YouTube來進行補位。

b. 雲業務是公司的第二增長曲線,已經扭虧盈利,過去一年近期簽單勢頭強勁。在廣告将不斷受弱消費拖累下,雲業務的發展對支撐公司業績和估值想象空間也越來越重要。

二、三大支柱創收均超市場保守預期

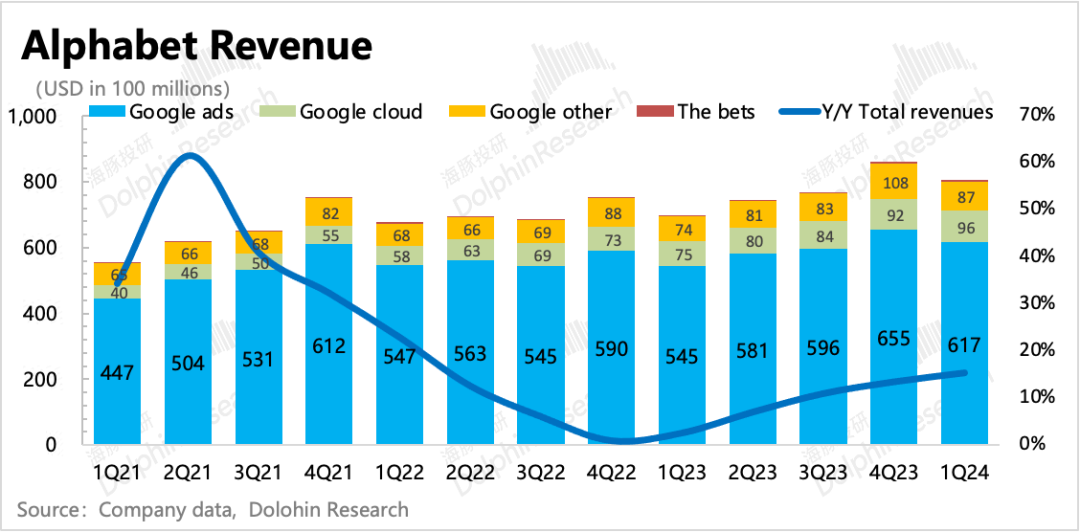

一季度谷歌整體營收805億,同比增長15.4%,超出市場一緻預期790億,低基數+強勁的消費,支撐谷歌的廣告收入同比繼續加速增長。

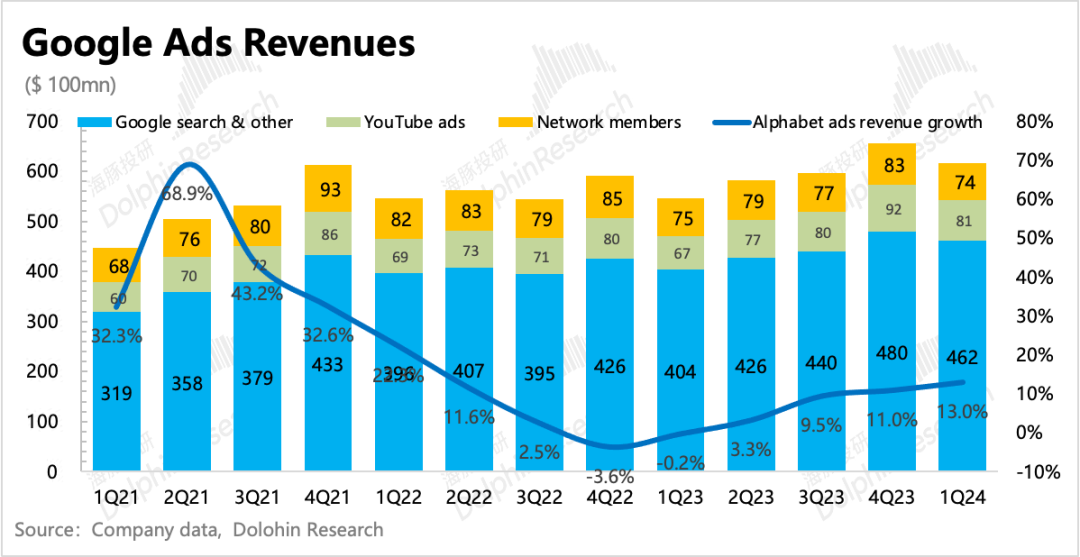

(1)廣告:YouTube強勢,Search打臉質疑

一季度廣告收入617億,整體增長13%,低基數上環比上季度有一定加速,吻合強勢的宏觀環境下,整體行業的表現。但市場預期偏保守(認為谷歌邊際趨勢弱于同行),對YouTube和搜索的增速預期環比略微下降。後來在看到第三方數據平台YouTube表現不錯後,也隻是僅僅将增速提高了1pct,使得增速環比持平。

YouTube因為基數低增速最高,但環比來看,本身的改善幅度也是最大的,同比增速有20%,而市場預期隻有15%。

實際上,第三方數據顯示,YouTube用戶數據近期表現不錯。比如根據Nielsen,YouTube 在美國流媒體TV中時長占比,3月同比提升了2pct,可能與影視同行内容偏淡有關。與此同時,根據Sensor Tower,一季度App端YouTube在美國地區用戶增長也比同行更穩定一些。雖然近一個月,部分機構也相應擡高了對YouTube的收入預期,但實際表現還是更優。

Search是市場預期比較保守的主要地方。一季度搜索廣告同比增長14%,市場預期隻有11-12%,可能還是擔心新AI入口的侵蝕。

海豚君認為,長期來看這個問題可能最終還是無法避免。隻是短期上,谷歌還有防守力(全球領先的AI技術),同時廣告主的預算遷移也有個過程,需要權衡用戶的使用場景、使用粘性以及廣告轉化效果。目前Similarweb上來看,谷歌搜索份額還相對穩定。

就目前而言,以GPT為首的AI問答平台,用戶使用更多的還是辦公、學習場景(假日期間GPT流量會迅速回落),廣告商業化的空間還暫時有限。不過由于這一輪AI的行業變革發展太快,因此還是需要緊密關注邊際變化。

(3)Cloud:是實實在在有AI紅利的,一季度實現96億收入,同比增速28%,環比提升。雖然有一些基數效應,但雲服務沒有明顯的季節性,客戶需求連貫(無重大變化下續訂率一般較高),再加上4月初Next大會管理層對雲業務近況的一些介紹,海豚君認為Q1的加速增長應該存在不少AI加成。

雲業務是To B的,因此可能長期趨勢上與本身的産品競争力有關系,但短期的變化更容易受到當前或者上期新簽合同規模的變動。

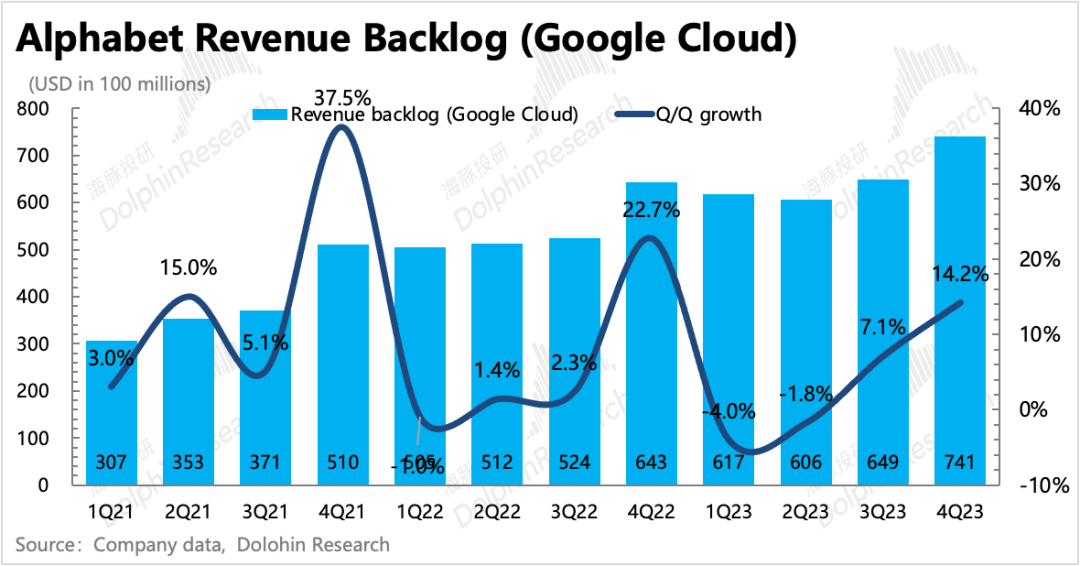

因此海豚君一般還是會通過谷歌的Revenue Backlog指标來判斷短期趨勢。這個指标中大部分是來自雲業務,因此它的變化趨勢也可以視作雲業務的未履約合同量的變化趨勢。

截至到四季度(一季度數據需要到SEC完整季報中查找,數據雖然滞後,但大趨勢還是能看出來),谷歌雲的積壓合同繼續環比增加14.2%,結合行業變化,AI加成很明顯。

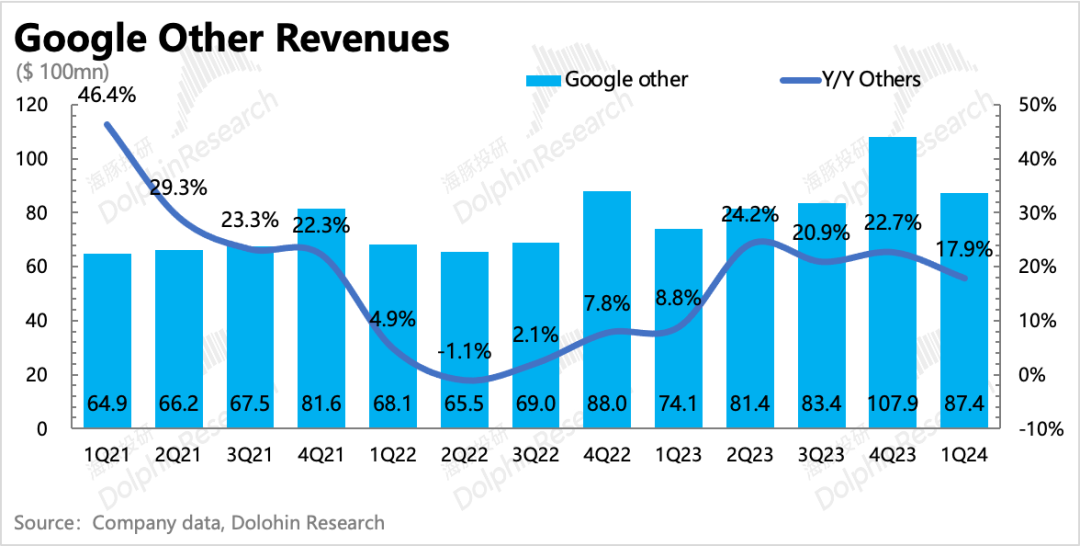

(4)其他業務:一季度增速意外放緩,同比增長18%。這部分收入主要由YouTube訂閱(TV、音樂等)、Google Play、Google、One、硬件(手機Pixel和智能家電Nest)等組成,海豚君猜測可能主要與當期Google Play分成削減後收入受影響,以及硬件銷售平淡有關。

不過YouTube訂閱(TV&Music)應該還是很不錯,第三方Nielsen的數據顯示YouTube的TV時長份額3月有明顯提高。

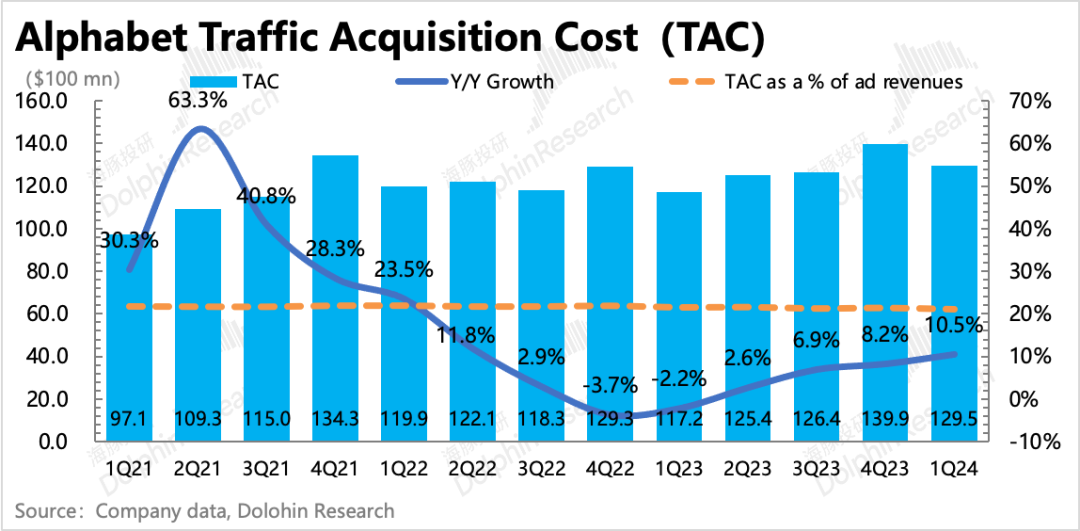

三、裁員繼續“廣進”,資本開支翻倍大增

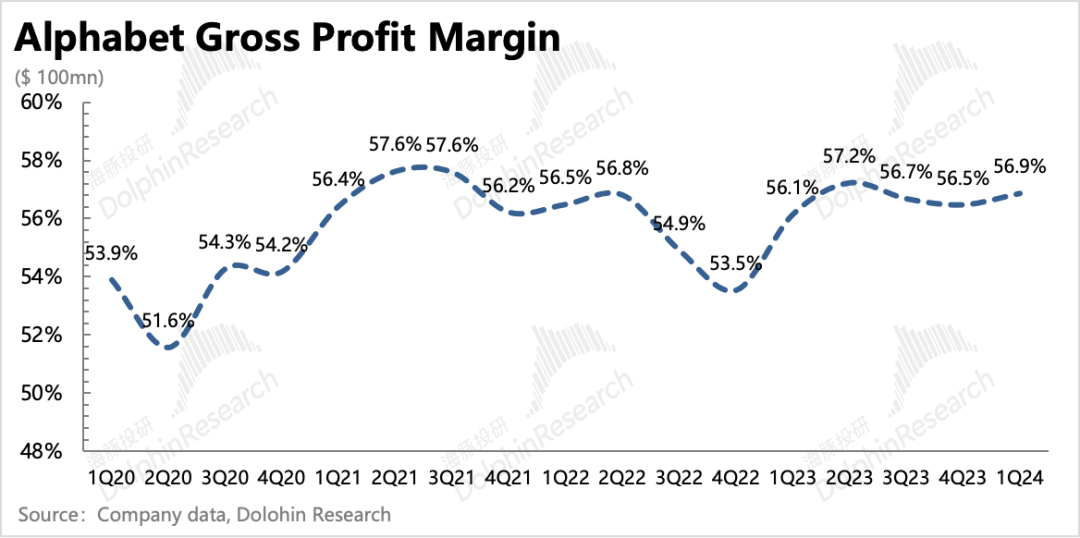

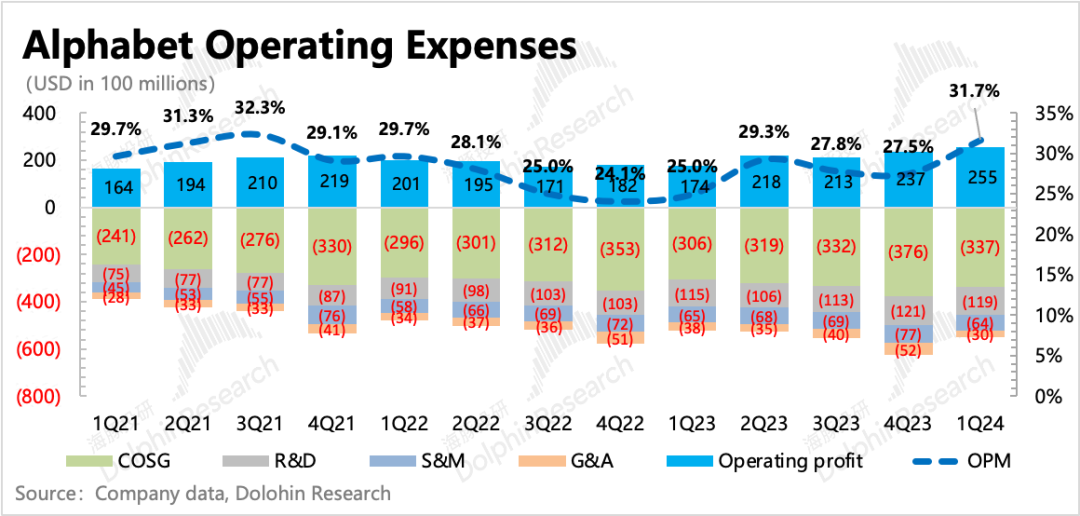

一季度在收入端的拉動以及業務結構之間的占比變化(低毛利的聯盟廣告增速較弱),流量成本優化,谷歌毛利率因此提升了2pct(服務器折舊周期調整的紅利期自上季度結束)。與此同時上季度暫緩的裁員,一季度繼續執行,環比減少了1600人。

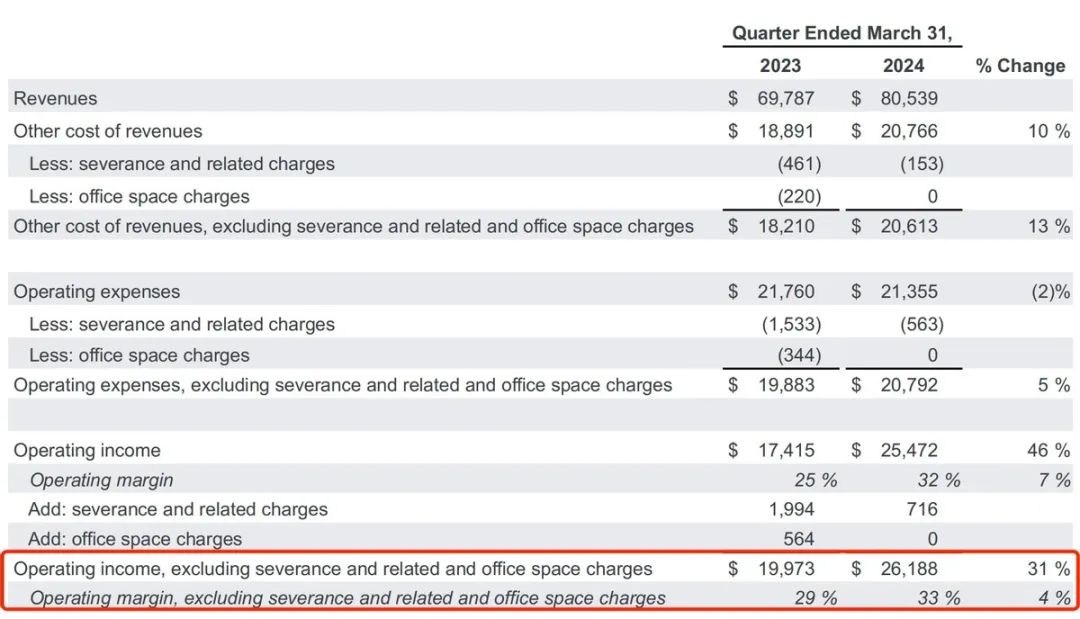

從費用變化上看,主要體現的是銷售人員和行政人員的優化,銷售費用同比下降2%,管理費用同比下降20%。最終經營利潤255億,利潤率31.6%,剔除裁員補償的支出後,實際經營利潤率已經來到了33%。

分業務來看,一季度的利潤率超預期,主要體現在以廣告為主的谷歌服務業務上,經營利潤率已經接近40%,如果算上裁員補償的影響,那實際利潤率妥妥創新高了。

而在中長期的基建投入上,上季度就已經表現出因為行業算力緊缺問題,公司在AI上顯著增加的投入——資本開支大幅增長。四季度電話會上管理層也表達了今年将顯著增加Capex的明确規劃,由AI帶來的新一輪投入周期将重啟。一如預期,Q1谷歌的Capex達到了120億,同比近乎翻倍。

<此處結束>