$Rivian.US 于 2024 年 8 月 6 日美股盤後發布了 2024年三季度财報。來看關鍵信息:

1)收入低于市場預期: 在 2025 款 R1 交付後,單車收入端本季度仍不及市場預期,但據海豚君了解,因為 2025 款 R1 量産順序從低價到高價車型,相對來說本季度高價版的新款 R1 占比不高,所以單車收入上行幅度不及預期。

2)毛利率端繼續下行,同樣不及預期:三季度毛利率-45%,相比二季度-39% 繼續下行,低于市場預期 34%。但海豚君更關注的是實際賣車毛利率(剔除了 LCNRV-存貨和合約減值影響,以及更換供應商産生的一次性成本影響),本季度真實賣車毛利率從上季度-52% 環比上行至本季度-46%,在三季度已經開始交付以降本為目的的 2025 款 R1 後,這個毛利率提升幅度仍然低于海豚君預期。

3)供應鍊生産中斷,調低全年産量/Adjusted EBITDA 預期:Rivian 由于 Enduro 驅動的零部件供應鍊短缺問題,正在經曆生産中斷,預計至少會持續到四季度。基于此,Rivian 調低了全年的産量預期,從原先 5.7 萬輛大幅調降至四季度 4.7 萬輛。

而基于調低的産量預期,預計與現有廠房相關的固定成本很難壓降,Rivian 同時調低了全年 Adjusted EBITDA 預期,從原先-27 億美元調低到-28.75 億美元。

4)毛利率難提升,通過控費來保護現金流:本季度研發費用和銷售費用都大幅低于市場預期,環比降幅也較大,一方面由于 SBC 費用的削減,另一方面由于 R1 升級改造完成,相關的技術費用減少,而新增門店拓展也緩慢,也反映 Rivian 在毛利率難以提升時,通過嚴格控費來保護現金流的策略。

海豚君整體觀點:英特爾本次财報其實還可以。

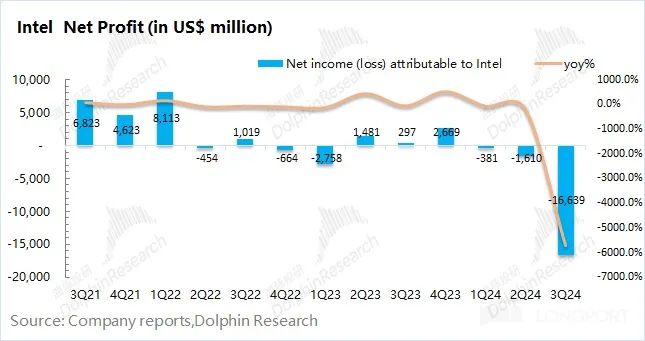

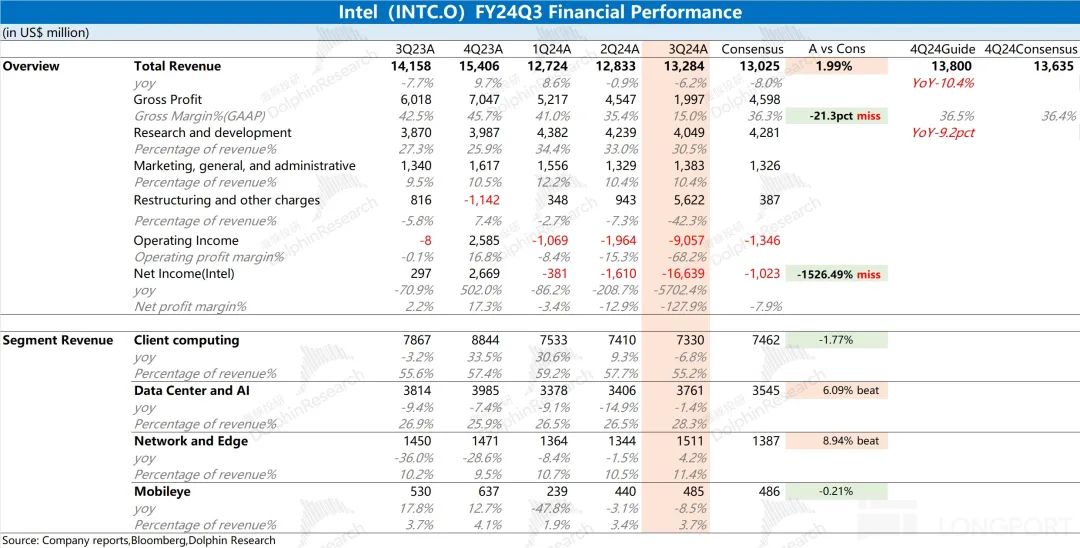

雖然公司本季度出現高達 166 億美元的虧損,但細看财報發現,其中主要來自于一次性計提的多項減值或相關費用。若剔除這些影響來看,公司本季度收入和毛利率都達到了市場預期,利潤也在盈虧平衡線附近,整體上并沒有表面的那麼差勁。分業務來看,客戶端業務和數據中心及 AI 業務是公司最核心的業務,占比達到 8 成以上。而兩項業務其實也并沒看到明顯向上的迹象:1)客戶端業務:本季度在競争對手雙位數增長的情況下,公司仍在繼續下滑;2)數據中心及 AI 業務:本季度傳統服務器需求有所回暖,但當前市場最關注的 AI 領域,公司并沒有明顯進展。本季度四大核心雲廠商的資本開支總額維持兩位數的增長,但公司的數據中心及 AI 業務竟然還是下滑,表明公司并沒有進入 AI 主戰場。那這麼一份“沒有利潤 + 基本盤丢份額 +AI 成長盤看不到起色”的财報,為什麼說還可以呢?是因為之前市場預期公司更差或者 miss,但實際上公司最終的經營業績和下季度指引都達到預期。此外公司本季度以來一系列的操作,也給市場展現了堅決的 “執行力”。其實 100 多億的減值等費用的處理,直接影響了短期的利潤,但中長期更利于公司的 “輕裝上陣” 再出發。雖然公司短期内仍難以進入市場最關注的 AI 主戰場,但公司通過業務整合,人員調整,減值處理等一系列的操作,穩紮穩打地先做好自己擅長的領域,才有機會幫自身渡過這一場 “危機”。

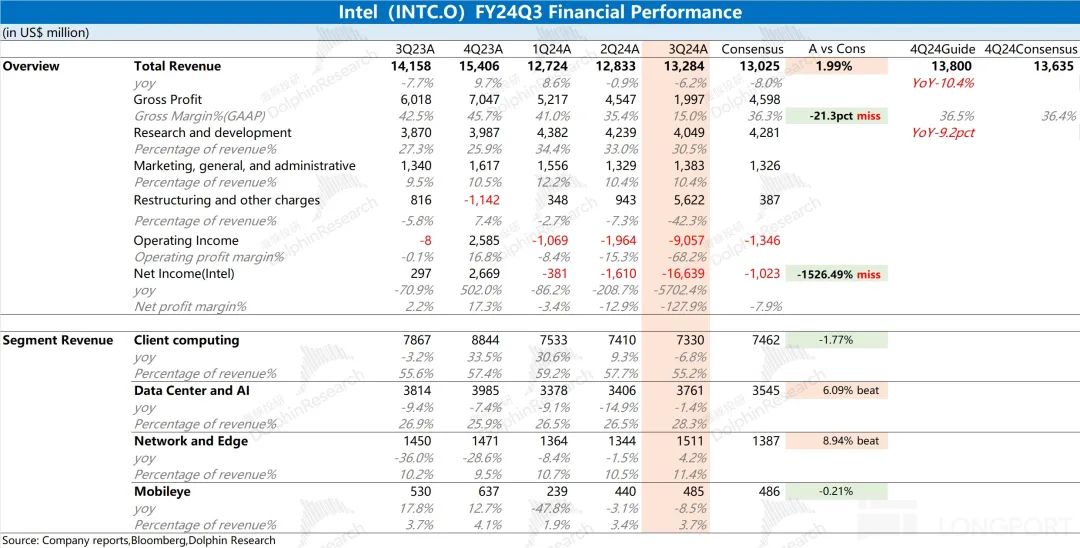

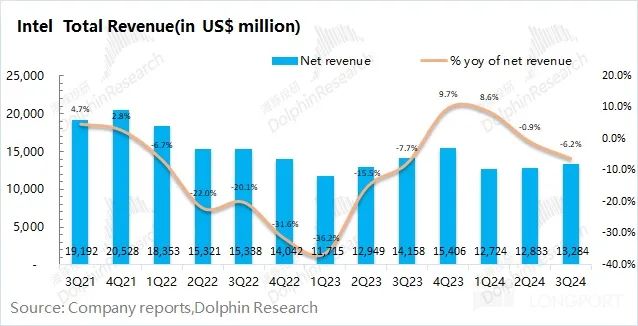

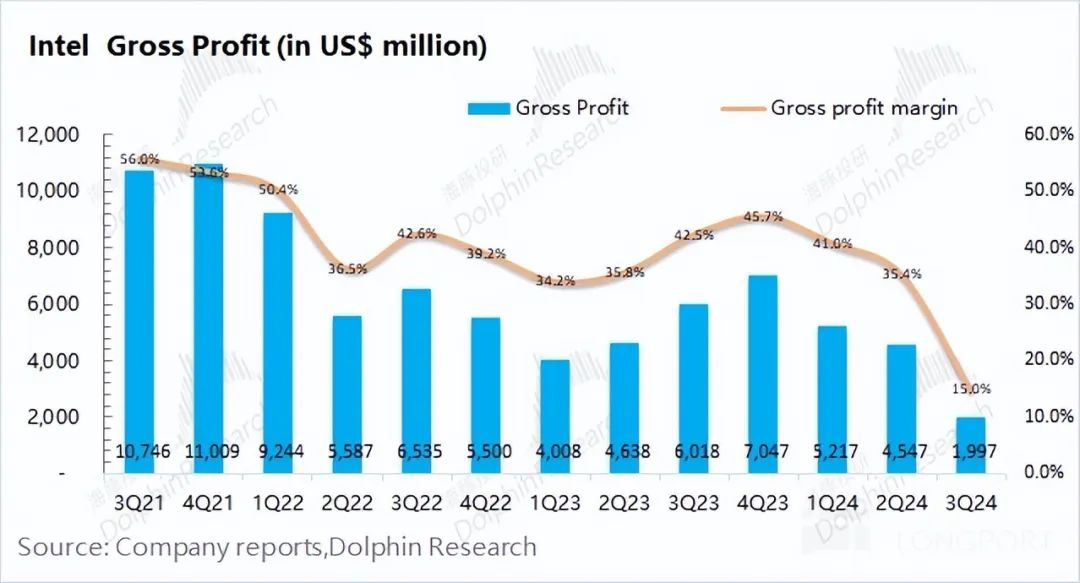

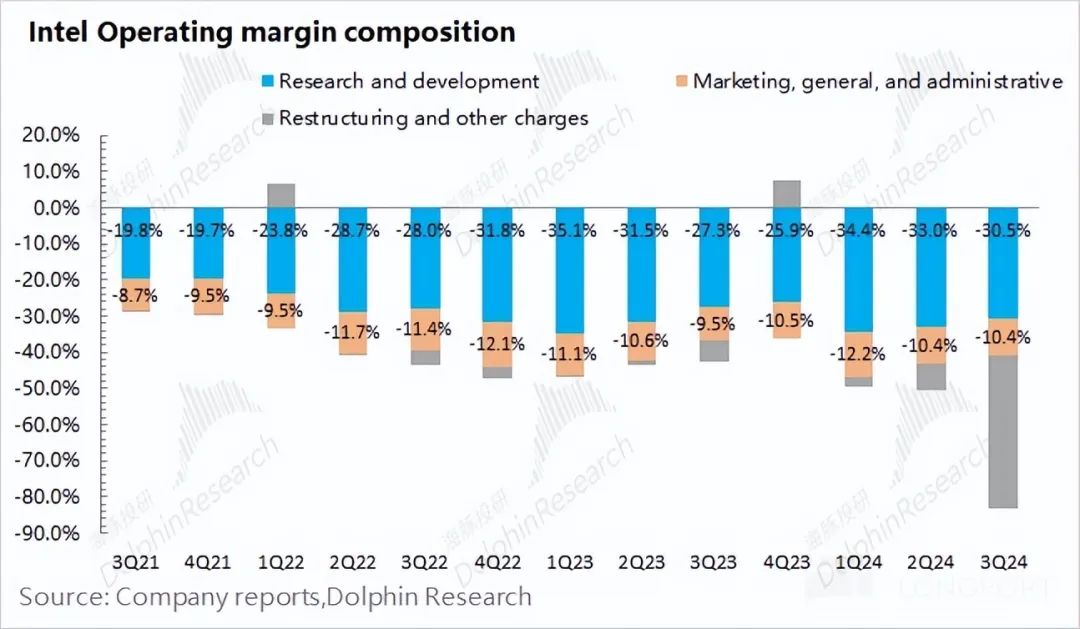

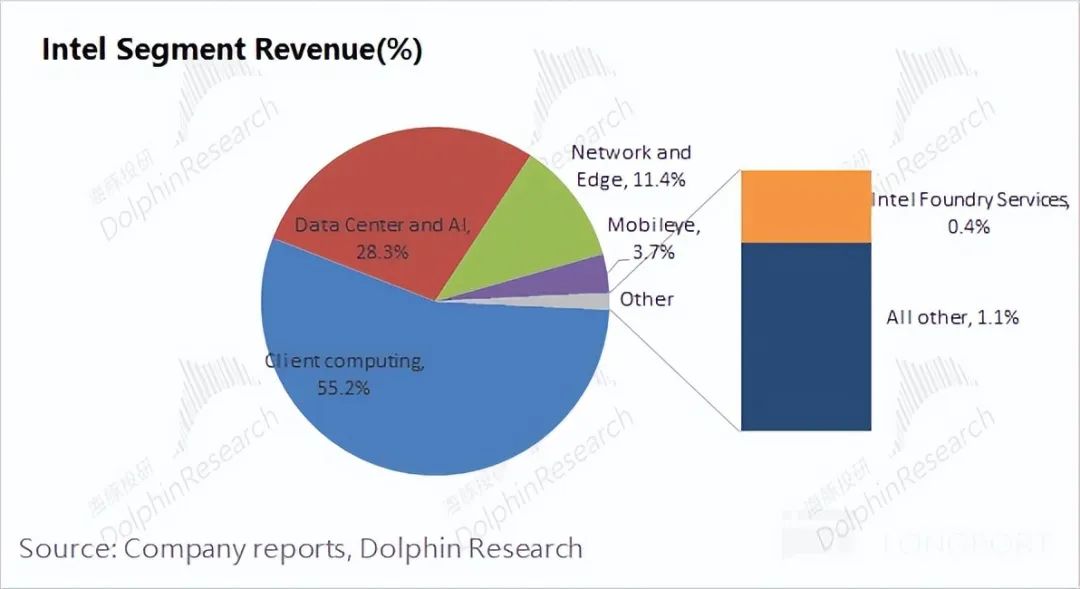

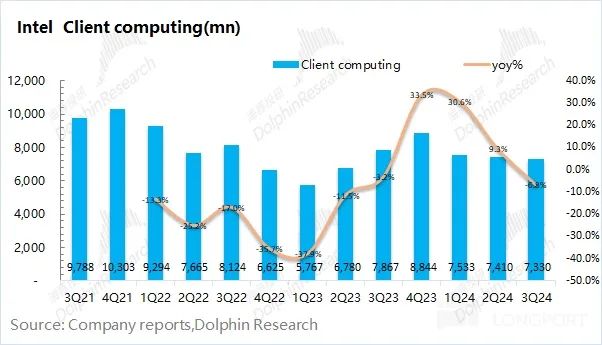

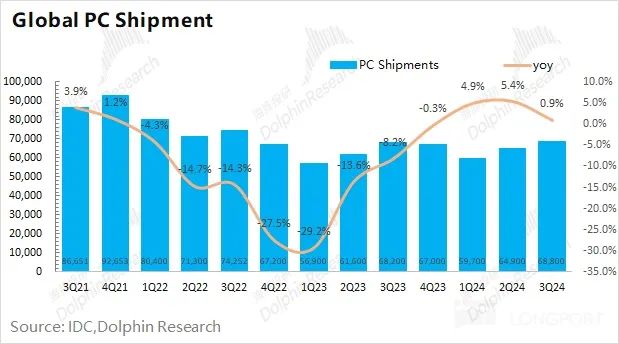

1.1 收入端:英特爾在 2024 年第三季度實現營收 132.84 億美元,同比減少 6.2%,略好于市場預期(130.25 億美元)。季度收入同比減少,主要受客戶端業務和數據中心及 AI 業務下滑的影響。1.2 毛利及毛利率:英特爾在 2024 年第三季度實現毛利 19.97 億美元,同比下滑 66.8%。公司利潤主要來自于 PC 客戶端業務的貢獻。具體毛利率方面,公司本季度毛利率 15%,環比下滑 20.4pct,遠低于市場預期(36.5%)。毛利率大幅下滑的原因:公司在本季度做了一次性的制造資産減值費用 31 億美元(主要是針對 intel7 的非現金減值或加速折舊費用),并把該項計入了成本項。若剔除該影響,公司本季度毛利達到 51 億美元,對應的毛利率為 38.4%,實際經營面達到了市場預期。1.3 經營費用端:英特爾在 2024 年第三季度經營費用為 110.54 億美元,同比增長 83.4%。經營費用的大幅增加,主要是重組費用及商譽減值等相關支出大幅提升影響。1)研發費用:本季度研發費用 40.49 億美元,同比增長 4.6%,研發費用率為 30.5%。公司在三季度已經開始着手人員調整,本季度研發費用環比已經有所減少,但仍是公司經營費用中較大的一項;2)銷售管理及行政費用:本季度銷售及管理費用 13.83 億美元,同比增長 3.2%;銷售管理費用率穩定在 10.4%;3)重組及其他費用:本季度公司重組及其他費用為 56.22 億美元,同比大幅提升。具體來看,與成本削減計劃相一緻的重組費用約為 28 億美元;商譽和其他無形資産的減值約為 29 億美元。1.4 淨利潤端:英特爾在 2024 年第三季度淨利潤為-166.4 億美元,季度出現巨額虧損公司本季度的巨額虧損,主要是公司本季度計提了多筆一次性費用(其中包括産線等制造資産的減值費用、重組費用、商譽和無形資産和遞延所得稅資産的估價備抵),合計 185 億美元。若剔除此部分費用及稅項的影響,公司本季度經營面利潤-1.4 億美元,處于盈虧平衡線附近。二、細分數據情況:基本盤丢份額,進不去 AI 主戰場英特爾的業務由客戶端業務、數據中心及 AI、網絡及邊緣域、Mobileye 和晶圓代工服務等部分組成。其中客戶端業務和數據中心及 AI 業務是公司最大的收入來源,兩者合計占比達到 80% 以上。公司從 2024 年第一季度開始對報表再次調整,将數據中心及 AI 中分出了 Altera 的業務收入,以及英特爾的對外代工收入改寫成了晶圓代工收入和内部業務抵消項。為了數據端的連續性,海豚君仍按原有業務結構來分析。英特爾的客戶端收入在 2024 年第三季度實現 73.3 億美元,同比下滑 6.8%,略低于市場預期(74.6 億美元),這也是公司本季度收入下滑的主因。具體來看,本季度 Desktop 業務下滑 24.8%,而 Notebook 業務卻有 8.5% 的增長。從行業數據來看,全球 PC 出貨量本季度增速再次回落。本季度全球 PC 出貨量 6880 萬台,同比增長 0.9%,市場整體需求仍然疲軟。而至于競争對手,AMD 本季度客戶端業務收入實現同比增長 29.5%。放在一起,對比來看。PC 處理器市場:全行業出貨量 +0.9%;AMD 季度收入 +29.5%;英特爾季度收入-6.8%。從中可以,雖然行業需求不旺,但也沒出現下滑。而英特爾的下滑,主要是因為丢了部分市場份額。

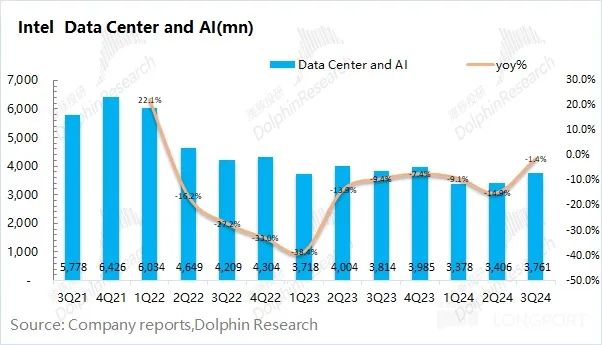

2.2 數據中心及 AI

英特爾的數據中心及 AI 收入在 2024 年第三季度實現 37.61 億美元,同比下滑 1.4%。

本季度公司繼續将數據中心及 AI 業務拆分出 Altera 業務之後,純粹的數據中心及 AI 業務僅有 33.5 億美元左右,同比增長 9%,主要是本季度對傳統服務器的需求有所改善。

為了數據連續性,海豚君仍從原來的業務劃分來看。公司數據中心及 AI 業務整體略有下滑,主要是 Altera 業務同比下滑 44%,預計将在明年上半年實現庫存正常化。相比于快速增長的同行(英偉達&AMD),公司并沒有明顯受益。

當前數據中心及 AI 市場需求主要集中在 GPU 端,即使 AI 帶出的新增 CPU 的需求,也被英偉達、AMD 打包的自有 CPU/GPU 産品組合填充了。而英特爾遲遲難以攻克 GPU 進入相關市場,而原本具備又是 CPU 領域也受來自競争者的威脅。

從四大核心雲廠商(微軟、谷歌、meta 和亞馬遜)近期最新的資本開支看,本季度四家合計資本開支達到 649 億美元,同比增長 74%,環比增長 11%。與此同時,英特爾的數據中心及 AI 業務卻同比下滑 1.4%,已然退出了市場增量的競争。

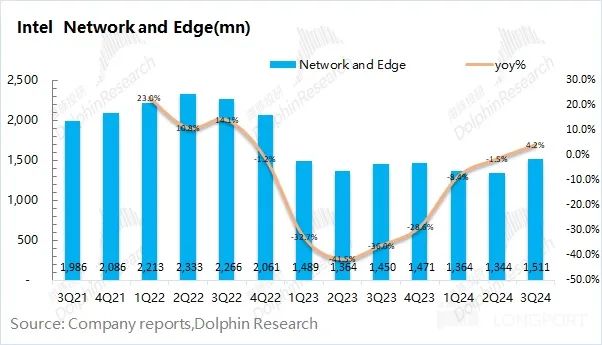

2.3 網絡及邊緣域

英特爾的網絡及邊緣域收入在 2024 年第三季度實現 15.11 億美元,同比增長 4.2%,收入占比僅為 1 成。經曆此前客戶端庫存調整,公司的網絡及邊緣域業務迎來從底部的回暖,公司将該業務的重點轉向網絡和電信方面。

2.4 其他主要業務

1)英特爾的 Mobileye 收入在 2024 年第三季度實現 4.85 億美元,同比下滑 8.5%,收入占比不到 5%。本季度的下滑,雖然是受公司對中國的出貨量減少 50% 以上的影響,但公司依舊維持全年收入指引。

2)英特爾的晶圓對外代工服務收入在 2024 年第三季度實現 0.55 億美元。公司本季度将晶圓代工業務又做了重新的披露,披露公司晶圓業務和内部抵消項。海豚君将兩者結合,來估算出公司對外代工服務的情況。從今年一季度開始,公司該項數據已經連續三個季度低于 1 億美元,表明當前對外代工基本沒有獲得規模化客戶訂單。