文章來源:威力哥

這段時間量化投資界最大的新聞莫過于小微股量化策略和雪球産品的崩盤。甚至坊間流傳了曾經輝煌的量化基金經理經受不了收益一周之内從正40%到-50%的反差,跳樓了!

今天我們來看看小微策略,雪球問題有時間再來講(當年威力哥2008年處理過的讓投資者大虧的Accumulator與雪球有異曲同工之妙)。

最近一個月,中證2000小盤股的走勢是這樣的:

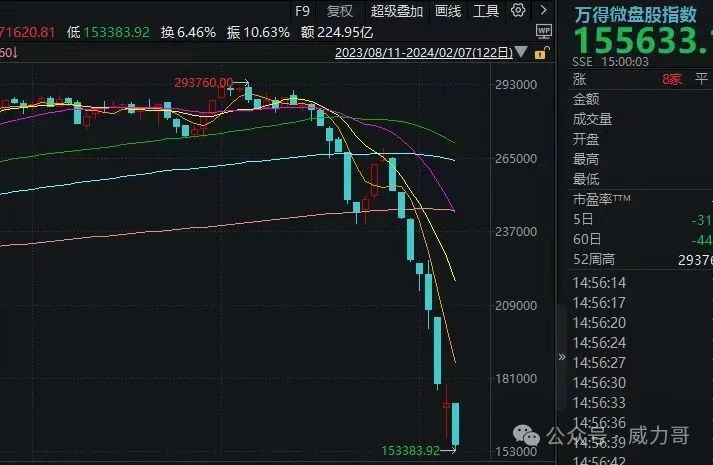

萬得微盤股走勢是這樣的:

即使在大盤指數開始回血的2月7日,微盤股還是跌了9%,用崩盤來描述不以為過。

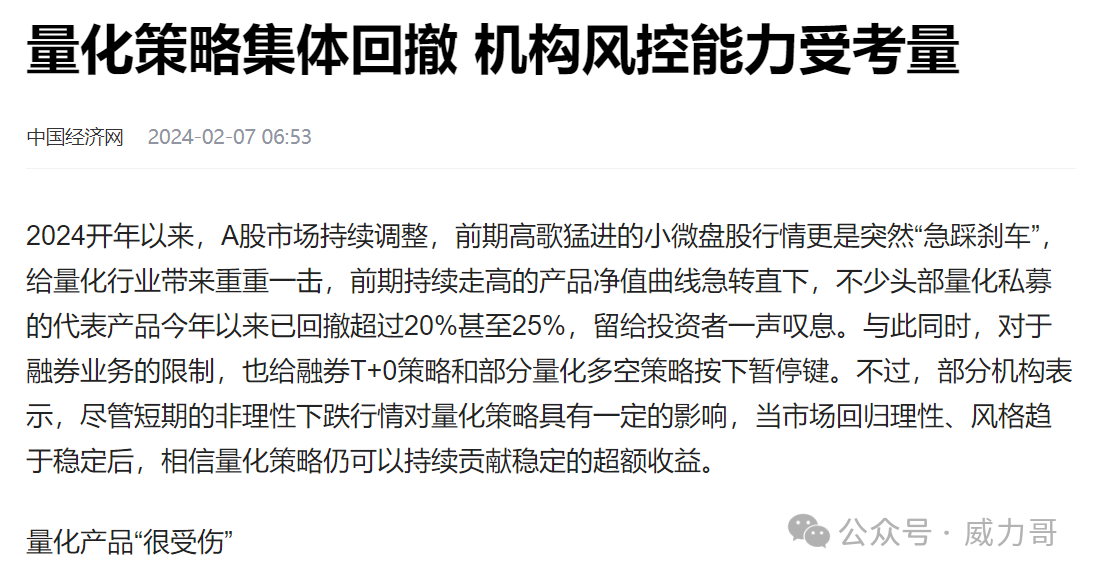

如果你隻是投資了這些小微盤股票,基金淨值大幅下跌還可以理解,但以收益穩健出名的量化基金普遍淨值下跌20%又是怎麼回事?

到底哪裡出了問題?為什麼會這樣?

要想知道為什麼,還得從量化投資開始和小微盤投資策略的鼻祖David Booth開始聊起。

量化投資是基于金融和數學模型,利用計算機技術來對曆史或者實時數據進行定量分析,發現因果規律,最終系統産生以下一種或者多種輸出結論:1)買賣的投資标的;2)買賣時間/價格;3)投資組合權重,以實現收益的投資策略或者投資過程。

通俗來說:量化投資就是基于一些金融和數學理論,使用計算機幫助炒股。當然計算機不隻是可以用來炒股,還可以炒期貨,炒期權,炒債券,外彙。栗子,帶殼的不帶殼的都可以用計算機幫助“炒”。

量化投資中有很多策略,其中有純多頭策略,比如指數增強,也有多空結合的對沖策略,比如市場中性策略。

指數增強策略“标準”的執行方法是跟蹤一個指數,但不是配置所有的成份股,而是用模型計算機程序從成份股中隻選擇認為的好股票,加大配置,這樣最終能實現超越指數的超額收益。

市場中性策略“标準”的執行方法是做多一攬子股票或者股指期貨(策略認為的“好股票”),做空股指期貨或者另外一籃子股票(策略認為的“壞股票”)。一多一空配置,這樣在市場上升或者下跌過程中:

在市場上升股票都在漲的時候,但好股票比壞股票漲得多,軋差一下,整個組合賺錢;

在市場下降股票都在跌的時候,好股票比壞股票跌得少甚至不跌,軋差一下,整個組合還是賺錢;

這種市場中性策略就是為了賺到量化投資中聖杯-大名鼎鼎的Alpha。 如果選擇的多空标的正确,就是量化策略穿越牛熊永遠賺錢的策略, 但如果選錯了,則多空兩邊都賠錢,熊市forever。而最近虧損最大的量化策略賺alpha的普遍做法就是做多小微股票,做空大市值股票。去年到今年年初,這樣的策略風光無限,在大盤焦灼向下的情況下,微盤指數氣勢如虹,屢創新高。那時的量化基金經理都覺得自己是西蒙斯,都是股神,但最近的大小盤反轉行情把他們臉打到懷疑人生。

實際上基金淨值的暴跌不隻是這種簡單量化策略的市場風格改變,對于微小盤還有流動性風險,一起平倉時必然發生踩踏效應。微小盤每天交易量小,而後面很多量化基金進來建立策略,買的時候鼠标一點,但賣的時候就沒有人接盤了,鍵盤都敲爛了也賣不出去,更别說有其它不可抗力。

國内很多量化基金經理都依賴這個最簡單的一招鮮的做空大盤股,做多小盤股策略起家成為量神的。 如果碰到市場好的時候,風光無限,但現在的市場,則讓投資人收益一天回到解放前。這不是運氣不好的問題,而是必然發生的事情。隻要時間足夠多,黑天鵝必然長大。

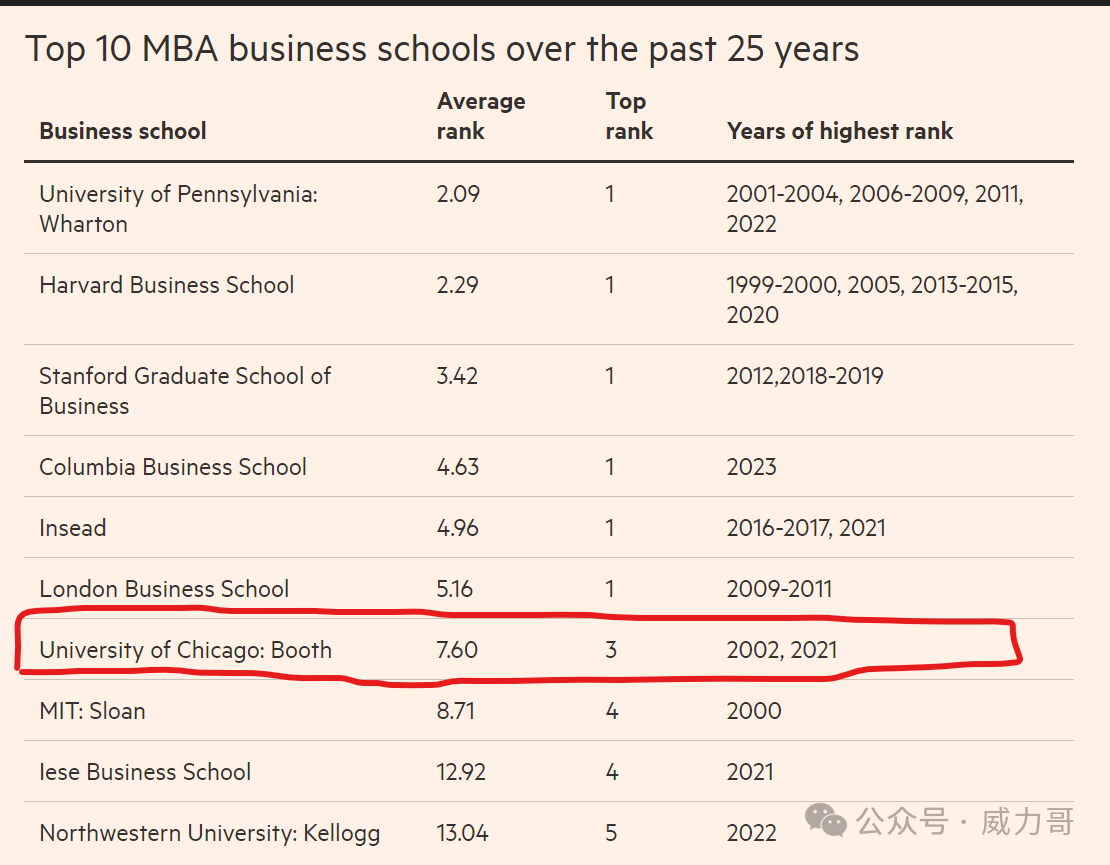

但是,這種做多小盤,做空大盤的策略有理論依據嗎?用什麼辦法才能避免黑天鵝呢?這裡就要講一下微盤策略的鼻祖:David Booth(大衛-布斯), 諾貝爾經濟學獎獲得者Eugene Fama(尤金-法瑪)教授的學生。趁着2008年金融危機商學院不好募捐,David Booth捐了3億美金把美國排名前五的芝加哥大學商學院冠名為芝加哥布斯商學院的基金經理。

法瑪教授60-70年代提出了有效市場假說理論(Efficient Markets Hypothesis,EMH),這個理論中他将資本市場分成三種形式,弱有效市場,半強式市場,和強式有效市場。在最後一種形式中資産價格能夠反映所有可用的信息,因此不可能通過分析信息來持續地獲得超過市場平均水平的收益。

如果資本市場是有效的,那麼主動基金經理就不需要存在了,大家買指數基金就可以了。

法瑪作為一名芝加哥大學的教授發表了這樣的理論,但現實世界裡的投資經理對它嗤之以鼻,畢竟是象牙塔書面的理論,對于現實世界的投資沒啥價值。但後來法瑪教授還是因為他在資産定價實證領域的研究獲得了諾貝爾經濟學獎。

這時候,1969年,法瑪招了一名博士生叫David Booth 大衛-布斯。Booth想在法瑪EMH理論上進行進一步擴展。但他的方向貌似是證明法瑪的理論有缺陷的,所以法瑪對他的選題也是不太感冒,甚至不太喜歡,最後Booth并沒有得到芝加哥大學的經濟學博士學位而是兩年後,1971年拿了一個MBA的學位就畢業了。

但是Booth從來是認為理論研究對于現實世界的投資是有用的,一直關注教授們的理論發現。

時間一轉到了1992年,法瑪又和另外一名教授French一起提出了資産定價三因子模型,用數據實證方法證明了美國股票市場的股票收益90%以上都來源于這三個因素(因子):市場風險溢酬因子、市值因子和賬面市值比因子。

用通俗的話來解釋三因子模型就是你的投資組合收益的主要驅動因素來自于這三個因子。

三因子模型雖然是收益解釋模型(歸因模型),但也可以為選股構建組合提供依據。那麼擴展來說,如果你計算你的投資組合這三個因子的數值,那就能大概率地預測到你的投資組合未來收益。那就可以反過來,先定一個收益目标,倒推出應該配置什麼股票。Ross後來發表的多因子套利定價策略更是開創了多因子量化策略的市場。

Booth畢業後就一直琢磨怎麼用教授理論來賺錢,琢磨了好多年,當看到三因子模型的時候當然也不會錯過。 在仔細閱讀法瑪的文章後就進一步研究了三因子模型,最後他發現小市值股票的收益率即使經過三因子因子模型歸因,總是有很多超額收益。 而當時的投資界(80-90年代)是價值投資的盛世,大家都不在意小股票,更多的是配置在大市值股票上。Booth覺得必須發揮小股票配置能力,然後在他1981年就成立了Dimensional Fund Advisors(DFA)中建立專門投資小股票的基金。

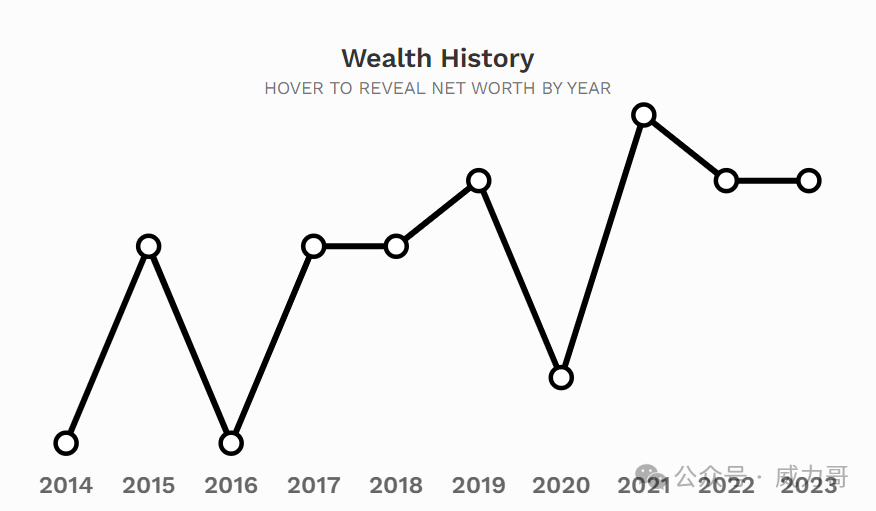

最後他确實獲得了成功,DFA現在管理着6000億美元的資産,個人财富達到20億美金。他已經承諾把一半的财富都捐出來。這是Forbes估算的Booth個人财富曲線。

法瑪在其EMH理論中得到結論,市場是有效的,基金經理是不可能持續獲得超越市場的回報。雖然我們看到巴菲特,西蒙斯,格裡芬都持續獲得超越市場回報。

但法瑪并沒有說錯。這裡面最重要的修飾詞是"持續“。基金經理在某一些年可以獲得超額收益,但把時間放長,如何從市場吃進去的也會吐出來。我們看到的中國量化基金的這種一招鮮的成功隻是沒有經曆過市場的洗禮。

最後,美國的持續獲得超額收益的基金經理除了利用市場金融理論的波動來賺錢,更多的持續超額收益是依賴對市場規則的利用。

而在中國更是如此,在市場和市場規則都在變化(這個不便展開了)的情況下,确實要依賴投資經理的經驗和閱曆。