文章來源:海豚投研

文章作者:海豚君

2月13日美股盤後,Airbnb愛彼迎公布了2023财年第四季度财報,沒有意外之喜,卻有些許驚吓,詳細要點如下:

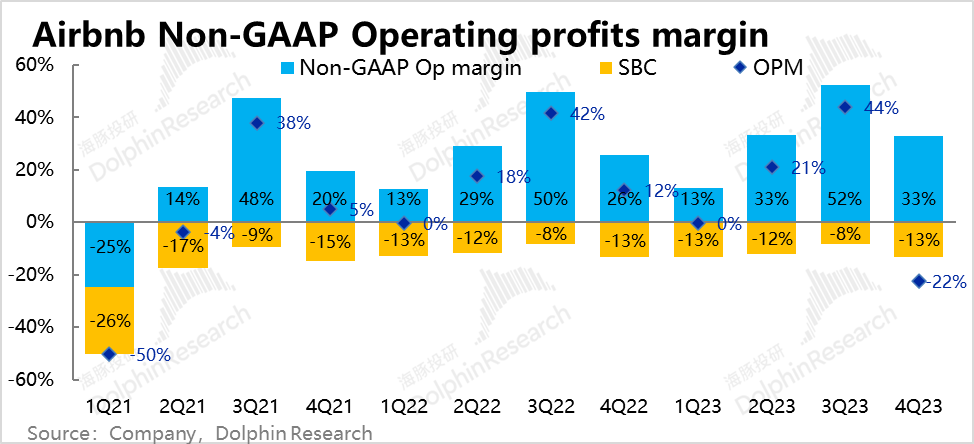

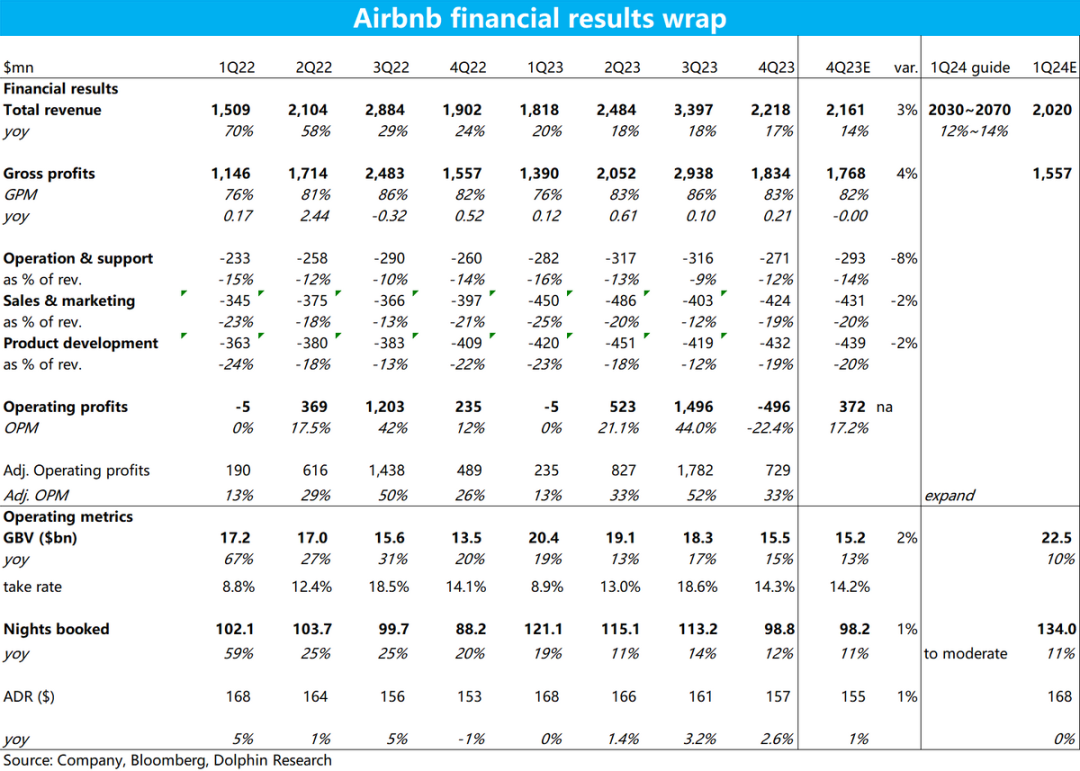

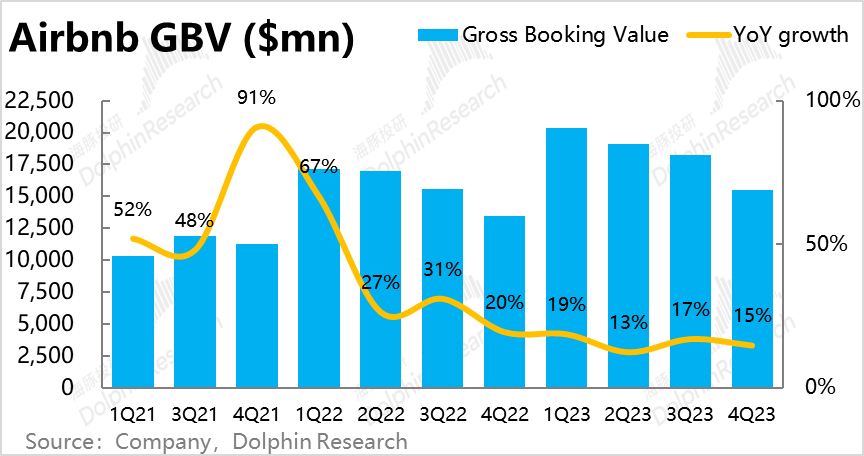

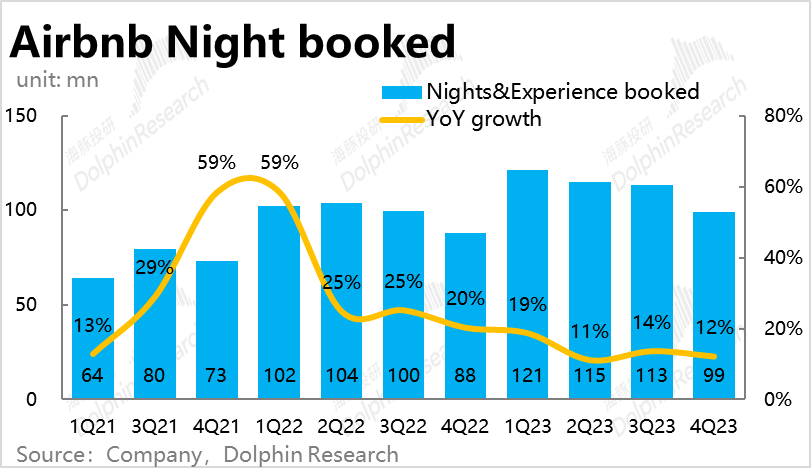

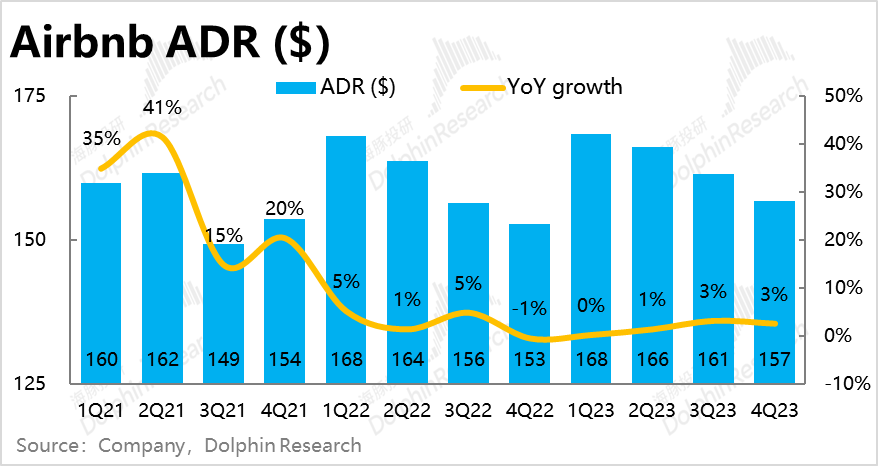

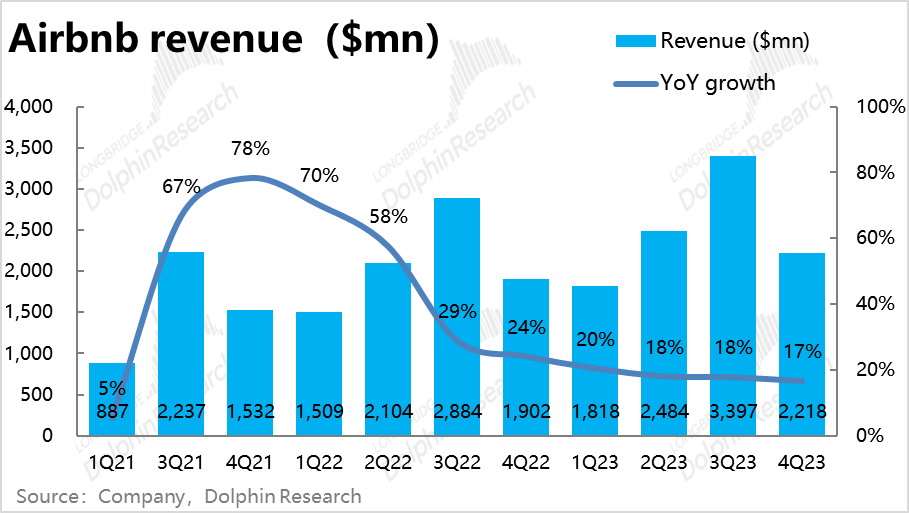

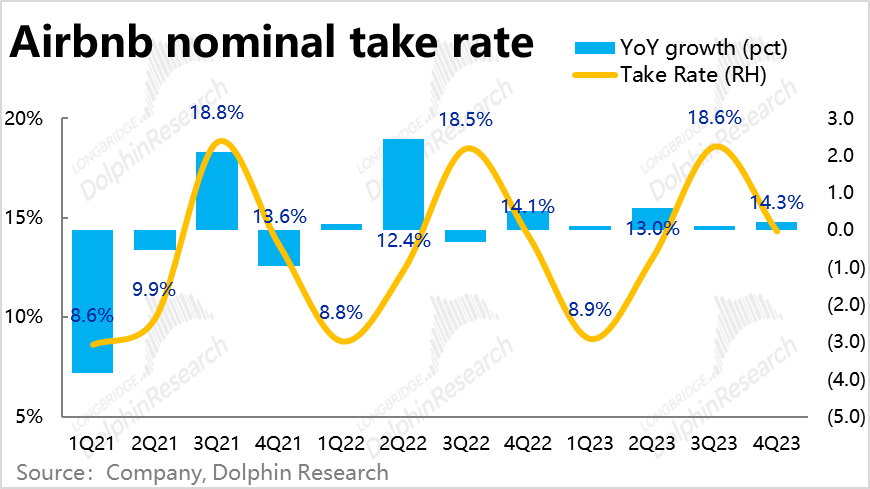

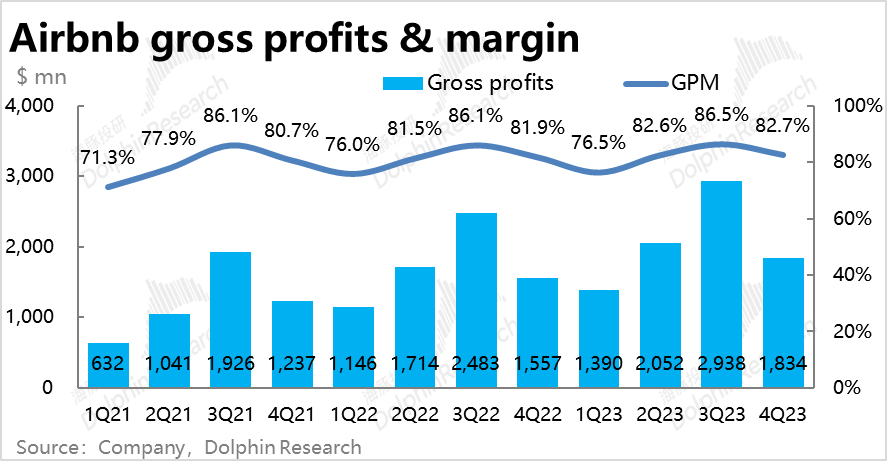

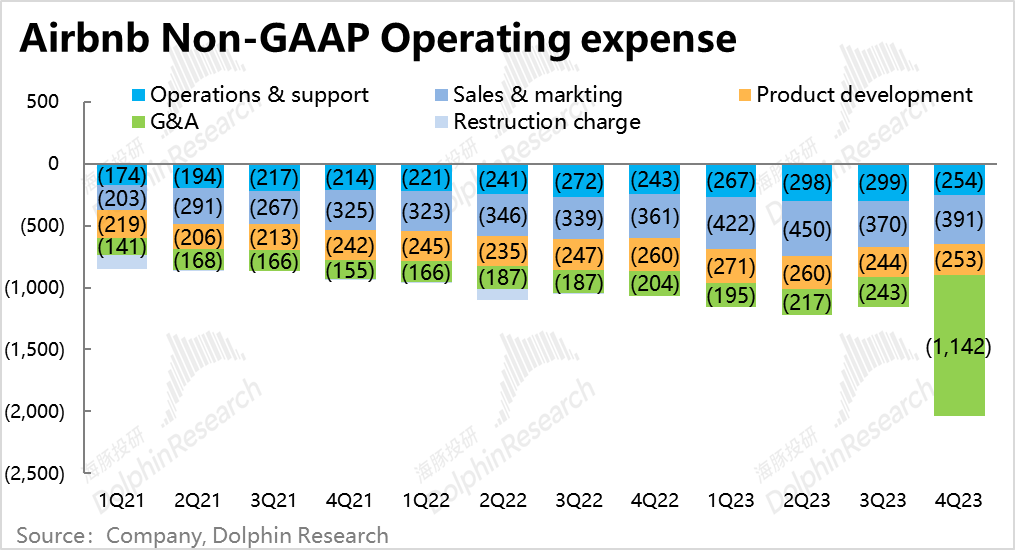

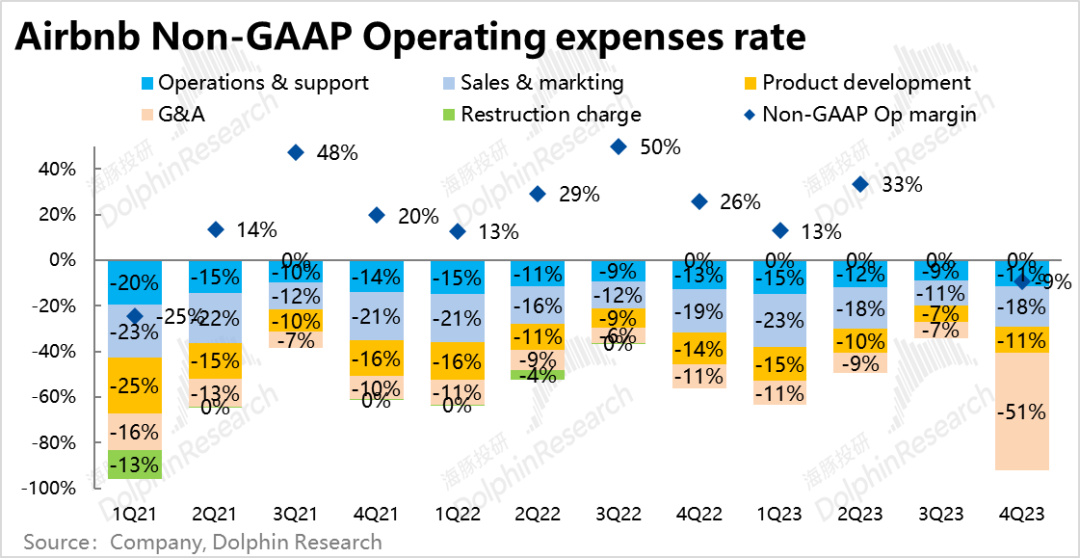

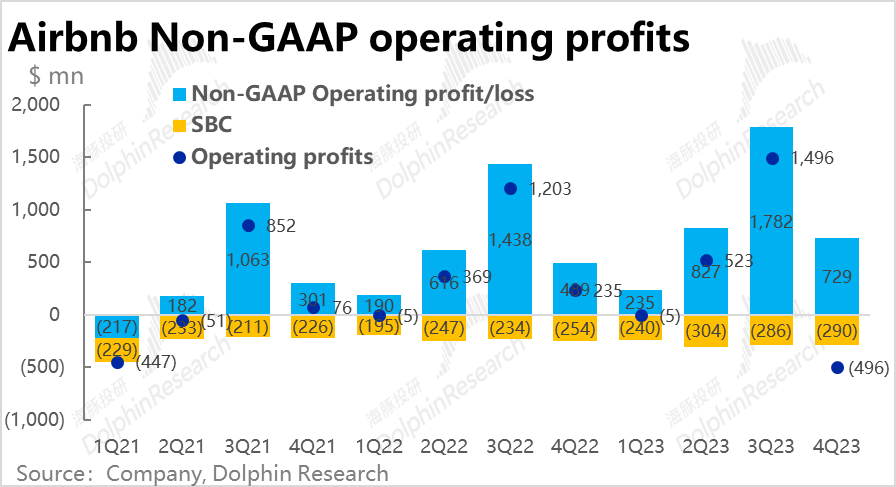

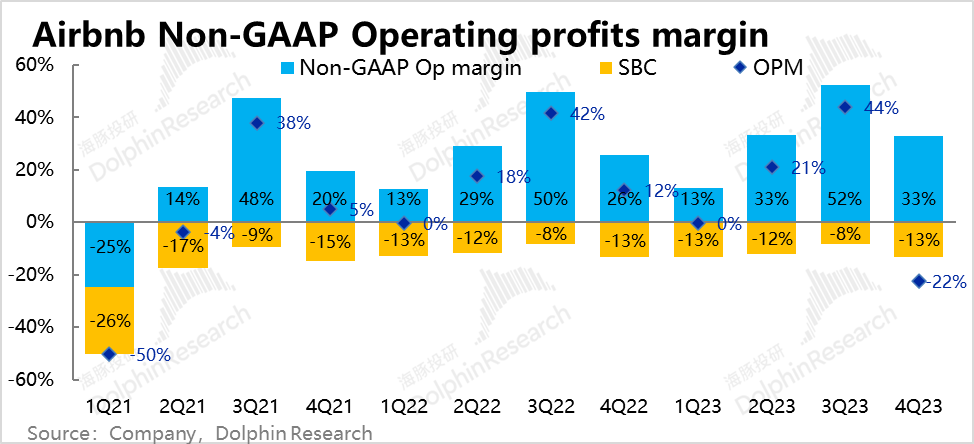

1. 單量增長繼續趨緩:關鍵規模指标上,愛彼迎本季總預定金額約155億美元,大體符合預期,沒有驚喜。同比增速也環比放緩了2pct到15%,再剔除彙率貢獻了2pct增速,實際增長為13%。價量來看,本季間夜預定量增速同樣從14%放緩到12%,和市場預期基本一緻。平均客單價雖同比提升了3%,不過剔除彙率利好因素,ADR實際提高不足1%。提價周期也基本宣告結束。正如市場擔心的,公司間夜量增速持續放緩,似乎驗證了酒旅需求的走弱。分地區來看,原先拉動公司增長的拉美和亞太地區,也已出現了邊際放緩的趨勢(增速下降2-5pct)。公司後續業務規模增長的動力來源似乎成了一個問題。2. 變現率提升有限,營收毛利同樣無意外之喜:落實到營收上,愛彼迎本季收入約22億美元,相比預期略好一些。趨勢上,營收增速也環比下降了1pct到17%,并未扭轉訂單額增長放緩的趨勢。從營收增速和預定額增速類似的變動趨勢,可見愛彼迎的變現率變化不大,本季度為14.2%,同比略微提升了0.2pct,導緻公司的毛利率也隻是小幅提升了不到1pct,最終實現約18.3億的毛利潤,大體符合預期。3. 一次性費用激增,拖累利潤和現金流:本季度愛彼迎在訂單金額、營收等規模指标上大體還是有符合或略好于預期的表現,但費用端的異常擴大,導緻本季的利潤和現金流指标大幅惡化,是本次業績最大的“污點”。從剔除股權激勵費用後的口徑,運營支持費用、營銷推廣費用、和研發費用占營收的比重本季還是繼續下降的,體現了公司的經營杠杆仍在提升。但本季公司的管理費用支出高達11.4億,超出平常一整年的水平。雖然公司解釋主要是因為本季預提了超9億的所得稅(withholding tax)和住宿稅費(loging tax)。但無論如何,因為管理費用的異常擴大,導緻本季度GAAP口徑下的經營利潤再度轉負到近5億的虧損,經營性現金流入也大幅萎縮到不足0.5億美金。4. 指引下季度收入略高,訂單量增速繼續下探:對于2024年一季度,公司指引收入在20.3-20.7億之間,高于預期中值的20.2億,但差異也不算大。而市場最關心的間夜訂單量增長趨勢上,管理層預期下季度的增速會繼續環比下降,沒能消除市場對需求持續性的擔憂。同時,間夜單價ADR仍會同比持平或略微增長。整體來看,愛彼迎本季度在訂單金額,間夜量和營收等關鍵規模指标上還算是交出了符合或略好于預期的成績。雖然沒有明顯的缺點,但同樣沒能證僞或減輕市場對後續酒旅住宿需求走弱的擔憂。業績公布前,高頻的第三方數據就已展現出需求走弱的趨勢,而無論本季實際間夜量的增長,還是下季度增長的指引似乎也都驗證了需求走弱的趨勢,會導緻市場對後續公司中期成長性的擔憂越發濃郁。總結來說,海豚投研認為,公司雖然在一段時期内仍會處于營收穩定增長,利潤率也長期向上的周期内。但在近期業績并不出彩,後續展望有邊際變差趨勢的同時,公司的估值卻顯著高于同行,這給估值回調創造了的空間和動機,需要更謹慎的關注後續酒旅需求變化趨勢。

以下是詳細分析

2023年四季度愛彼迎實現總預定金額約155億美元,大體符合預期的152億,沒有驚喜。同比增速也由上季的17%,進一步放緩到15%,且其中彙率貢獻了2pct的增速。訂單規模增長放緩的趨勢在繼續。從價量角度拆分來看,本季愛彼迎總預定量約9880萬次,增速同樣從14%放緩到12%,和市場預期也同樣一緻。并且據外資投行,四季度以來歐美酒旅需求出現走弱的趨勢,公司也指引24年一季度的預訂間夜增速會進一步環比放緩,換言之,酒旅住宿需求的持續性是當前最大的擔憂。價的層面,本季平均客單價達157美元每晚,同比提升了3%,比預期中值略高2美元。不過剔除彙率利好因素,ADR實際同比增長不足1%。提價周期基本宣告結束。分地區的表現,公司本季沒有披露北美和歐洲地區的訂單量增速,但參考上季度的已不高的增長和第三方調研的數據,海豚投研合理猜測北美和歐洲地區在小幅負增長或低個位數正增長之間至于近期拉動公司增長的拉美和亞太地區,在經曆了複蘇後,目前也出現了邊際放緩的趨勢。其中拉美地區的間夜預訂量增速由24%放緩到22%,亞太地區更是從27%放緩到了22%。愛彼迎本季度實現收入約22億美元,相比預期的21.6億,屬于一緻或略好。營收增速也環比下降了1pct到17%,并未扭轉訂單額增長放緩的趨勢。從營收增速和預定額增長基本同頻,可見愛彼迎的變現率變化不大。本季度為14.2%,同比略微提升了0.2pct。由于變現率僅略微提升,公司的毛利率也隻是小幅提升了不到1pct,最終實現約18.3億的毛利潤,相比預期的17.7億,領先幅度比較有限。由上文可見,本季度愛彼迎在訂單金額、營收等規模指标上大體仍是交出了符合或略好于預期的表現,但本季度因為費用端的異常擴大,導緻本季的利潤和現金流指标預期外的大幅惡化,是本次業績最大的“污點”。從剔除股權激勵費用後的口徑來看,和業務規模增長高度相關的運營支持費用和營銷推廣費用同比小幅增長,但占營收的比重是下降的。至于産品研發費用更是在絕對值上都同比下降的,體現的是公司的經營杠杆仍在提升。但是本季公司的管理費用支出高達11.4億,超出平常一整年的水平。雖然公司解釋主要是因為本季預提了超9億的所得稅(withholding tax)和住宿稅費(loging tax)。但無論如何,因為管理費用的異常擴大,導緻本季度GAAP口徑下的經營利潤再度轉負到近5億的虧損,經營性現金流入也大幅萎縮到不足0.5億美金。盡管公司聲稱這些影響是一次性的,但本季利潤指标明顯惡化無可否認,之後會不會再出現此種情況,也是投資者不得不提防的問題。