文章來源:人神共奮

作者:思想鋼印

從GDP到勞資談判

1/4

日本GDP之謎

關于日本經濟,我們總能看到一堆矛盾的信息,剛剛手機推送了一則日本股市創下30多年新高的新聞,就看到微信群裡有人在轉《日本GDP四季度環比負增長,連續兩個季度下降》。

為什麼GDP下降,股市還能創新高?

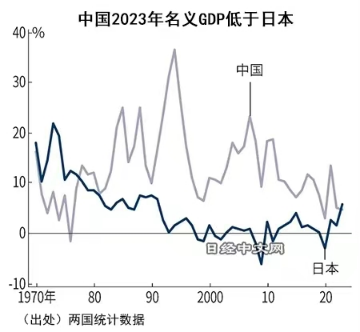

還有前段時間被刷屏的新聞《日本GDP被德國超越,退居世界第四》,但今天我又看到一個完全相反的新聞《2023年日本名義GDP增速46年來首次超過中國》,還有圖為證:

國内以前對日本經濟的關注度很低,甚至不如歐洲、越南和印度,但近一年關注度迅速提升,主要有兩個原因:

曆史經驗的借鑒價值:很多研究者認為我們的這一輪衰退跟日本30年前發生的泡沫經濟破裂後的衰退,有很多相似之處;

現實的投資價值:日本股市2023年漲幅全球主要市場排名第二,在全球化配置中的價值突顯,特别是在巴菲特不斷增持五大商社造成的“巴菲特效應”。

但不管是研究還是投資,都不能人雲亦雲,日本經濟到底是走出衰退,還是資金推動的投資泡沫現象,這正是本文試圖探讨的問題。

首先就是要搞清楚,日本的GDP到底是怎麼回事?

2/4

GDP的兩本糊塗賬

GDP是一團糊塗賬,特别是在2023年這種高通脹和彙率急劇變化的年代。

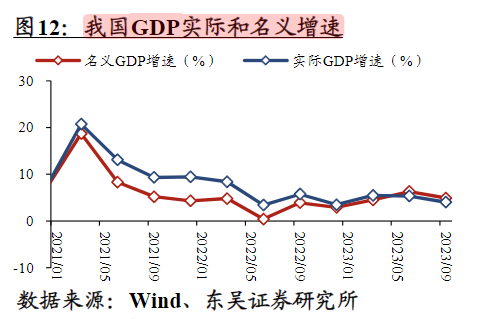

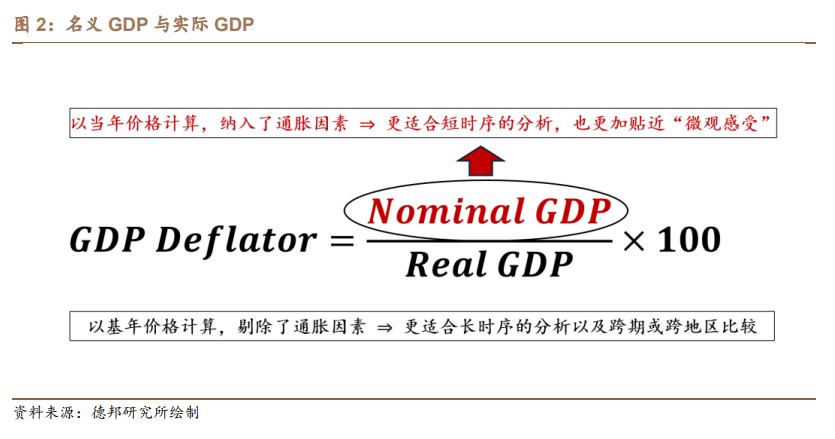

GDP的第一本糊塗賬是“通脹”,GDP可以分為名義GDP和實際GDP,統計部門按一定的方法先統計出名義GDP,再扣除價格上漲的因素後,得出實際GDP,兩者的差距就是通貨膨脹。

簡單說,實際GDP是“量”的增長,名義GDP是“價+量”的增長。

2023年,以人民币計,中國的名義GDP和實際GDP增速分别為4.64%和5.2%,以日元計,日本分别為增長5.7%和1.89%。

中國實際GDP增速高,日本名義GDP增速高,其差别就在于中國通縮,日本通脹。

更離譜的是德國,去年以美元計的名義GDP增速高達9.2%,但扣除通脹因素後,實際增速為-0.3%,可見去年德國的通脹有多麼嚴重。

那麼,哪一個GDP數據更重要呢?

GDP最大的統計意義是判斷一個國家的經濟總體規模和經濟結構,如果是國家與國家之間的比較,純粹量的意義更重要,所以我們一般說的都是實際GDP。

但對于普通民衆的體感而言,名義GDP同樣重要,主要是因為,民衆的收入包含價格的因素,與名義GDP更相關,普通人的家庭資産,比如房産和股票等,增值水平更是完全看價格。

對于股市而言,上市公司的營收也包含“價”的因素,越能漲價的公司越是好公司,越可以給高估值,故股市的漲跌跟名義GDP的關系更大,所以今年上市公司的增速都出現了明顯下降,自然A股也整體下跌了。

另外,不同收入階層的人對兩個GDP的敏感程度也不同。

中低收入階層的資産性收入占比低,開支中的日常消費占比高,對物價敏感,所以對實際GDP的感受更深。歐美去年增速很快,但民衆普遍對經濟不滿意,正是因為名義GDP和收入增長的快樂,被高通脹的痛苦抵消了。

而中高收入階層的資産性收入占比高,開支中的日常消費占比低,更容易感受到價格上漲帶來的好處,所以對名義GDP的感受更深。

去年我國實際GDP保持較高增速,但名義GDP是40多年來的倒數第二低,導緻我們這個貧富差距、地域差異都很大的國家,民衆對經濟的感受完全不同:一二線城市的居民,中高收入的居民,中産階層,對經濟衰退的感受更深,而低線城市的居民,中低收入居民,對經濟的感受就沒那麼差。

所以今年春節有一個刷屏的“回鄉感言”,說縣城人收入雖然不高,但生活成本更低,幸福感更強。雖然有點強行搶流量的誇張,但在2023年,這種分裂感确實是加強的。

不過,有人可能覺得前面說的日本的5.7%和1.89%的GDP增速不對,媒體不是說負增長嗎?

說負增長也沒錯,這就是GDP的第二本糊塗賬——彙率。

去年日元對美元全年貶值7.56%,雖然以日元計的名義GDP上升5.7%,但以美元計的GDP反而下降了1.2%。

歐元對美元去年貶值3.12%,遠低于日本,這才是德國在增速下降的時候還能超過日本,重回全球經濟老三的位置上的真正原因。

彙率大幅波動,對各國GDP的計算都産生了巨大的幹擾,中國GDP增速為5.3%,但如果以美元計價,反而下降了1.1%,這就是去年我們的增速比美國快,但差距反而拉大的原因。

扣除了通脹和彙率這兩個不利因素後,以日元計價的2023年日本名義GDP增速連續第3年轉正,創下自1991年以來時隔32年的最高水平,接近泡沫經濟破裂前的水平,這正是股市大漲的原因。

當然,我們不能用排除彙率和通脹因素後的日元名義GDP的新高,去證明日本經濟已經完全走出了衰退,更重要的是,長期困擾日本經濟的問題和挑戰解決了嗎?

3/4

日本經濟走出衰退了嗎?

彙率不是中性因素,對于日本這樣的出口導向型經濟體,彙率貶值刺激出口,貢獻GDP,日元從2020年年中到現在的三年多,對美元貶值了50%,對歐元和人民币都貶值了40%,出口對經濟提振很大。

用美元計價的GDP有一定合理性,不能簡單地把彙率因素從GDP中排除,日本經濟能不能走出持續衰退,還是要分析衰退的原因。

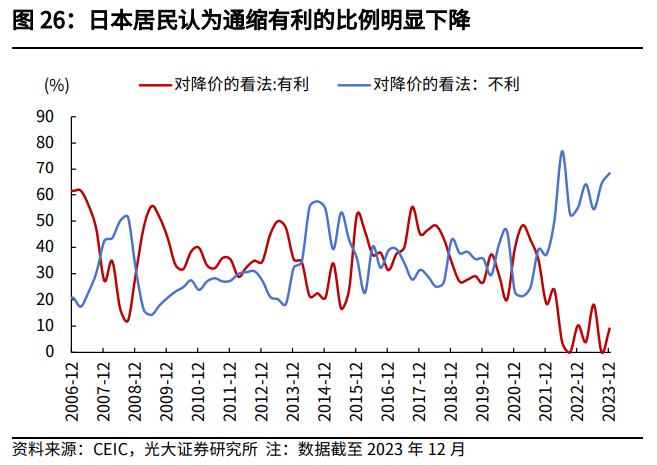

2022年以來的全球持續高通脹,對歐美國家都是巨大的威脅,唯獨對日本的影響有可能成為正面因素。因為日本陷入“失去的三十年”原因就是需求不足導緻的持續通縮。

通脹對通縮,能不能“以毒攻毒”呢?

“失去的三十年”成因是内外部多個因素綜合的,可以分為三個階段:

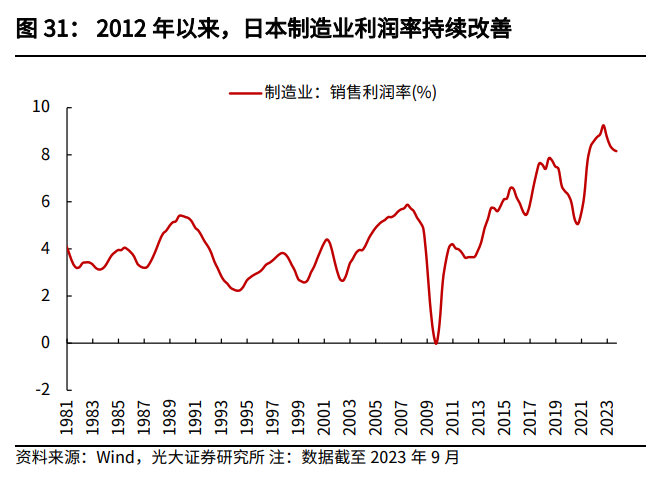

第一階段(上個世紀90年代)是經濟泡沫破裂導緻的壞賬加外部的東南亞經濟危機和互聯網泡沫破裂;

第二階段(本世紀最初的十年)是因為沒有抓住互聯網産業趨勢實現經濟轉型,外部原因是2008年的金融危機對出口産業的打擊;

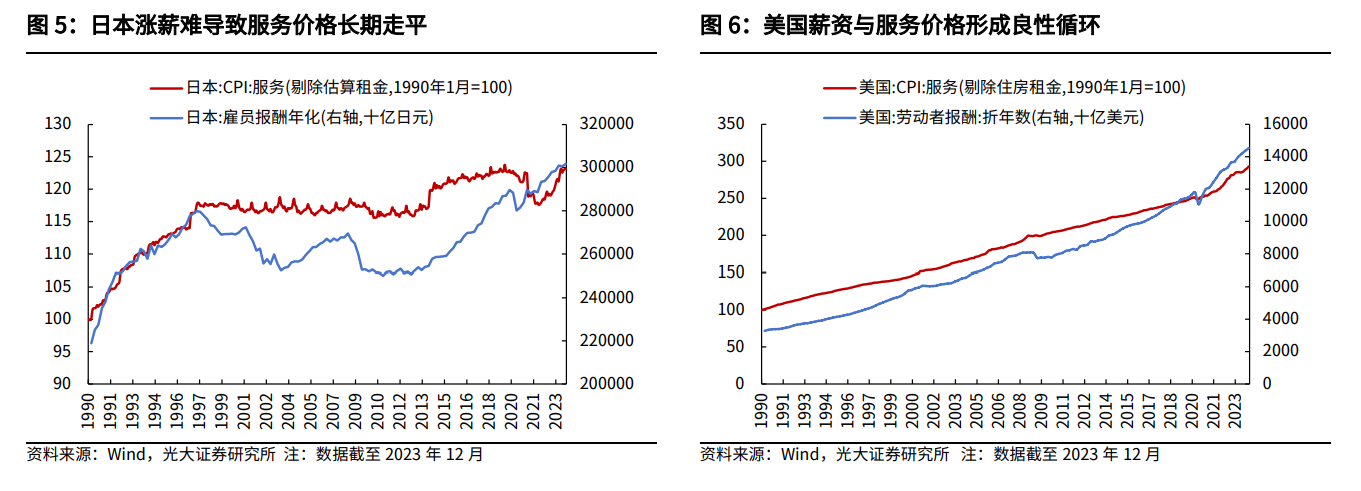

到了第三階段,得益于小泉和安倍前後的兩次改革,以及日本央行的超級寬松政策,實際上日本企業已經走出困境,加速布局海外産業鍊,利潤紛紛創出曆史新高,但整個經濟增長仍然低迷,特别是國民收入增長長期停滞,主要是由于需求不足造成的,而需求不足的原因之一,我在公衆号文章《95後會成為“失去一切的一代”嗎?》一文中有過分析:

很多人不理解,為什麼日本人可以連續二十多年不加薪?真正的原因還是在于終生雇傭的“年功序列制”,導緻員工一經錄用就不能辭退,工資一旦加上去就不能降,企業對泡沫經濟時代高薪和高額退休金的老員工壓得幾乎破産的經曆心有餘悸,就算是遇到景氣周期,也傾向于給員工發一次性高額獎金,而不是漲工資。

企業不重視員工的付出,無法給員工一個長遠的預期,換來的是員工對工作缺乏熱情,假裝努力,低效敷衍。也導緻了日本沒有抓住互聯網紅利。

長期薪資停止增長,普通員工的收入無法與企業和國家經濟同步成長,這是日本失去的30年的重要原因。21世紀的前10年,日本經濟複蘇,年收入2000萬日元以上的金領人群增加了2.2萬人,但年薪400萬日元以上的中産人數下降了400多萬,低薪人數增加了400多萬,整個社會的财富和消費并沒有随着經濟增長而增加,到了2008年金融危機,日本經濟再次步入衰退,浪費了這一次寶貴的複蘇機遇。

如何解決“不加薪”的問題呢?日本經濟其實一直在等一次全球大通脹的機會。

通脹按照成因可以分為成本推動型和需求拉動型。本輪通脹的源頭是美國為應對疫情對經濟活動的影響而進行的對民衆的“大撒币”的财政政策,直接推動了民間消費力,很多美國人直到2023年才把政府發的錢花完,所以屬于典型的需求拉動型通脹。

理論上說,日本作為對美貿易順差國,出口帶來的經濟增長,受益于通脹;加上同時作為資源進口國,也會出現進口商品成本上漲驅動的輸入型通脹,如果在歐美或國内,企業應對成本上漲的第一考慮是提價,但日本企業首先考慮的是控制員工工資,以對沖材料成本上升,導緻日本的通脹率遠低于歐美,企業仍然受長期通縮思維的影響,反而會打擊消費。

因此,很多人都希望通過這一次的全球大通脹“以毒攻毒”,帶動日本經濟走出長期通縮的陰影,但必須是真正收入增長帶來的需求拉動的。

日本之所以從21Q2開始經濟增速轉正,其中内需持續強勁是關鍵,内需對經濟增長貢獻率平均接近180%;跟以前靠海外投資和收入支撐經濟與企業盈利不同。

但日本厚生勞動省發布的去年11月的調查顯示,盡管日本民衆的薪資在小幅增長,但扣除物價變動後的實際工資水平同比減少了3%,連續20個月下降,這也是三、四季度日本GDP又重新變負的原因之一。

結論是一定要打破工資三十年不漲的魔咒。

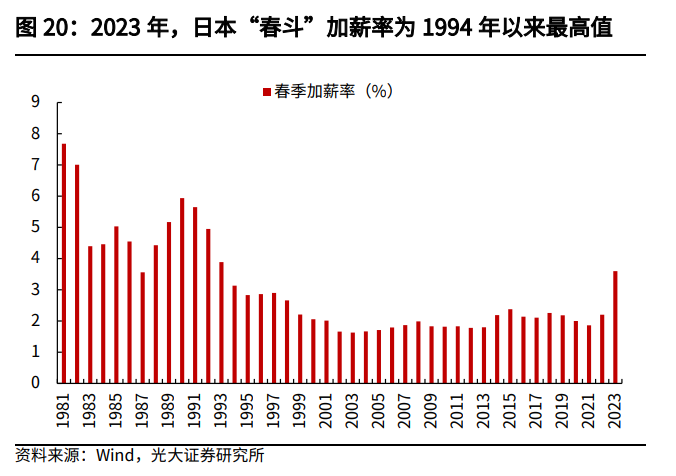

日本經濟目前的關注焦點是“春鬥”——春季勞資談判。日本是終身雇傭制,員工很少跳槽,加工資隻能通過每年一兩次的工資談判,所以談判結果不僅代表企業對未來的預期,也是未來内需增長的關鍵推動力。

目前資本市場體現的是對談判結果的樂觀,日本經濟研究中心發布的經濟學家調查顯示,大公司今年的平均工資漲幅可能達到3.80%,超過去年的3.58%。但中小型企業能否跟上大型企業的步伐,仍存在不确定性。

很多人關心日本央行何時退出YCC超級寬松政策,其實也是跟工資談判的結果有關。

所以每一個國家都有自己最核心的問題,隻有找準了,才能得到正确的結論。

當然,日本經濟更長期的問題是産業結構,由于在上一輪錯失互聯網的産業發展機會,制造業又遇到中國的挑戰,日本的優勢行業不斷減少,日本現在的人均GDP隻有經濟實力相似的德國的66%,而1995年前,日本人均GDP是德國的1.36倍,勞動者效率的下降,背後是産業部門相對優勢的落後。

當然,放眼全球,産業升級問題解決得比較好的目前隻有美國,就連我們也在努力,日本經濟的長期增長動力仍然需要持續跟蹤分析。

4/4

日本股市是泡沫嗎?

說到這兒,就可以回答開頭的問題,如果日本經濟并沒有完全複蘇,如何判斷股市的上漲呢?

結論有三點:

1、股市上漲并沒有完全體現日本上市公司的業績增長

前面分析過,股市跟名義GDP的關系更強,所以2023年日本股市漲幅全球。2024年繼續上漲。

當前日本經濟呈現明顯的:上市公司利潤增速>營收增長>國民經濟增速

日經225指數當前的市盈率約為17.1倍,低于過去3、5和10年的平均水平。而日本上市公司過去三年淨利潤平均每年增長31%,遠高于營收增速9.5%——所以談不上泡沫。

再橫向全球比較,目前東證主要公司PB1.3倍,PE15.4倍,全球看仍然是比較低的,主要還是之前的股市估值水平太低了。

以2023年漲幅第一的神戶制鋼為例,2023年至今漲幅為232%,但現在也才6.4倍PE,股息率為3.4%;川崎汽船,2023年至今漲幅為180%,PE也僅為8.7倍,股息率為5.95%。

股市漲跌主要看邊際變化而不是總量,從不及格到及格,就會上漲,從90分到85分,就會下跌。日本經濟的問題,都已經體現、甚至過度體現在股市的長期下跌中了,而指數目前也才回到34年前。這34年中,标普500漲了34倍,德國指數漲了10倍,英國漲了2.5倍,港股漲了4.6倍,仍然是屬于修複式上漲。

2、上漲體現了日本産業格局的某些變化

以去年日經225成份股中前十大漲幅的公司為例,四家是傳統行業公司的估值修複,五家半導體及電子通信公司,一家是消費類公司。

從中也可以管窺日本股市這一輪上漲的三個推動力:

動力一:低估值公司的估值修複

這是日本政府要求上市公司管理層加強股東回報的結果,改變日本上市公司長期不重視股東利益的問題(值得A股借鑒)

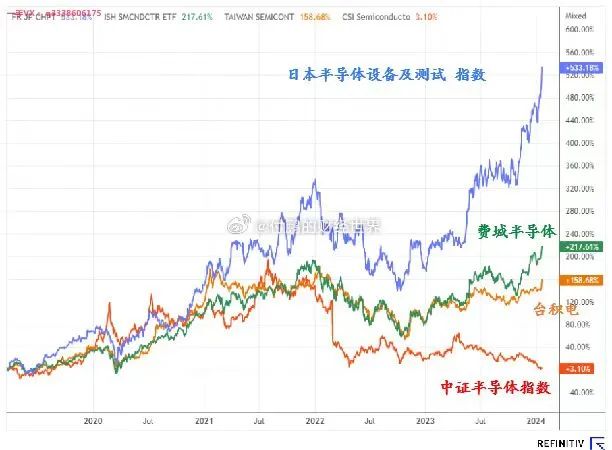

動力二:日本半導體及電子信息行業的複蘇

這是美國為了遏制中國的半導體行業,而進行的全球産能重新分配的結果,以及AI對半導體和電子行業的推動

動力三:日本内需消費緩慢恢複

3、日本人覺得漲多了,但外國投資者仍然驚呼便宜

這一輪日本股市的上漲,從資金上看,主要是外資推動,特别是從A股和港股撤出的資金,日本國内資金反而一路在賣。對于日本經濟複蘇,也是國内悲觀國外樂觀。

根據中金的分析,雖然過去兩年,全球主動型基金對日本市場的低配比例已明顯降低,但仍然低配,所以仍然有流入空間。

由于外國投資者傾向于購買知名度高、流動性強的股票,所以此輪牛市明顯仰仗少數大盤股拉動,大部分公司漲幅有限。

但并不能因此認為日股有泡沫,股市是看未來的,通常都走在經濟前面。1990年,日本經濟泡沫還沒有破裂,樓價還在高點時,股市就已經先跌了45%,兩年後,樓價泡沫破滅,股市又跌了40%,再等五年,企業和銀行大規模破産,股市再跌70%。

對于普遍民衆,拿“日本GDP再掉一名”做談資,也無可厚非,但作為投資者,不去深究,而因此産生錯誤的判斷,就是拿自己的錢開玩笑了。

(本文為“思考日本失去的30年”系列文章第四篇)

來源:人神共奮(ID:tongyipaocha)