文章來源:瞪羚社公衆号

文章作者:Kris.

3月21日,複宏漢霖發布2023年業績報告:公司實現收入53.95億,同比2022年的32.15億增長67.8%;同時,公司繼首次半年度盈利後,首次實現全年盈利,年度淨利潤達5.46億元,且2023H2公司盈利端有加速迹象,2023H2實現3.06億,環比2023H1的2.4億增長27.5%。

值得注意的是,複宏漢霖已經完成了造血能力的自主蛻變,區别于依賴融資來維持經營的創新藥企,以公司經營現金流淨額為例,從2021年的0.9億元高速增長至2023年10.48億元;截止2023年底,公司現金及等價物約9.88億元,相比2022年底的6.8億元增加了約3.08億元,在投融資寒冬的當下顯得彌足珍貴。

不僅是醫藥投融資環境低迷,監管層對于科創闆未盈利科技企業IPO政策的“收緊”,無疑是有意識的引導或讓市場投資者将更多将資金、資源和時間投入到創新能力強、造血能力強的高質量藥企當中來,形成正向的趨勢與循環。

而在複宏漢霖身上,我們完全能夠從中看到國内符合上述條件的盈利創新藥企業,其内核應是什麼模樣。

01

最具價值的藥企盈利結構

2023年,打出“盈利”牌子的Biotech逐漸越來越多,這部分Biotech當中95%以上都是通過對外License out收獲一次性大額首付款來覆蓋自身的成本費用,盡管彰顯了國産創新藥分子日益受到全球市場的青睐,但對這份“盈利”是否可持續,市場對其内在的含金量産生質疑。

那麼,怎樣的收入或盈利結構的創新藥企,才值得被市場高度認可其價值?

他山之石,可以攻玉。

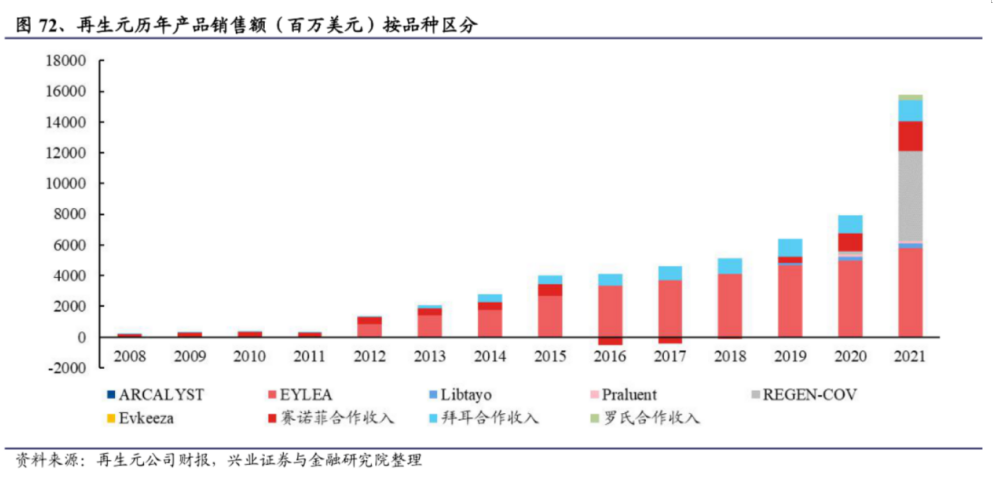

再生元過去到現在一直都是衆多國内創新藥公司對标的标杆,其從Biotech一步步蛻變到Biopharma、Pharma的經曆可謂傳奇,無疑其收入的多元化結構也最具說服力。

不難分析,再生元的核心收入仍然源自于眼科核心品種阿帕西普EYLEA的銷售(拜耳合作收入為美國以外區域的分成);同時近年來,與賽諾菲、羅氏等MNC夥伴的合作收入也在攀升,也成為再生元重要的收入來源之一;再追溯到更早的時候,再生元沒有産品上市銷售前,公司依靠技術平台與其他企業合作開發收取的費用。未來,再生元計劃正在向更加獨立自主的方向發展。

顯然,再生元的路徑給國内市場投資者指出了一個明晰的方向:産品銷售收入的比重顯然是判斷一家創新藥企盈利結構價值的重中之重,其次則是對外合作收入的體量、多元化及可持續性,最後還包括通過自身技術平台對外進行研發服務的補貼性收入。當然,同時具備這三類收入并且具備良好比重分配的公司,抗風險能力和造血能力固然更強。

審視複宏漢霖的2023年業績報告發現,公司此次的年度盈利含金量十足。

2023年,公司産品銷售收入合計約45.54億元,同比增長70.2%,占總收入比重84.41%。其中,公司核心産品收入均實現了快速的增長,其中曲妥珠單抗漢曲優收入27.37億元(國内收入同比增長56.1%、海外收入同比增長162.3%)、斯魯利單抗漢斯狀收入11.2億元(同比增長230.2%)。

除了産品銷售收入快速增長作為壓艙石之外,複宏漢霖還具備多元化的收入結構以保證業績潛力與平衡風險,公司在2023年确認的合作開發、技術轉讓/商業化授權收入約7.73億,其他研發服務收入則約為0.42億,整體向投資者呈現出一個“能打”創新藥企應有的優異盈利結構。

另一個層面而言,投資者檢驗創新藥企含金量的兩個關鍵因子也在于管線資産和研發強度,通過考量企業的盈利是否通過犧牲未來而取得短暫的繁榮。

複宏漢霖2023年度費用化研發投入約11.19億元,盡管較2022年的13.94億有所減少,但仍然保持了超過20%占總收入的比重。

不過,公司的研發強度、管線資産潛力和新分子儲備并未減退,公司漢斯狀ES-SCLC适應症歐盟的上市申請已經受理,美國正在進行橋接試驗,同時局限期小細胞肺癌的MRCT也在美國、澳大利亞、歐盟進入三期臨床。在早期分子儲備方面,2023年以前公司新進入臨床分子以IO靶點抗體、雙抗、生物類似藥等為主,如今投資者可以看到公司在2023年出現了ADC、罕見病藥物的身影,研發覆蓋面和新分子平台有進一步的增強。

02

可持續的、非同凡響的國際商業化能力

參考國内新勢力百濟神州、傳奇生物的市值拔起之路,創新藥企的國際化能力可謂尤為重要。

不過,當前中美地緣政治焦慮已經傳導到醫藥領域的CDMO賽道,盡管與創新藥還很遠,但除了出海美國外,投資者看待國際化能力越看重美國以外的國際拓展能力&渠道的藥企。

在出海層面,複宏漢霖在國内衆多藥企中顯然是領頭羊的角色,遙遙領先。

以生物類似藥品種為例,複宏漢霖充分榨取了各個品種的出海價值。僅曲妥珠單抗漢曲優在2017-2023期間,将北美洲(美國、加拿大)、歐洲、中東和北非等70餘個國家、大洋洲(澳大利亞、新西蘭)、拉丁美洲(巴西、阿根廷、墨西哥、智利、烏拉圭、巴拉圭、厄瓜多爾等)、亞洲(部分東南亞國家)權益分别授權給Accord 及其母公司Intas、Cipla、Elea、Eurofarma、Abbott、Kalbe子公司KGbio等不同的合作夥伴,覆蓋全球100多個國家。正是如此廣泛的對外合作,使得漢曲優成為獲批上市國家和地區最多的國産生物類似藥,已在40餘個國家和地區獲批上市。

在創新藥方面,複宏漢霖依然延續了這種國際化能力。在PD-1全球市場競争格局進入白熱化的階段下,公司仍然憑借斯魯利單抗漢斯狀差異化療效和強大的國際化能力,将其歐洲&印度、中東&北非、東盟十國、美國等國家地區的權益分别授出給Intas、KGbio、複星醫藥等公司,累計首付款超過2億美元,還有潛在的監管裡程碑及銷售分成。

随着國内大量的License out交易随着市場風向的變更、合作方自身戰略等原因遭遇退貨,市場目前不隻着眼于交易達成時的價碼,更在乎權益授出方能否持續的拿到裡程碑及後續的分成款項,尋求更長期的遠大利益。

從複宏漢霖的對外BD交易中,能夠品察出公司絕對不是隻滿足于收到首付款,而是尋求遠期更大、更可持續利益的創新藥企。一方面是在選取合作夥伴中,如已達成合作的Accord、KGbio、Abbott、Organon等均為在各自區域實力雄厚、商業化經驗豐富的中大型藥企;另一方面,複宏漢霖在每年高質量輸出授權的同時,也出現不少的合作夥伴與公司擴大合作授權區域的操作;

以與KGbio合作為例,雙方曾在2019年達成協議,複宏漢霖授予KGbio漢斯狀在東盟十國部分适應症獨家開發和商業化權利。2023年9月,KGbio新增漢斯狀在中東和北非地區12個國家的獨家開發和商業化權益。2022-2023年,複宏漢霖從KGbio源源不斷收取研發服務收入,分别為620萬元、5960萬元,這間接體現出公司過硬的産品力和研發技術平台的綜合能力。

更值得注意的是,複宏漢霖這種異于一般國内Pharma的國際化能力,可以使得公司在補充引進其他Biotech潛力、創新管線時擁有更好的議價權和談判優勢,為未來公司進階成為一流的國際化biopharma鋪平了前方的道路。

03

大癌種戰略與新型分子的差異化布局

據衛健委最新統計,我國發病率前五位的癌種為肺癌、結直腸癌、胃癌、肝癌和乳腺癌。

目前,複宏漢霖已經在上述五大癌種中的肺癌和乳腺癌拿下了“基藥”立足點的優勢。

曲妥珠單抗是HER2陽性晚期乳腺癌患者的輔助、新輔助及一線治療方案,是該領域“基藥”的存在,同時漢曲優也是國内銷售最好、覆蓋醫院最多的生物類似藥,品牌、療效也在醫生與患者中樹起口碑。

PD-1單抗本身就是具備“基藥”屬性的大品種,其也進入了大量晚期實體瘤的一線治療方案當中。尤其在肺癌領域,K藥為首的PD-1們顯著的延長了非小細胞肺癌患者的生存期。複宏漢霖的漢斯狀盡管後發,但其抓住了小細胞肺癌的巨大未滿足臨床需求,在小細胞肺癌适應症構築強勁的競争優勢的同時,将通過“漢斯狀+X”組合療法方式覆蓋肺癌幾乎所有分型。

繼肺癌、乳腺癌“基藥”策略取得成功後,複宏漢霖沖刺布局下一個大癌種——消化道癌症(結直腸癌、胃癌)。

2024年1月複宏漢霖在ASCO GI公布了兩項關鍵性臨床研究結果:

1)CRC301:漢斯狀聯合漢貝泰(貝伐珠單抗)及化療一線治療轉移性結直腸癌(對照組為貝伐珠單抗加化療),在安全性可控的情況下,治療組顯著提升了患者的中位PFS(17.2 vs. 10.7個月);

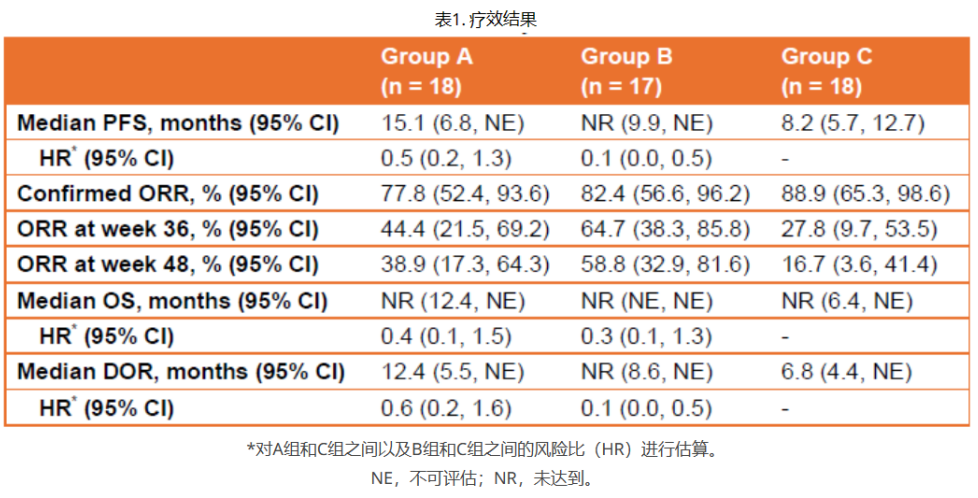

2)GC-201:試驗按1:1:1比例随機分組,前兩組分别為25mg/kg的HLX22(創新型抗HER2單抗)聯合曲妥珠單抗及化療、15mg/kg的HLX22聯合曲妥珠單抗及化療,最後一組為安慰劑聯合曲妥珠單抗及化療,治療一線HER2陽性局部晚期或轉移性胃/胃食管交界部癌患者。

15mg/kg劑量的治療組展現出了對比安慰劑組超過翻倍中位PFS的提升,且嚴重副作用事件與安慰劑組相近,HLX22有望成為一線治療HER2陽性胃癌的潛力重磅炸彈。

從複宏漢霖的臨床布局不難看出,公司正在通過漢曲優+化療(HER2+胃癌-已在中國上市)、漢斯狀+化療(胃癌輔助+新輔助)、漢斯狀+漢貝泰+化療(轉移性結直腸癌)、HLX22+漢曲優(HER2+胃癌)等生物類似藥與創新藥不同聯合療法方式來覆蓋不同階段和類型的消化道腫瘤,旨在搶灘數百億級别的市場。

關注複宏漢霖大癌種制霸戰略的同時,在早期創新分子的布局上同樣不可小觑。

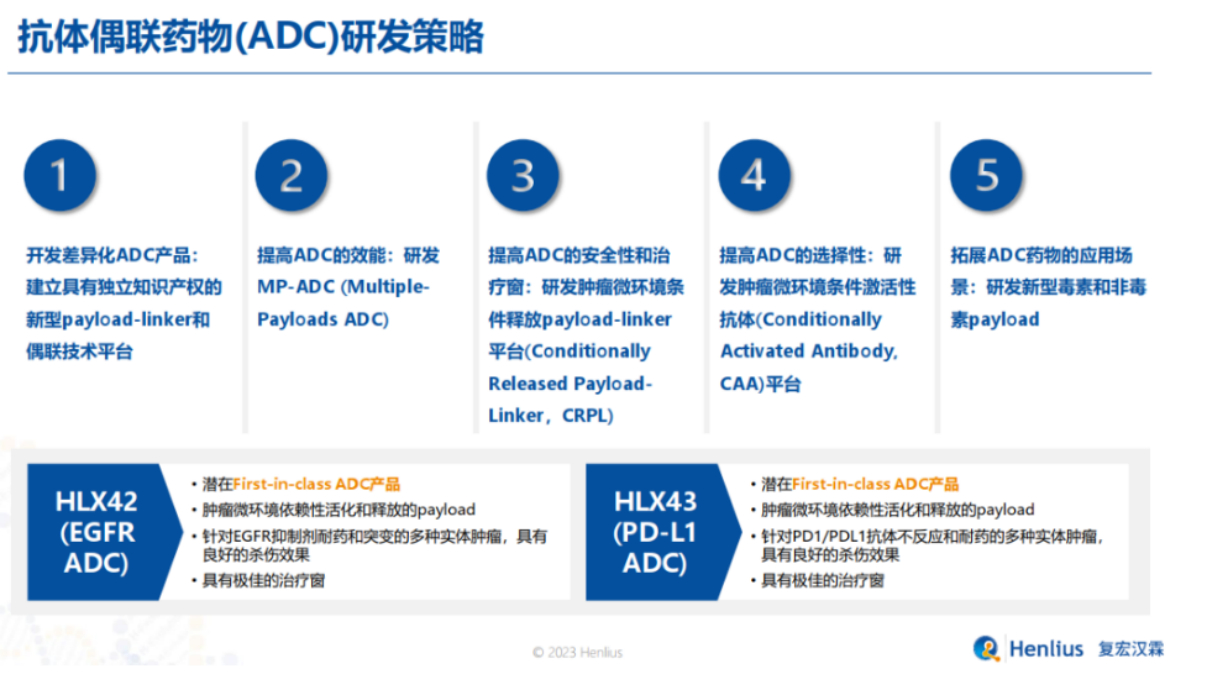

複宏漢霖的早研平台涵蓋了目前全球最具潛力幾種分子類型,包括IO靶點抗體、雙特異性抗體、抗體偶聯藥物(ADC)等;其中,最具差異化特色要數公司差異化的ADC 策略和布局。

從過往ADC藥物經驗來看,ADC在腫瘤細胞高表達靶點上的療效更為顯著,比如HER2、TROP2等,但複宏漢霖并沒有加入國内乃至全球都擁擠的熱門靶點ADC戰局,而是選擇了潛力大、更困難的差異化靶點進行研發。

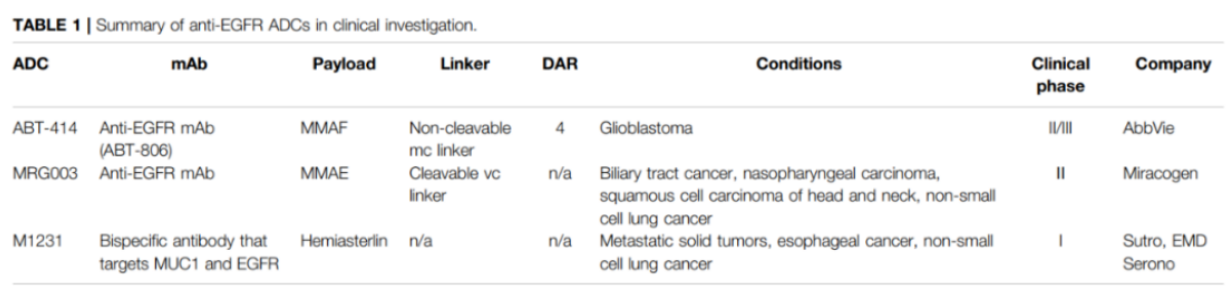

目前,公司已經有兩款ADC管線進入臨床階段,分别為HLX42(EGFR ADC)、HLX43(PD-L1 ADC),前者更是獲得了FDA授予的三代EGFR TKI耐藥後EGFR突變的晚期/轉移性非小細胞肺癌“快速通道資格”。

衆所周知,無論是EGFR還是PD-L1,這兩個靶點在對應的小分子和抗體領域都是盛産重磅藥物的存在,同時也在肺癌及多種實體瘤上高度表達。不過,兩個靶點對應的ADC研發管線均未在歐美成熟市場獲批,對應競争格局良好;如PD-L1 ADC,全球進入臨床的在研管線不超過3個,最快的在研管線仍處于臨床一期;再如EGFR ADC,全球進入三期注冊性臨床的管線也僅3個,尚未有明确驗證性臨床數據的藥物出現。

(全球EGFR ADC進入三期臨床的管線)

(全球EGFR ADC進入三期臨床的管線)

以PD-L1 ADC賽道為例,目前全球僅有2款管線進入臨床階段,領先者為輝瑞/Seagen的SGN-PDL1V,其次便是複宏漢霖的HLX43。

再看EGFR ADC賽道,艾伯維先後開發了ABBV-221、ABT-414等多款EGFR ADC藥物,大部分均以失敗告終;尤其是第二代EGFR ADC管線ABBV-221,艾伯維在ADC結構各部分均進行了一定優化,但早期臨床表現出的療效與安全性均不及預期。盡管遭遇挫折,實際上研發界對EGFR ADC未來可成藥性沒有質疑,隻是未出現足夠出色的ADC分子。

複宏漢霖的HLX43、HLX42有望成為各自賽道中的潛在同類首個/最佳分子。

針對兩者的設計,複宏漢霖可謂是别出心裁。

一方面,其抗體采用了高度特異性的EGFR人源化IgG1抗體分子、PD-L1人源化lgG1抗體分子;另一方面,其Linker經宜聯生物的TMALIN技術平台優化、毒素則引自宜聯生物的新型TOPI抑制劑,TMALIN平台核心亮點在于高度優化後的短肽Linker可在胞内或胞外腫瘤微環境均可裂解,具備較強旁觀者效應,使得該平台的ADC産品具備更大的治療窗口,強化産品的治療效果。

在去年10月的2023 ESMO大會上,複宏漢霖分别公布了HLX42、HLX43的臨床前研究數據:

1)HLX42不僅在和VC-MMAE傳統ADC頭對頭比較上展現出更強的療效和持續緩解時間,還在奧希替尼響應較差的模型上展現出與第三代EGFR-TKI顯著的協同作用,同時在大鼠和食蟹猴中展現出良好的安全性。

2)HLX43在多種PD-L1+ CDX和PDX模型中誘導腫瘤消退,并且藥物安全性良好;對比等劑量的靶向PD-L1的GGFG四肽Linker的ADC,HLX43在所有體内模型中(包括PD-L1低表達、高度異質性和對PD-1/PD-L1抑制劑不響應的模型)展現出更優異的抗腫瘤效果。

上述臨床前數據,HLX42、HLX43均展現出了解決目前肺癌最新一代EGFR-TKI耐藥、PD-1低表達或不響應等臨床治療難題的潛力,進一步向市場展示了複宏漢霖ADC技術平台的硬核實力。

除了ADC之外,我們也看到複宏漢霖新進入IND/臨床階段的分子不乏有FIC的潛力,如GARP/TGF-β1複合物單抗HLX6018,全球尚未有同類靶點藥物上市,同時瞄準特發性肺纖維化這樣的未滿足臨床需求罕見适應症;另外,複宏漢霖在IO靶點抗體布局上也有特殊的考量,如OX-40抗體在自免疾病中已展現出成藥的潛力,但在腫瘤領域卻屢屢遭遇失利,公司進入IND階段的HLX51相信也是一款疊代性的管線資産。

結語:無論從盈利結構、國際化能力,還是大癌種适應症戰略&早研差異化平台布局來看,複宏漢霖都堪稱是國内創新藥企中的“全能型選手”,具備長期穩健發展和可持續盈利的潛力。2023年的首次全年盈利,大概率也隻是公司加速成長的一個重要信号,更驚豔的業績表現和研發成果,或許還在後頭。