作者:海豚君

文章來源:海豚投研

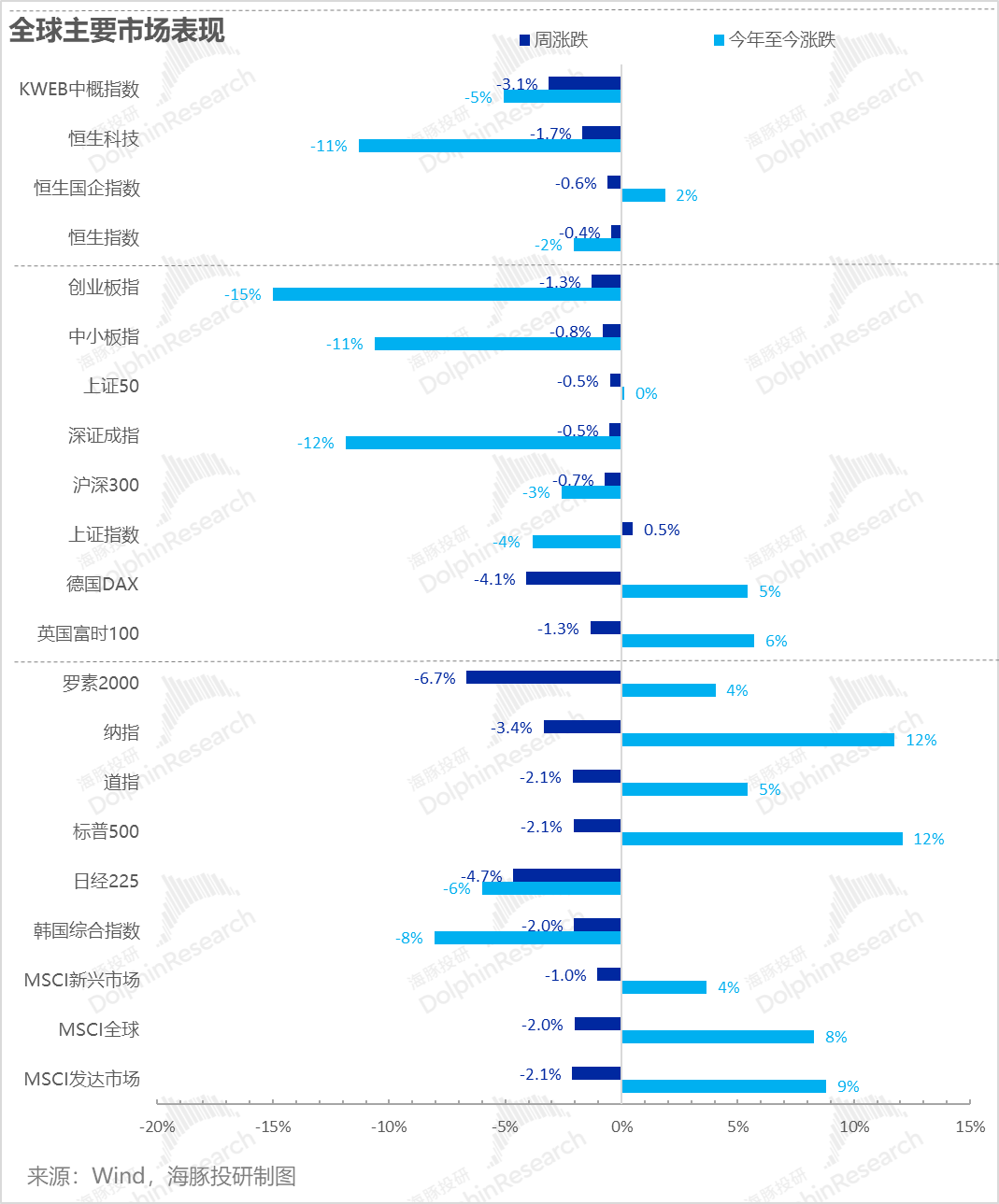

美牛的排頭兵英偉達Blackwell芯片因設計問題可能延遲出貨、巨頭财報缺乏亮點邊際利空大于利好、巴菲特大砍蘋果&現金頭寸創新高、日本加息+日本央行鷹派表态、美就業急劇變差衰退預期、日元彙率暴漲導緻借日元買Mag 7+AI股的套利交易崩潰,以色列與伊朗沖突……

似乎不到一周時間内,股市鬼故事集中爆發,市場瞬轉“Risk Off”模式。這一系列的鬼故事發酵中,宏觀上的導火索是日元貶值,真正給出緻命一擊的是周五晚上美國失業率突然飙升,導緻市場對美國經濟的預期急轉直下,直接就變成了衰退交易了,那麼周五美國的非農就業報告真有那麼難看嗎?

一、美國的就業已經崩了?

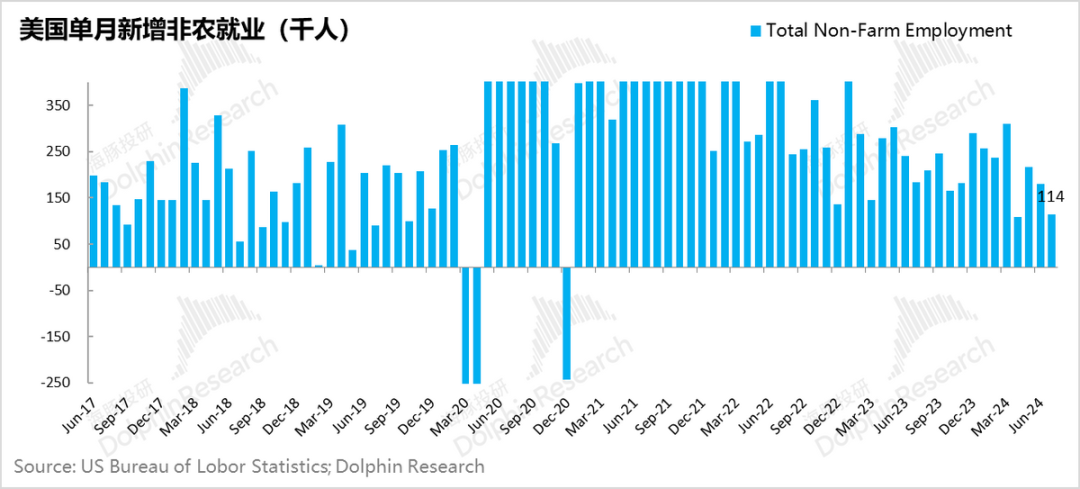

7月非農就業一出來,市場直接吓跪了:新增非農就業、失業率數據雙雙變天,似乎市場一直擔心的就業數據的非線性拐點已經來了。再加上制造業PMI加速收縮,市場直接就變成了衰退交易了。

确實,單月11.4萬的非農就業新增人口相比疫情前十年大約每月17-18萬的平均值确實不夠理想。但每個月都有波動噪音,雖然勞工部說了飓風天氣并未實質影響7月數據,但上個月因飓風天氣導緻部分人有到崗問題,可能也會影響到數據統計。

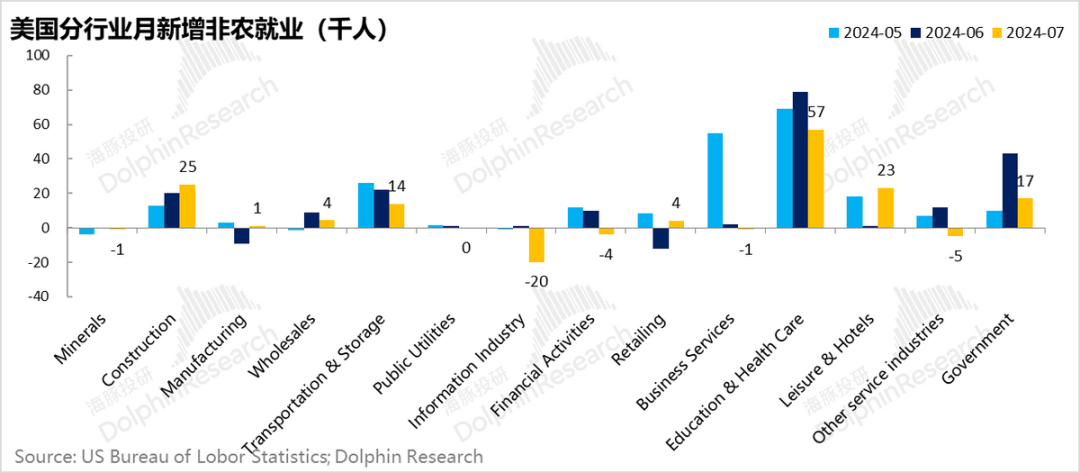

而另外一個是,從分布上來看,這輪猛就業周期中建築業依然非常堅挺,甚至制造業表現也還可以,真正邊際變差的是最近幾個月海豚君一直重點擔憂的服務業上,但是服務業中陡然變差的兩個闆塊确來得非常詭異——信息行業與金融行業。

其中信息行業各子行業,無論是影、音、出版、廣告傳媒、電信、還是計算基礎服務與網絡信息等等,進入全面裁員狀态;此外金融服務也進入完全的淨裁員狀态。

另外,在專業上覆闆塊,上個月還是臨時雇傭等服務是裁員重災區,到了7月除了這個闆塊藍領崗位繼續變差之外,白領性質的專業商服,如會計、科研、廣告傳媒等服務也都在變差。

這與海豚君目前微觀感受到的信息,比如說軟科技公司普遍開始重啟招工、泛娛樂公司如奈飛等進入新投入周期等等,宏觀與微觀個體感受到的信息并不一緻,再加上7月飓風等異常天氣,海豚君對7月數據認為沒必要全信。

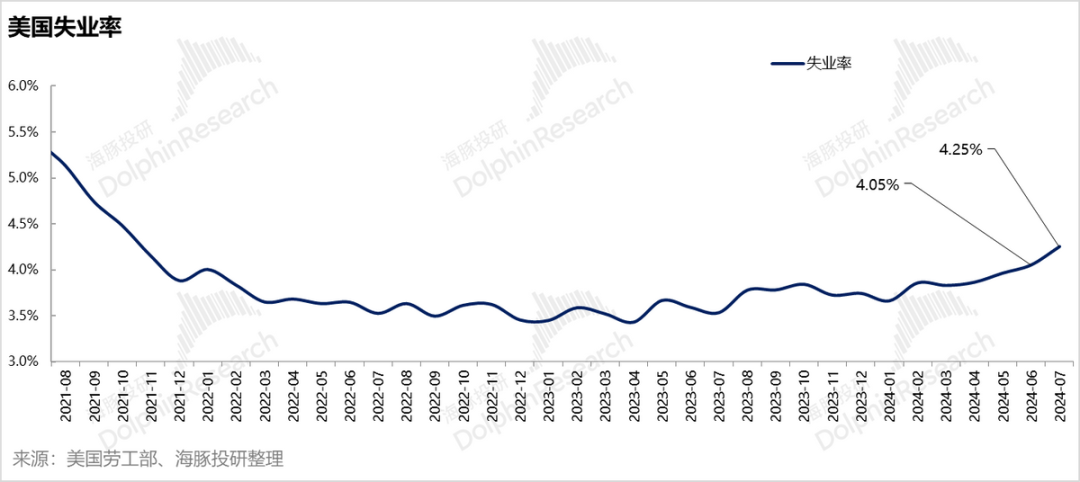

另外一個是7月失業率從4.05%,陡然拉到了4.25%,但如果仔細看這個失業率的拉升,看起來更像是供給過快,而不是企業招聘需求陡降帶來的。

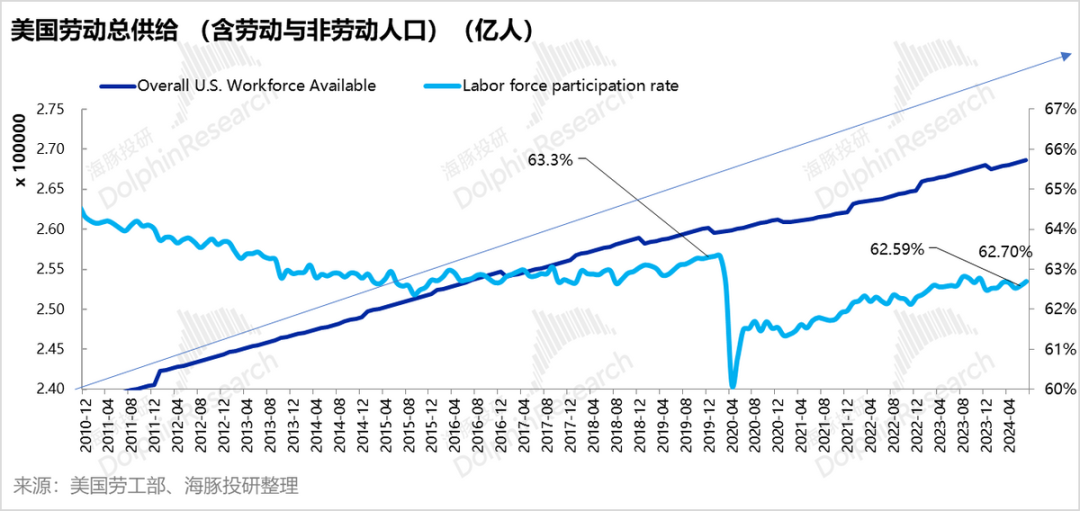

首先,含勞動人口與非勞動人口的美國勞動力供給總池子,7月是淨增了20.6萬人,最近八個月的一個最高峰。其次,在這個總池子中,7月的勞動參與率明顯上升,從上個月的62.6%上升到了62.7%,一下子給市場提供了29萬新增待業人口。

而之前海豚君說過美國新增勞動力人口中移民占比很高,随着就業市場的逐步平衡,這個閥門的開和關要比内生型人口增長國家通過提高生育率來準備15年後的勞動供給要容易得多。另外,移民進入本來就是新增的社會總需求,因供給導緻的失業率上升,與因企業盈利差、預期差的大砍勞工崗位需求是兩個概念。

單憑7月的就業數據,海豚君認為還不足喊出衰退“狼來了”。而在海豚君看來,進入七月以來的就業和PMI隻是會把降息的時點提前到9月份,而這個也是市場已經充分交易的事情。這也符合此前鮑威爾在7月會議上的表态——連續較好的物價和正常的就業數據下,9月确實有降息的可能性。而沒有危及金融穩定性的市場調整,并不足以迅速影響美聯儲的決策機制。

二、美股真實刺泡沫,中概難說有機會

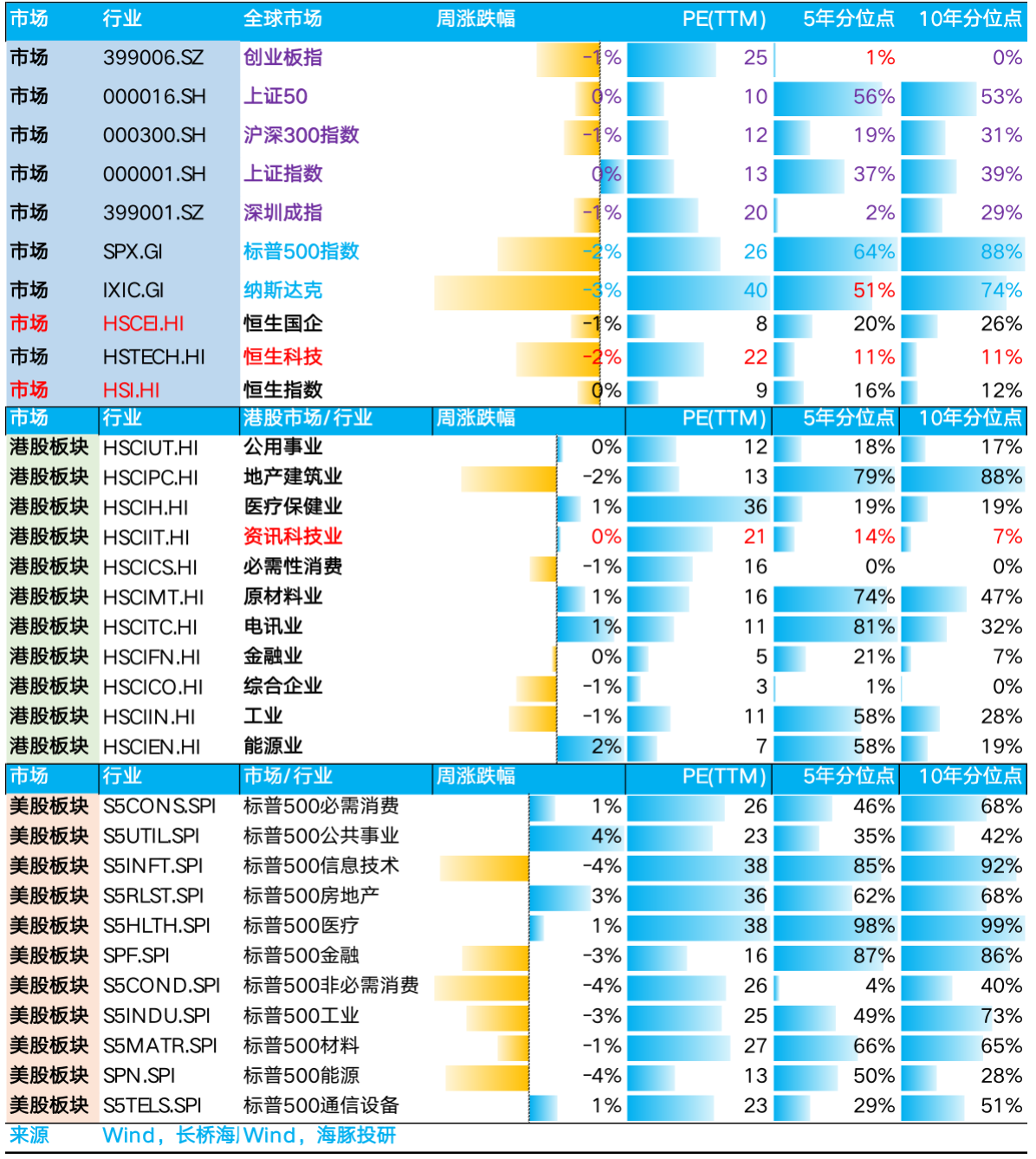

7月就業數據雖然沒有表面上看起來的那個急轉直下,但也并不支撐當前預期拉滿的美股估值,尤其是從目前美股領頭羊的财報往前看紛紛是CAPEX+OPEX向上、收入增速向下,而EPS受雙向擠壓的情況。

而反過來再看7姐妹的估值——兩大廣告股在經濟周期邊際走弱的情況下,基本都是在 20X PE以上,上半年PE不降反漲;蘋果和微軟要麼是個位數增速,要麼是teens的增速,但估值都在30XPE以上。

英偉達基于當前業績預期的估值似乎并不算高,但裡面隐含着高景氣度下無腦的線性外推,估值直接打到了兩年後,導緻即使是供給導緻的産出進度問題并沒有需求問題,都能讓它的股價大波動。

對于特斯拉,炒AI估值預期的資金,更是完全不考慮非常差的汽車基本面,尤其這次的基本面變差并不僅僅是自身産品周期和宏觀高利率的問題,還有競争惡化、競對逐步縮小與特斯拉的差距,在海豚君所看的軟硬雙線故事的估值邏輯中,沒有硬件打出堅實基礎的軟件故事,吹起來容易守住難。

這也是海豚君在7月下旬(詳細見《美國“燦爛”小盤股,有經濟基本面滋潤嗎?》)美股開始交易軟着陸路徑下利率敏感股之際,大幅減倉Alpha Dolphin虛拟持倉,并把資金轉移向美債和黃金的原因。

而這兩天美股巨頭的交易,海豚君傾向于更像是美股業績利空落定之後,疊加上日元在加息+日央行鷹派表态下升值,同時美元走弱情況下,彙率的極大波動,導緻套利交易基礎不再,帶出來的市場流動性擠壓。

在股票下跌的三種類型“殺業績、殺估值、殺邏輯”這三大維度中,海豚君認為所覆蓋的科技股,仍然以殺估值為主,本身業績和邏輯并無本質問題,是市場過于激動,提前打入了太多AI的預期估值,而沒有特别考慮AI前置投入期對報表的壓力。

相比于美股科技巨頭的普遍殺估值,中概同行們多數估值泡沫已經被充分擠壓,在流動性導緻的股價大跌之後,反而可以關注美國降息進而中國跟随降息邏輯下,基本面小幅修複的可能性。換句話說,這一波漲跌大切換中,中概可能會更抗跌,而跌完之後,國内外降息邏輯加持下,中概資産的彈性可能會更強。

三、組合收益

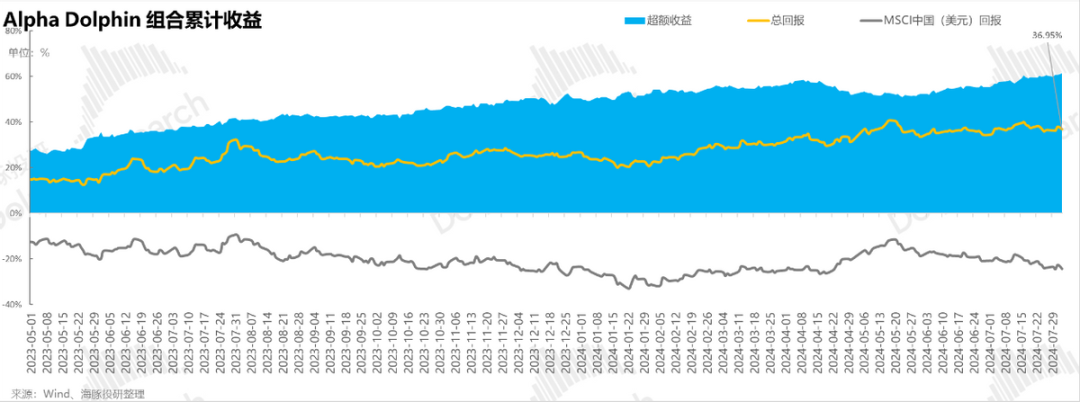

繼7月中旬大幅砍倉後,海豚君上周對組合無調整。上周結束,組合收益上行0.3%, 顯著跑赢市場主要股指——标普500(-2.1%)、MSCI中國(-0.6%)、恒生科技指數(-1.7%)以及滬深300(-0.7%)。

這主要是因為海豚君為了規避财報季的風險,上上周已提前卸倉,轉而加大了對美債和黃金的押注。這樣,雖然海豚君持倉中的權益資産确實跟随市場有一定跌幅,但是在黃金和美債上漲的情況下,最終倉位反而是正收益。

自組合開始測試到上周末,組合絕對收益是37%,與 MSCI 中國相比的超額收益是61.3%。從資産淨值角度來看,海豚君初始虛拟資産1億美金,目前回升到1.39億美金。

四、個股盈虧貢獻

上周日本加息,而美元在較低和PMI和就業數據下走得是貶值預期,一升一降之間,加上美股巨頭财報一個個不盡如人意,全球市場基本都在下跌狀态,區别隻是大跌和小跌而已。

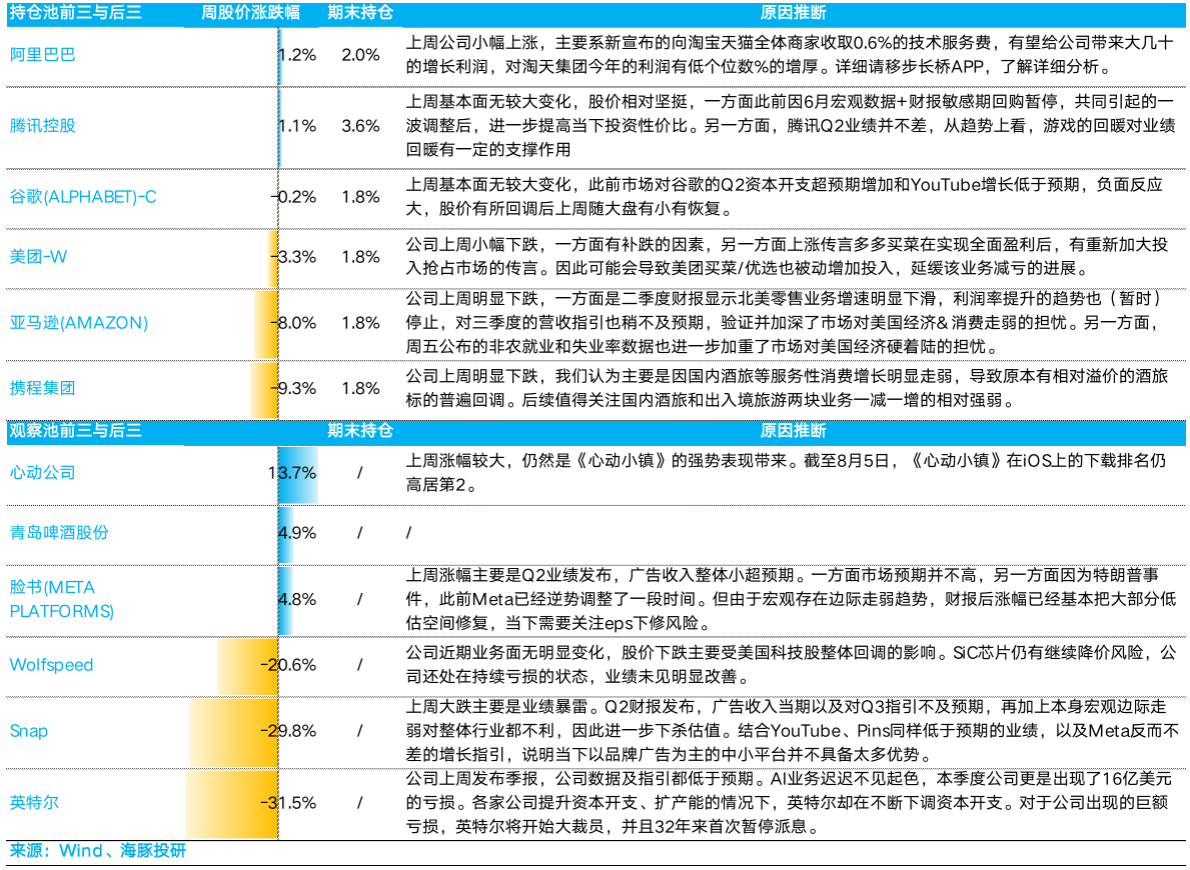

上周海豚君所關注的股票池漲跌幅較大的個股,海豚君解釋如下:

五、組合資産分布

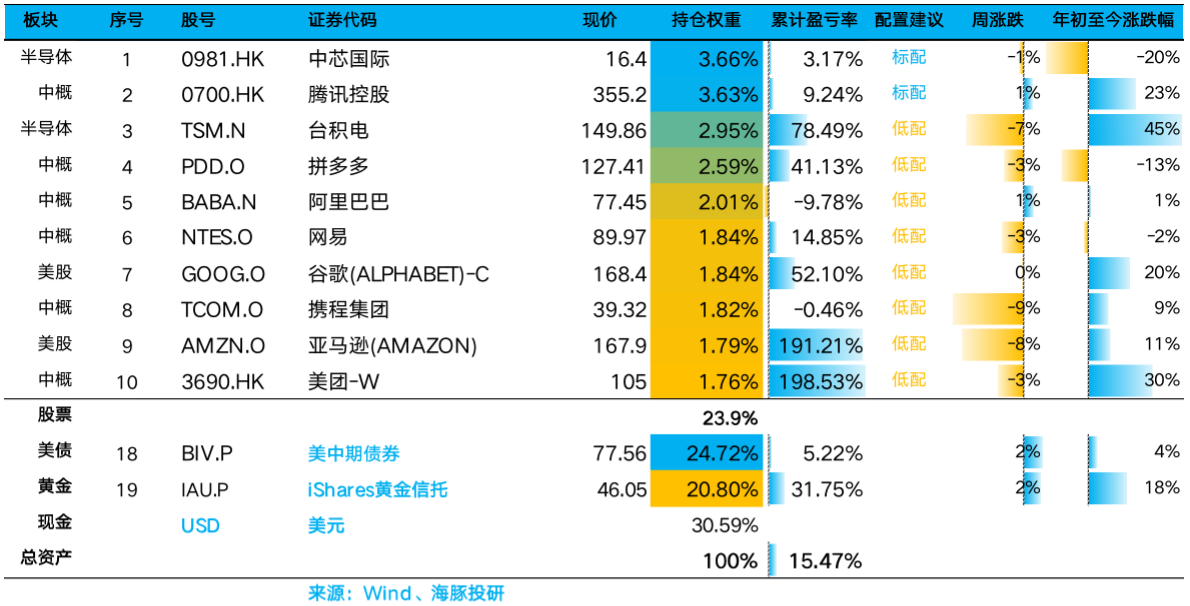

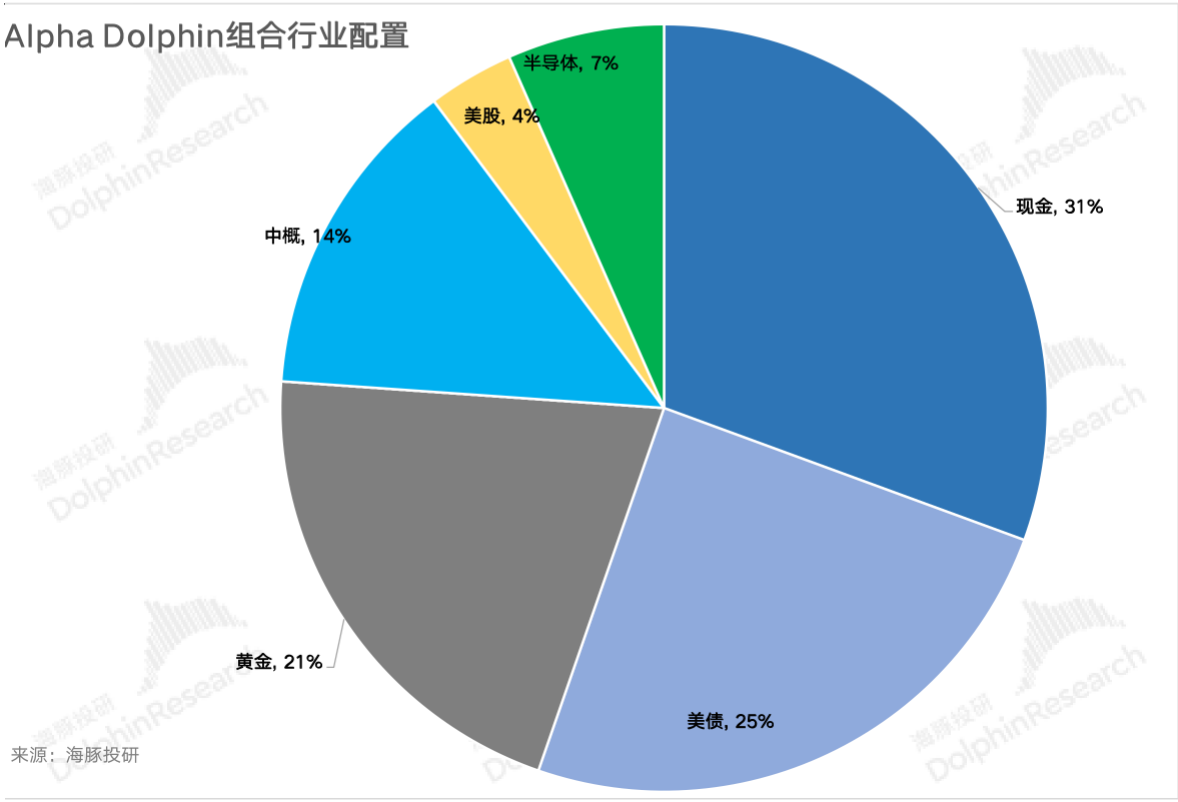

Alpha Dolphin虛拟組合共計持倉10隻個股與權益型ETF,其中标配2隻,8隻權益資産為低配。其餘分布在了黃金、美債和美元現金上。截至上周末,Alpha Dolphin 資産配置分配和權益資産持倉權重如下:

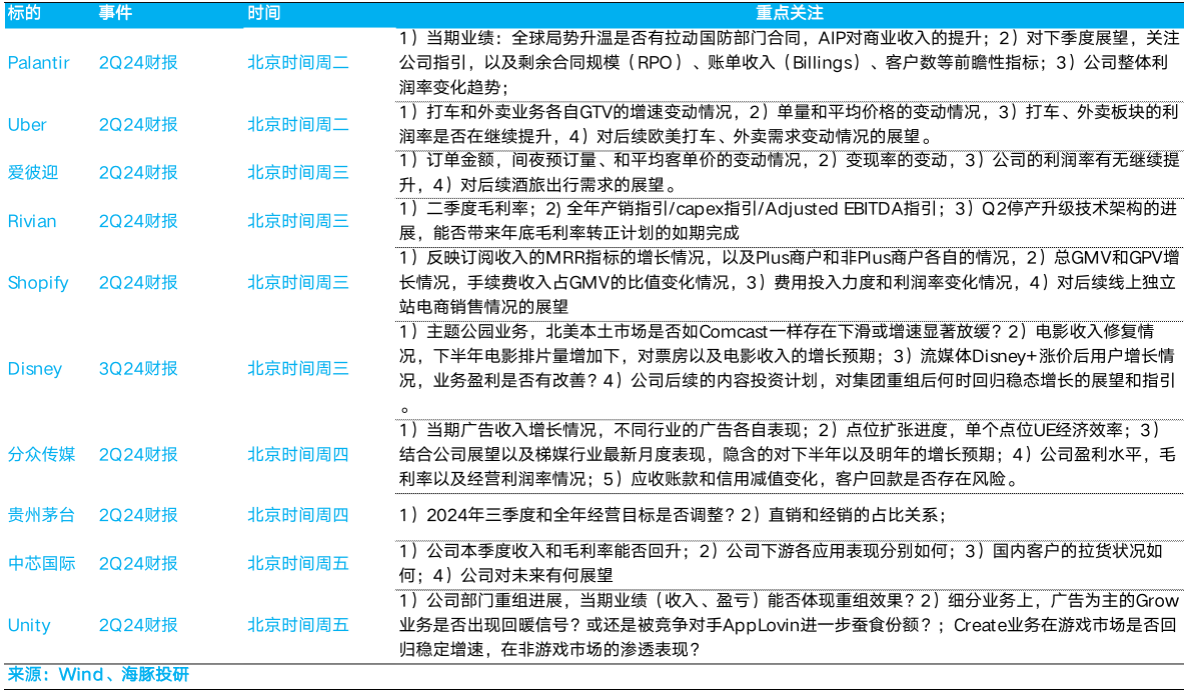

六、本周重點事件

本周美股進入小而美的放榜階段,但是上周Roblox因指引小幅不及預期,股價直接報以大跌,已經說明了當前市場對這種估值飽滿成長小股的苛刻程度。

本周美股垂類小巨頭,如Uber、Airbnb、Shopify、Unity這種情況下,市場大概率要準備好小而美帶來的成長股二次下跌風險。

另外早發榜的中國資産early birds們主要有中芯國際、茅台和分衆傳媒。這三個公司分别代表了傳統半導體的景氣是不是還在底部徘徊,國内消費在個股層面的下探幅度。

對于這些公司的關注重點,海豚君梳理如下: