香港,2023 年6 月8日 - 凱基亞洲今天發布2023 下半年環球市場展望,内容涵蓋中國内地、香港台灣、美國、新加坡及印尼等地區。

回顧今年上半年,環球股市呈現區間上落,第一季末受到歐美銀行危機拖累,及後受惠于憧憬美國利率見頂及環球經濟表現優于預期所支持而出現反彈。近期内地經濟數據令市場失望,又再次為市場帶來波動,市場走勢更加欠缺方向。

展望後市,究竟美國能否「軟着陸」?高利率會否引發其他危機?内地加推政策又将會為投資者帶來什麼機遇?

在此背景下,凱基證券對 2023 下半年布局提出以下「LIKE」建議:

L:環球大型增長股 (Large cap equities) 更具防樂力

I:把握投資級别債 (Investment grade bonds) 較高息率

KE:分散配置亞洲各國 (Key Eastern countries)

凱基亞洲國際财富管理主管戴耀權表示:「雖然美國加息周期或已接近完結,但市場焦點将轉至經濟表現。基于後市變量仍多,繼續建議分散布局股票及債券。以股票計,大型股的值搏率相對吸引債券投資則以投資級别債可看高一線。凱基亞洲提出名為「LIKE」的策略供大家參考。」

環球宏觀及美國

美國目前處于經濟擴張的後期階段,低失業率和高通脹率表明這一點。盡管貨币政策緊縮但由于私營部門資産負債表強勁,該機構認為美國将能夠在 2023 年下半年避免衰退。目前,美國經濟對住宅投資的依賴非常低,家庭和企業的債務比率也處于數十年來的最低水平。同時,96%的抵押貸款為固定利率。所有這些都表明,相較于以往,消費和投資更能抵抗高利率。

由于今年來美國經濟展現強于預期的韌性,加上生成式 AI 發展帶來相關科技股的價值重估,美股上半年表現優于預期。短期仍有支撐股市的一些有利因素,包括銀行業流動性危機暫解、生成式 AI 帶動相關科技股的價值重估、企業獲利好轉等。但須留意整體經濟發展的風險并未消失,衰退可能隻是被推遲(可能到 2024 年上半年),而非完全避免。經濟的韌性意味着美聯儲将不得不将利率維持較高水平。緊縮貨币政策累積的後果最終會惡化勞動力市場,并對消費和投資産生影響。高估值、緊縮的貨币環境和潛在的衰退仍對中長期的股票投資不利。根據曆史經驗,一個可引領大型科技股成長的新結構性趨勢(如生成式 AI)可能推升股市短線錄漲幅,但往往無法扭轉經濟的正常循環或抵抗經濟的衰退周期,這是今年科技股大漲後須留意的短期風險。因此,投資者在股市上漲的過程中應逐漸轉為防禦型策略。

至于債券投資,由于通脹已過高峰且開始下滑,加上銀行加速緊縮放貸,預計聯儲局升息至 5.25%之後停止升息,但年底前通脹仍遠高于聯儲局目标而維持高利率。建議在停止升息至降息之前增加國債配置,并且随着聯儲局釋放緊縮指引時增加配置中長端國債,以及信用等級較高的投資等級公司債,并且避開高收益債與新興市場債。

凱基投顧董事長朱晏民表示:「對衰退的疑慮消退帶動美國股市今年以來表現優于預期。短期仍有支撐股市的一些有利因素,包括銀行業流動性危機暫解、生成式 AI帶科技重業獲利好轉等。但須留意整體經濟發展的風險并未消失,衰退可能隻是被推遲(可能到4半年)而非完全避免,經濟韌性意味着美聯儲将不得不将利率維持較高水平。緊縮貨币政策累積的後果最終會惡化勞動力市場,并對消費和投資産生影響。今年稍後應逐漸轉為防禦型策略。」

中國内地及香港

市場預測或過于樂觀

凱基證券認同中國經濟已經擺脫了去年的增長困境,修複性複蘇已經全面展開,首季經濟增長率更為全年經濟複常開了一個好頭,今年經濟表現可望優于兩會訂下的 5%目标。惟若與市場稍為樂觀的全年經濟增長展望比較,該機構預測暫略為保守,原因是近月多項經濟數據出現矛盾,反映複蘇勢頭不平均。凱基亞洲預期,最終今年經濟增長或達 5.5%以上,當中的最大變量為消費支出的回升速度。

憧憬落實更多政策

仔細分析 4 月時所舉行的政治局會議,會議指出三重壓力(需求收縮、供給沖擊及預期轉弱)有所緩解,但内生性動能不足。未來積極的财政政策要加力提效,穩健的貨币政策要精準有力,形成擴大需求的合力。預期人民銀行或會于未來三個月内放寬貨币政策,以刺激經濟保持複蘇力度。

中美關系續為波動因素

預期中美關系将于下半年繼續成為市場焦點,凱基亞洲引述中國前駐美大使崔天凱的言論:美國如今把中國認定為最大的「戰略競争對手」,這樣肯定會給中美關系帶來很多不穩定因素。投資者需繼續留意事态發展,以調整經濟展望及投資部署。

恒指目标價為22,100點

在去年底發布的港股展望,凱基證券預測恒指今年目标價在基本情境下為 21,100 點。當時該機構預估今年恒指成份股的每股盈利為約 2,050 港元,即按年增長 10.6%。截止目前,今年已公布第一季業績的公司,其盈利增長中位數約 11%,符合年初的預期。考慮到當時内地尚未公布全面複常,故預測數據并未完全考慮其正面作用,現時調升 2023 年每股盈利至 2,085 港元,按年增長約 12.5%。此外,該機構亦把恒指年末的預測市盈率調升至 10.6倍,故此上修恒指年末目标價至 22,100 點。

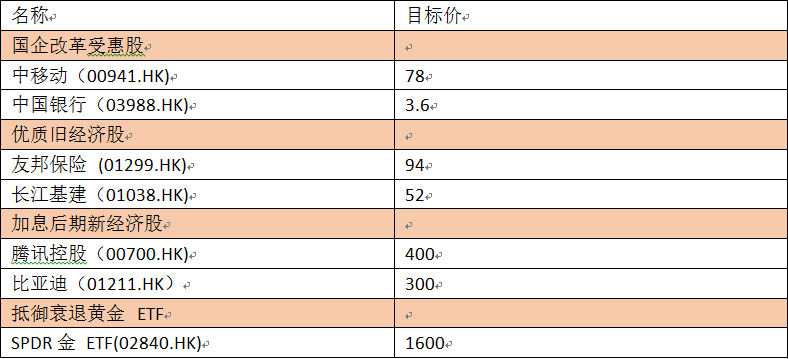

4 大投資主題

1. 央國企分紅穩步上揚

2.舊經濟股續發力

3.加息後期留意新經濟股

4.抵禦衰退黃金 ETF

焦點股

凱基亞洲投資策略部主管溫傑表示:「由于市場已顯著調升對内地經濟的展望,投資者務必關注往後經濟數據及企業盈利表現。預計中央将進一步加推政策以穩定複蘇苗頭,展望下半年港股有望在波動中向好。策略上,投資者應從基本因素人手,建立攻守兼備的港股投資組合。」

台灣

台灣市場方面,除因台灣身為半導體與服務器生産重鎮而受益 AI 浪潮外,庫存去化與新品備貨将支撐制造業下半年迎來庫存回補,加上基期效應将推升獲利成長,屆時可望帶動季節性行情。其中新品備貨效應可望帶動蘋概闆塊下半年獲利迎來顯著增長,而 AI趨勢支撐半導體與服務器組裝廠 2024年迎來光景。

雖 AI 受惠股目前的估值普遍已不便宜,因其長期結構性趨勢相當明确,如股價若有适度修正仍是重點關注闆塊,台股的 AI 受惠族群包含 IC 設計服務、晶圓代工制造、雲端/資料中心、ABF、先進封裝等。

凱基投顧董事長朱晏民表示:「AI狂潮成功驅動台灣市場脫離過去3—4個月的整理區間,搭配去庫存與新品備貨将支撐制造業下半年迎來庫存回補,加上基期效應将推升獲利成長,屆時可望帶動季節性行情。因AI長期結構性趨勢相當明确,帶動相關類闆塊價值重估,在經濟出現實質衰退或 AI指标闆塊明顯轉弱前,即使股價回調仍應持續留意 AI供應鍊闆塊發展。」

新加坡

美國和歐洲的銀行危機、中西方國家之間持續的緊張關系以及全球經濟衰退的擔憂推動了對避險資産的需求,而新加坡則是特别适合避險資本的理想選擇,尤其是來自亞洲的資本。

凱基亞洲新加坡研究部主管陳廣治表示:「新加坡整體經濟狀況良好,增長主要得益于建築和服務業的增長,彌補了制造業的下滑。通脹率保持較高水平,主要由持續的資本流入和富裕人群推動。當局已經收緊政策以控制對家族辦公室和房地産的強勁需求。」

由于利率持續走高,财富管理需求不斷增加,預計銀行業今年将再次實現創紀錄的利潤。房地産市場的強勁需求導緻房價上漲并湧現更多新項目。

印尼

印尼經濟預計将在 2023年實現增長,政行的年路是目标為4152%0-5.326,高于3:30的320年平均水亞反映出經灣已從 2020 年疫情的收縮中複蘇,預計盡管利率更高,貨款增長于2023 年将達到9%,高于 8%的 15 年平均水平。回顧疫情期間,由于企業受到疫情的不利影響,2021 年的貸款增長為負。2023 年的大宗商品 前景維持正面,印尼作為大宗商品出口國,将受益于強勁的大宗商品價格該機構認為這種趨勢将持續到 2024年。

凱基亞洲印尼資深分析師 Yuganur Wtanarko 表示:「我們對印尼下半年的經濟持樂觀态度,其中的催化劑包括:盡管利率上升,貸款增長仍将繼續;大宗商品價格上漲,以及在 2024 年總統選舉年之前市場情緒維持正面。」

-完-

以上資料由凱基證券亞洲有限公司提供

文章來源:凱基亞洲投資策略部