文章來源:海豚投研

作者:海豚君

大家好,以下是海豚君總結的本周組合策略核心信息:

1)1月美國核心和整體CPI環比雙雙拉升,但仔細分析拉升背後有權重調整與異常天氣的噪音。如果踢掉噪音,核心信息主要是居住成本在地産調整基本告一段落之後,居住成本下行趨勢能持續多久還需要觀察;其次是在薪資成本持續上行的情況下,醫療、娛樂、教育通信與個人服務雜項等洩通脹的過程仍然緩慢,幾乎精準印證了美聯儲之前要謹慎确定降息時點的思路。

2)1月份美國社零看似環比坍塌,但背後應與天氣以及12月的過度消費有關,兩個月放在一起來看,其實與美國商品物價的通縮趨勢基本一緻,社零整體在緩慢的增長減弱當中,但結構上日用品和線上消費仍相對較好。

3)1月份美國财政赤字明顯收窄,不含利息的狹義赤字甚至盈餘 ,但結合美國預算辦的2024全财年的财政赤字安排來看,22024年含利息支付的廣義赤字率基本5.5%上下,狹義赤字率應該是3%以内,後者仍超出疫前大約一個百分點,且赤字的收窄靠的财政收入的增加,而非财政支出的縮減。因此,海豚君對2024年全年的财政政策判斷是,極度寬松糾正到适度寬松,财政政策仍然是大開大合與高舉高打。

4)1月截止到目前的宏觀增量信息仍然指向的是2024年美國經濟不着陸或者軟着陸的情景。這種情景下,股權資産很可能的情況是或許高估,但業績埋雷風險較小。

因此,不妨重點關注4、5月份逆回購超量餘額耗盡之後,流動性變局是否會帶來美股估值調整機會。當前沒有調整的情況下,美股整體仍然巨頭太貴下的滞漲,隻能在有故事基本面又不太差的小票中找找機會,非常考驗選股能力。

以下是詳細内容

春節假期期間,國内旺盛的旅遊、觀影等假期消費給低迷的需求提了一口氣,而美國市場,從一月發布的CPI/PPI、零售甚至聯邦财政來看,美國經濟看起來仍然是“不着陸”的路線。

一、一月通脹猛擡頭

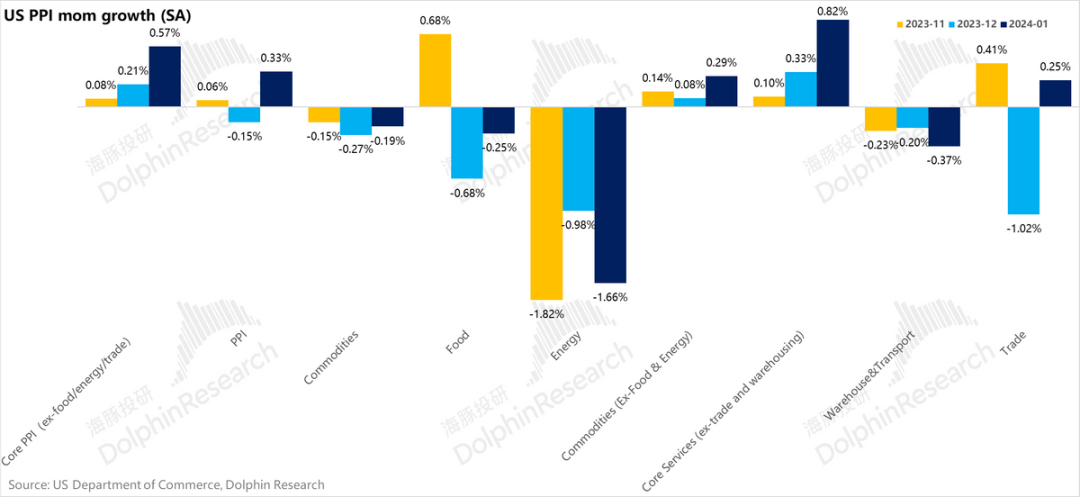

首先是PPI,雖然食品和能源價格環比雙降壓制了PPI拉升幅度,但由于核心PPI拉升較高,整體PPI仍有0.33%的環比增幅,而剔能源、食品和貿易的核心PPI直接竄到了0.57%,主要是剔貿易倉儲的核心服務PPI環比漲幅直接飙到了0.82%。

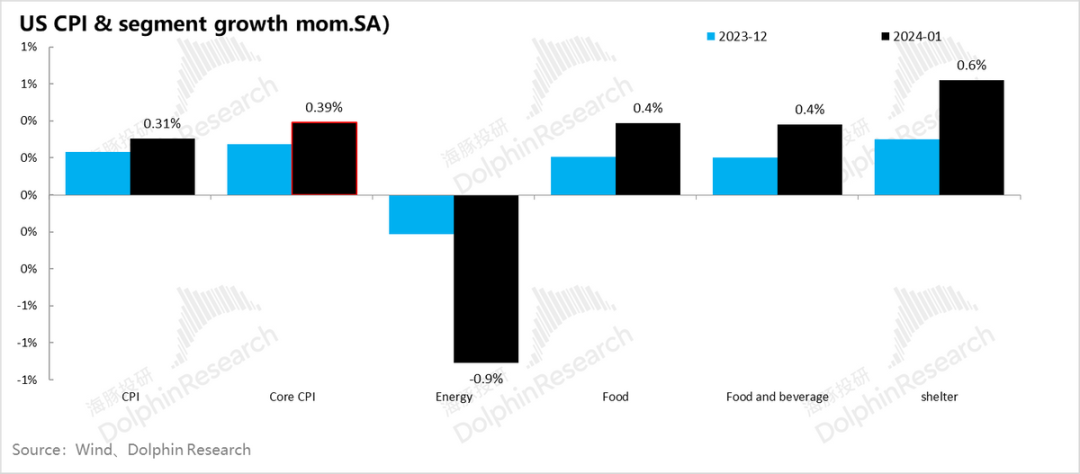

而在市場關注度最高的消費者物價指标上,美國1月CPI同樣是猛擡頭,分項來看:

a) 食品上,無論是在家還是外賣都有漲價,導緻整體食品CPI環增翻倍至0.4%;

b) 能源環比跌了0.9%,但能源細分中電和管道燃氣等公共事業類能源服務其實長了不少了,導緻能源的跌幅不夠高;

c)核心商品上,二手車、醫療保健品和衣着環比跌幅較大,導緻核心商品CPI環比跌幅拉到到了0.3%,還是在确定的通縮道路上。

d)核心服務上,最大的問題是居住成本中的OER(也是單項權重最大的細分類目)環比增幅直接回拉到了0.6%,導緻整個核心服務環比增幅直線上了一個台階,環比增幅到了0.7%。

其他重要核心服務上,除了娛樂服務物價環比增幅走弱之外,其他如醫療、運輸、教育通訊、其他個人服務等等,都是在拉升狀态。

而各項最終的結果是,無論是整體CPI(0.31%)還是核心CPI(0.39%)都是在拉漲的狀态。

本來各項物價基本都在維穩或者下行的趨勢上,為何到了1月除能源和核心商品之外的食品和核心服務又回到了拉漲的通道、整體CPI猛回頭呢?海豚君提供以下幾個觀察維度:

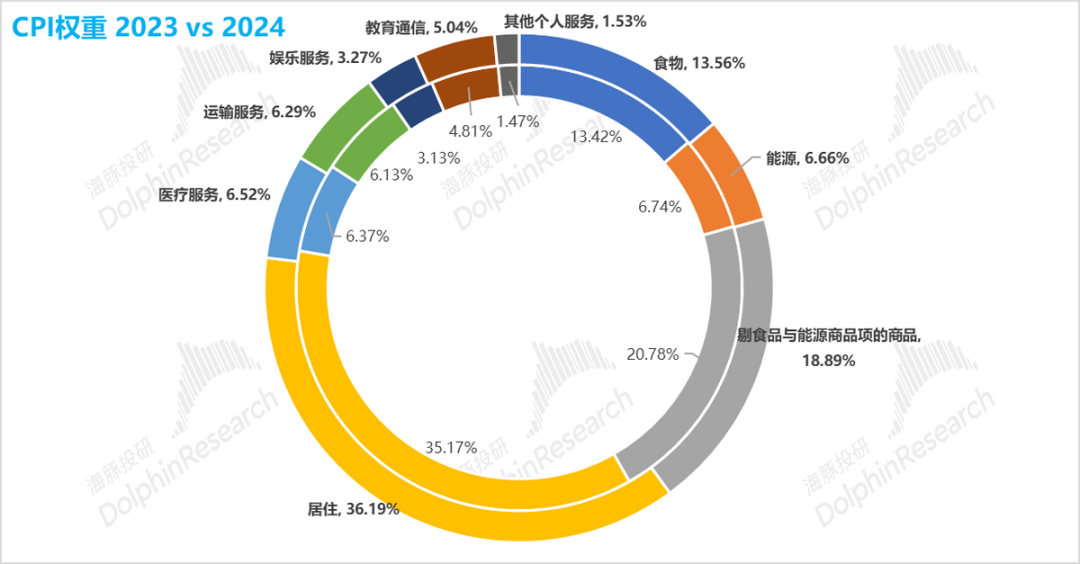

1)服務和食品權重拉升,助長趨勢

進入2024年1月,CPI權重重調:過去一年中洩通脹明顯的能源和核心商品權重下調,而洩通脹進度較慢的核心服務和食品項權重加大。這樣調整過後,即使回溯了過去12個月,由于1月食品和核心服務項目整體都在邊際上行,導緻整體CPI和核心CPI看起來1月份的拉升尤其明顯。

2)分項上,諸如在家食品、外賣食品、家用電與燃氣、高波動的航空機票類運輸服務的齊漲,看起來似乎與1月美國極端暴風雪天氣有一定關系;不受天氣影響的項目諸如醫療和教育通信基本就是穩定的上行通道。

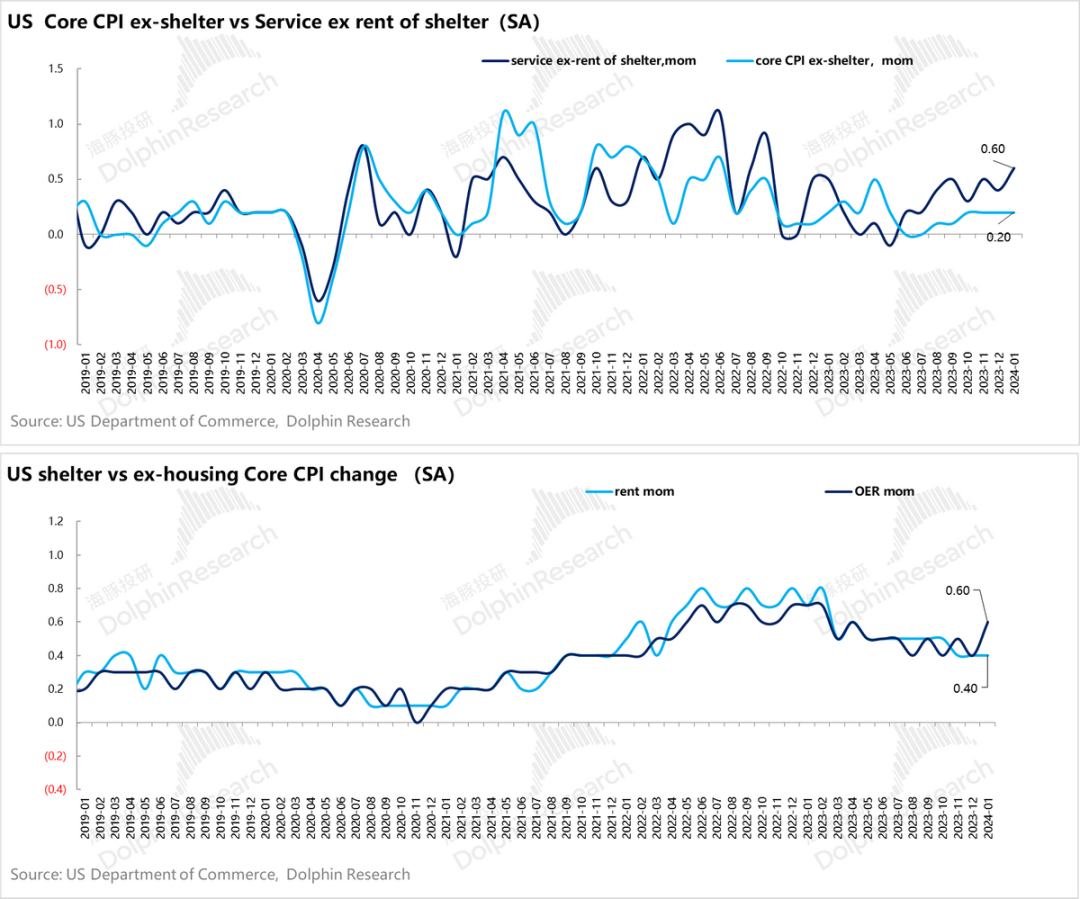

3)核心服務闆塊,這次真正問題較大的是居住成本,剔除居住成本後的核心CPI環比增速與上個月其實一緻,都是0.2%。

而居住成本中拉升較高的主要是單一權重最高的業主等效租金(OER),它在整個CPI中的權重高達26.77%,超了醫療、運輸、娛樂、教育通信和其他個人服務的總和。OER環比增幅0.6%,直接帶爆了整個核心服務CPI。

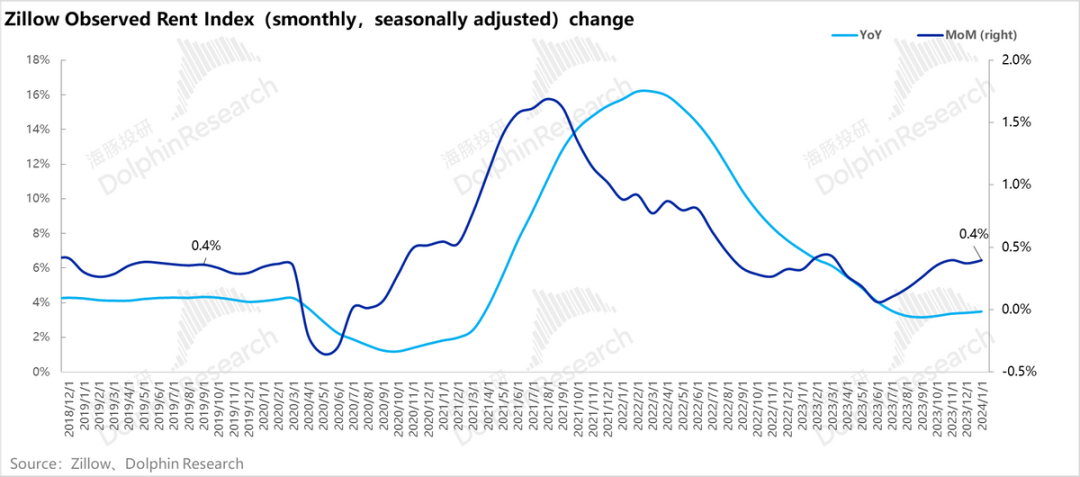

業主等效租金是自住房住戶估算的自己房子如果用于出租,要付多少的租金。從實際租房價格變化來看,新租約環比增福基本維持在0.4%,并無明顯異動。

需要關注他們預期租金回報率上升可能更多與房産價格預期有關。目前美國二手房供給緊俏,交易價格基本維穩,行業低庫存下新房市場交易、新開工都已走過底部,開始小幅上升,需要關注自住房房主開啟新的一年,是否有持續的租金回報率上升的預期,需要關注2月這個趨勢是否繼續,如果繼續可能會影響降息時點的到來。

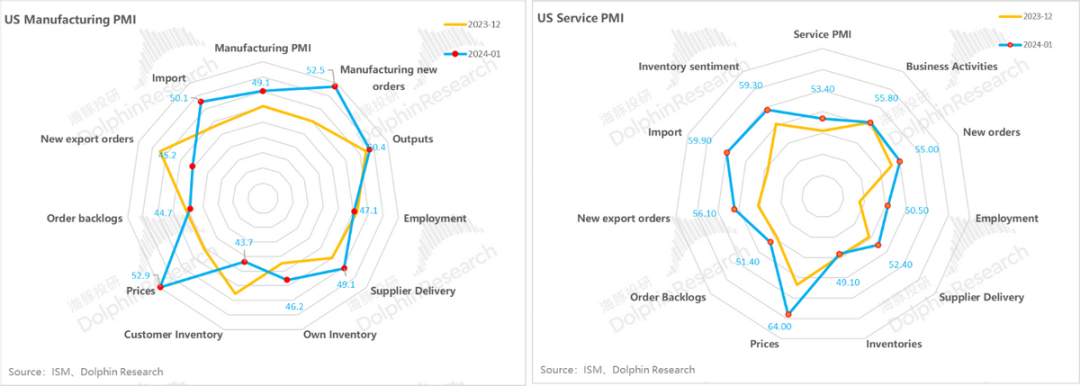

4) 另外一個值得警惕的是,1月前瞻指标中,無論是制造業PMI還是服務業PMI中,物價擴張的程度都比較明顯,服務物價PMI指數直接拉到了64。

整體上來看,1月CPI有權重調整與異常天氣的噪音,如果踢掉這些的話,核心信息主要是居住成本再地産調整基本告一段落之後,居住成本下行趨勢能持續多久還需要觀察;其次是在薪資成本持續上行的情況下,醫療、娛樂、教育通信與個人服務雜項等洩通脹的過程仍然緩慢,幾乎精準印證了美聯儲之前要謹慎确定降息時點的思路。

1月的通脹信息再次教育了市場——Don’t fight against Fed。市場交易不斷靠譜美聯儲的年中開始降息,一年降息三次75個基點的指引。

二、1月零售坍塌?不及CPI走勢重要

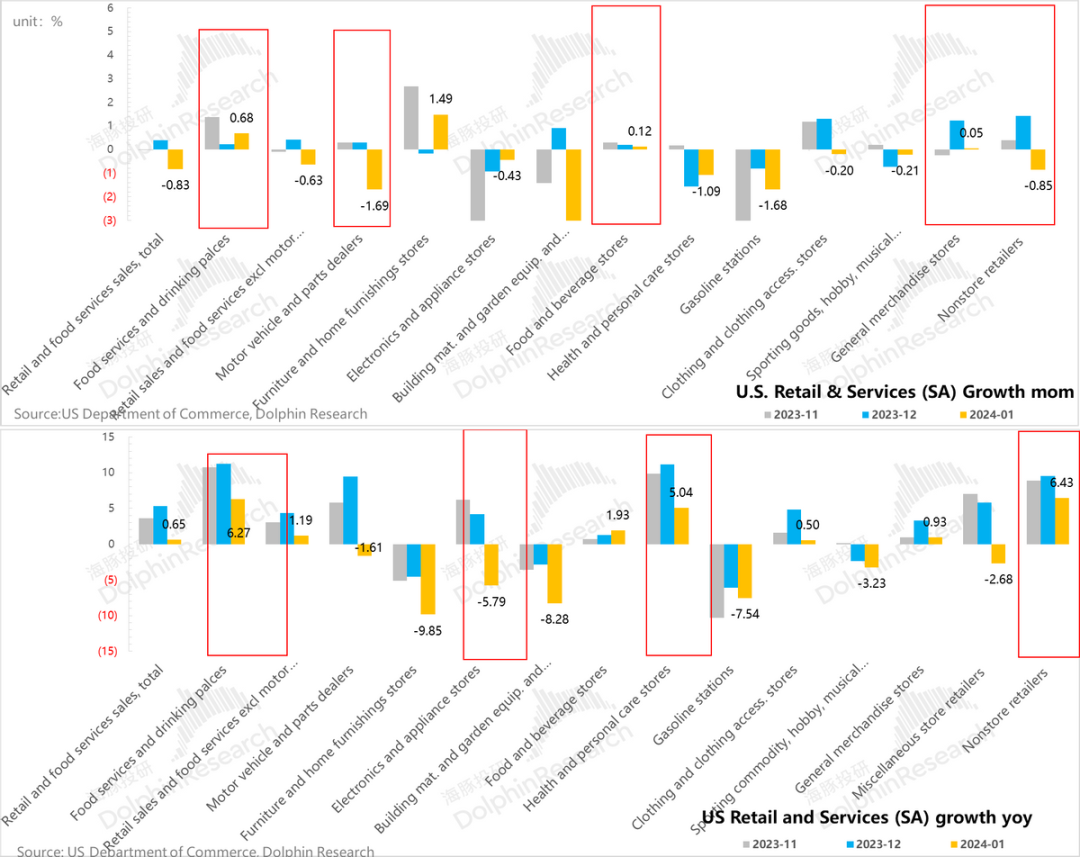

與1月商品核心CPI物價加速走弱相互印證的是1月的社零(剔除餐飲的社零勉強可以看成是個人消費中的商品消費),季調(未剔通脹)在12月份上飙之後,環比下降了0.83%,下得幅度非常大。

可以看到,1月餐飲場所的消費仍然非常旺盛,但其他關鍵高權重類目,如汽車與零部件、一般商品、無店零售等下跌幅度都較為誇張。

如果用季調後12月和1月的平均數相比11月的增速來看,最近兩個月社零所代表的商品消費整體平平,結構上表現上邊際向上的仍然是日用百貨零售與線上零售,其次是服飾、餐飲。

但在1月異常天氣壓制商品消費、重頭服務消費尚未公布、1月就業和時薪雙走高的情況下,1月的社零的重要性和傳遞的信息遠沒有CPI和PPI傳遞的信息重要。

三、2024年财政雖收仍寬

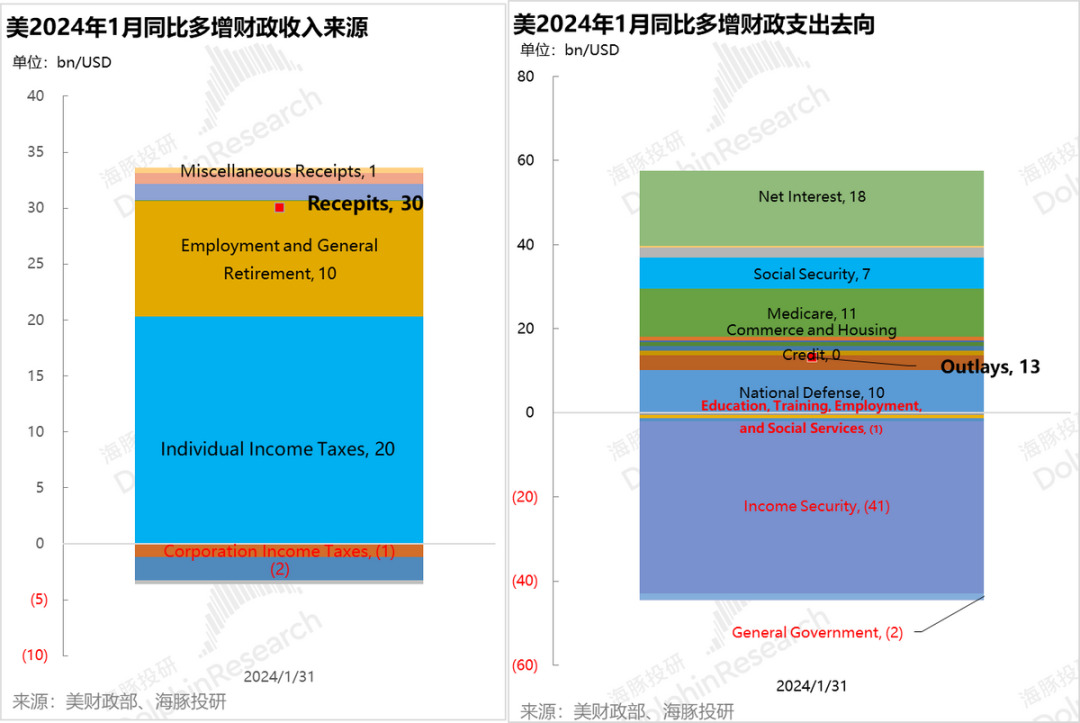

1月聯邦财政上,由于收入端上,個人所得稅納稅罕見轉正;而開支端上,低保類支出(income security)削減幅度明顯,主要是因疫情相關的公共健康開支繼續減少。

最終1月财政赤字僅220億美金,遠遠低于之前幾個月份月平均1800億上下的赤字水平,而且由于目前的付息成本較高,剔除付息成本後1月反而稍有盈餘,當然這裡有一部分是因為12月與1月之間收支付時間點的問題。

2024财年的四個月(10月-1月)裡财政赤字(剔支付節點變化影響)是6000萬,比去年同期多出來800萬。

但按照美國預算辦公室的預期,美聯邦政府2024财年全年的财政赤字計劃是1.5萬億,上一個财年的實際赤字是1.7萬億;剔除支付節點變化,赤字絕對額應該比上個财年減少1000億。

這兩個放在一起,是一個非常簡單的信息:在餘下的8個月裡,每個月平均赤字額要從當前的1500萬美金,回落到1100萬美金上下。

從1月份的預演來看,赤字的減少應該主要是靠企業納稅額和居民納稅額增加來實現,而不是靠減少财政支出,仍然是民主黨高舉高大、大開大合的财政收支模式。

按照2024财年赤字規劃,海豚君估算2024财年美國含付息的寬口徑赤字率應該是5.5%上下(相對于名義GDP),剔國債利率支付後的狹義赤字率應該是接近3%,而2019年之前幾個季度基本在2%以内。

也就是說,即使2024年極限寬财政做法會有所收斂,但相比于疫前年份,仍然會是相對較高的狀态,财政政策仍相對寬松。

目前高就業、高時薪增速、勞動力供給仍然偏緊趨勢下,政府的财政政策也隻是從極度寬松走到了相對寬松,在疊加下半年的降息(假設75個基點)。

這種宏觀組合下,海豚君認為從經濟基本面角度,2024年美國經濟仍然是不着陸或者輕着陸兩個選項的可能新較大。

四、還有多少淤積的超額流動性供消耗?

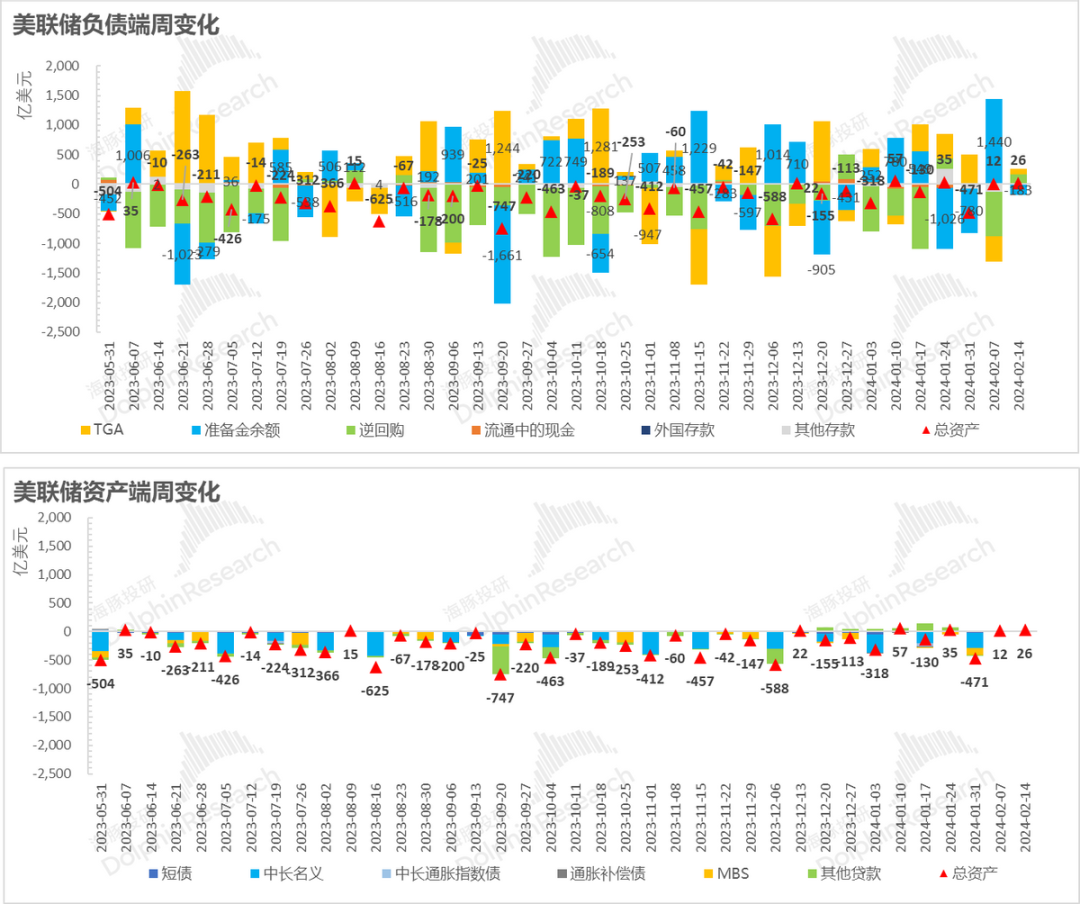

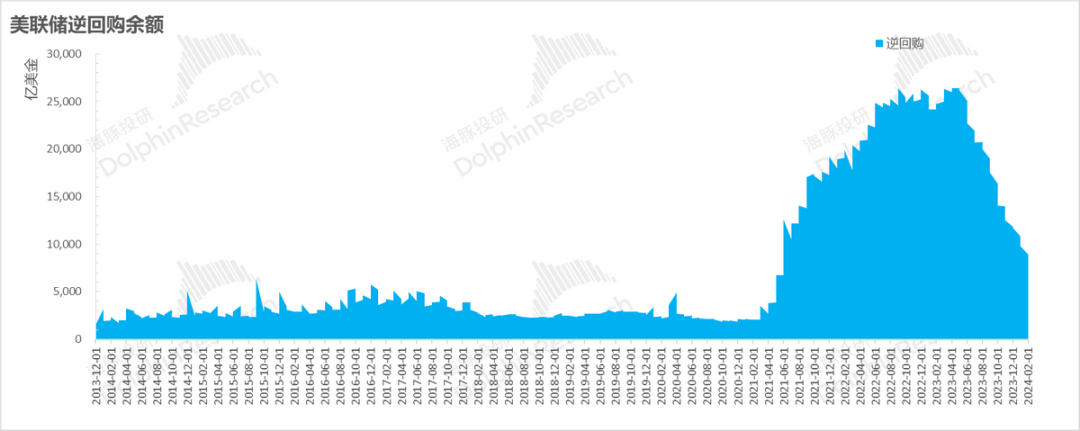

從美聯儲的資産負債表來看,過去兩周,美聯儲都沒有抛售美債,因此美聯儲的總資産基本未動,但負債端變化确很大:逆回購仍在被較快消耗,到2月14日周,逆回購餘額還剩9000億美金。

按照目前的消耗速度, 4、5月月份開始,如果美聯儲繼續按照當前節奏抛售國債,就會回落到了疫情前的5000億美金上下的水平。之後再繼續量化緊縮,可能就會需要消耗銀行準備金餘額了。

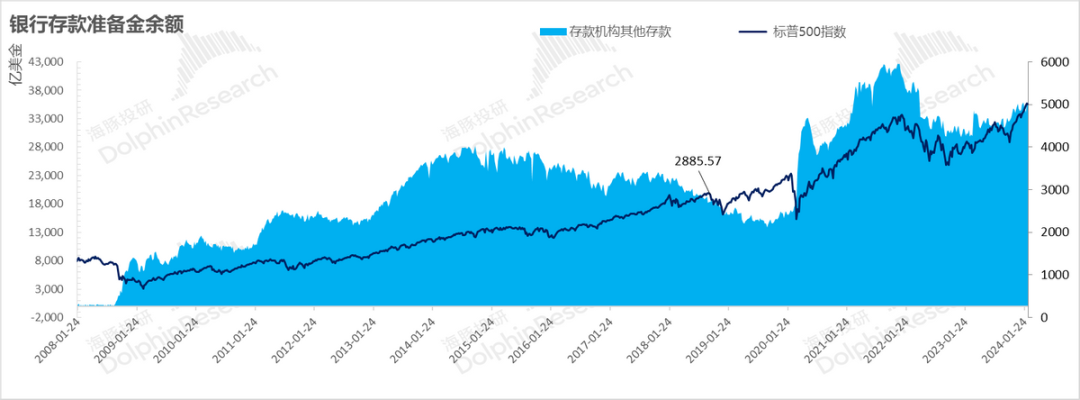

從2021年以來的趨勢來看,标普500指數走勢與美國銀行體系的準備金餘額趨勢高度一緻,仍然需要關注到時候可能的殺估值風險。

但由于經濟基本面上仍然偏向軟着陸或者不着陸的可能,基本面不出問題的情況下,屆時美股回調之後反而是買入機會。

五、美股财報季小結

而巨頭就近期财報季的情況來說,在估值整體性合理偏高的情況下,仍能有不錯漲幅的基本有兩大特征:業績與指引實質性超預期,如亞馬遜,要麼是含指引的業績基本合格但有回購加持,如Uber與迪士尼,漲幅基本在10%上下;最強如Meta和奈飛,漲幅基本在20%上下。

而業績還可以或勉強可以的巨頭,如谷歌、蘋果和微軟,其實已經是滞漲狀态,高估而且通脹下行較慢的情況下,估值再往上拉,壓力已經較大,這個與海豚君之前美股綜述《巨頭雄霸天下,微軟、谷歌、亞馬遜、Meta能一直無敵嗎?》判斷基本類似。

在巨頭整體性滞漲,資金開始往往小盤股裡“淘金”。有故事且有一定落地的AI小股基本是在群魔亂舞的狀态,比如說海豚君跟蹤的ARM和Palantir,财報以來的漲幅基本按50%來衡量。目前來看,小盤股的機會相比于超漲的科技巨頭仍大一些。

整體來看,4月份流動性觀察節點到來之前,美股巨頭的Alpha能力已經明顯減弱,市場開始需要在有故事或有落地的小公司中“淘金”的時候,選股難度還是會上來很多。

六、組合收益

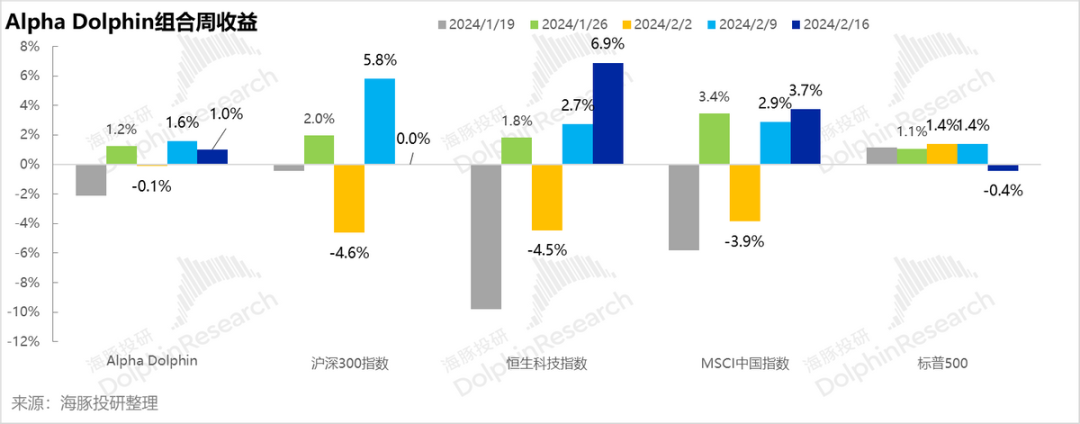

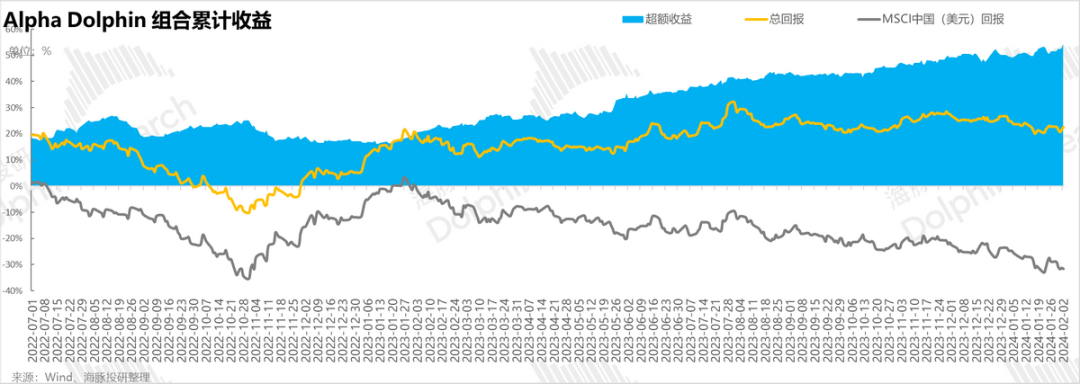

2月9日與2月16日兩周,Alpha Dolphin虛拟組合收益上行分别上行2.7%和1.7%,弱于MSCI中國與恒生科技,但強于标普500。

自組合開始測試到上周末,組合絕對收益是 26%,與 MSCI 中國相比的超額收益是53%。從資産淨值角度來看,海豚君初始虛拟資産1億美金,目前回升到1.27億美金。

七、個股盈虧貢獻

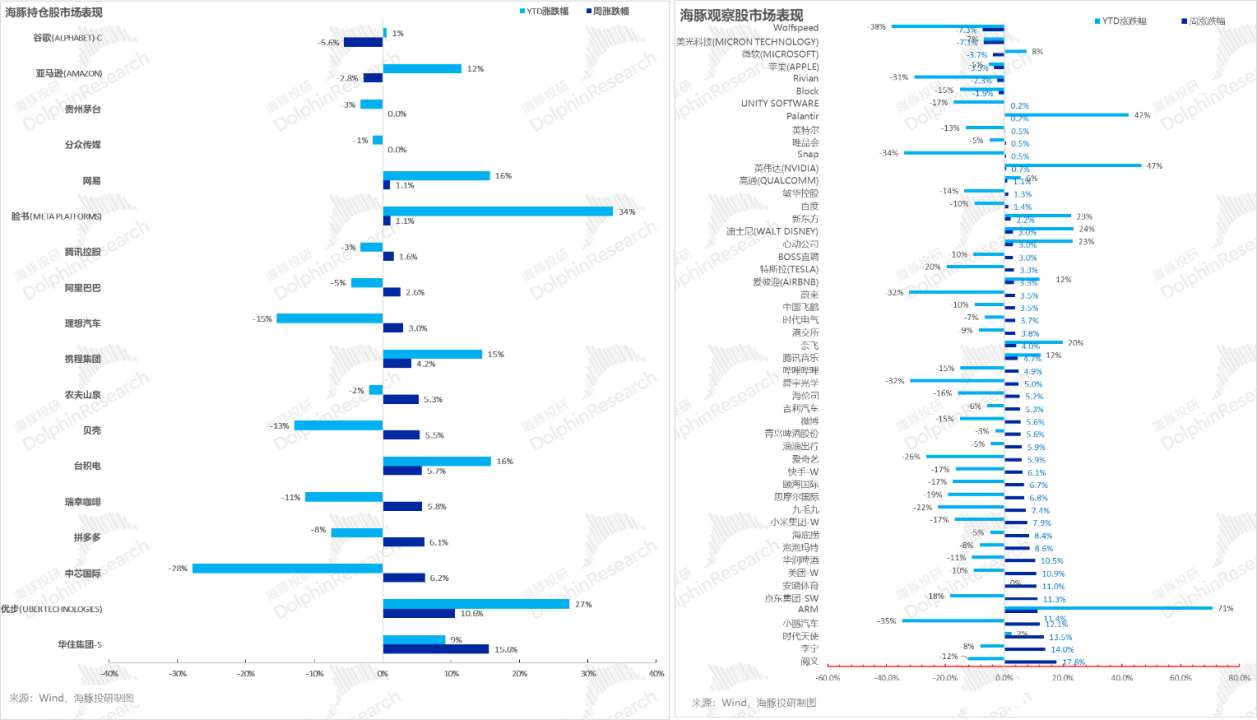

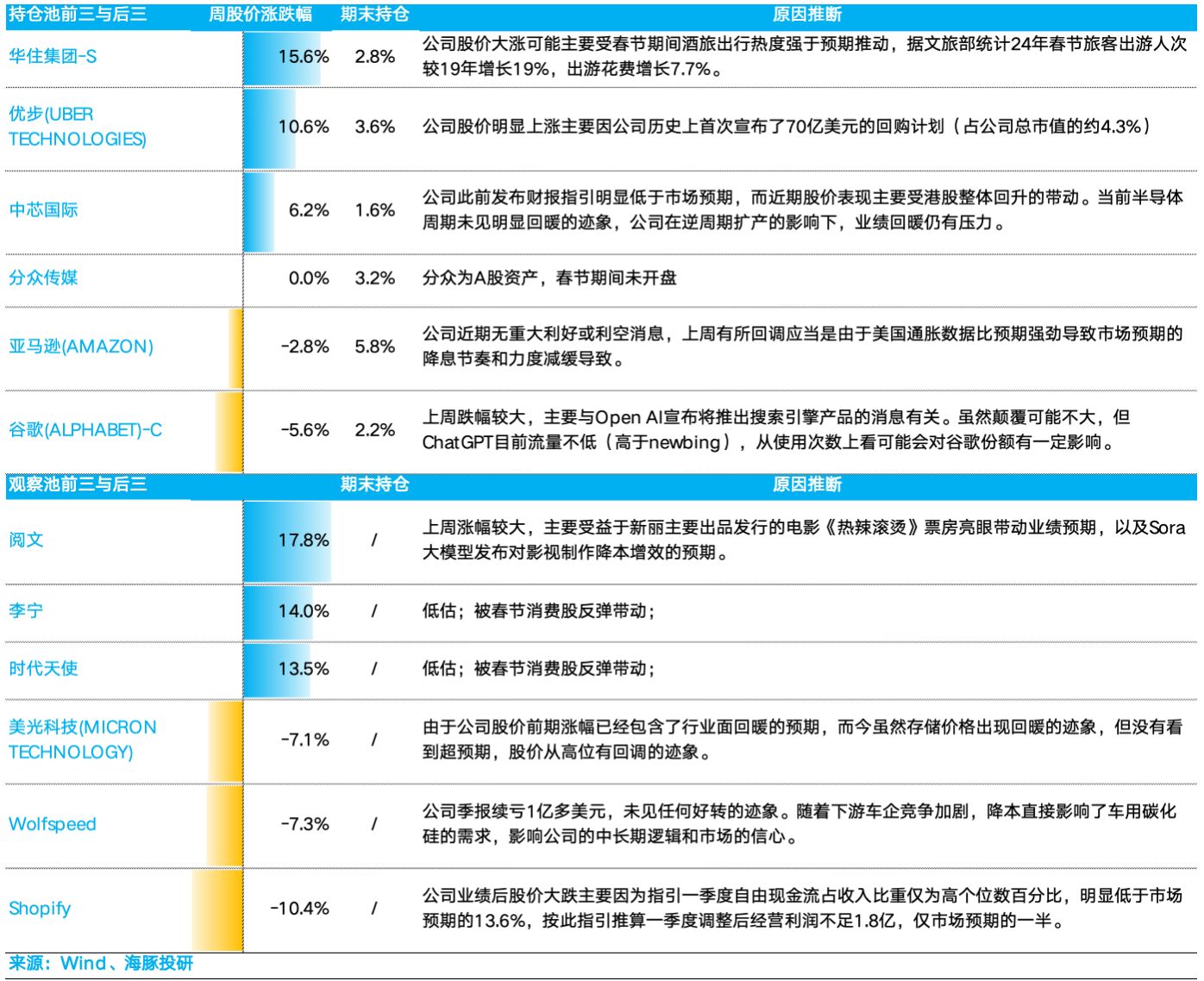

最近兩周海豚君持倉和觀察票池的漲跌主要是兩點驅動:a)美股是财報季驅動下的漲跌,如ARM和Palantir;b)中概在春節旺盛出行消費驅動下的低估反彈。

對于海豚君持倉池和關注池中,春節一周主要漲、跌幅比較大的公司以及可能原因,海豚君分析如下:

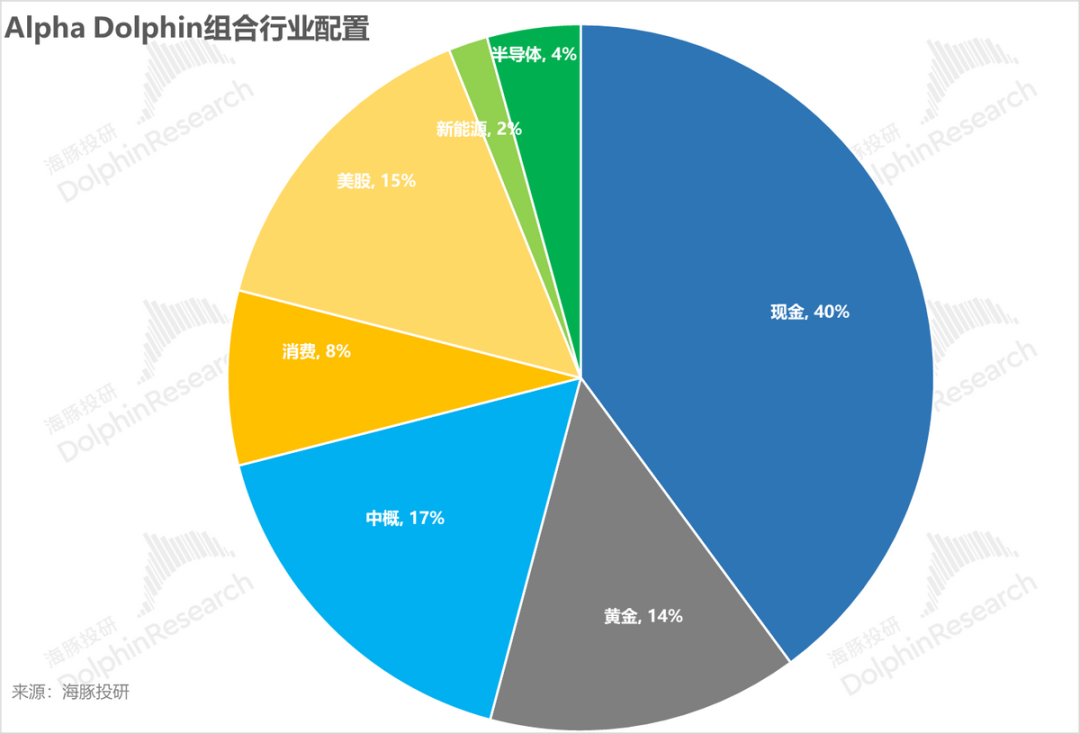

八、組合資産分布

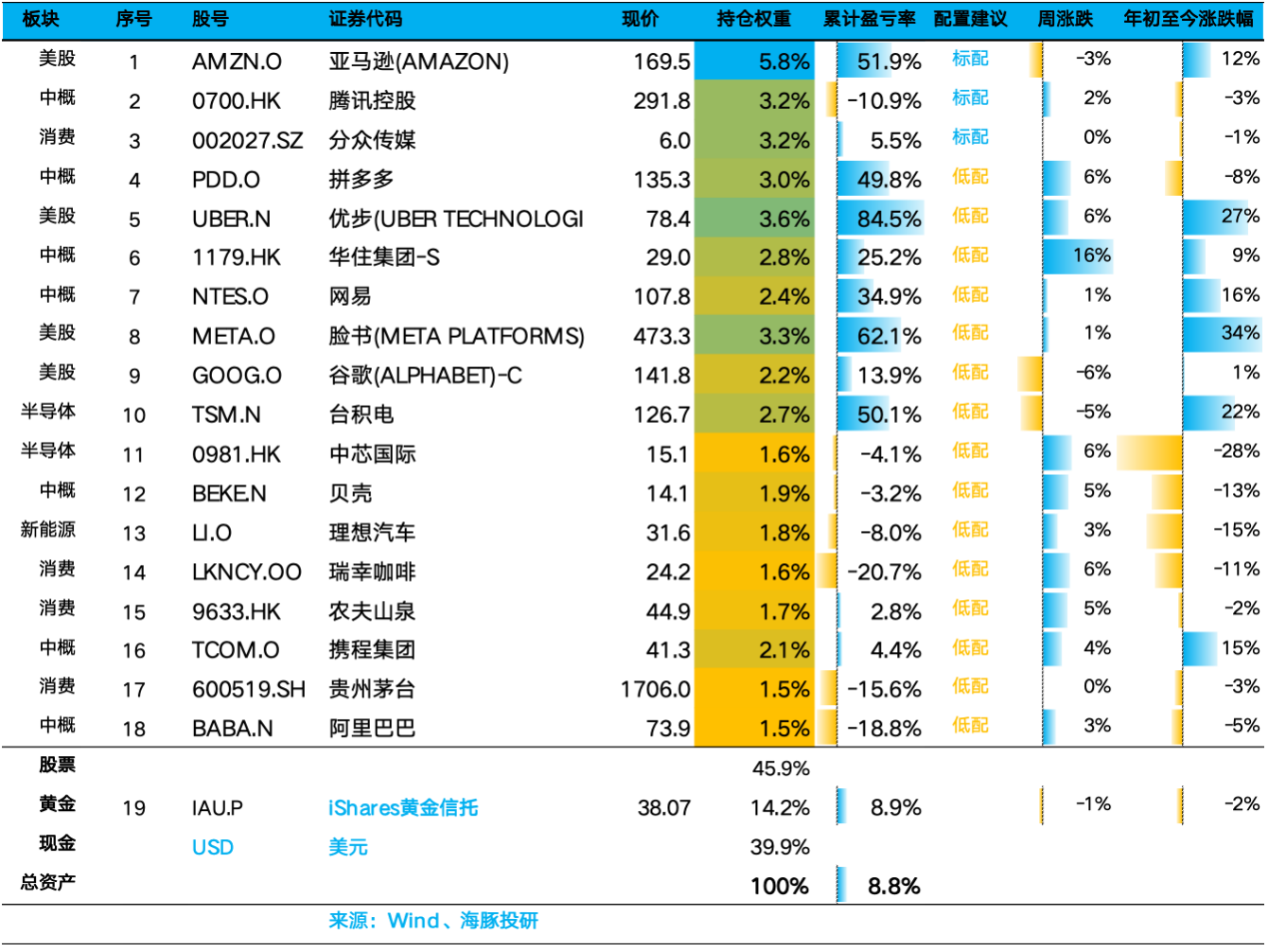

最近兩周Alpha Dolphin虛拟組合無調倉,共計持倉18隻個股,其中标配三隻,其餘權益資産為低配,剩餘為黃金和美元現金。

截至上周末,Alpha Dolphin 資産配置分配和權益資産持倉權重如下:

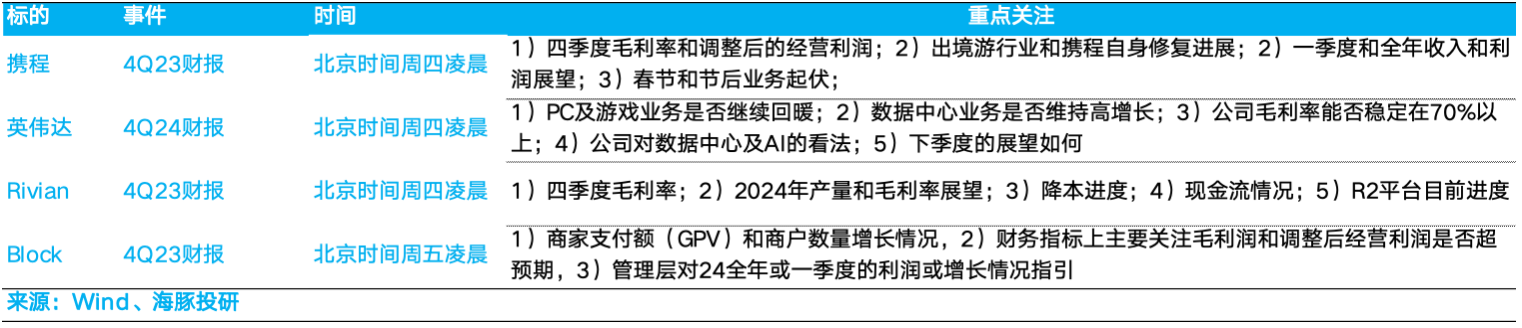

九、本周重點事件

本周美股正式進入小而美公司财報季、中概财報季的前奏。具體關注點海豚君整理如下:

<正文完>