文章來源: 海豚投研

文章作者:海豚君

廣告:走出抗周期趨勢

而從7、8月目前的暢銷榜排名來看,DNFM持續位居第一,以及和平精英的持續回暖,因此對遞延表現也不必過于介懷。

當然中長期下還需要持續的優質新品,以及對老遊戲的運營創新。這都是過去幾年騰訊表現欠佳的能力,尤其是前者。因此建議繼續持續關注公司對遊戲業務進一步調整以及Pipeline更新。

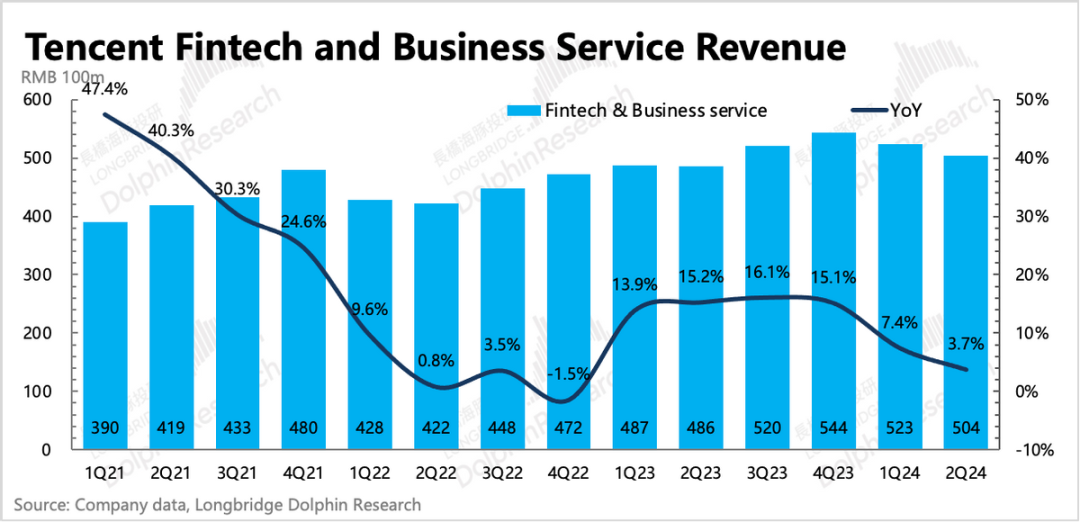

3. 金科企服:支付最能體現宏觀壓力

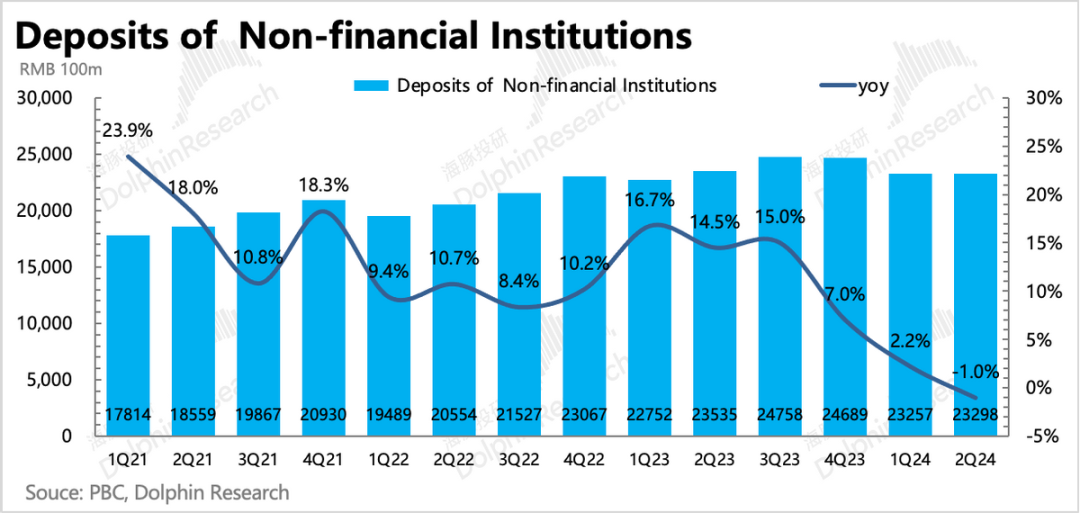

金科企服中占大頭的是支付業務(海豚君估算收入占比近70%),但因為消費疲軟,支付、信貸收入也難免承壓。從行業表現來看,第三方支付機構上繳的備付金近幾年來首次出現同比下滑,騰訊也表示信貸收入出現下降,宏觀壓力由此可見一斑。

另外占比30%的企業服務還處于增長階段,其中視頻号電商傭金收入是增量,企業微信商業化也帶來雲業務增長。

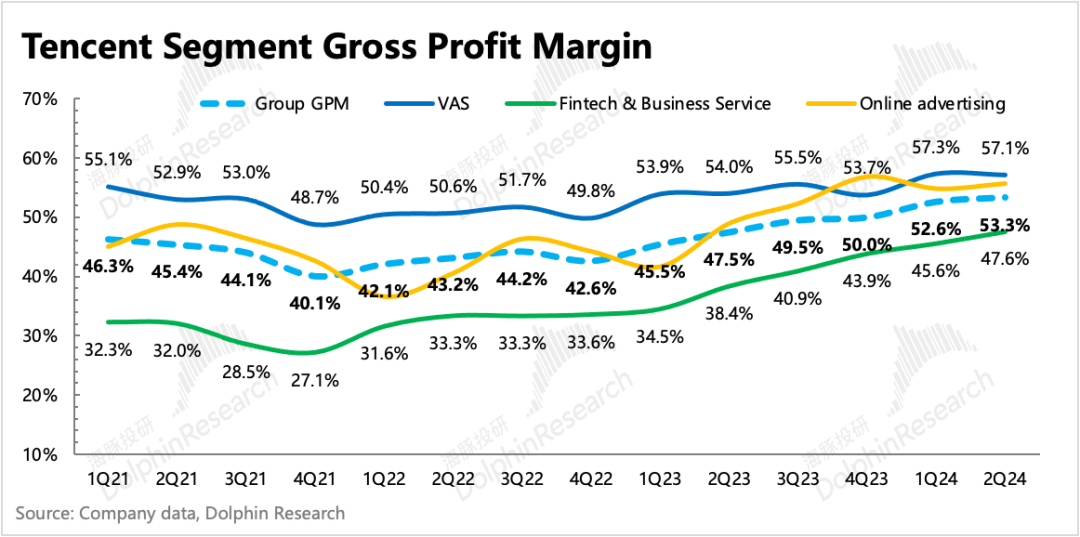

4. 毛利率改善邏輯不變,但費用擡頭

由于自身資源複用、業務結構變化(視頻号廣告、小程序遊戲)帶來的毛利率提升邏輯,已經持續講了一年多,Q2延續改善趨勢。

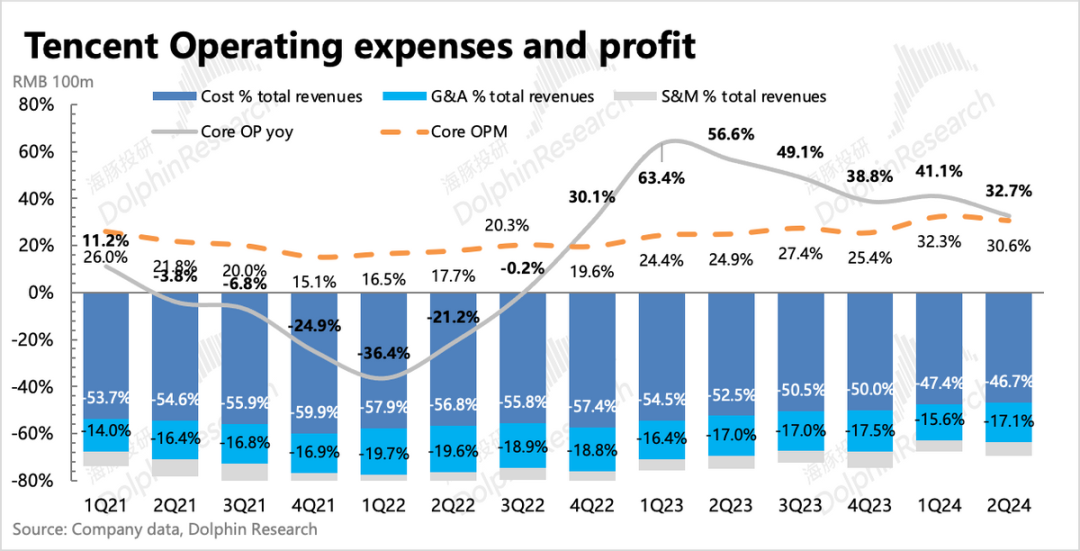

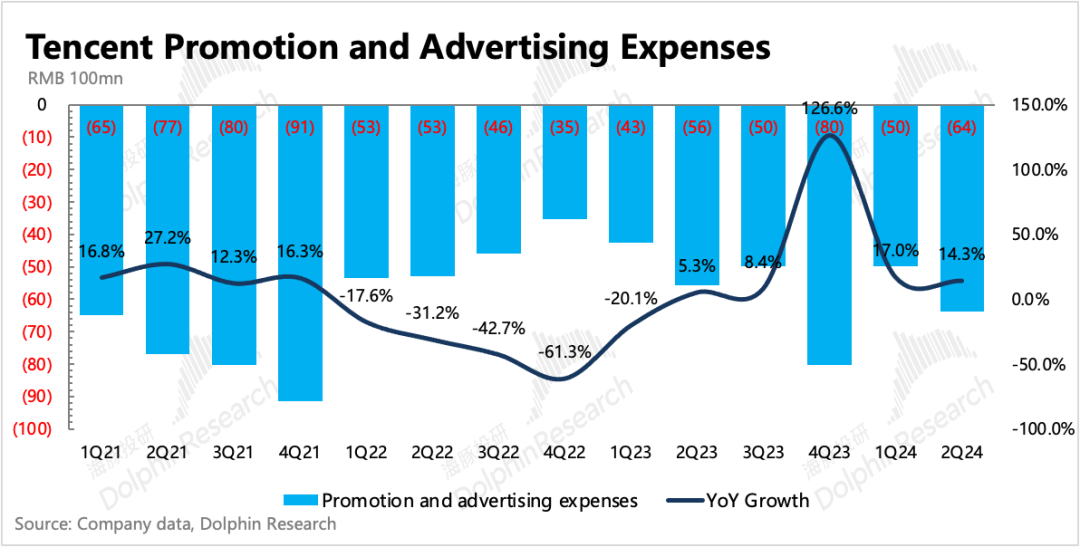

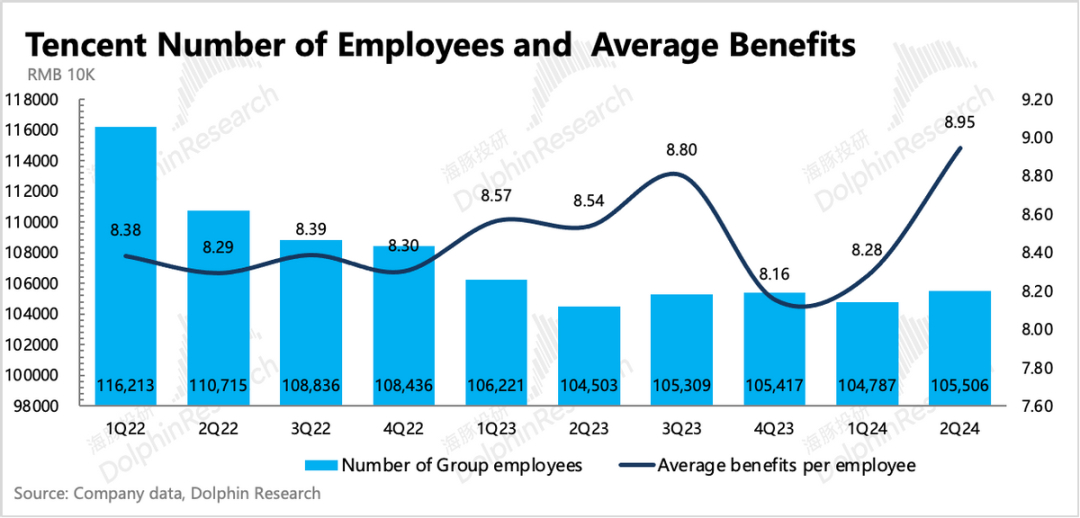

但經營費用上,銷售費用因為重磅新遊戲上線而正常增加外,研發投入或因為遊戲、AI相關産品或技術的開發而回歸增長。具體表現為研發人員薪酬增長6%(集團雇員人數環比淨增719人),以及帶寬服務器費用增長17%。

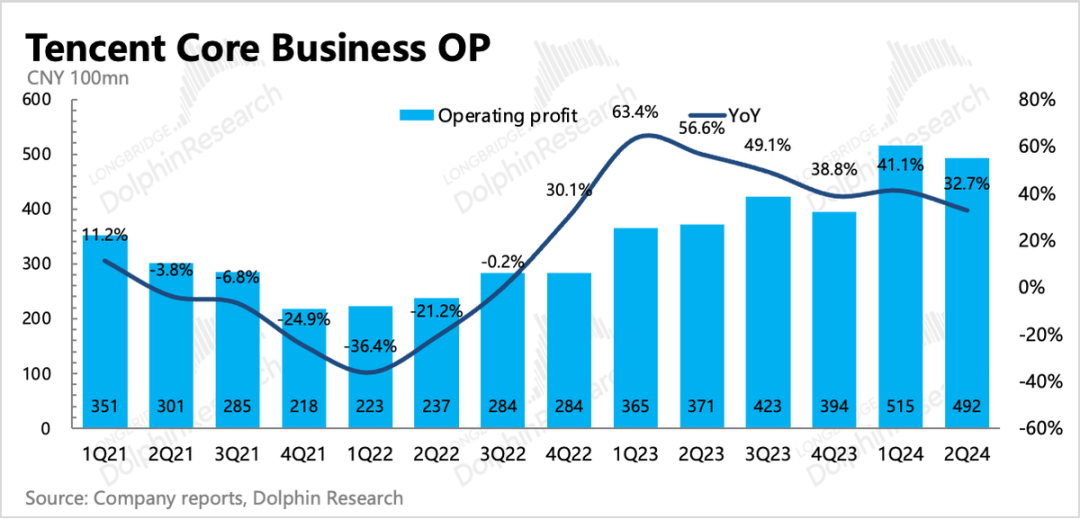

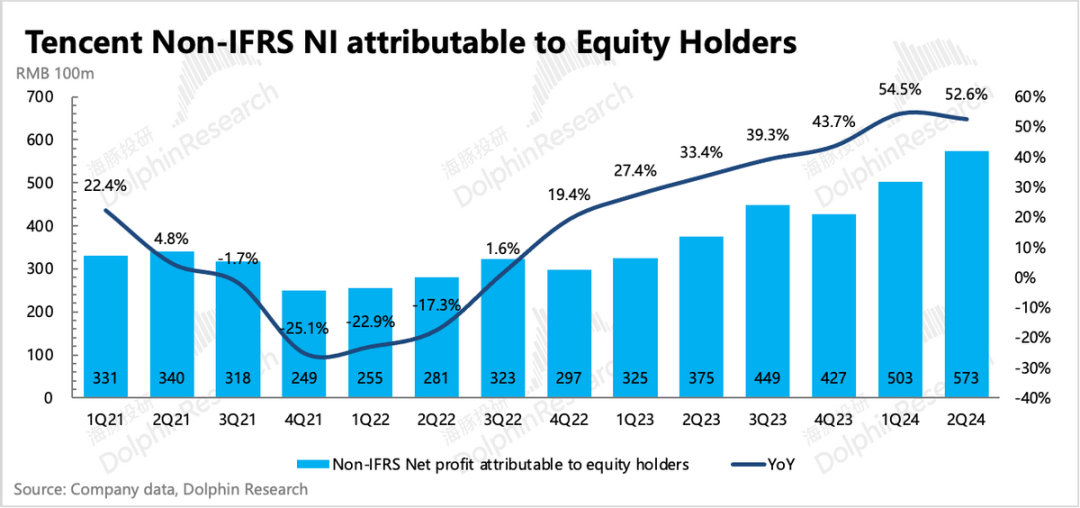

最終海豚君一貫比較關注的主業經營利潤(不包含其他非經營相關收益)同比增長33%,利潤率環比下降了2pct,隻是符合預期。而因為有效稅費的變化(計算得綜合稅率同比下降12pct,系海外附屬公司遞延所得稅調整),使得最終Non-IFRS歸母淨利潤同比增長53%,看似超出預期。

雖然二季度提效趨勢再次被打破,但海豚君仍然認為中長期下,騰訊還有經營提效潛力。一方面當下員工規模的絕對體量龐大,相對當前成熟的商業模式仍顯臃腫;其次AI等新技術短期需要投入,但中長期對企業的内部效率優化會有更多的幫助。Q2員工新增,并不代表騰訊邁入了新投入周期,考慮到社會影響和短期經營變化,滾動式小步優化仍然是股王戰略方向。

5. 抛售回購:翻倍回購承接大股東抛售

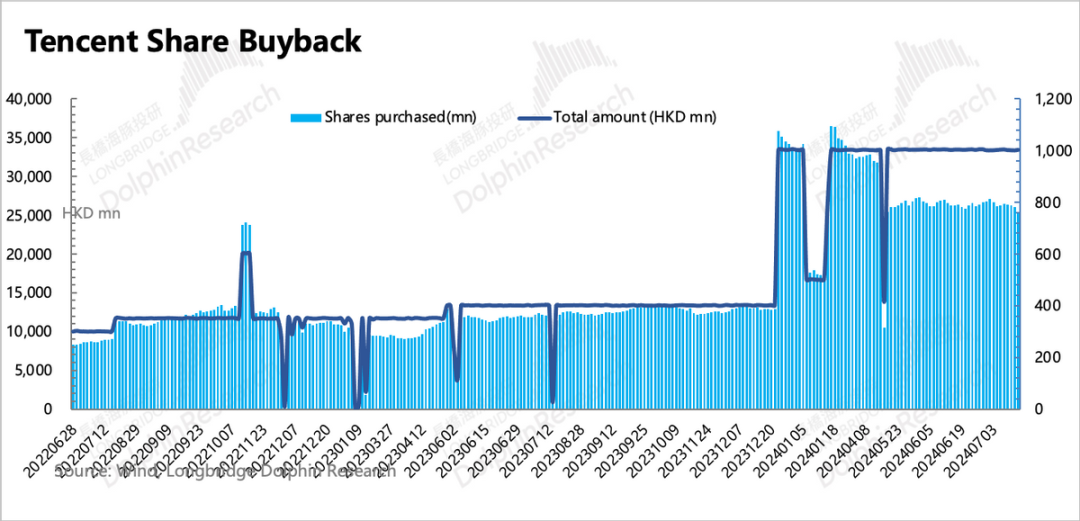

二季度集團整體淨現金(現金+存款-長短期有息債務)為718億,相比上季度減少了207億,主要是回購大幅增加(環比增長250%至523億港元,交易日保持10億港元/天)而導緻的流出。

目前回購股份已經注銷,截止二季度末,集團總股份環比減少0.4%。今年的千億回購計劃,是市場看多騰訊的核心邏輯之一。假設年内剩下交易日繼續按照每天10億的回購節奏(截至目前為止仍然保持這個回購力度),那麼預計回購總額有望超1600億港元。再加上預計330億元人民币的股息,整體股東回報收益率仍然高達5.6%,這在降息周期的大環境下,是吸引資金押注的一個重要理由。

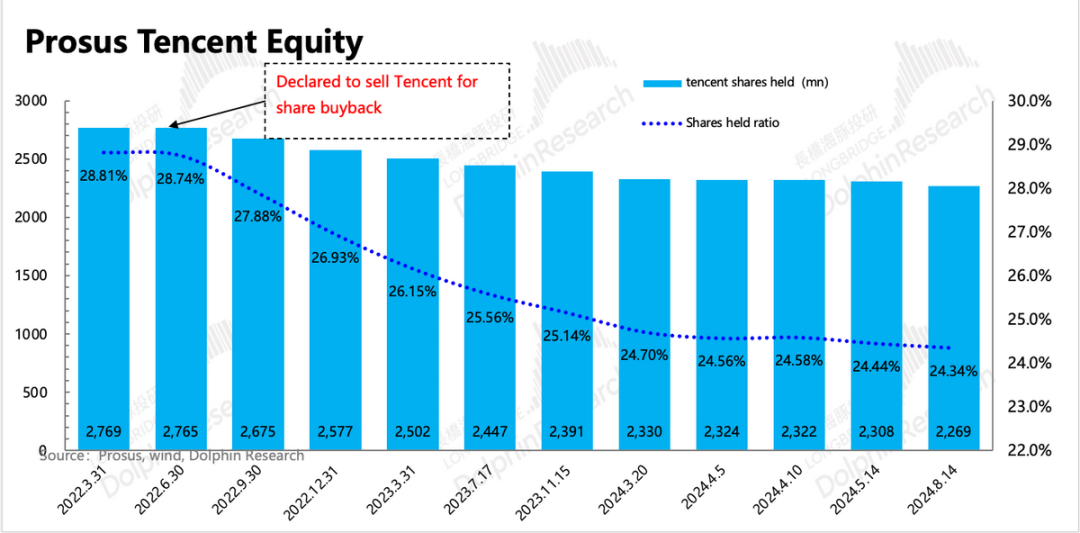

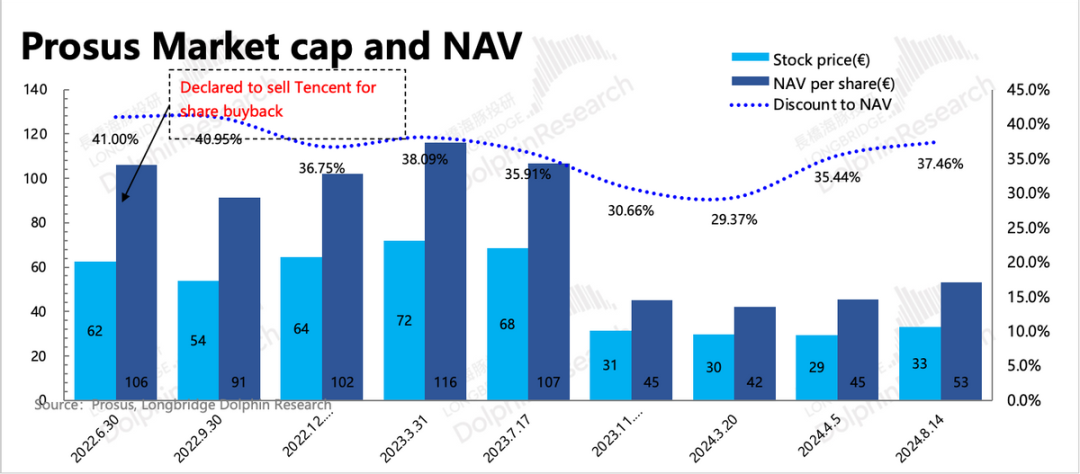

而大股東在5月14日至今3個月内抛售了3970萬股,相比上個周期平均月抛售節奏(1250萬股/月)略有加速。但因為騰訊回購注銷力度更大(4000萬/月),截至二季度末,大股東持股比例變化不大,仍有24.34%。

6. 财報詳細數據一覽

海豚君觀點

股王的業績依舊能打,但市場預期也比較到位,最終主要因為稅費波動,Non-IFRS利潤超出了預期,這樣的超預期在海豚君視角含金量不高,對于當下隐含16x EV/Non-IFRS淨利潤的預期估值,雖然偏低,但短期主要看邊際變化的市場資金,反應可能會比較平淡。

當然,Q2業績也并不是說毫無亮點,其中廣告的韌性還是比我們預想得要好一些。而廣告業務的強勢,同時也會讓毛利率的拉升趨勢得以延續。

但從昨天騰訊音樂的表現也能看出,市場對業績的反應更看下半年預期(TME對下半年付費用戶數指引疲軟,引發股價暴跌)。如果将超預期寄托于與宏觀高度捆綁的廣告表現,那隻能說風險與收益俱存。好的是仍然有視頻号、小程序的增量,以及3.0廣告系統對ROI的拉升吸引更多的廣告主。壞的是,宏觀環境暫時較難看到反彈修複的拐點,雖然騰訊比同行肯定要抗周期一些,但市場預期同樣不低,仍有15%以上的增長。

這也意味着如果消費繼續疲軟,邊際向下,那麼很可能強如騰訊,也撐不住市場厚厚的期待。

但股王畢竟是股王,在同樣可能會因為宏觀而承受估值調整時,超千億回購将再次承擔有效托底的角色。海豚君在前文也說了,如果騰訊繼續保持當下這個回購力度,那麼目前分紅率5.6%在降息周期下是個非常有力的支撐點。反之,如果有進一步調整的情況,股王也比其他多數中概的更能吸引到增量資金。

而話說回來,騰訊三季度的業績也并非絕對會差,況且無論是降本提效角度,也正如我們前文所說,騰訊可以調節的空間還很多,具體推進節奏把握在公司自己手中,不排除在收入承壓時,會多釋放一些利潤。

一、用戶生态:微信穩增,QQ希望已不大

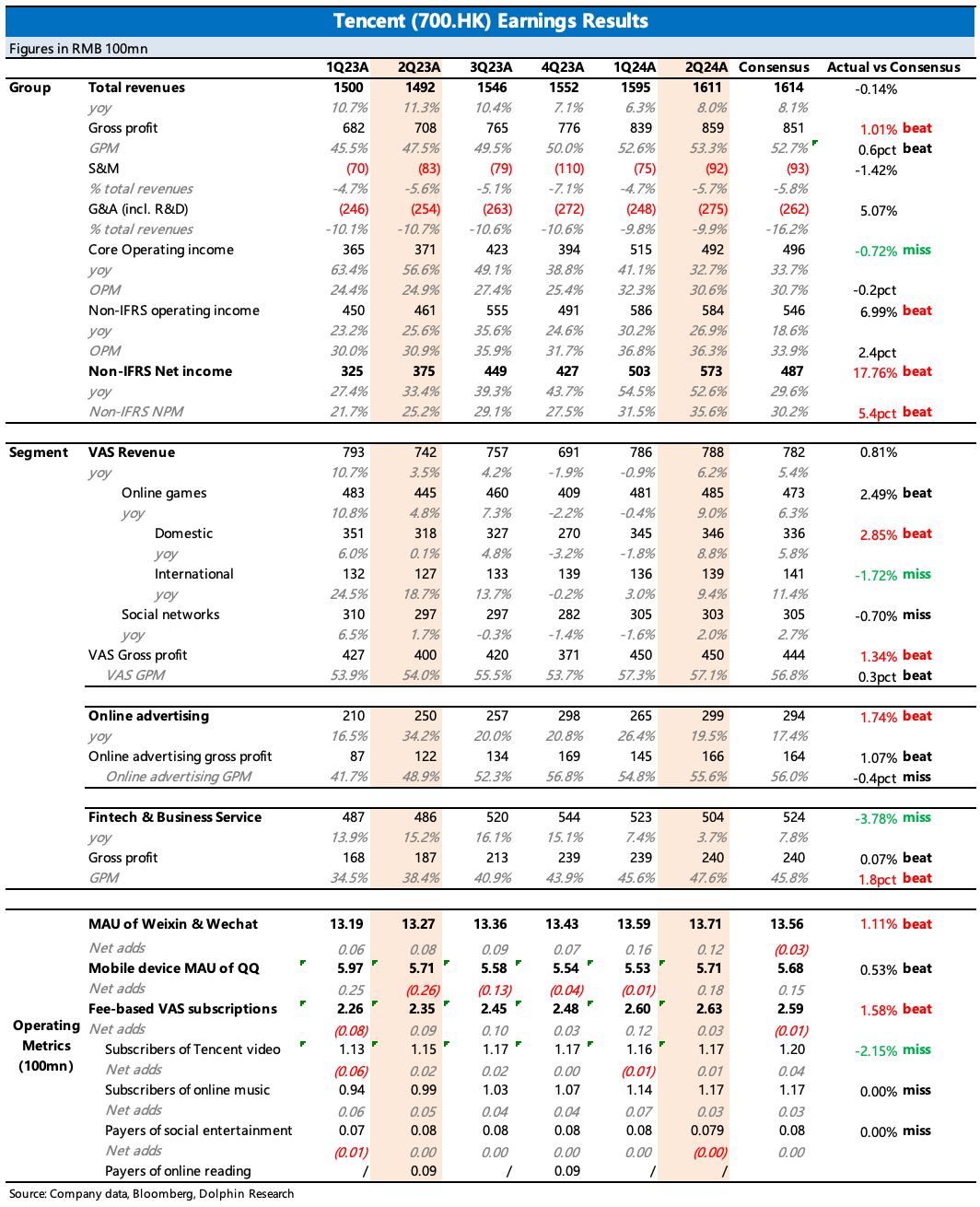

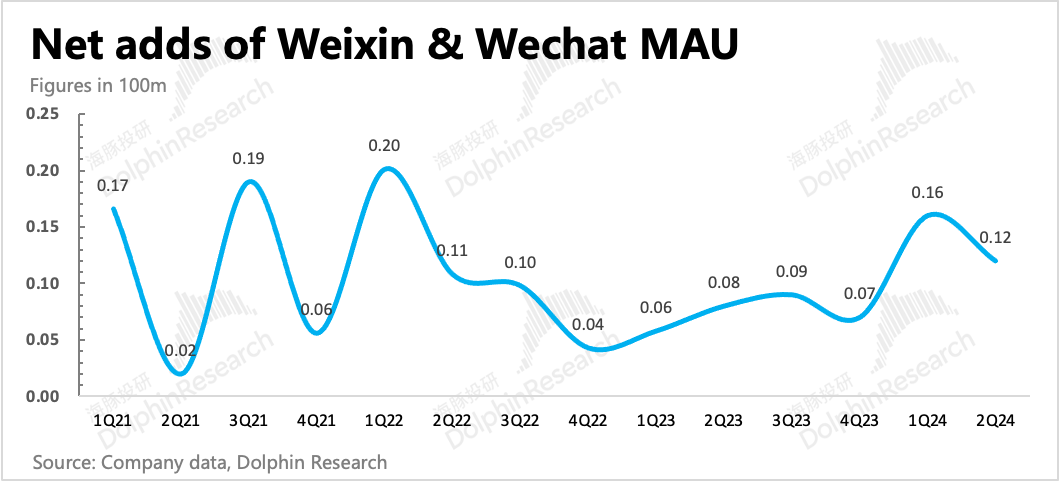

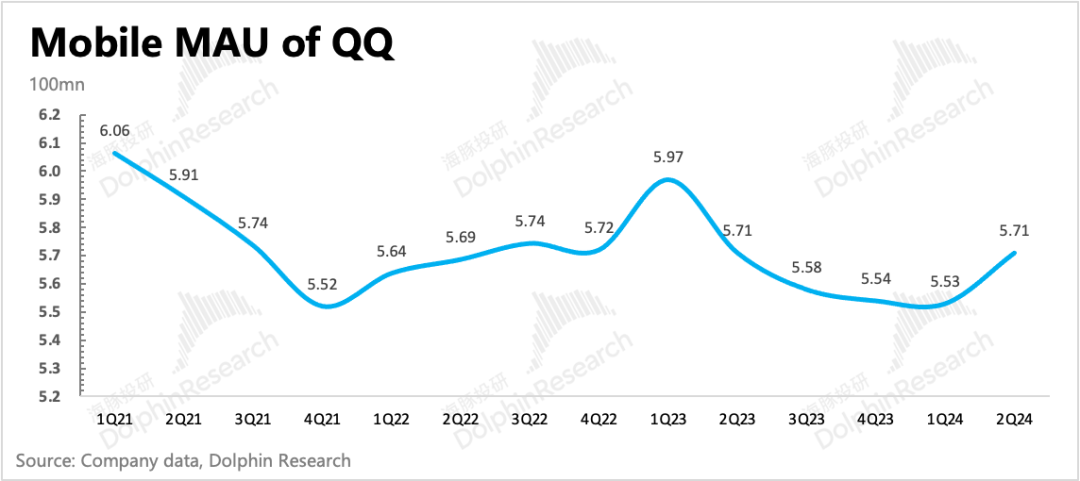

二季度微信用戶13.71億,環比淨增1200萬,趨勢擴張的穩定性超預期。QQ同樣存在回暖,淨增加1800萬人。

流量穩定能夠支撐微信生态商業化不斷加深,QQ的變化還需要繼續觀察,是否隻是短期偶發性的波動。

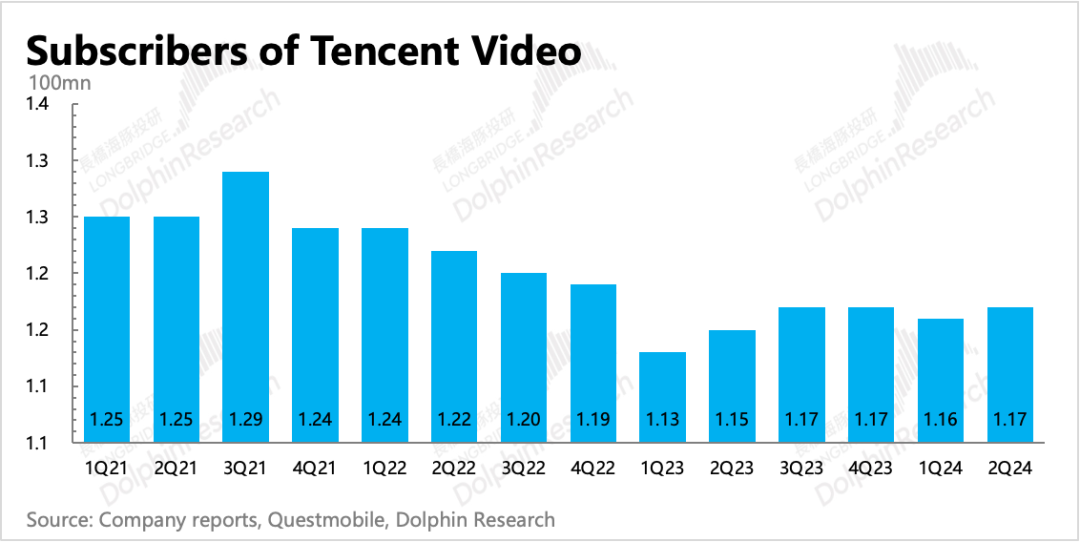

增值服務付費用戶數Q2繼續反彈,環比淨增加300萬,雖然是淡季但騰訊音樂、騰訊視頻的訂閱會員數增長,以及DNFM上線帶來遊戲用戶的增長,均會貢獻增量。

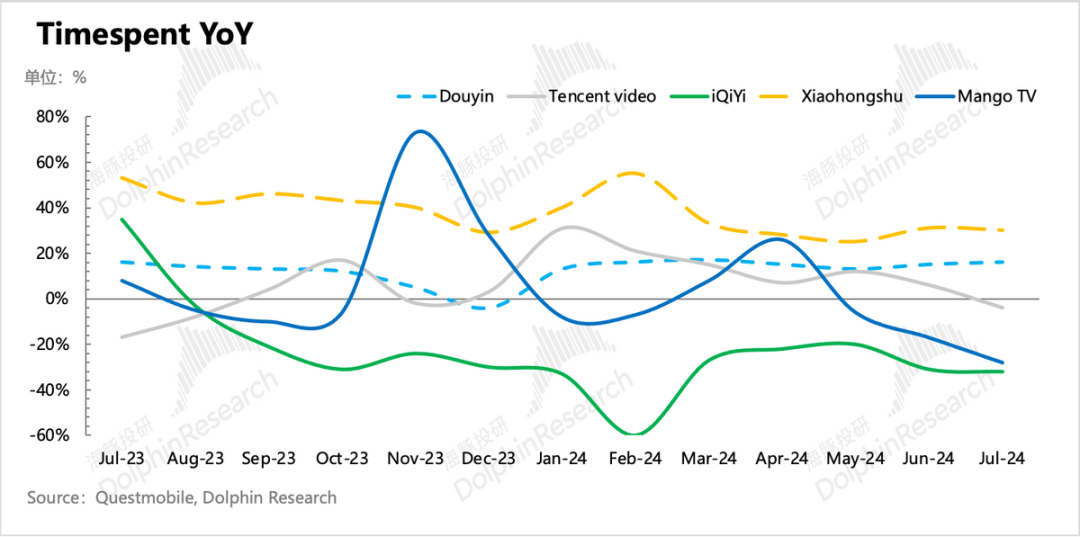

不過騰訊視頻雖然二季度多部劇爆火,《與鳳行》、《慶餘年2》、《玫瑰的故事》,但環比會員數僅新增了100萬。從Questmobile數據來看,更多的用戶還是選擇把時間花給抖音、小紅書等平台,同為長視頻的愛奇藝、芒果都表現更為稀爛。

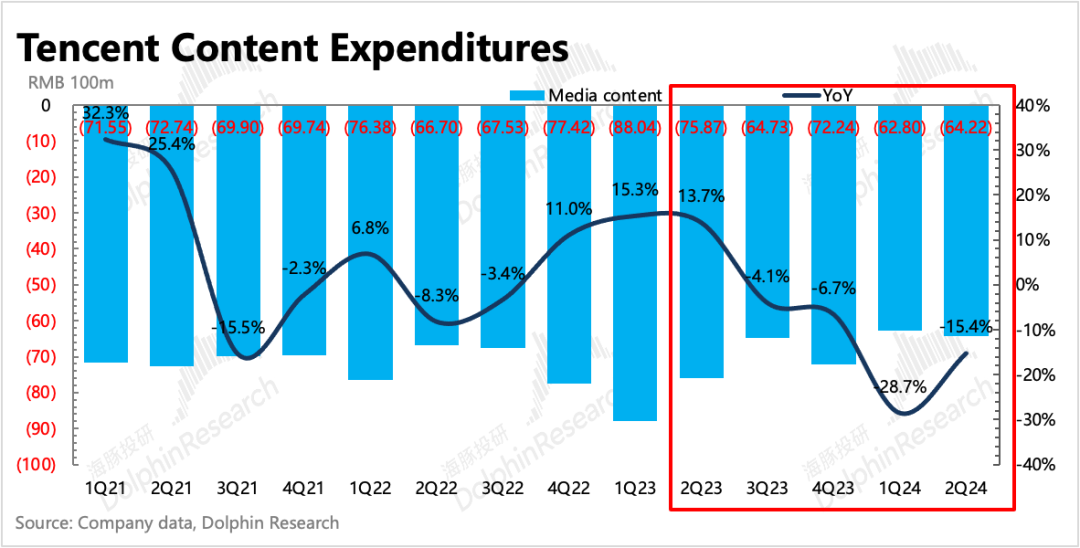

行業到頂,也是騰訊視頻選擇不斷優化項目投入,專注ROI的方向轉變的主要原因。近一年來騰訊媒體内容成本不斷減少,二季度仍然同比下降15%,也體現了當下“少而精”的内容投資思路。

二、遊戲:如期高速回暖

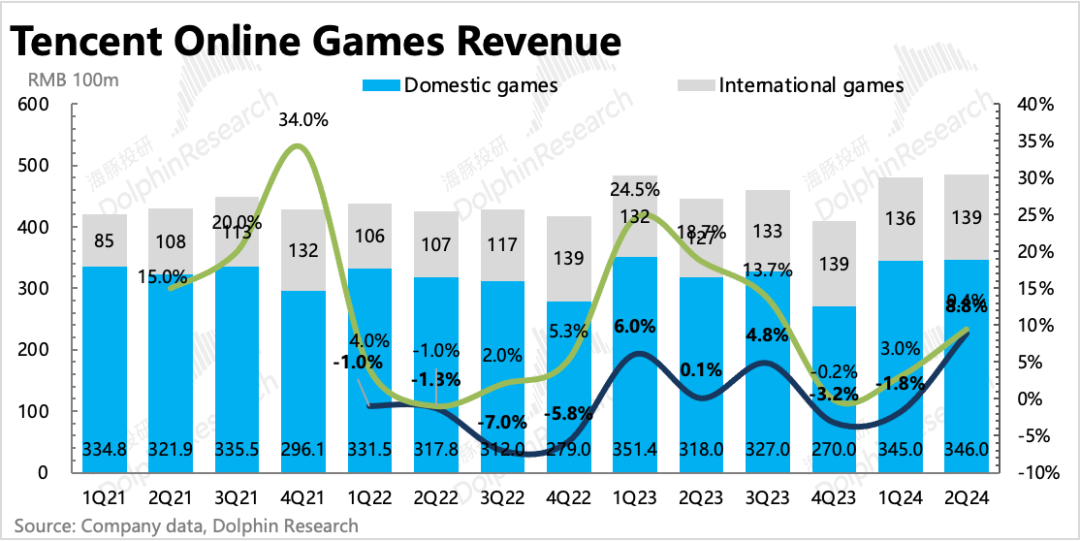

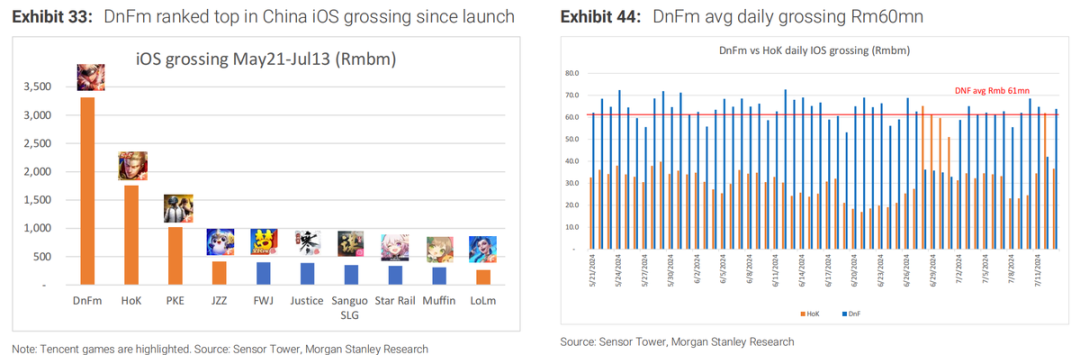

本地市場增長8.8%,稍高于市場預期。增長動力主要就是新遊戲,一個是《無畏契約》一個是《地下城與勇士手遊》(5月底上線,收入在二季度隻貢獻了40天)。

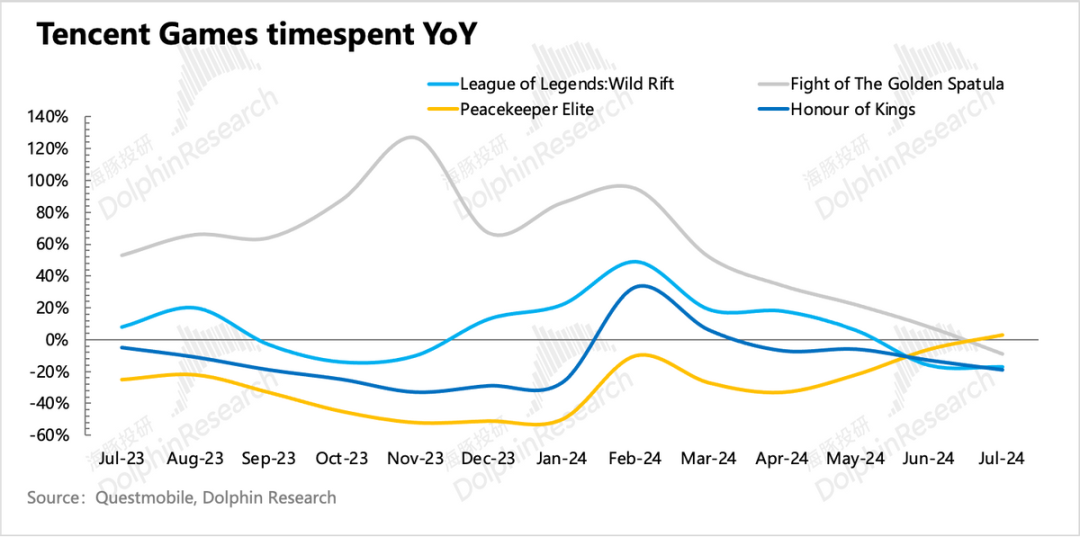

老遊戲的表現上,因為是淡季,可能增長拉動不明顯。但《和平精英》在持續運營優化下,用戶時長持續好轉,因此流水表現估計也有顯著修複。

海外遊戲增長9.4%,仍然是靠《PUBG mobile》以及Supercell的《Brawl Stars》以及新品《Squard Busters》的拉動。但收入确認的增幅低于市場預期,這裡可以看下電話會解釋,是否有流水确認周期的因素影響。

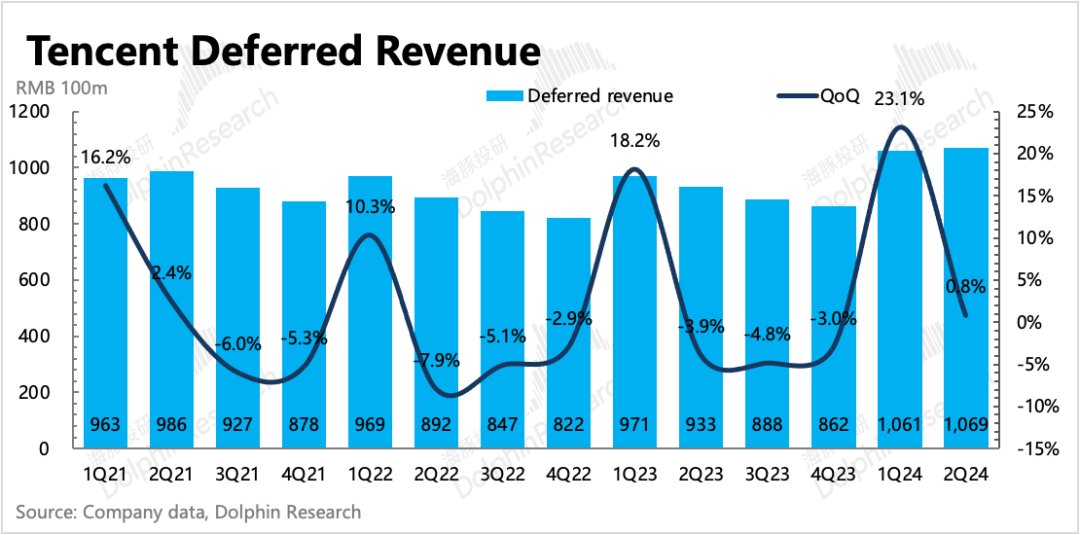

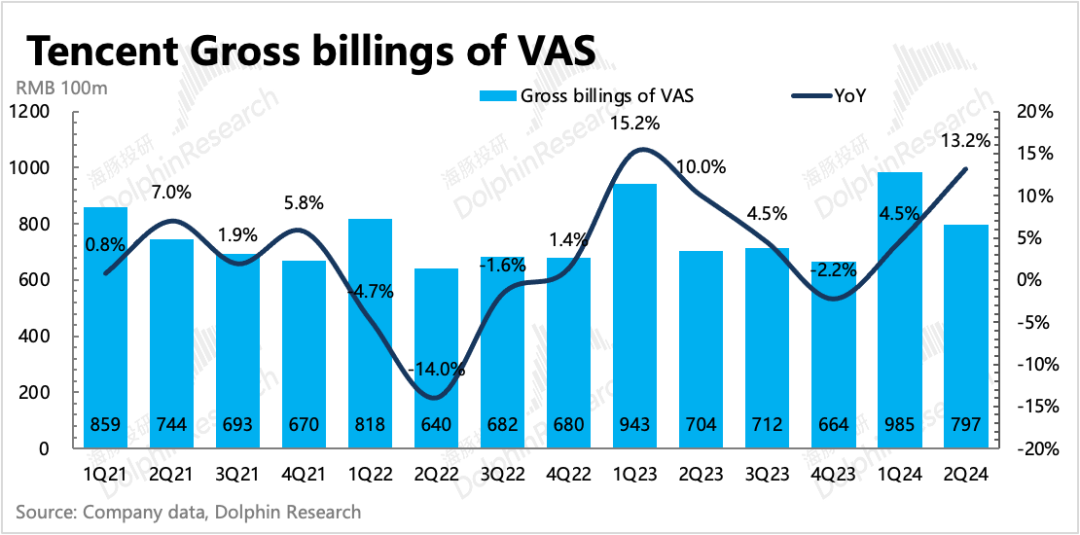

結合遞延收入計算的流水指标更能代表真實需求的前瞻性指标。二季度遞延收入同比增長14.6%,環比持平。海豚君認為Q2雖有王炸級别的DNFM上線,但礙于Q2本身是淡季(遞延環比走低是慣例)、行業壓力(同比下滑)、DNFM僅貢獻一個月流水等原因,這個遞延表現也并不是不能接受。

而從7、8月目前的暢銷榜排名來看,DNFM持續位居第一,以及和平精英的持續回暖,因此對遞延表現也不必過于介懷。目前來看DNFM流水超過王者榮耀,預計首個12月流水預期有望達到200億。

當然中長期下還需要持續的優質新品,以及對老遊戲的運營創新。這都是過去幾年騰訊表現欠佳的能力,尤其是前者。因此建議繼續持續關注公司對遊戲業務進一步調整以及Pipeline更新:三季度新品儲備相比二季度要弱,看點主要是《三角洲行動》《洛克王國手遊》、《星之破曉》,7月已上線的《極品飛車》表現低于預期,需要看後續如何通過運營來重新促活。

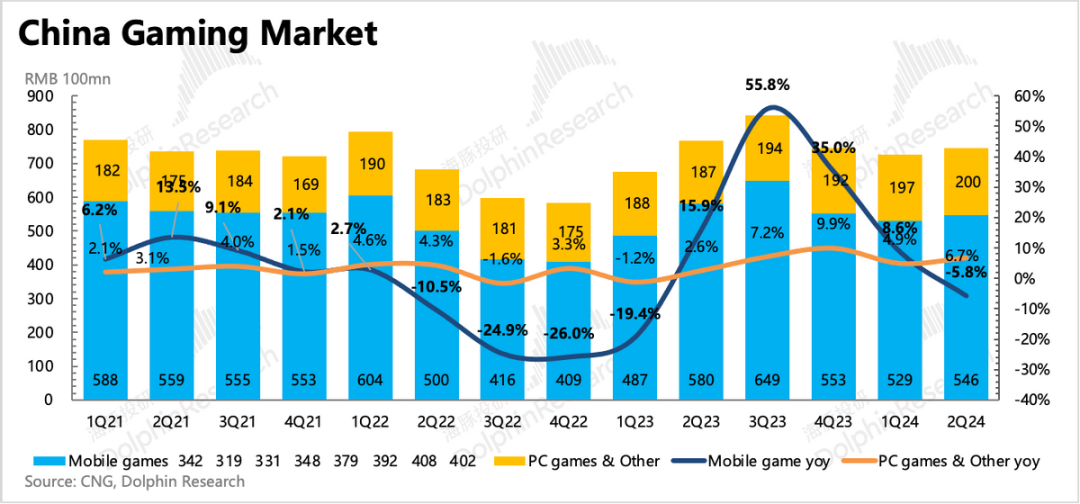

二季度雖然DNFM遊戲隻貢獻了一個多月,但騰訊遊戲的表現妥妥領先同行。二季度國内遊戲市場規模再次同比下降,新遊戲密集紮堆到三季度,二季度相對空缺是一部分原因。但在版号穩定發放下,各家廠商選擇紮堆三季度的暑期,可能也意味着消費降級的影響也落到了遊戲行業,遊戲廠商難得推出的重磅精品,需要依靠旺季才能打出理想的公測表現。

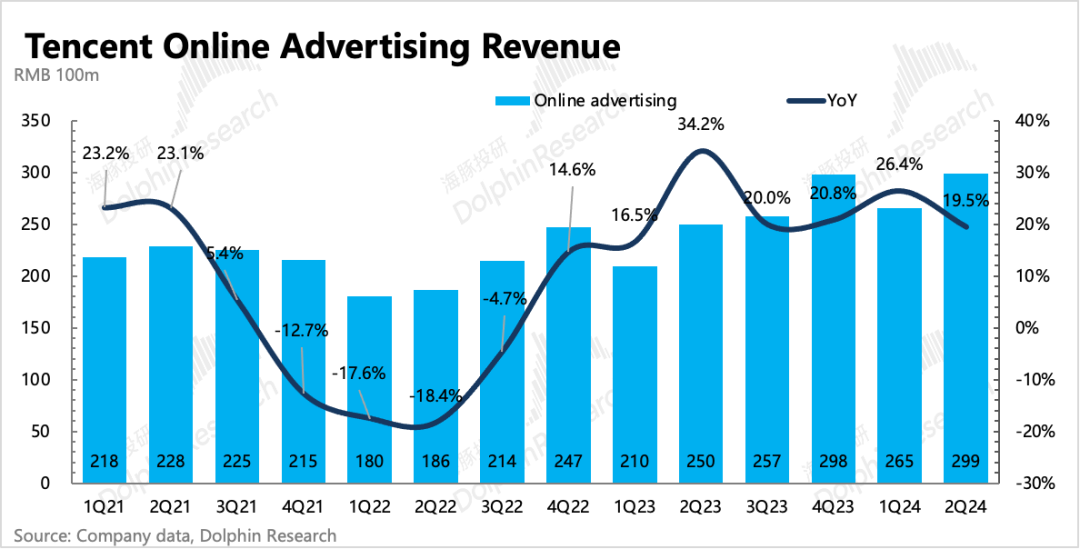

三、廣告韌性足,但宏觀壓力下半年也不能忽視

二季度騰訊的廣告收入同比增速維持20%,高基數下,較一季度26%的增速自然放緩。雖然放緩,但在持續疲軟的宏觀消費環境下,這個表現已然不錯。

二季度的廣告增長主要是靠的還是視頻号和小程序遊戲廣告,兩項功能用戶時長分别提高20%、20%。其中小程序遊戲流水也增加了30%,也能間接體現小程序遊戲廣告的增長不錯。

海豚君粗略估算,剔除視頻号的增量影響(外循環+電商廣告合計60-70億,同比增長105%),剩下的廣告增速預計也有高個位數的增長。我們認為,傳統廣告的增量應該主要來自于小遊戲激勵廣告分成。

另外,媒體廣告可能也延緩了下滑趨勢,二季度騰訊音樂廣告增長繼續保持強勢,騰訊視頻熱劇連播,因此廣告修複預計都會帶來一定的貢獻。

展望下半年,鑒于持續承壓的宏觀環境,下半年是否還能保持增長的絕對強勢就不好說了,建議聽下電話會管理層展望。但從相對同行來看,無論是廣告形式、廣告庫存的增長來說,還是自身3.0廣告系統升級提高ROI,騰訊的優勢還是明顯的。

四、金科企服:支付進一步放緩,增量來自視頻号、企業微信

二季度金科企服同比增長3.7%,低于市場預期,這也是三大業務中最能體現宏觀beta的闆塊。主要是因為收入占比70%為支付業務,而騰訊近期并未在支付上有新的可以帶來增量的動作。

宏觀壓力下,線下支付進一步放緩。這不僅是體現在微信支付上,二季度整體社零表現很一般,再加上去年疫情剛結束需求釋放帶來的高基數,央行披露的第三方支付機構備付金直接同比下滑了。

因此二季度的增量還是在視頻号傭金和雲服務(企業微信商業化)。剔除視頻号傭金收入的15億後(海豚君預測值),隐含雲服務也仍然有高個位數的增長。

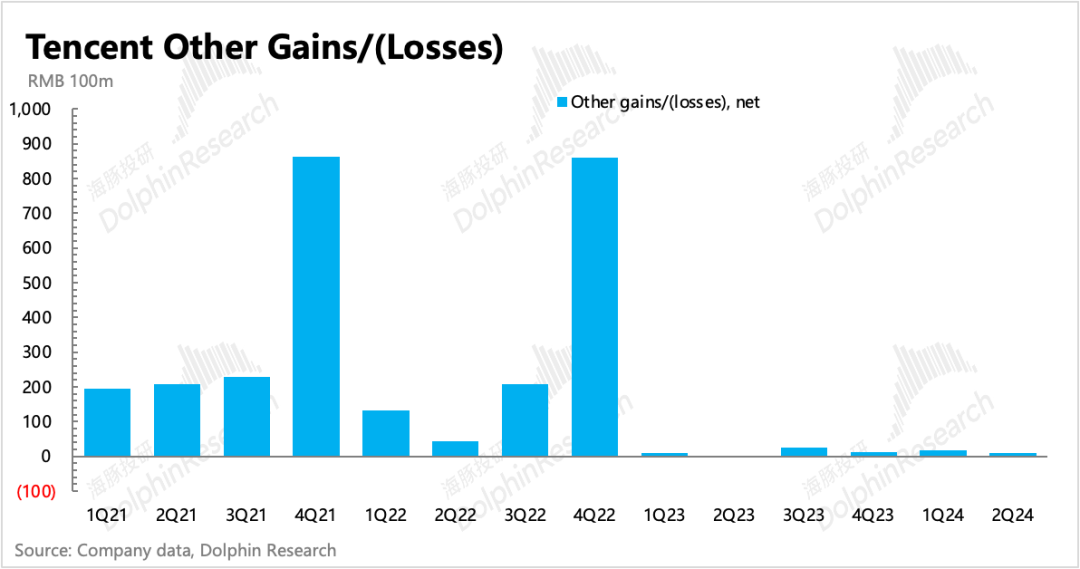

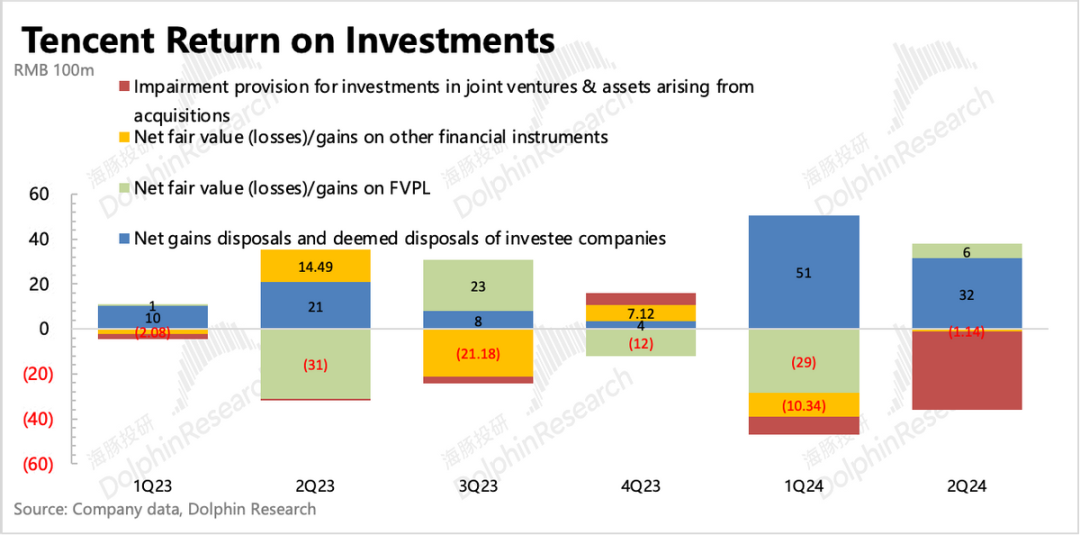

五、投資利得:聯營公司盈利大幅增加

關于投資利得,海豚君基于原指标定義,主要看其他收益淨額(按照原定義,包含投資收益),以及分占聯營/合營公司盈利兩個部分來看:

1)其他收益淨額8.65億,資産處置依舊不低,但資本市場的動蕩導緻投資公司的減值當期也不少。

資産處置收益在年初明顯增加後,二季度雖有放緩,但仍然存在顯著增長。結合上季度公司表明的投資組合所需資金基本内部解決,不會再去動用投資業務之外的資金。回購壓力+對AI等新技術的不缺位投資,可能會繼續促使騰訊保持高于去年的投資性資産處置。

如果單獨看投資性資産自身增值帶來的收益,保持略微正收益的狀态,主要來自處置加快的動作,公允價值雖有增加,但Q2季末國内資本市場行情很快又回落,因此公允價值增幅較小。

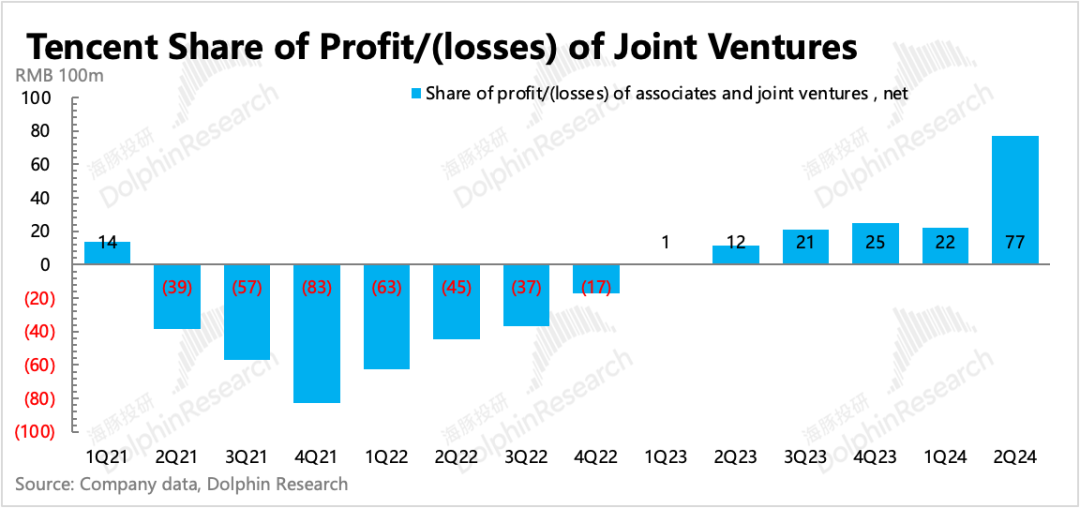

2)二季度分占聯營/合營公司盈利77億,表明被投公司盈利能力進一步向好,比如拼多多、快手等,可以相應期待一下相關公司的業績表現。

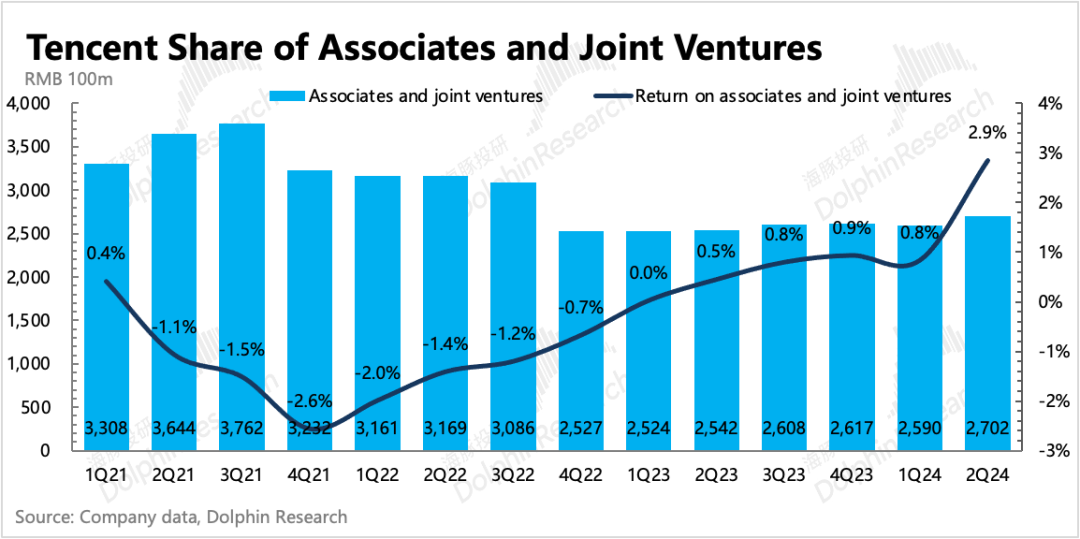

截至二季度末,公司聯合/合營資産規模合計2702億,結合當期分占盈利77億,計算得Q1投資收益率為2.9%,顯著高于前幾個季度。

六、毛利率改善邏輯不變,但費用擡頭

二季度收入改善,雖然市場一貫關注的Non-IFRS歸母淨利潤同比增長53%,超出市場預期,但其中預期差主要來自于有效稅率的變化。體現主營業務的經營利潤,增速放緩至33%,隻是符合預期。

但跳出預期,這個利潤增速仍然是不俗的。主要源于業務結構變化帶來的毛利率超預期改善(高毛利率視頻号廣告、視頻号傭金、小遊戲廣告的增量)。之前幾個角度的費用優化,在Q2并未出現,反而随着人員增加和新遊戲産品周期,研發費用和銷售費用都存在同比增長。此外,上季度我們提及的服務器折舊優化周期尾聲在這個季度也得到進一步證實,Q2帶寬服務器費用同比增長16%。

雖然二季度提效趨勢再次被打破,但海豚君仍然認為中長期下,騰訊還有經營提效潛力。一方面當下員工規模的絕對體量龐大,相對當前成熟的商業模式仍顯臃腫;其次AI等新技術短期需要投入,但中長期對企業的内部效率優化會有更多的幫助。Q2員工新增,并不代表騰訊邁入了新投入周期,考慮到社會影響和短期經營變化,滾動式小步優化仍然是股王戰略方向。

更宏觀一點說,從集團目前的戰略方向來看,也很難再出現往年那種大水漫灌式的投入,一方面監管有限制(反壟斷等),另一方面則是源于集團本身對利潤波動有更嚴格的節奏控制,基于對穩态經營、對股東負責的态度,仍然會在業務擴張時,保持經營效率的提升。

七、抛壓與回購:翻倍回購承接大股東抛售

從回購量來看,騰訊繼續加大回購,環比增長250%:二季度回購了1.55億股,耗用523億港元,購回的股份已被注銷,總股份環比1Q24減少0.4%。